作者:招商宏观静思录

题图:招商宏观静思录微信公众号

文 | 招商宏观张静静团队

核心观点

权益:

1)A股市场:整体呈现调整态势。(9月25-9月28)

节前一周的A股市场持续震荡调整。基本面上, 8月工业企业利润降幅进一步收窄,9月制造业PMI回到荣枯线以上。整体而言,经济基本面继续回暖向好,叠加政府稳增长的政策进一步落实推进,国内经济改善将持续支撑权益市场上行,目前市场震荡依旧主要来源于对海外多国货币政策不确定性的担忧。

2)港股市场:涨跌交替,整体调整。(10月2-10月6)

本周港股市场涨跌交替,整体调整。本周国内市场因假期休市,恒大事件和海外风险对港股走势形成较大影响。恒大事件发酵后,中国内地房地产指数持续下跌;美国本周公布的宏观数据再次表明美国经济具有较强韧性,叠加美联储多位官员表态偏鹰,进一步增加了市场对海外流动性的担忧。往后看,海外多国货币政策的不确定性使港股承压明显,港股的震荡态势或将延续。

3)美股和其他:美股三大指数涨跌不一、欧洲主要股市下挫。(10月2-10月6)

本周初,受美国罢工事件持续的影响,美股下挫。周三美国9月ADP就业人数和9月Markit服务业PMI低于预期,降低美联储加息的必要性,三大股指收涨。9月失业率和非农就业人口数据公布后,周五美国低开高走,罢工规模不再扩大的消息提振汽车股股价,加上科技股全线走高,三大股指收涨。欧洲方面,欧元区8月失业率与9月制造业PMI同上月持平,9月服务业PMI较上月走高,法国8月工业产出环比、德国8月季调后工厂订单环比均高于市场预期,强化欧央行维持利率高位的预期,本周欧洲股市整体下挫。

债券:

1)国内:短端和长端利率均由升转降。(9月25-9月28)

节前一周临近跨月,周初资金紧张,再加上临近双节假期和房地产利好政策相继落地,债市利空情绪较浓。周三央行发布三季度货币政策例会纪要,提到要用好逆周期和跨周期调节,再加上央行呵护市场跨季流动性的态度明显,债市利率开始下行。

2)海外:欧美主要国家10债收益率连续两周上行。(10月2-10月6)

本周初美国政府关门危机暂时解除以及公布的9月ISM制造业PMI高于预期,8月职位空缺数意外上升,市场押注美联储年内继续加息的概率较大,美国10债收益率持续上行超过4.8%。随后,受9月ADP就业人数、Markit服务业PMI不及预期的多重影响,美国国债收益率由升转降。但周五公布的美国9月非农就业人口大超预期后,美债收益率重回上行通道。欧洲债市方面,PMI数据显示欧元区制造业有企稳回升态势,投资者同样预期欧央行可能长期维持高利率,欧元区主要国家10债收益率整体上行。

大宗:国际原油价格大跌、黄金价格持续下挫。(10月2-10月6)

本周,尽管EIA的报告显示原油库存降幅超预期,但美联储态度偏鹰,美元指数和美债收益率均创新高,投资者担心更长期高利率对宏观经济和石油需求不利,原油价格大跌。黄金方面,由于美国货币利率长期维持高位的可能性使美元走强、美国国债收益率飙升,金价承压。

外汇:美元微跌,离岸人民币汇率小幅走跌。(10月2-10月6)

本周初美国政府关门危机暂时解除后,美元指数突破107。随着9月ADP就业人数、Markit服务业PMI等数据不及预期,美元指数有所回落,但本周美国公布的非农就业数据显示美国经济仍有韧性,市场持续担忧美联储年内会进一步加息,美元指数回落幅度有限。对于离岸人民币汇率而言,受美元单边表现相对强劲的影响,本周离岸人民币汇率小幅走跌。

正文

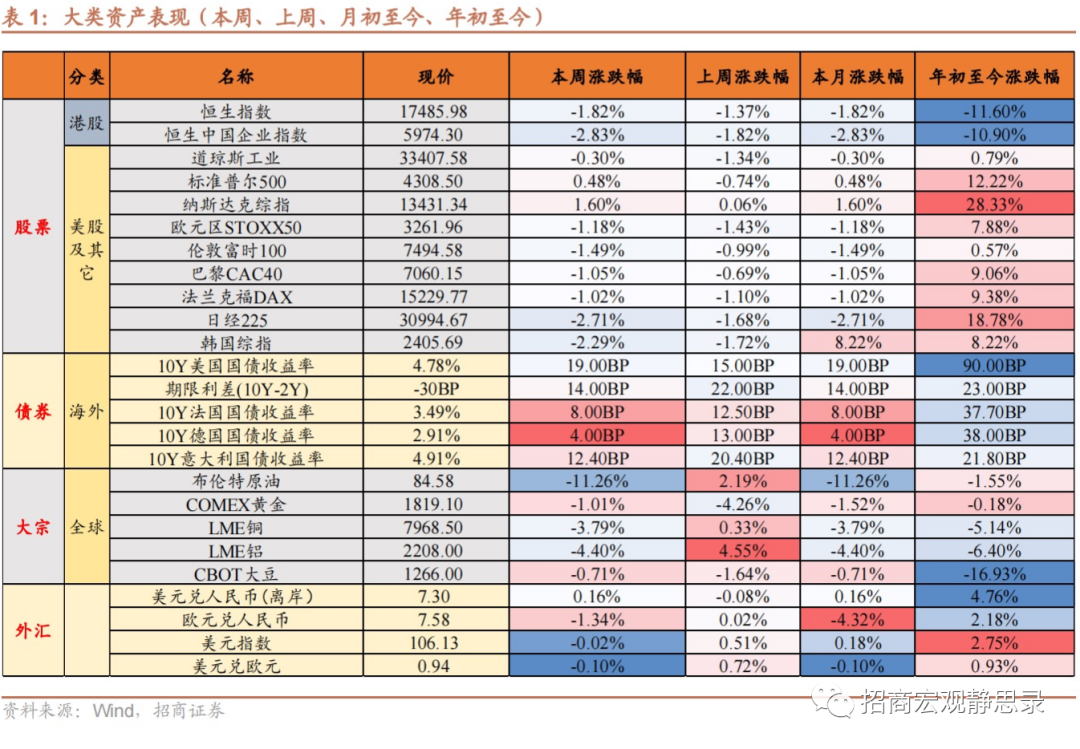

一、大类资产总体回顾(9月25日-10月6日)

权益:

1)A股市场:整体呈现调整态势。(9月25-9月28)

节前一周的A股市场持续震荡调整。板块方面,医药行业表现较好,涨幅超过2%;上周表现较好的非银行金融、食品饮料等行业转入调整。基本面上, 8月工业企业利润降幅进一步收窄,9月制造业PMI回到荣枯线以上。整体而言,经济基本面继续回暖向好,叠加政府稳增长的政策进一步落实推进,国内经济改善将持续支撑权益市场上行,目前市场震荡依旧主要来源于对海外多国货币政策不确定性的担忧。

上证指数收盘为3110.48,本周涨跌幅为-0.70%↓,深证成指、中小板指数、创业板指数、沪深300涨跌幅分别为-0.68%↓、-0.58%↓、-0.47%↓、-1.32%↓;

从大中小盘的涨跌幅看,大盘指数(0.95%↑)>小盘指数(0.02%↑)>中盘指数(-0.32%↓);价值指数(0.81%↑)>成长指数(-0.06%↓);

从细分板块,医药、机械、电力设备、传媒、商贸零售表现较好,涨跌幅分别为2.52%、1.28%、0.75%、0.62%、0.35%;非银行金融、房地产、食品饮料、有色金属、农林牧渔表现较弱,涨跌幅分别为-3.11%、-2.64%、-2.44%、-2.10%、-1.84%。

本周A股资金净主动买入额-679.80亿元,其中中证500和沪深300的资金净主动买入额分别为-60.33亿元和-198.27亿元。

2)港股市场:涨跌交替,整体调整。(10月2-10月6)

本周港股市场涨跌交替,整体调整。从细分板块来看,物业服务、防御行业、医疗保健等板块下跌幅度较小;消费、新消费、港股通新经济、科技、中国内地房地产等板块表现较弱,跌幅较大。本周国内市场因假期休市,恒大事件和海外风险对港股走势形成较大影响。恒大事件发酵后,中国内地房地产指数持续下跌;美国本周公布的宏观数据再次表明美国经济具有较强韧性,叠加美联储多位官员表态偏鹰,进一步增加了市场对海外流动性的担忧。此外,世贸组织(WTO)在本周也下调对2023年全年的贸易增长预测,凸显出全球经济复苏趋势持续偏弱。往后看,海外多国货币政策的不确定性使港股承压明显,港股的震荡态势或将延续。

恒生指数和恒生中国企业指数收盘分别为17485.98和5974.30,本周涨跌幅分别为-1.82%↓和-2.83%↓。

从大中小盘的涨跌幅看,大型股(-1.434%↓)>中小型股(-1.433%↓)>中型股(-1.429%↓)>中小型股(-1.35%↓)>小型股(-1.09%↓);

从细分板块,物业服务、防御行业、医疗保健跌幅较小,涨跌幅分别为-1.78%、-2.19%、-2.39%;消费、新消费、港股通新经济、科技、中国内地房地产表现较弱,涨跌幅分别为-2.92%、-2.92%、-2.89%、-2.66%、-2.66%。

3)美股和其他:美股三大指数涨跌不一、欧洲主要股市下挫。(10月2-10月6)

上周投资者继续消化美联储“在更长时间维持高利率”的消息,道琼斯工业、标普500指数均收跌。本周初,受美国罢工事件持续的影响,美股下挫。周三美国9月ADP就业人数增加8.9万人,为2021年以来最小增幅,9月Markit服务业PMI低于预期,降低美联储加息的必要性,三大股指收涨。9月失业率和非农就业人口数据公布后,周五美国低开高走,罢工规模不再扩大的消息提振汽车股股价,加上科技股全线走高,三大股指收涨。欧洲方面,欧元区8月失业率与9月制造业PMI同上月持平,9月服务业PMI较上月走高,法国8月工业产出环比、德国8月季调后工厂订单环比均高于市场预期,强化欧央行维持利率高位的预期,本周欧洲股市整体下挫。

道琼斯工业、标普500、纳斯达克综指、欧元区STOXX50、日经225、韩国综指,本周涨跌幅分别为-0.30%↓、0.48%↑、1.60%↑、-1.18%↓、-2.71%↓、-2.29%↓。

债券:

1)国内:短端和长端利率均由升转降。(9月25-9月28)

节前一周央行公开市场共有7660亿元逆回购到期,央行累计开展了19230亿元逆回购操作,实现净投放11570亿元。临近跨月,周初资金紧张,再加上临近双节假期和房地产利好政策相继落地,债市利空情绪较浓。周三央行发布三季度货币政策例会纪要,提到要用好逆周期和跨周期调节,再加上央行呵护市场跨季流动性的态度明显,债市利率开始下行。往后看,节后资金面转松概率较大,短端利率有下行空间;长端利率在震荡上行近一个月后,再度大幅上行的空间较小。

利率债方面,10年期国债收益率为2.68%,本周下行-0.25BP↓,1年期国债收益率为2.17%,本周下行-3.00BP↓,期限利差(10Y-1Y)为51BP,本周上行2.75BP↑;

信用债方面,1年期企业债利差(AAA)为40BP,本周上行0.63BP↑,1年期城投债利差(AAA)为44BP,本周上行2.61BP↑;

资金利率方面,7天Shibor为2.20%,本周上升20.70BP↑;DR007为2.24%,与上周相比,平均值上升4.01BP↑;

中美利差(10Y)为-191BP,本周扩大15.25BP;中美利差(2Y)为-276BP,本周缩小5.16BP。

2)海外:欧美主要国家10债收益率连续两周上行。(10月2-10月6)

上周市场预期美联储将在更长时间内维持高利率水平,美国10债收益率持续上行。本周初美国政府关门危机暂时解除以及公布的9月ISM制造业PMI高于预期,8月职位空缺数意外上升,市场押注美联储年内继续加息的概率较大,美国10债收益率持续上行超过4.8%。随后,受9月ADP就业人数、Markit服务业PMI不及预期的多重影响,美国国债收益率由升转降。但周五公布的美国9月非农就业人口大超预期后,美债收益率重回上行通道。欧洲债市方面,PMI数据显示欧元区制造业有企稳回升态势,投资者同样预期欧央行可能长期维持高利率,欧元区主要国家10债收益率整体上行。

美国10债收益率为4.78%,本周上行19.00BP,期限利差(10Y-2Y)依然倒挂,为-30BP,本周倒挂幅度收窄14BP;法国、德国、意大利10债收益率分别为3.49%、2.91%、4.91%,本周分别上行8.0BP、上行4.0BP、上行12.4BP。

大宗商品:

国际原油价格大跌、黄金价格持续下挫。(10月2-10月6)

本周,尽管EIA的报告显示原油库存降幅超预期,但美联储态度偏鹰,美元指数和美债收益率均创新高,投资者担心更长期高利率对宏观经济和石油需求不利,油价承压明显,原油价格大跌。黄金方面,由于美国货币利率长期维持高位的可能性使美元走强、美国国债收益率飙升,从而令金价承压,黄金本周价格延续下探。

全球:布伦特原油、COMEX黄金、LME铜、LME铝、CBOT大豆,本周涨跌幅分别为-11.26%↓、-1.01%↓、-3.79%↓、-4.40%↓、-0.71%↓。

外汇:

美元上周大幅上涨后本周微跌,离岸人民币汇率小幅走跌。(10月2-10月6)

上周美联储决策者暗示将长期保持高利率政策,美元指数顺势上涨。本周初美国政府关门危机暂时解除后,美元指数突破107。随着9月ADP就业人数、Markit服务业PMI等数据不及预期,美元指数有所回落,但本周美国公布的非农就业数据显示美国经济仍有韧性,市场持续担忧美联储年内会进一步加息,美元指数回落幅度有限。对于离岸人民币汇率而言,受美元单边表现相对强劲的影响,本周离岸人民币汇率小幅走跌。

美元兑人民币为7.30,本周人民币贬值幅度为0.16%;欧元兑人民币为7.58,本周人民币升值幅度为1.34%;美元兑欧元为0.94,美元贬值幅度为-0.10%;美元指数为106.13,下降幅度为-0.02%。

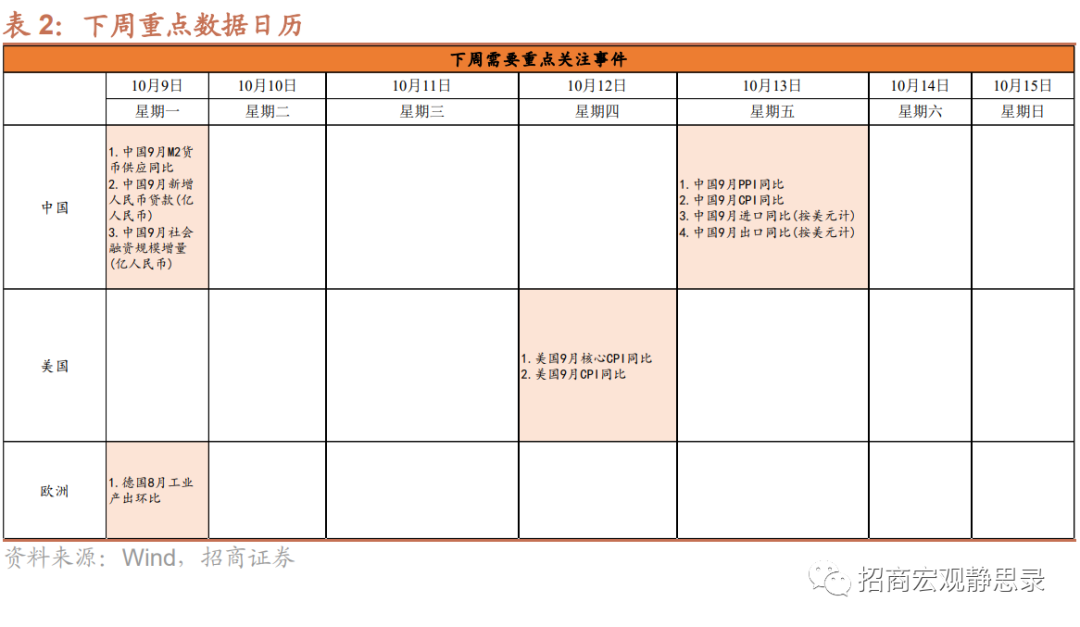

二、下周重点数据和事件展望

风险提示:

海外经济衰退超预期。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。