作者:量化藏经阁

题图:量化藏经阁微信公众号

报 告 摘 要

一、把握小盘股的Beta和Alpha

- 随着我国资本市场注册制全面改革的推进,IPO速度及节奏明显加快,A股上市公司的市值中枢持续下移。从历史表现来看,A股市场呈现出明显的大小盘轮动现象。2021年春节过后,公募基金在传统“核心资产”上的抱团相继瓦解,小市值公司迎来了业绩复苏和估值提升的“戴维斯双击”,小盘股表现持续优于白马蓝筹股的表现。此外,中证1000指数整体行业配置较为均衡,既包含医药生物、电子、计算机、电力设备及新能源在内的新兴科技行业,又包括基础化工、机械在内的周期板块,能够有效平滑个股和行业的集体性掉头带来的系统性风险,行业的成长性较好。

- 从公募指数增强产品的历史表现来看,不同类别的指数增强基金均能稳定战胜基准指数,A股市场中指数增强基金的实践取得了较为成功的成果。从不同类型指数的增强难易度来看,中证1000指数获取超额收益的能力相较沪深300更强。

二、中证1000指数投资价值

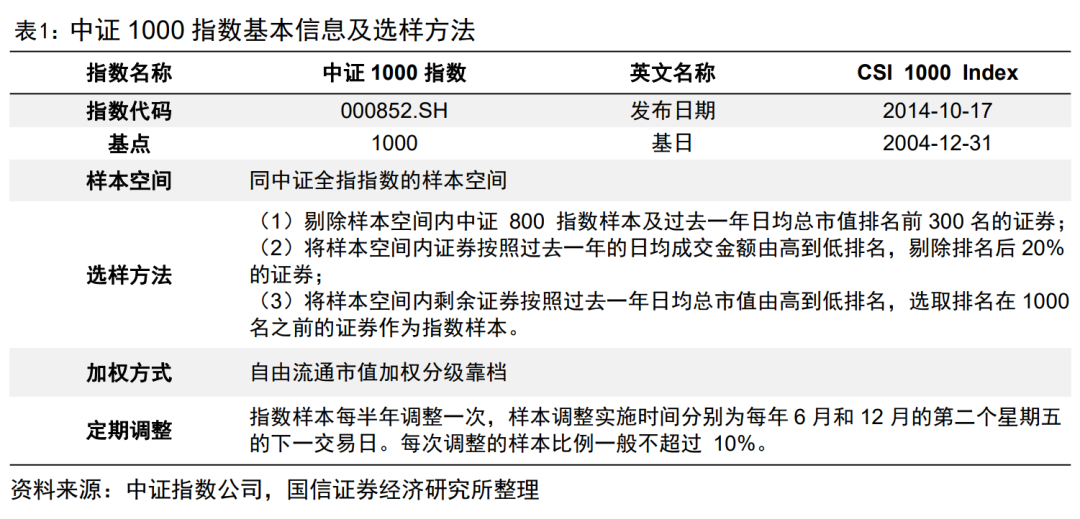

- 中证1000指数(000852.SH)发布于2014年10月17日,中证1000指数由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,综合反映中国A股市场中一批小市值公司的股票价格表现。

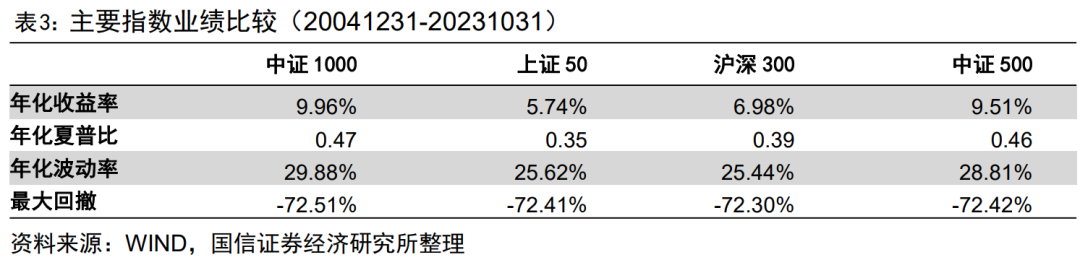

- 中证1000指数成份股平均市值为114亿元,整体市值偏小。中证1000指数行业分布集中度弱、全面性较强,在周期、科技和消费板块上的配置比例较高。中证 1000 指数的成份股数量较多,其成份股权重分布相对较为分散。中证1000指数拥有较好的盈利能力与成长能力,且当前市盈率为38.71,市净率为2.08,当前估值处于历史相对低位。2004年12月31日至2023年10月31日期间,中证1000指数年化收益为9.96%,年化夏普比率为0.47,年化波动率为29.88%,长期业绩较好,指数弹性较大。

三、中银中证1000指数增强基金

- 中银中证1000指数增强基金(A类基金份额:019555,C类基金份额:019556)募集期限2023年11月13日起至2023年12月8日。该基金拟任赵志华先生和姚进先生为基金经理。赵志华先生管理经验丰富,在管的中银量化价值中长期相对业绩比较基准超额收益明显。

- 中银基金管理有限公司充分发挥中外股东的全球经验和资源优势,引入贝莱德在全球资产管理市场的成功经验、技术和智慧,与中国本土经验相结合,为广大投资者提供专业化的投资理财服务。中银基金量化团队成员投资经验丰富,实力雄厚。团队成立于2009年,团队成员稳定,平均从业9年以上,均来自国内外一流学府,具有丰富的量化投资研究经验。

一、把握小盘股的Beta和Alpha

1、全面注册制之下,A股市值中枢持续下移

2018年,上海证券交易所设立科创板并试点注册制;2020年,深圳证券交易所创业板改革并试点注册制正式落地,2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则。这次全面实行注册制制度规则的发布实施,标志着注册制的制度安排基本定型,标志着注册制推广到全市场和各类公开发行股票行为,在中国资本市场改革发展进程中具有里程碑意义。主要内容包括:精简优化发行上市条件;完善审核注册程序;优化发行承销制度;完善上市公司重大资产重组制度。

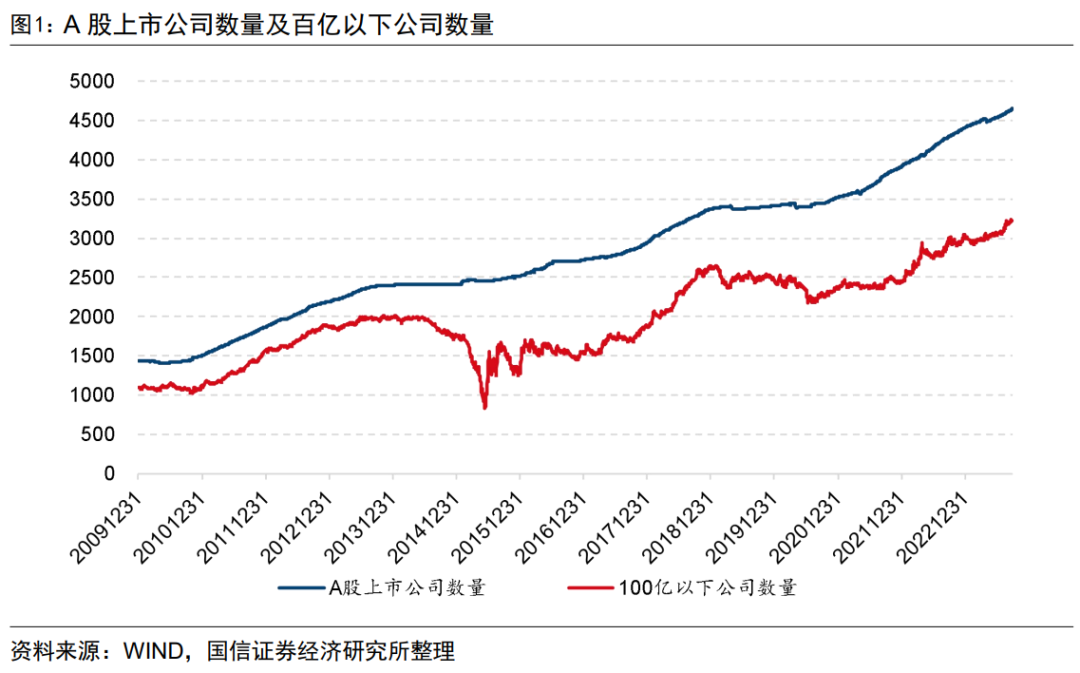

随着我国资本市场注册制全面改革的推进,IPO速度及节奏明显加快,与此同时A股上市公司的市值中枢在近年来持续下移。事实上,在科创板和创业板实行注册制试点以来,全市场上市的股票中,高达69%的股票当前总市值小于100亿,随着注册制全面改革的推行,小市值股票占据A股市场的大多数将很有可能成为市场的常态。

2、大小盘轮动具有周期性

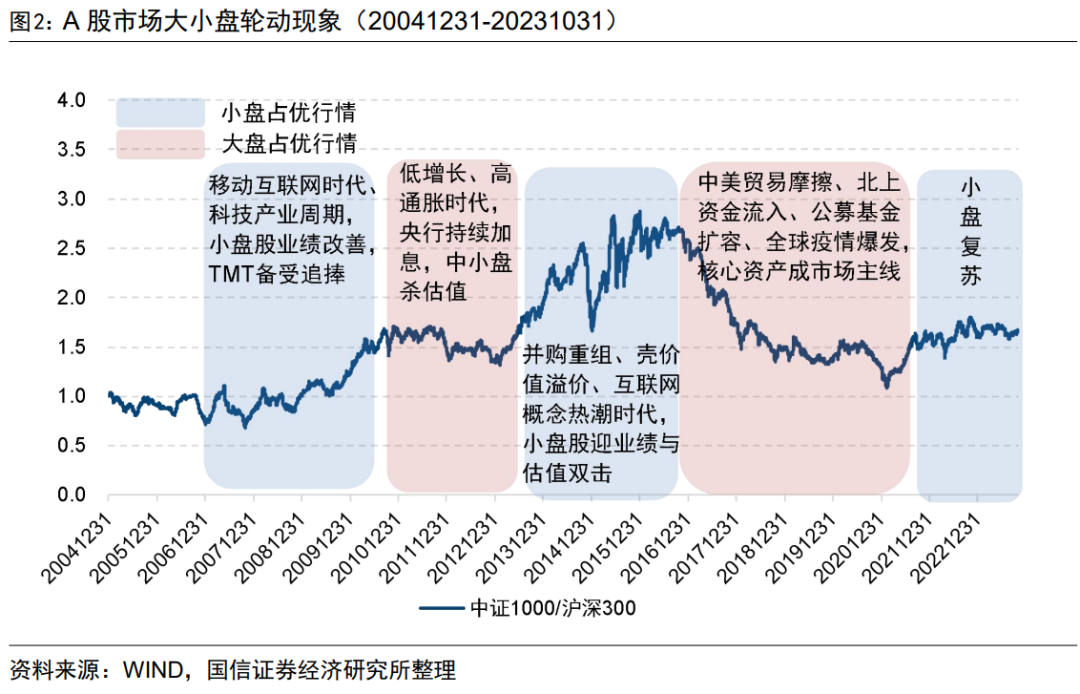

从历史表现来看,A股市场呈现出明显的大小盘轮动现象。以中证1000指数与沪深300指数之间的相对净值走势,代表A股小盘股与大盘股之间的分化程度。可以看到,在2009年至2016年期间,A股市场总体呈现出明显的小盘股行情,特别是在2015年的那一轮牛市中,市值偏小的股票受益于其高弹性,展现出非常强劲的上涨势头。然而2017年之后,随着北上资金的持续涌入、公募基金集中度的持续提升,以机构投资者为主导的A股市场大盘股表现持续优于小盘股,且在近两年愈演愈烈,发展至以“公募基金抱团风格”为主要导向。2021年春节过后,公募基金在传统“核心资产”上的抱团相继瓦解,小市值公司迎来了业绩复苏和估值提升的“戴维斯双击”,小盘股表现持续优于白马蓝筹股的表现。

大小盘轮动现象在以机构投资者为主导的美国市场中同样存在。下图展示了罗素2000指数与标普500指数自1980年以来的相对净值走势,可以看到从2001年到2010年,美股小盘股表现好于大盘股,从2010年至2020年,大盘股的表现略好于小盘股。2020年以来美股市场大小盘切换频繁,小市值在经过一段时间的快速反弹后,市场风格又整体向大市值切换。

美股市场的大小盘风格轮动与经济周期相关,当经济预期改善时,中小公司盈利弹性更强,此时小盘股的表现总体优于大盘。大小盘之间的轮动在以个人投资者为交易主体的A股市场和以机构投资者为交易主体的美股市场都存在,二者之间的轮动具有一定的周期性。

3、流动性宽松,有利于小盘股行情

以10年期国债收益率代表市场流动性情况,以中证1000与沪深300指数之间的相对净值走势代表市场大小盘风格情况,可以看到2015年以后,二者之间呈现出一定的负相关关系。当10年期国债收益率上行时,市场流动性缩紧,风险偏好降低,此时确定性更强的大市值风格可能更为受益;当10年期国债收益率下行时,市场流动性宽松,风险偏好提升,此时弹性更强的小市值风格可能更为受益。在当前经济弱复苏的背景下,10年期国债收益率整体下行趋势不改,经济数据偏弱加上流动性稳中偏松仍然是下阶段宏观环境的主线,从历史上来看这样的宏观背景也有利于提振风险偏好,更有利于中小盘风格的发展。

4、行业均衡,成长性较强

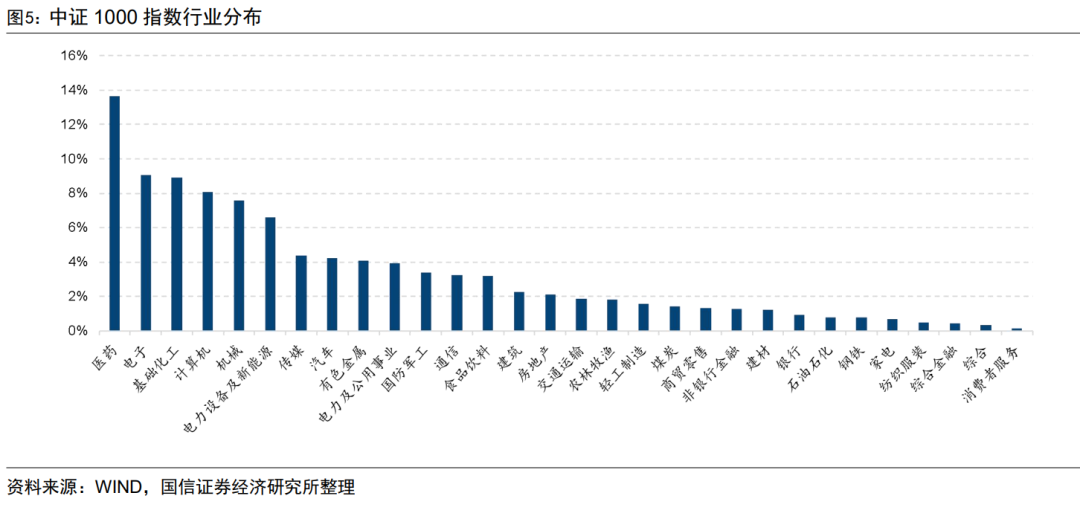

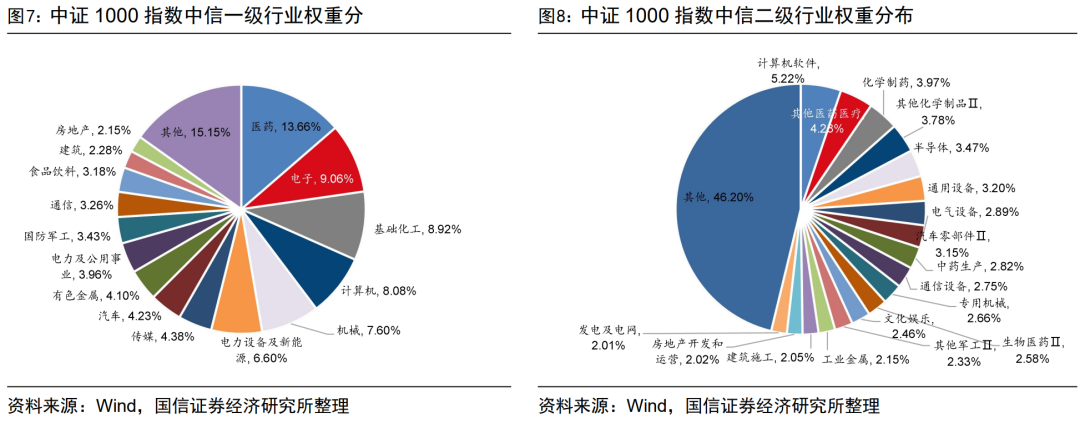

从行业分布来看,中证1000指数整体行业配置较为均衡,既包含医药生物、电子、计算机、电力设备及新能源在内的新兴科技行业,又包括基础化工、机械在内的周期板块,能够有效平滑个股和行业的集体性掉头带来的系统性风险,行业的成长性较好。

5、优质Alpha:指数增强型基金在A股市场上的成功实践

指数增强型基金,顾名思义,是在紧密跟踪基准指数的基础上力争获取稳定的超额收益。目前,国内市场上的绝大多数指数增强型基金以跟踪沪深 300、中证 500和中证 1000 等宽基指数为主。从国内指数增强型产品的实际运作结果来看,大部分指数增强型基金能够实现每年稳定战胜基准指数的目标。

下图展示了2017年以来沪深300指数、中证500指数和中证1000指数增强基金相对基准指数分年度的超额表现情况,可以看到不同类别的指数增强基金长期均能稳定战胜基准指数,说明 A 股市场中指数增强基金的实践取得了较为成功的成果。指数增强型基金获取超额收益的能力是持续的,整体呈现出持续向上的走势,且中证1000指数增强产品超额收益整体高于沪深300和中证500指数。

二、中证1000指数投资价值分析

1、指数编制规则介绍

中证1000指数(000852.SH)发布于2014年10月17日,中证1000指数由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,综合反映中国A股市场中一批小市值公司的股票价格表现。

2、行业分布较为分散,平均市值较小

中证1000指数行业分布较为分散,从指数中信一级行业分布来看,医药权重占比为13.66%,电子权重为9.06%,基础化工权重为8.91%。从中信二级行业来看,计算机软件、其他医药医疗、化学制药权重分别为5.22%、4.28%、3.97%。

截至2023年10月31日,中证1000指数成份股平均市值为114亿元,整体市值偏小,成份股主要分布于主板,权重占比为68.88%。

截至2023年10月31日中证1000指数前十大权重股占比合计为3.86%,持仓分散,前十大权重股平均市值为252.37亿元。

3、盈利能力稳定

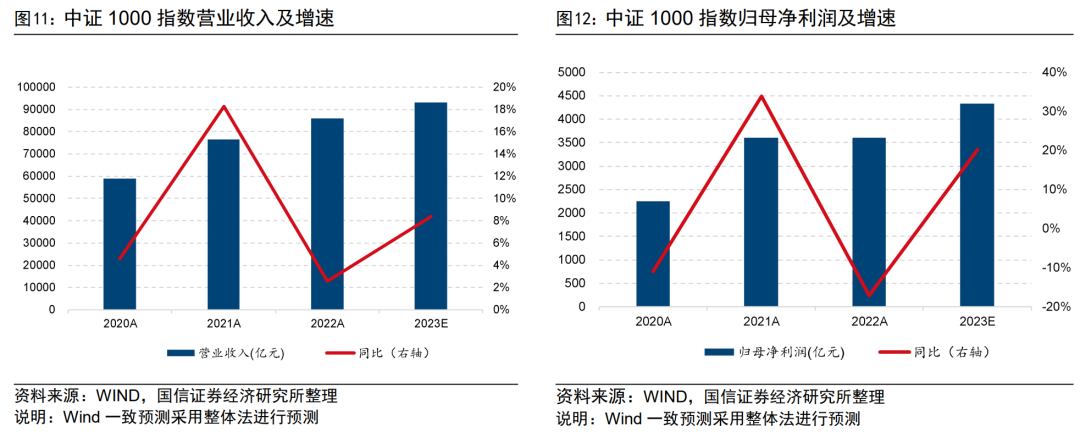

中证1000指数拥有稳定的盈利能力。根据Wind一致预测数据,中证1000指数2022年营业收入增速为2.59%,预计2023年营业收入增速为8.37%。

4、估值处于较低分位

截至2023年10月31日,中证1000指数的市盈率为38.71,市净率为2.08。市盈率处于46.25%分位点,市净率处于6.98%分位点。

中证1000指数当前市盈率和市净率均处于均值以下。中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

5、指数长期收益较高,收益弹性大

中证1000指数2004年12月31日至2023年10月31日期间,中证1000指数年化收益为9.96%,年化夏普比率为0.47,年化波动率为29.88%,长期业绩较好,指数弹性较大。

中证1000指数净值变化下图所示,自2004年12月31日以来,中证1000指数具有较好的历史业绩。

三、中银中证1000指数增强基金

1、产品介绍

中银中证1000指数增强基金(A类基金份额:019555,C类基金份额:019556),募集期限2023年11月13日起至2023年12月8日,基金基本情况如下表所示。

基金的认购费率如下:

2、基金经理简介

中银中证1000指数增强基金拟任赵志华先生和姚进先生为基金经理。赵志华先生为中银基金管理有限公司助理副总裁(AVP),金融工程博士。曾任华泰证券金融创新部量化投资经理,资产管理总部投资主办。赵志华先生拥有18年证券从业经验,15年基金投资管理经验,8年公募基金管理经验,历经牛熊,穿越周期。2011年加入中银基金管理有限公司,曾担任基金经理助理、专户投资经理。2015年7月至2018年2月任中银优秀企业基金基金经理,2016年6月至2018年2月任中银腾利基金基金经理,2016年11月至2019年10月任中银研究精选基金基金经理,2016年12月至今任中银量化精选基金基金经理,2017年11月至今任中银量化价值基金基金经理。具备基金从业资格。

姚进先生为理学博士。曾任美国南加州大学统计分析师。2015年加入中银基金管理有限公司,曾任研究员、基金经理助理、专户投资经理。具有9年证券从业年限。具备基金、期货从业资格。

拟任基金经理赵志华在管产品中银量化价值中长期相对业绩比较基准超额收益明显。在管产品中银量化价值投资策略实现有效增强。截至2023年10月1日,产品近五年收益率50.00%,同期业绩基准13.55%,超额收益36.45%。

3、基金管理人简介

中银基金管理有限公司充分发挥中外股东的全球经验和资源优势,引入贝莱德在全球资产管理市场的成功经验、技术和智慧,与中国本土经验相结合,为广大投资者提供专业化的投资理财服务。中银基金旗下拥有公募基金产品157只,产品线涵盖多种品类,能满足不同投资者需求。

截至2023年6月末,中银基金公募规模4552亿元,投研团队人数137人,平均从业年限超过10年,主要骨干在业内具有较强影响力。并且不断完善中心资源共享的投研平台,强化权益、固定收益、绝对收益和另类投资能力建设。中银基金量化团队成员投资经验丰富,实力雄厚。团队成立于2009年,团队成员稳定。团队成员均来自国内外一流学府,具有丰富的量化投资研究经验。

四、总结

自 2021 年春节以来市场风格整体呈现出大盘弱而小盘强的基调,中小盘股票在核心资产抱团松动之际迎来复苏行情。小盘股持续复苏行情下,市场资金关注度明显提升。指数增强型基金在 A 股市场上的成功实践:不同类别的指数增强基金均能稳定战胜基准指数,说明 A 股市场中指数增强基金的实践取得了较为成功的成果。从不同类型指数的增强难易度来看,中证1000指数获取超额收益的能力相较沪深300更强。

中证1000指数(000852.SH)发布于2014年10月17日,中证1000指数由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,综合反映中国A股市场中一批小市值公司的股票价格表现,中证1000指数成份股平均市值为114亿元,整体市值偏小。中证1000指数行业分布集中度弱、全面性较强,在周期、科技和消费板块上的配置比例较高。由于中证 1000 指数的成份股数量较多,因此其成份股权重分布相对较为分散。中证1000指数拥有较好的盈利能力与成长能力,且当前市盈率为38.71,市净率为2.08,当前估值处于历史相对低位。2004年12月31日至2023年10月31日期间,中证1000指数年化收益为9.96%,年化夏普比率为0.47,年化波动率为29.88%,长期业绩较好,指数弹性较大。

中银中证1000指数增强基金(A类基金份额:019555,C类基金份额:019556)募集期限2023年11月13日起至2023年12月8日。该基金拟任赵志华先生和姚进先生为基金经理。赵志华先生在管的中银量化价值中长期相对业绩比较基准超额收益明显。中银基金管理有限公司充分发挥中外股东的全球经验和资源优势,引入贝莱德在全球资产管理市场的成功经验、技术和智慧,与中国本土经验相结合,为广大投资者提供专业化的投资理财服务。中银基金量化团队成员投资经验丰富,实力雄厚。团队成立于2009年,团队成员稳定,均来自国内外一流学府,具有丰富的量化投资研究经验。

注:本文选自国信证券于2023年11月18日发布的研究报告《把握小盘股的Beta和Alpha——中银中证1000指数增强基金投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:刘 璐 S0980523070004

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。