作者:覃汉、王宇辰

核心观点:

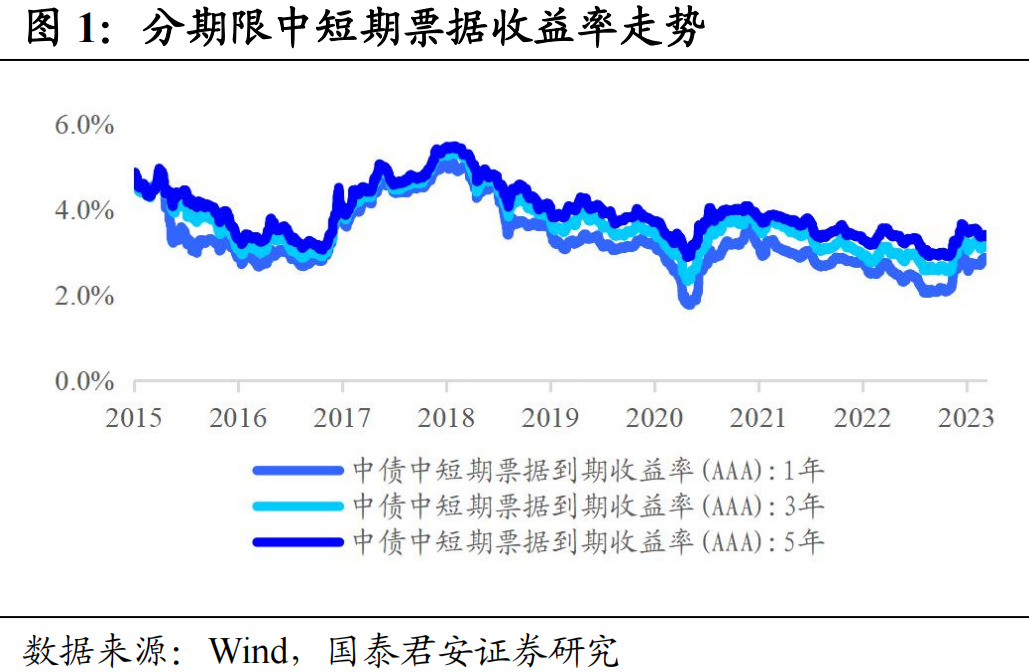

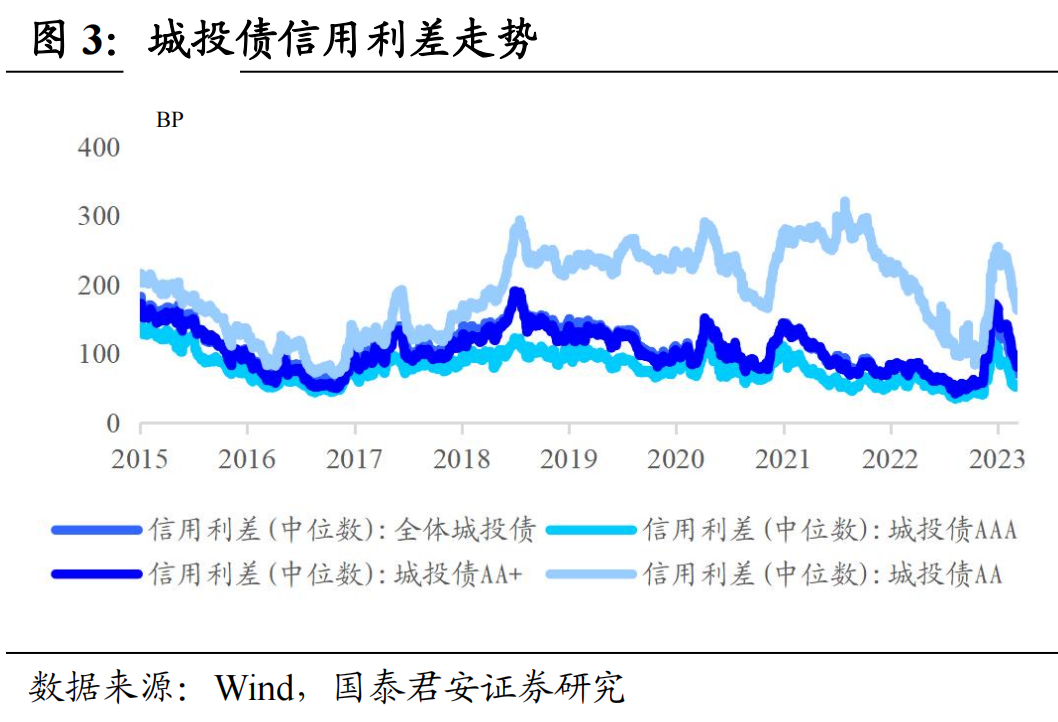

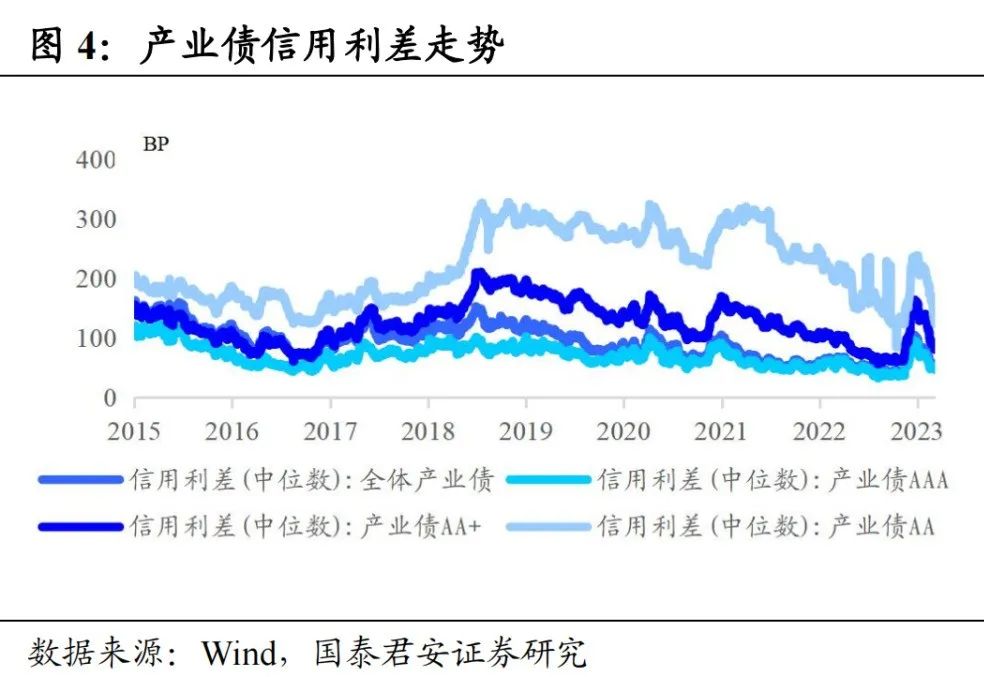

2023年以来,信用债收益率持续下行,信用利差整体收窄。本轮信用债表现较好的核心原因主要有3点:一是年初配置力量较强,且信用债绝对点位具备吸引力。二是混合估值法和摊余成本法推动增量资金落地。三是信用债供给仍维持偏紧态势。

短期来看,信用债资产荒压力暂难缓解,但资产荒格局的剧本难以复制2022年二三季度。一是货币政策难以出现大幅宽松;二是中期维度经济复苏的逻辑较为确定,但节奏和复苏的强度仍存一定分歧。

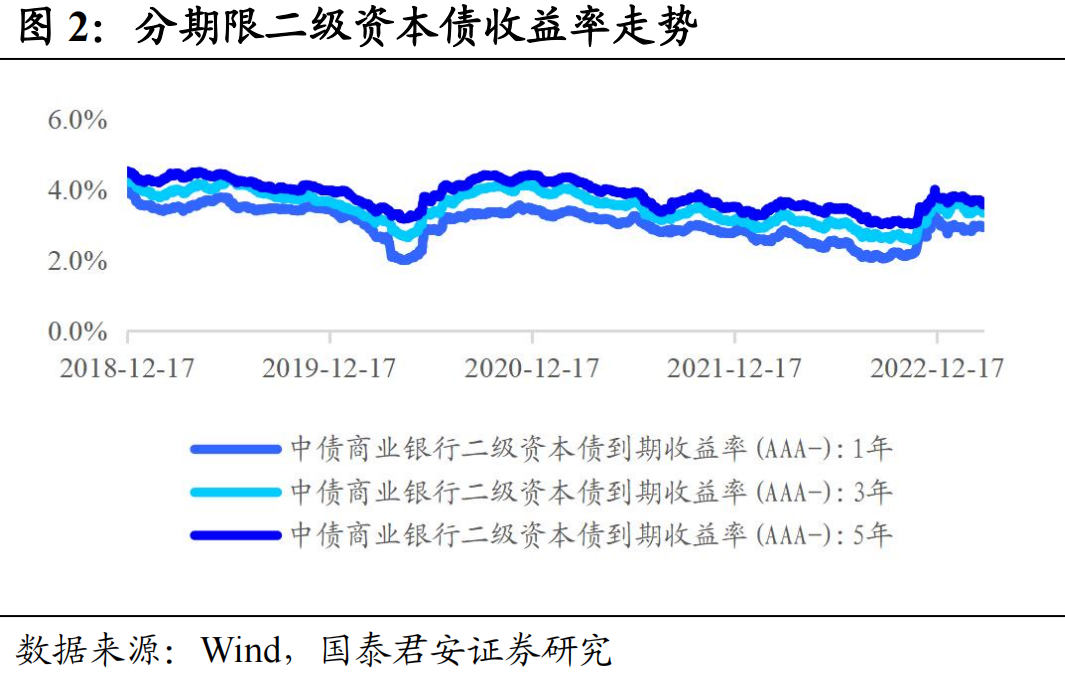

从投资策略上,我们推荐哑铃型投资策略,可以重点关注短久期城投债适度下沉+3-4年二永债。

1 信用周度思考

2023年以来,信用债收益率持续下行,信用利差整体收窄。本轮信用债表现较好的核心原因主要有3点:一是年初配置力量较强,且信用债绝对点位具备吸引力。二是混合估值法和摊余成本法推动增量资金落地。三是信用债供给仍维持偏紧态势。

短期来看,信用债资产荒压力暂难缓解,但资产荒格局的剧本难以复制2022年二三季度。一是货币政策难以出现大幅宽松;二是中期维度经济复苏的逻辑较为确定,但节奏和复苏的强度仍存一定分歧。

从投资策略上,我们推荐哑铃型投资策略,可以重点关注短久期城投债适度下沉+3-4年二永债。城投债短久期下沉,建议重点关注两条主线,一是区域财力回暖较快的区域,二是债务重组后平台公司债务负担减弱,关注基本面改善叠加债务压力缓释带来的利差压缩空间。二永债方面,推荐AAA-等级,3~4年期银行次级债,性价比较高。

1.1. 多重利好共振,近期信用债收益率和利差持续下行

2023年以来,信用债收益率持续下行,信用利差整体收窄。本轮信用债表现较好的核心原因主要有3点:

一是年初配置力量较强,且信用债绝对点位具备吸引力。2022年11月债券市场调整以来,收益率在3.5%+的信用债资产显著增加。叠加每年一季度正是保险资金开门红的阶段,配置力量较为强劲。因此,对于信用债的配置需求较强。

二是混合估值法和摊余成本法推动增量资金落地。根据普益标准,封闭式银行理财产品发行数量显著提升,且大部分为混合估值法产品。2月份新成立的理财产品规模约3200亿,假设混估产品占比80%则对应潜在配置资金2800亿。此外,混合估值法债基潜在配置资金约1600亿(假设用足杠杆200%)。

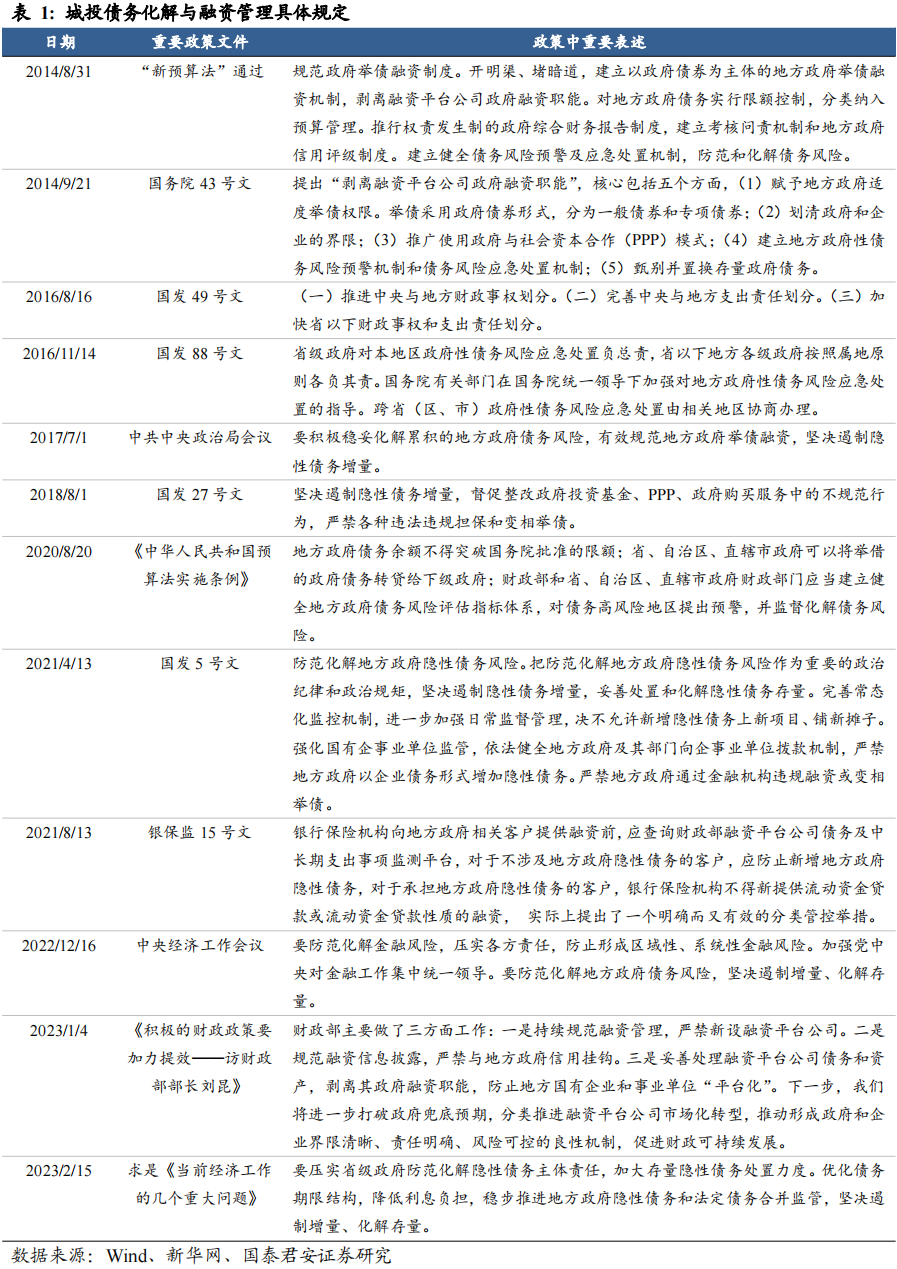

三是信用债供给仍维持偏紧态势。城投债方面,地方政府隐性债务严监管格局下,中高负债率区域加杠杆的空间较小,基本上以稳住存量债务规模为主,城投债新增融资规模难以回到2020年之前的水平。地产债方面,民营地产企业融资以抵押担保模式为主,纯信用类债券融资的空间仍较小,因此仍将面临缩表风险。从政策面来看,目前主要是以保障地产企业合理的融资需求为主,短期难以出现大幅放量。

1.2. 信用债资产荒压力暂难缓解

短期来看,信用债资产荒压力暂难缓解,但资产荒格局的剧本难以复制2022年二三季度。信用资产荒的本质是供给和需求的显著不匹配。我们认为,2023年信用资产荒的剧本难以复制2022年:一是货币政策难以出现大幅宽松,银行间流动性仍将维持在合理充裕水平,杠杆套息的空间难以达到2022年的水平;二是中期维度经济复苏的逻辑较为确定,但节奏和复苏的强度仍存一定分歧。三是城投和地产政策的密集推出,旨在保障城投平台和地产企业的合理融资需求,同时规避不合理融资带来的系统性金融风险。

1.3. 推荐哑铃型投资策略,短久期适度下沉+3-4年二永债

从投资策略上,我们推荐哑铃型投资策略,可以重点关注短久期城投债适度下沉+3-4年二永债:

城投债短久期下沉,建议重点关注两条主线:(1)区域财力回暖较快的区域(2)债务重组后平台公司债务负担减弱,关注基本面改善叠加债务压力缓释带来的利差压缩空间。2023年对于平台公司举债的监管会更为严格。天津、河南、江西、云南、甘肃、青海等十余个区域均强调要规范举债融资机制、禁止各种违规举债。叠加2022年5月,经济基本面偏弱时财政部两度通报隐债问责案例,表明地方政府不新增隐性债务是底线。随着经济疫后的逐步修复,对于平台公司举债的监管会更为严格,特别是针对违法违规举债行为的关注。

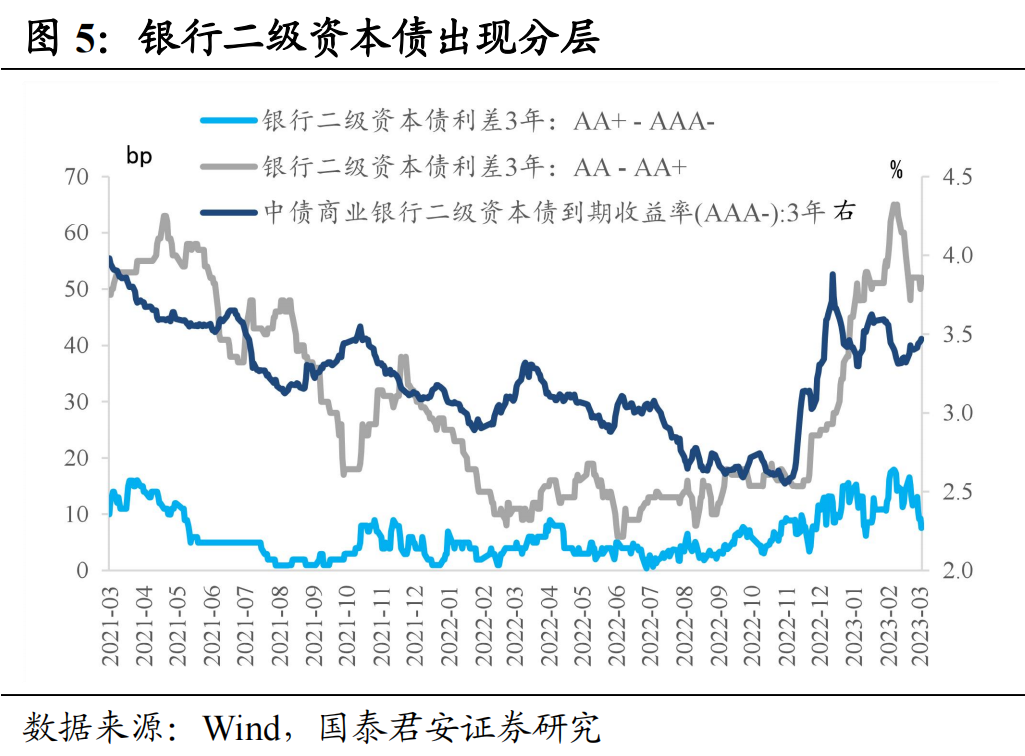

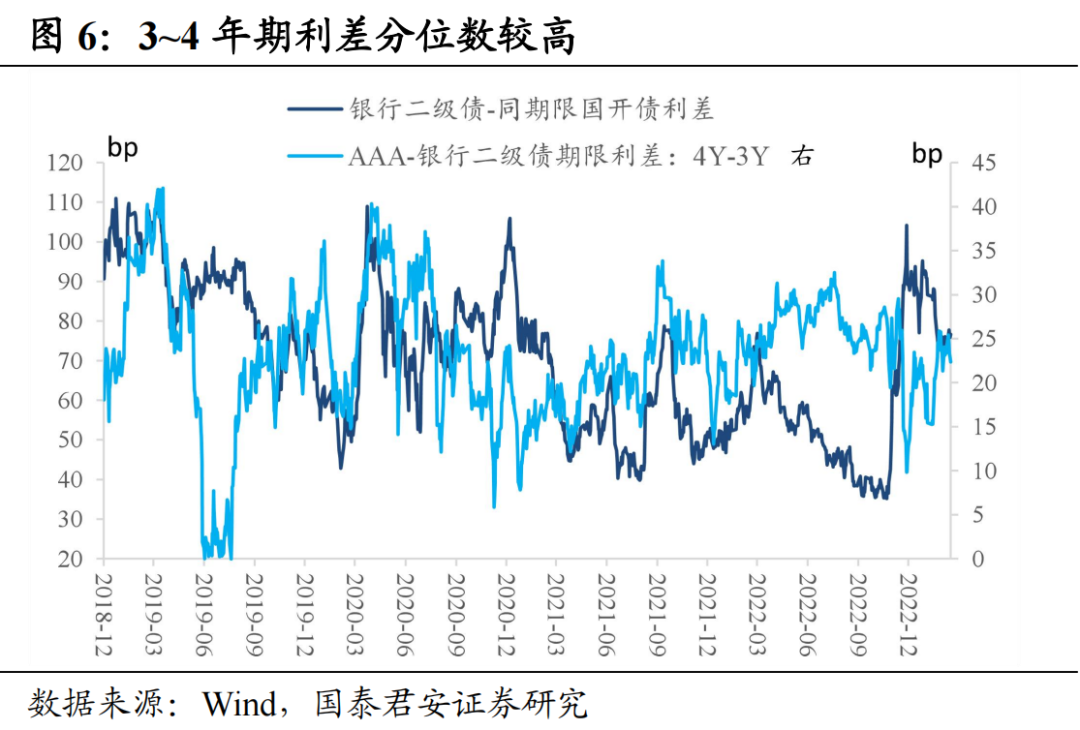

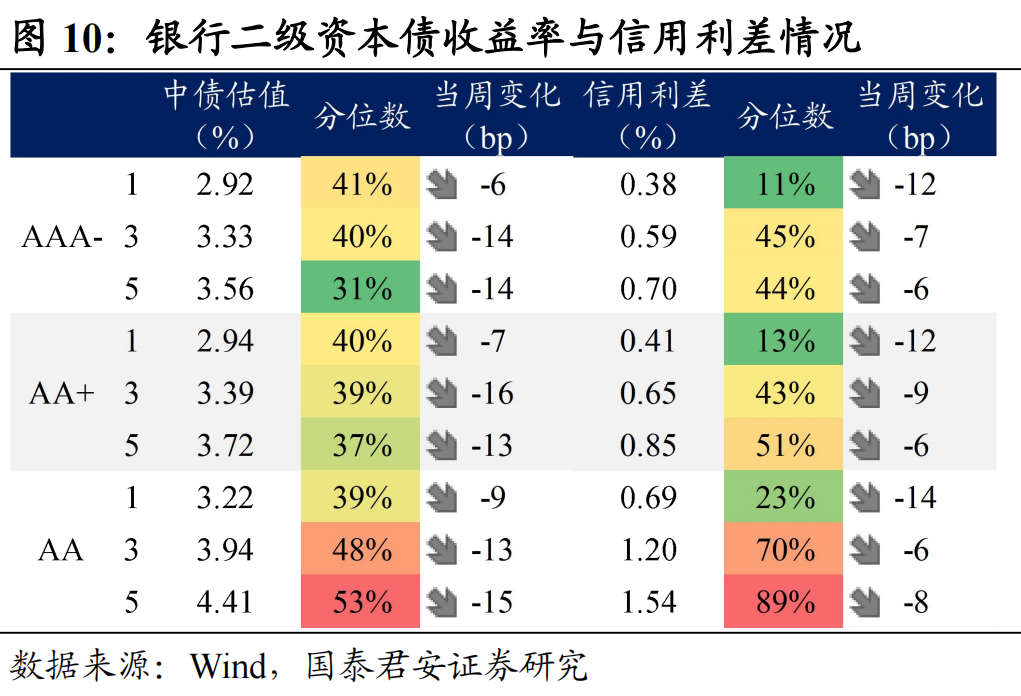

二永债方面,推荐AAA-等级,3~4年期银行次级债,性价比较高。在等级方面,建议AAA-等级为主。中小银行补充资本压力较大,遇到放弃行权的情况可能导致存量二级估值的波动,并不适合过度下沉评级。其次在期限方面,建议拉长到3~4年期。目前4年期银行二级债与同期限国开债利差约77bp,位于2018年以来分位数62.7%,位于近三年分位数74.8%。总体上,推荐AAA-等级,3~4年期银行次级债,性价比较高。

2 信用周度回顾

2.1. 估值概览:信用利差整体下行,银行次级债表现较好

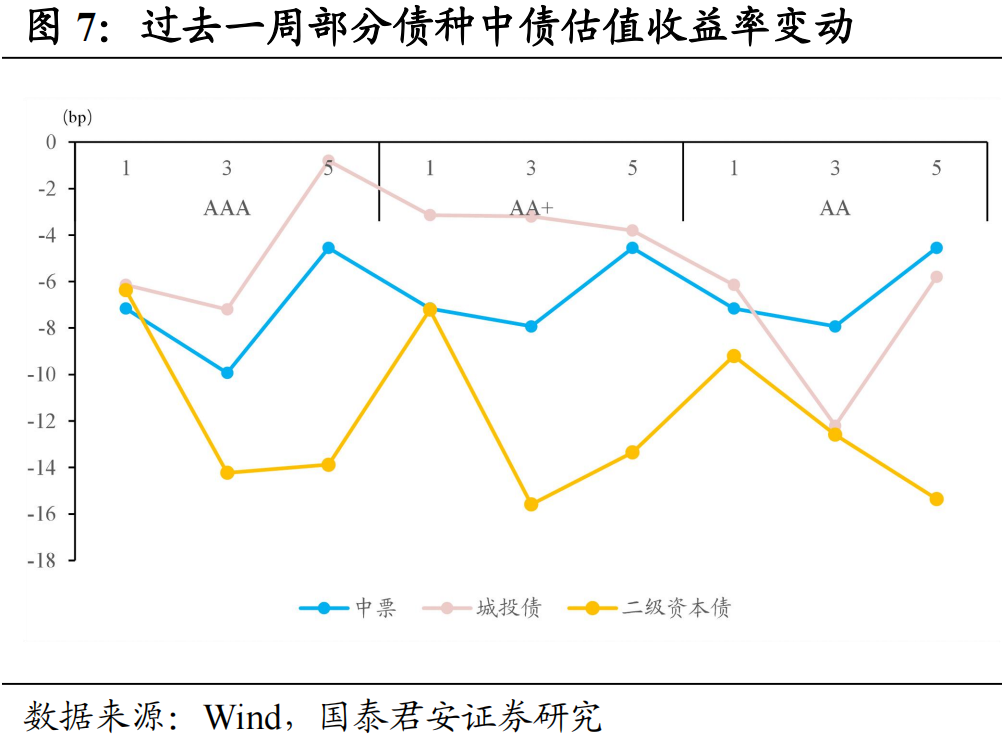

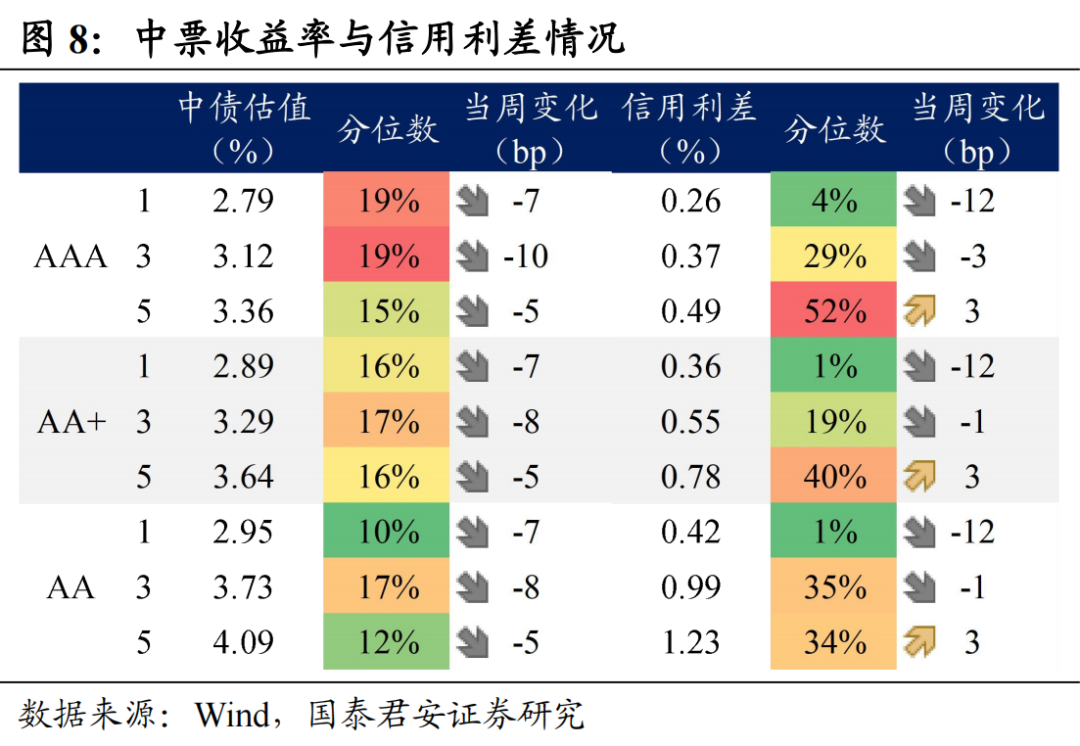

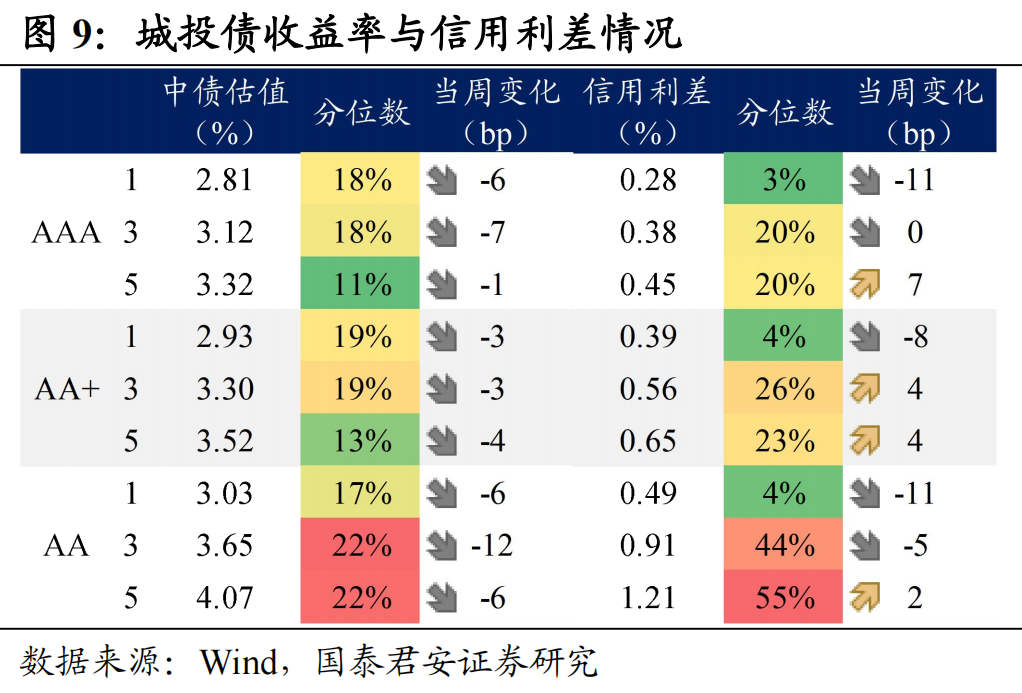

过去一周信用债中债估值与信用利差整体下行,银行二级债表现较好。具体来看,中票方面,AAA、AA+、AA级3年期中短期票据收益率分别变化-10BP、-8BP、-8BP,报3.12%、3.29%、3.73%。城投债方面,AAA、AA+、AA级3年期城投债收益率分别变化-7BP、-3BP、-12BP,报3.12%、3.3%、3.65%。银行二级资本债方面,AAA、AA+、AA级3年期银行二级资本债收益率分别变化-14BP、-16BP、-13BP,报3.33%、3.39%、3.94%。

2.2. 一级融资:一级市场净融资边际上升

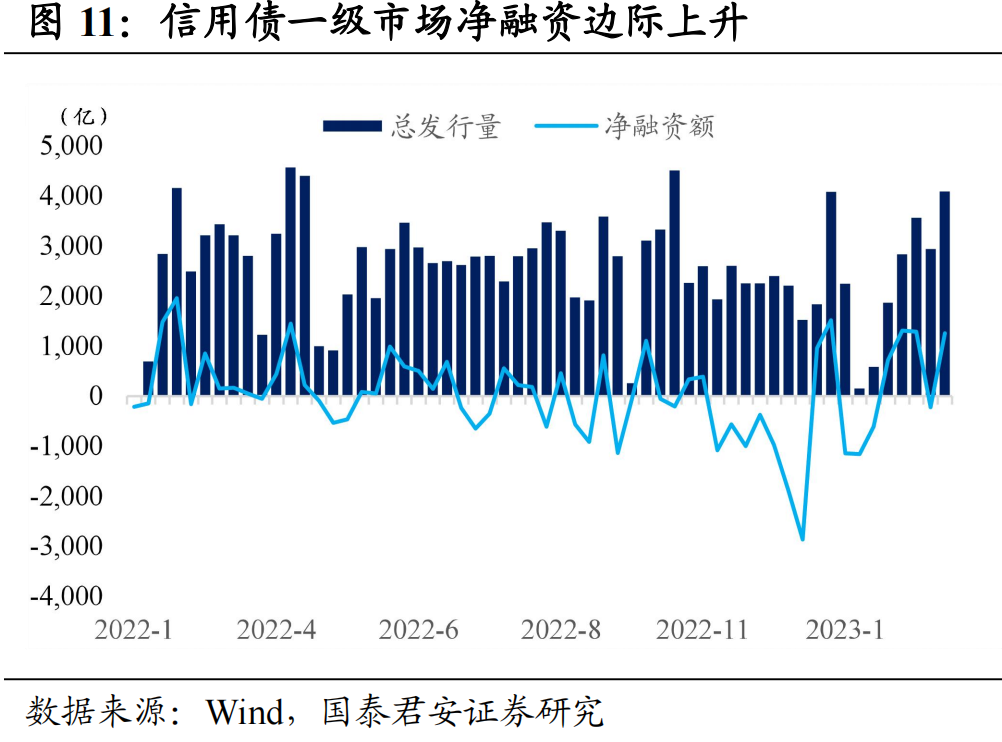

过去一周非金信用债总发行4105亿元,具体来看,其中企业债115亿,公司债1339亿,中期票据741亿,短期融资券1292亿,定向工具186亿,资产支持证券434亿。非金信用债净融资1252亿元。

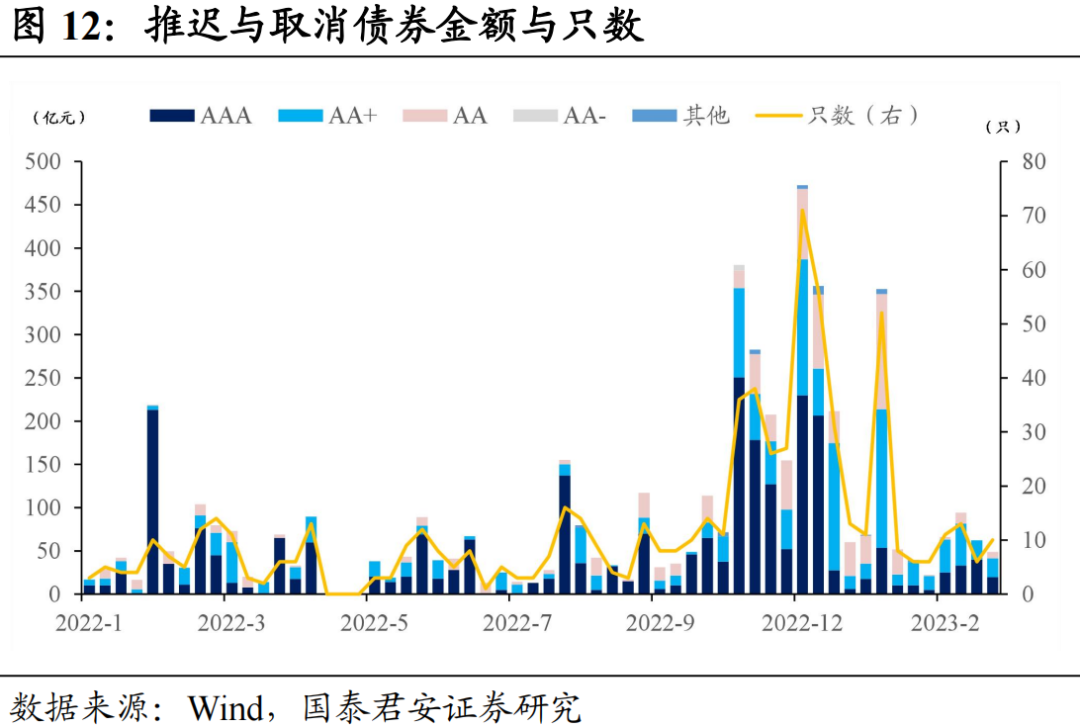

过去一周共有10只债券推迟或取消发行,金额合计48.9亿.

2.3. 估值偏离:城投债整体正偏离走扩

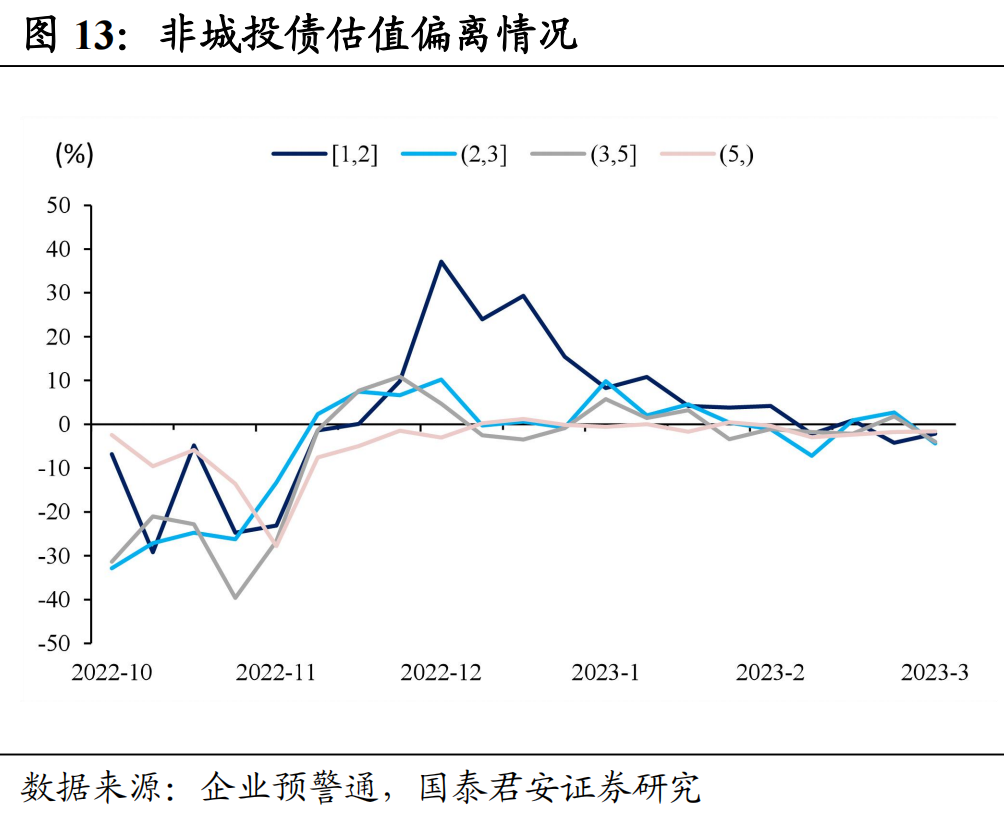

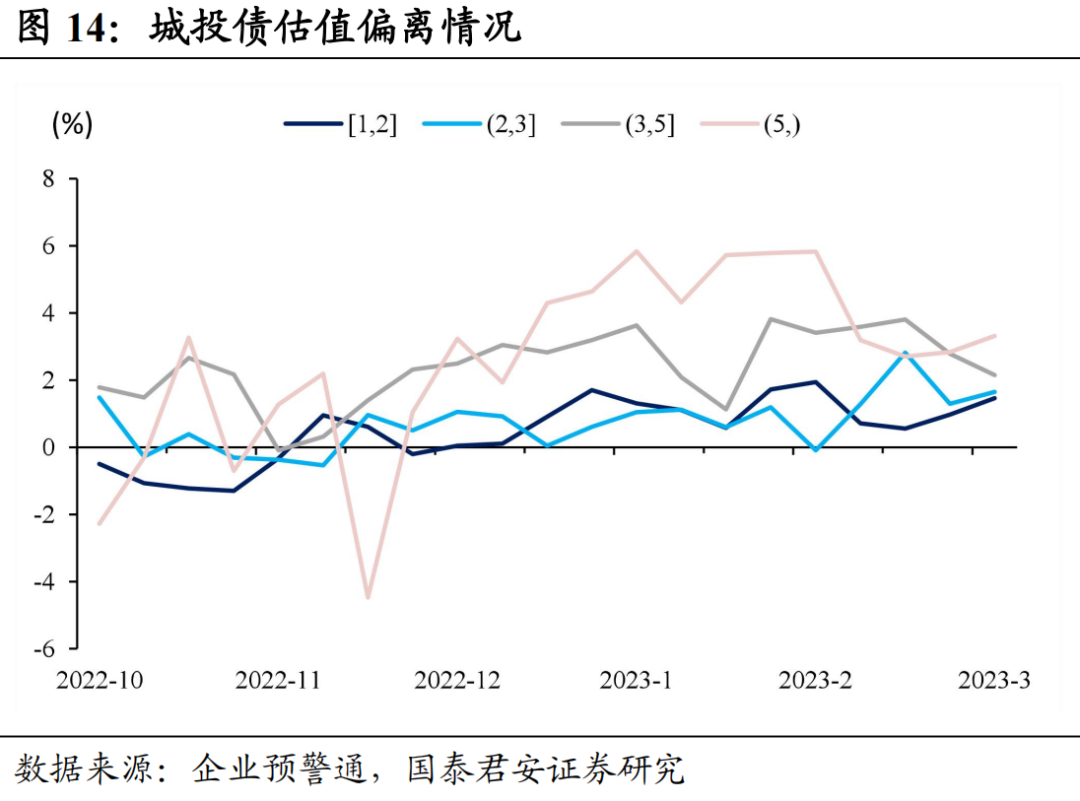

过去一周中长期非城投债整体维持小幅负偏离。城投债多数期限债种正偏离走扩,3-5年期正偏离收敛。

2.4. 审批发行:城投债注册通过规模下降

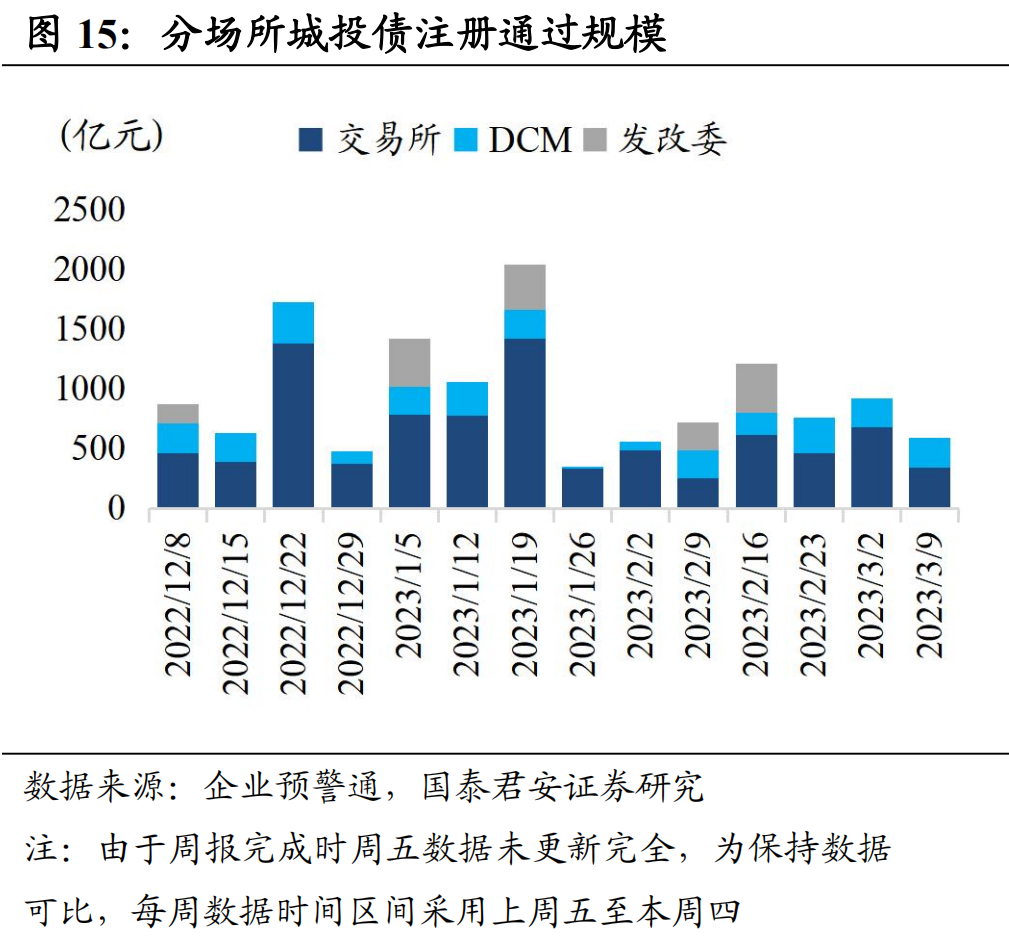

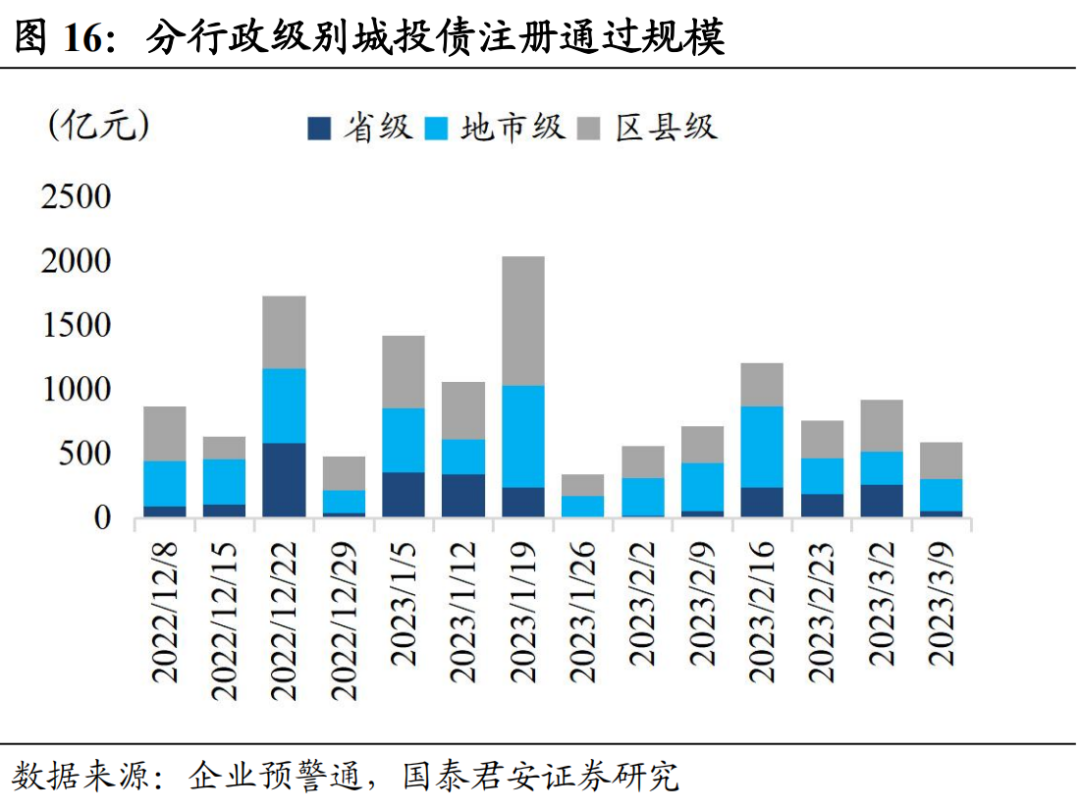

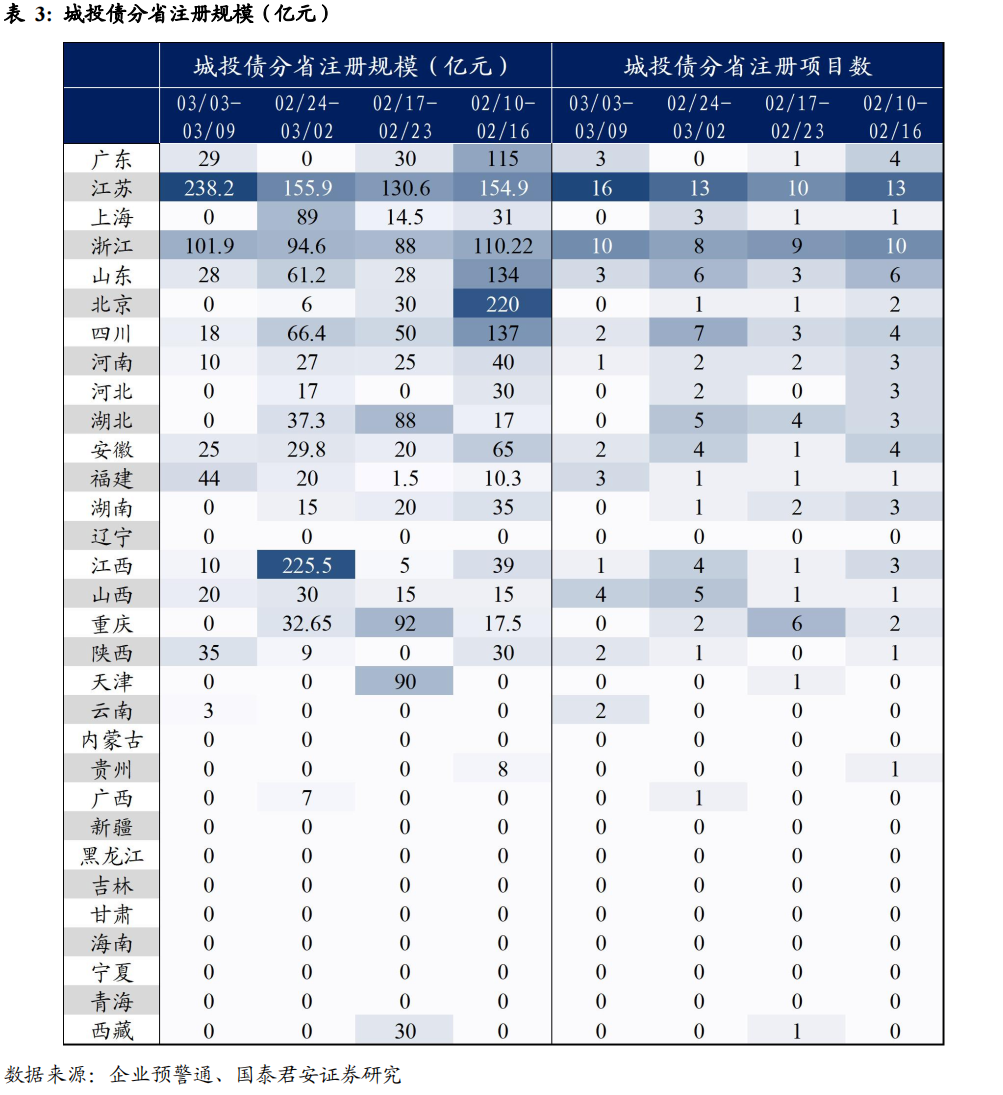

过去一周(2023.03.03-2023.03.09)城投债注册通过规模共592.1亿元,较前一周下降;主要为交易所私募债和小公募通过规模下降,交易商协会注册通过规模基本不变,发改委无新增注册城投债。分行政级别看,省级、区县级平台注册通过规模下降。

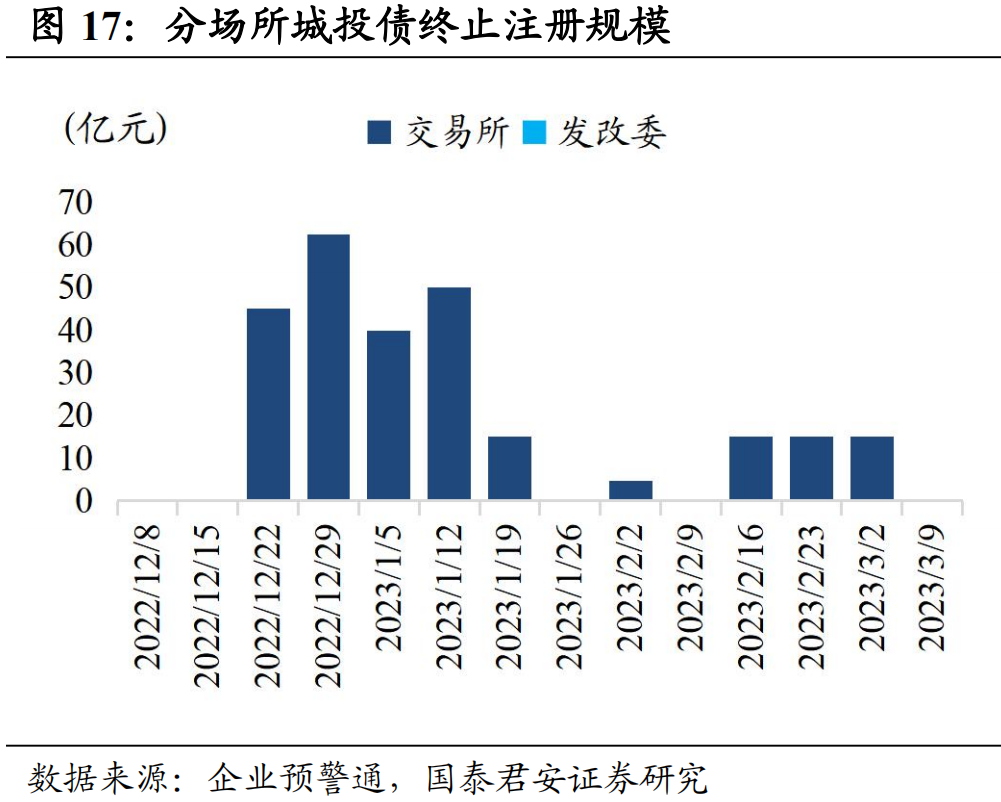

过去一周(2023.03.03-2023.03.09)城投债无注册终止债券。

分省份来看,注册通过规模最大的依次为江苏、浙江。

3 风险提示

风险提示:市场对经济修复的节奏预期提前;理财赎回节奏加速;信用债突发负面舆情,打压债市风险偏好。

(完)

本文来自微信公众号“覃汉研究笔记”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。