常见的Barra因子暴露代表什么含义?

作者:Quantis因子工作室

题图:Quantis因子工作室 微信公众号

在尽调量化股票管理人的过程中,因子暴露永远是绕不过去的环节。你甚至可以认为—— 因子暴露是量化股票策略的“基因图谱”:它告诉你策略在长期风格维度的结构性风险,告诉你收益的真正来源,而不是回测上的短期巧合。尤其在中国市场,Barra CNE5/CNE6 是最常用的风格体系。

本文将基于 CNE5,深入拆解因子暴露背后的经济含义、市场行为逻辑、以及它们对应的“策略偏好”。

以下每个因子,我们不仅解释它“是什么”,更解释它“为什么这样暴露”,以及“这种暴露意味着什么样的潜在收益来源与风险”。

01 市值因子:大盘股 vs 小盘股的风险补偿

市值因子的构造非常简单:公司的总市值取对数。暴露为正,就是偏大盘;为负就是偏小盘。

但其深层含义在于:

1.规模本身就是风险溢价的载体:小盘股流动性差、信息不对称显著、经营更不稳定,因此需要风险补偿,长期往往存在小盘溢价。

2.中国市场的规模效应极强:一旦市场偏主题、偏风格,小盘股可能出现极端行情,业绩可瞬间偏离,因此若看到持续负暴露,说明策略承担了“结构性的小盘风险”。

换言之,市值暴露并不只是“偏大”或“偏小”,而是反映策略的结构性周期风格。

02 Beta因子:策略的系统性敏感度

Beta 用指数加权回归估出来的斜率 —— 本质是“系统性风险系数”。

正暴露:对市场涨跌更敏感。

负暴露:弱相关、甚至有一定对冲属性。

Beta 的真正作用是:它决定策略能否与市场脱钩。

一个对冲基金,如果 Beta 长期为正,其本质是“加杠杆的指数增强”。如果 Beta 长期为负,说明策略在承担逆周期风险 —— 而逆周期风险并不等于安全,它可能在上涨行情中严重拖累利润。

因此 Beta 暴露对应的是管理人的隐含风格与周期顺逆性。

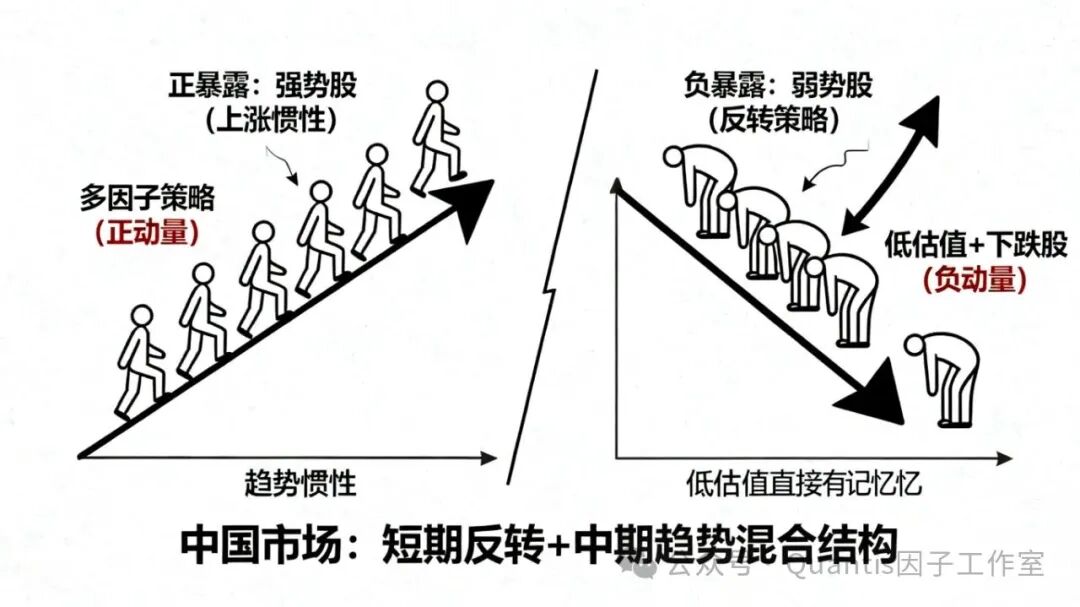

03 动量因子:趋势惯性 vs 反转冲击

动量因子使用过去两年的超额收益,用滞后方式避免反转噪音。

正暴露:偏向强势股(上涨惯性)

负暴露:偏向弱势股(可能是反转策略)

深层逻辑在于:中国市场是典型的 “短期反转 + 中期趋势” 混合结构:

- 选股为主的量化(多因子)往往天然带正动量暴露,因为盈利类因子、成长类因子都与趋势相伴。

- 反之,如果看到明显负动量暴露,说明策略喜欢“低估值 + 下跌股”—— 本质上带着均值回归特征,会在某些周期遭遇连续踩雷。

04 残差波动:题材暴露 vs 稳健风格

这个是 CNE5 中最难理解、但也是最重要的因子之一。因为:

残差波动 = 剥离市场后,股票自身“非系统性波动”的大小。

构成包括:

- 日收益标准差(0.74)

- 收益离差(0.16)→ 极端事件、尾部性

- 残差历史波动率(0.10)→ 乱跳程度

为什么正暴露就代表题材股?

因为题材股的核心特征就是短期超涨、极端日波动、非系统性跳动巨大,而且它们的跳动与市场整体毫无关系,只与事件驱动、情绪相关。

当一个策略残差波动暴露长期为正,意味着:

1.本质偏向事件驱动型股票

2.容易在主题行情中胜出,也容易在主题退潮时回撤

3.承担了很高的特质风险(idiosyncratic risk)

反之,如果残差波动为负,策略更像稳健风格、偏指数成分、偏机构主流配置。

05 非线性市值:中盘效应

非线性市值 = 对市值因子做三次方 + 回归正交化。

看起来复杂,其实意思就是:

捕捉“既不是小盘,也不是大盘,而是中盘股”的收益差异。

因为中国市场的中盘股(如中证800–1000附近)往往是:

- 机构资金“性价比”最常用的区间

- 行业龙二、龙三企业

- 成长与稳健之间的中间态

因此:

- 正暴露:偏中盘组合,有较高机构参与度

- 负暴露:偏两头(大盘或小盘),可能更极端风格化

这也是为什么它是市值因子的重要补充。

06 账面市值比因子(Value):传统价值股暴露

账面价值 / 当前市值,本质是 PB 的倒数。

正暴露:偏价值股(低估值、资产安全垫强)

反暴露:偏高估值股(成长、高预期、高波动)

中国价值因子长期并不稳定,但在极端行情(例如风格切换、情绪冰点时)往往贡献非常显著。

因此这个因子暴露实际上说明策略是否在承担:

- 预期修复逻辑

- 估值回归逻辑

- 情绪冰点的反向收益逻辑

这是最经典的基本面因子。

07 交易流动性因子:活跃度与冲击成本

流动性由多周期换手率加权构成。

正暴露:偏向交易活跃股(题材集中地)负暴露:偏向换手低的机构重仓稳健股

更深层的含义是:

高流动性 = 更容易产生“被博弈”的局部泡沫,交易成本反而更低,但波动更剧烈。低流动性 = 机构抱团区,短期不动,但一旦破位,杀伤力极大。

因此流动性暴露告诉你:

- 策略是偏向“短周期博弈场”还是“机构稳健区”

- 策略回撤是否可能来自换手率骤降

08 盈利预期因子:低PE的本质暴露

这个因子由三类盈利指标/市值构成,本质就是盈利收益率(E/P、CF/P)。

正暴露:低PE、低估值、盈利确定性强

负暴露:高估值、高成长、讲故事型企业

因此它和价值因子会呈现一定相关性,但它捕捉的是“预期盈利”而非“账面价值”。更适合解释:

未来的现金流折现,而不是资产安全垫。

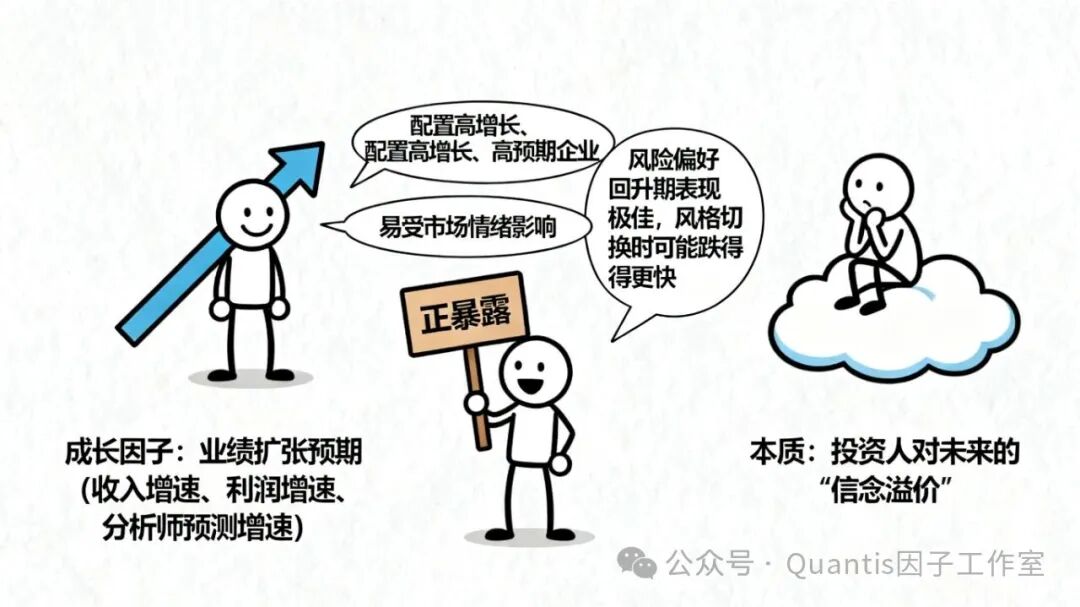

09 成长因子:业绩扩张预期

成长因子包含收入增速、利润增速、分析师预测增速。

正暴露说明:

- 配置高增长、高预期企业

- 更容易受市场情绪影响

- 在风险偏好回升期表现极佳,但在风格切换时可能跌得更快

成长因子本质上反映了投资人对未来的“信念溢价”。

10 杠杆因子:经营风险与扩张能力

由市场杠杆、资产负债比、账面杠杆构成。

正暴露:高杠杆企业负暴露:现金充裕、稳健财务结构

杠杆暴露的含义并不只有风险,也代表:

- 高杠杆企业往往是扩张速度快的公司

- 在经济复苏期更容易跑赢

- 在信用收缩、宏观下行时风险迅速暴露

因此杠杆暴露告诉你:策略的收益来源是否带有信用周期敏感性。

11 总结:因子暴露本质上是“收益来源的结构性图谱”

一个真正能做 FOF 尽调的人,看因子暴露不是为了“知道配了什么股”,而是确定:

- 策略的收益究竟来自哪里?

- 它是否依赖某些结构性风格?

- 它的风险是否与市场的风格周期共振?

- 未来是否会在某些 regime 下出现结构性回撤?

如果一个策略暴露在:

- 高动量 + 高成长 + 高残差波动 + 高流动性→ 本质是高 Beta 的主题趋势→ 享受牛市,但回撤极快

如果暴露在:

- 高价值 + 高盈利预期 + 低杠杆 + 大盘→ 本质是稳健机构风格→ 担心的是“抱团瓦解”

因此,因子暴露不是风格标签,而是策略的长期 DNA。

真正的尽调,从理解这些“DNA”开始。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。