你也能读懂量化(一):从「好因子」到好收益

作者:二叔说市

题图: 二叔说市微信公众号

(今天非专业量化选手来科普点量化,希望对大家有用)

或许在量化策略诞生的那天起,人们就抱着像“看云识天气”一样的期待,希望在海量数据里淘选,找到可能真正影响股价的“因子”,进而战胜市场,获取超额收益。

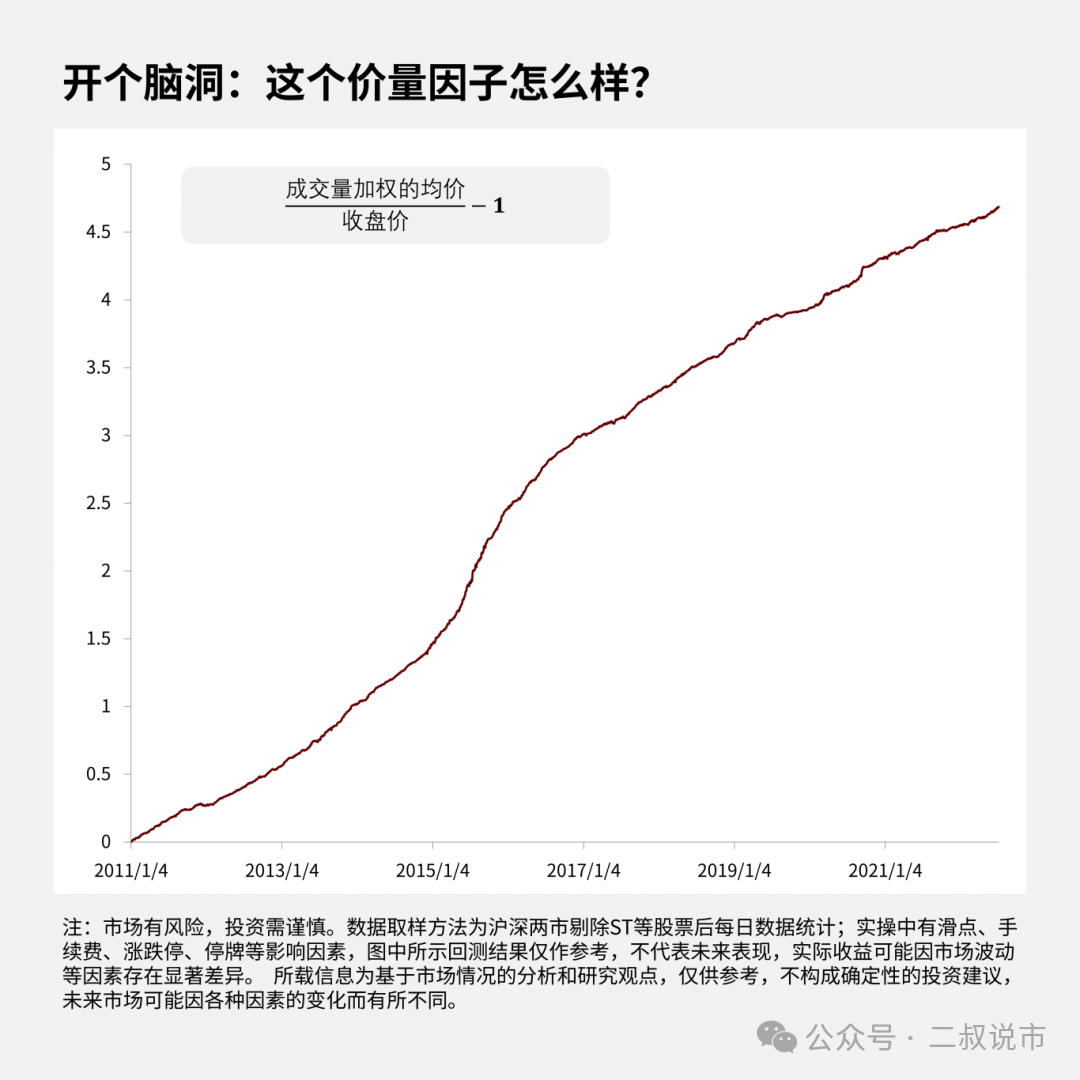

我们来开个脑洞:

观察一只股票一天中的成交量加权均价和收盘价。如果成交量加权均价<收盘价,说明当天尾盘可能被资金拉涨,根据历史回测数据,次日下跌的概率有可能更高;反之,上涨概率有可能更高。

理论上,按照这个逻辑,我们每天买入那些“尾盘被错杀”的股票,避开那些“尾盘被拉升”的股票,就更有可能获得一条漂亮向上的收益曲线——从上图看,回测确实如此。

但实际运用中,这个看似奏效的方法,有时却并不靠谱。为什么?

我们尝试拨开量化的神秘面纱,来看看量化超额的捕获到底靠什么。

1 人人都想找到「好因子」

量化策略尝试通过因子分析力争获取超额收益。

“因子”,就是一套选股标准,目的是帮我们找出那些未来更可能上涨的股票。

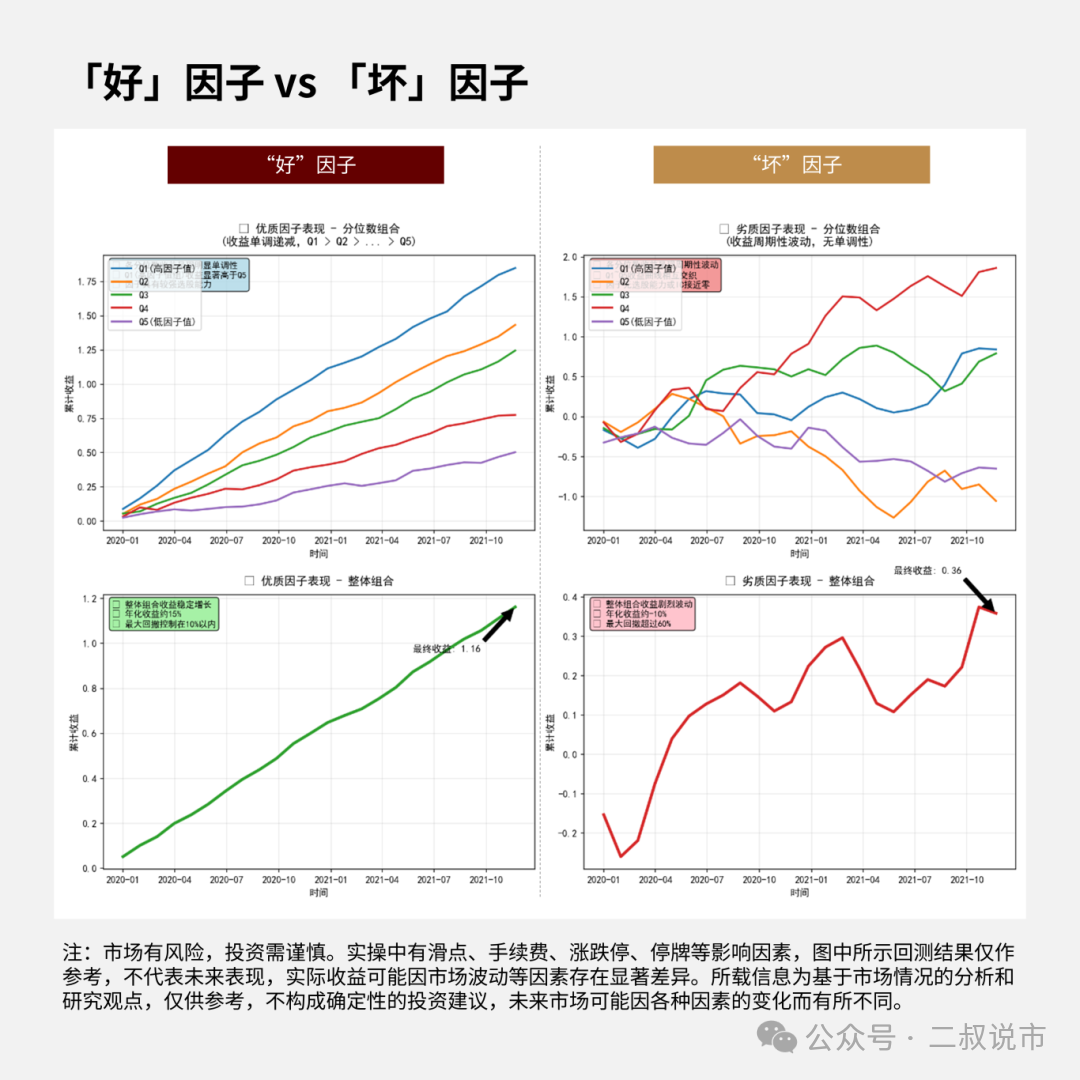

“好因子”,需要与资产的涨跌幅高度相关,解释力度强。它能持续区分出股票/资产中的“好学生”和“差学生”,有助于改善投资策略的标的筛选,力争获得收益曲线的长期稳健向上。

人人都想找到“好因子”。

但要找到“好因子”不易,让它变成实盘盈利更难。开头我们提到的策略为什么实操性不强?因为它的日换手率超过了140%,意味着要承担大量的交易成本。

大多数时候,我们遇到的都是类似这样的“坏因子”,它们要么成本太高,无法实战;要么效果不稳定,只在某些时段有效;要么干脆并不具备解释力。

所以,量化管理人很重要的一项工作,就是在原始数据的荒漠里淘金,把真正有预测能力的“好因子”挖掘出来。

2 在约束中寻求更优解

找到好因子只是获取超额收益的第一步。

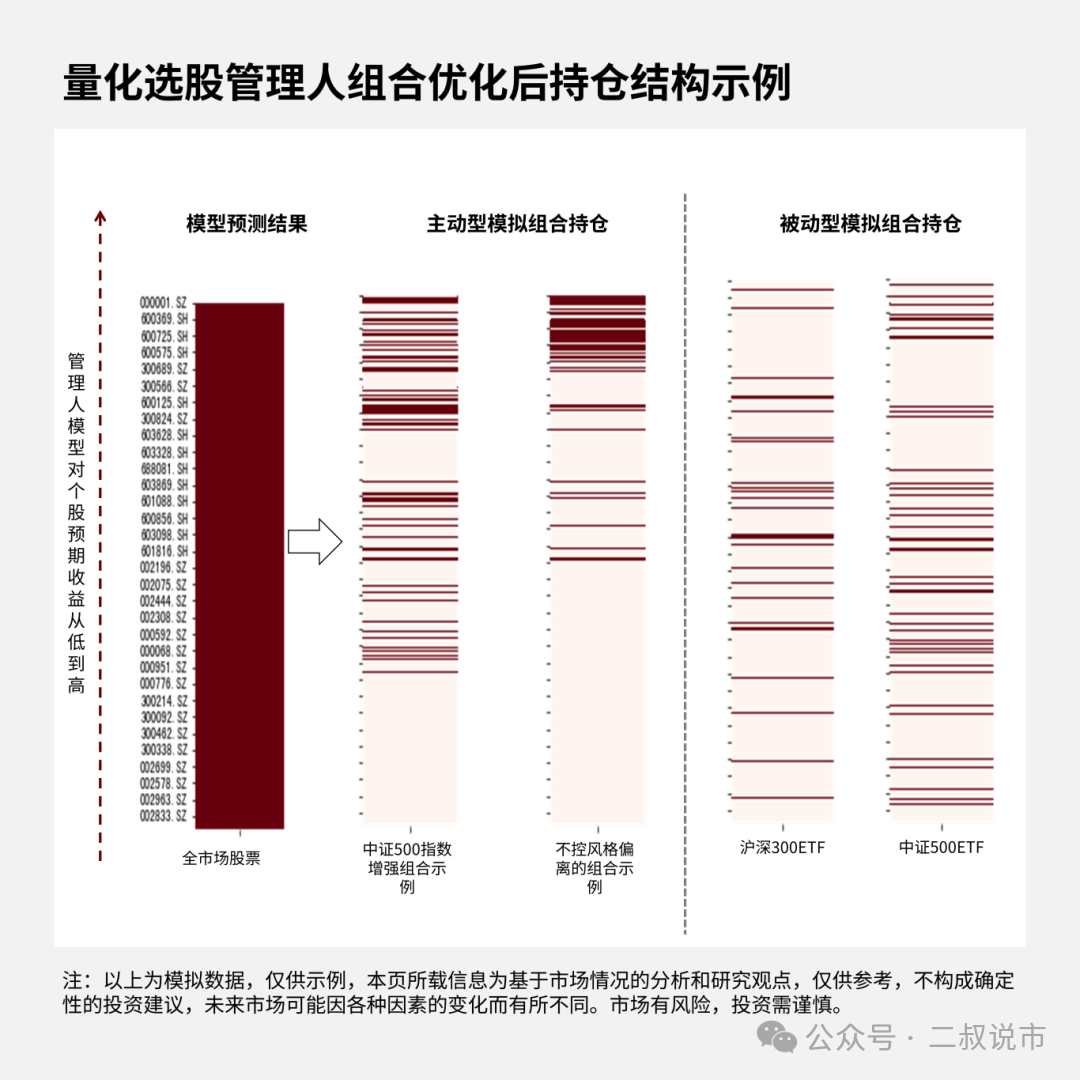

接下来更关键的,是如何通过组合优化,依据客户风险偏好或产品目标,将抽象的因子信号转化为具体的最优持仓权重。这个有点类似于资产配置中确定各类资产中枢权重。同时,通过引入各类约束条件,确保最终策略更贴合实际风控与收益目标。

一般来说,大致涵盖这些约束:

- 选股域限制:不碰ST股、问题股等;

- 个股权重上限:防止触碰举牌等因素;

- 行业/风格暴露约束:保证组合不和基准指数偏离太多。

我们通常比较关注风格因子约束,因为这关乎产品的稳定性。

比如市值因子和非线性市值因子,在A股过去似乎看具备显著的风险溢价,但短期可能会因市场环境变化而出现阶段性不稳定,可能还会带来较大回撤(比如2024年2月,量化超额大幅回撤)。即使后面因子表现得到修复,所形成的“净值坑”也会给投资者持有体验和产品运作稳定性造成显著冲击。

风格因子约束,看上去像“戴着脚镣跳舞”,但其实是主动给野马套上缰绳。本质是在超额收益与跟踪误差之间寻求更好的平衡。

如果说前面的两个步骤解决的是“买什么”和“买多少”的问题,那么最后的交易执行环节则解决“怎么买”。其目标是保证尽可能低成本、低影响地完成交易,避免像前面提到的由于140%的日度换手率,而只能看不能买的情况。

3 量化只赚小盘的钱吗?

经过严格的组合优化,量化策略的超额来源主要来自两方面:

一方面,在指数成分股内部“精耕细作”,超配看好的,低配不看好的,实现对基准结构的主动偏离;

另一方面,向指数外部“适度拓展”,配置一定比例的非成分股,捕捉指数外的机会。

关于量化策略有两个常见疑问,当我们了解了超额来源,其实也不难回答:

疑问一:为何大盘指数增强产品的超额收益水平普遍较低?

这一现象其实源于优化约束。为防范小盘股持仓过高可能触发的举牌等风险,管理人需对个股权重设置上限,为控制组合结构偏离,管理人通常还会设置行业权重约束。为了这些严格的约束条件,组合中被动配置的“无效仓位”占比就越高,可用于获取超额收益的主动操作空间也相应收窄。这也从结构上解释了大盘指增产品超额收益获取难的原因。可以说,这并非管理人能力不足,而是产品设计带来的结果。

疑问二:量化策略赚的都是小微盘的钱?

这属于量化策略的典型误读之一,短期持有小盘获取超额不代表一直长期靠持有小盘赚钱。

今年8月小盘风格逆转后,尽管部分量化管理人的策略出现阶段性回撤,但其超额收益的回撤幅度远低于小盘指数自身跌幅,还有的管理人同期仍有正超额。说明量化管理人的收益来源并不单一,这种简单归因于小盘暴露是一种误读。

尽管多因子框架为量化管理人提供了共通的方法论基础,但由于各环节的具体实现存在显著差异,最终反映在业绩上便是管理人之间的超额收益出现明显分化。

因此,投资前的关键一步是深入理解管理人的具体策略定位与实现路径,从而做出更精准的投资判断。如果您是一位普通投资者,很难自己去做这样的甄别和筛选,不妨在财富顾问的辅助下来进行,把专业难题交给专业的人来完成。

4 相信配置,拒绝押宝

量化策略通常保持高仓位运作,以紧密跟踪指数作为长期目标。相对来说,它更适合那些不希望在产品筛选上投入过多精力、对管理人选品犀利度敏感度较低的投资者。

不过,当市场处在“二八行情”等极端分化行情下,量化策略的分散持仓可能难以跑赢那些基于对市场结构的深入理解后,选择较多配置当前市场强势板块的主观策略。

其实,量化与主观,从来不是谁取代谁的关系。

它们就像我们工具箱里的不同工具,各有用处、各有特点。了解它们的特性,并以配置而不是押宝的思路来布局,才是我们长期投资制胜的智慧。

巴菲特老先生在他的“谢幕信”里说:你永远不会完美,但可以一直变得更好。

量化策略寻找“好因子”是这样,我们构建自己的组合也是这样。它总是很难一蹴而就,也不会有一劳永逸的完美,但你可以让它一直变得更好。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。