信·期权 | 期权加权隐波小幅回升,与标的历史波动率走势出现背离

作者:爱期权

题图:爱期权微信公众号

— 本周内容概览 —

- 本周A股主要指数普遍下跌。上证指数、深证成指和创业板指全周分别累计下跌0.2%、1.4%和3.0%。中证1000和国证2000分别下跌0.5%和0.1%。按中信一级分类,20个行业指数上涨,其中消费者服务、纺织服装、医药涨幅较大,分别上涨4.8%、4.4%和3.3%;10个行业指数下跌,其中通信、电子、计算机跌幅较大,分别下跌4.9%、4.4%和3.7%。

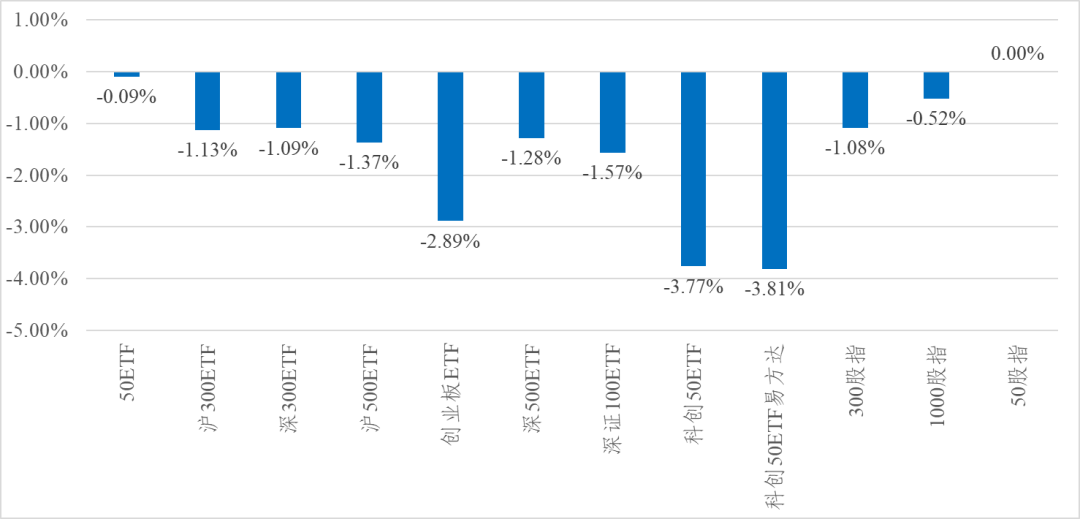

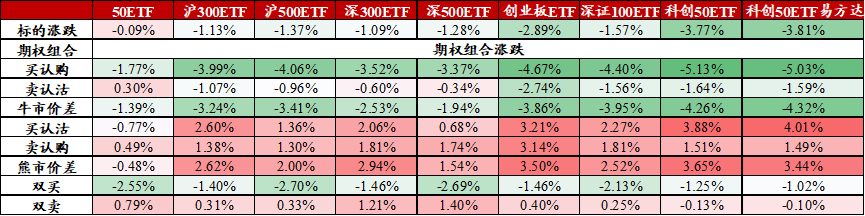

- 金融期权标的普遍下跌。ETF期权标的中科创50ETF跌幅较大,下跌超过3%。

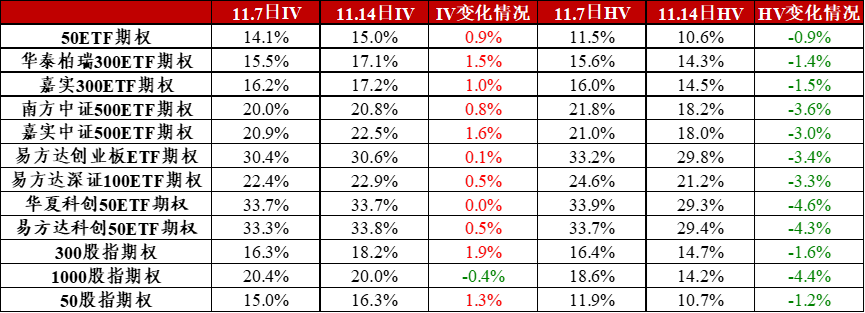

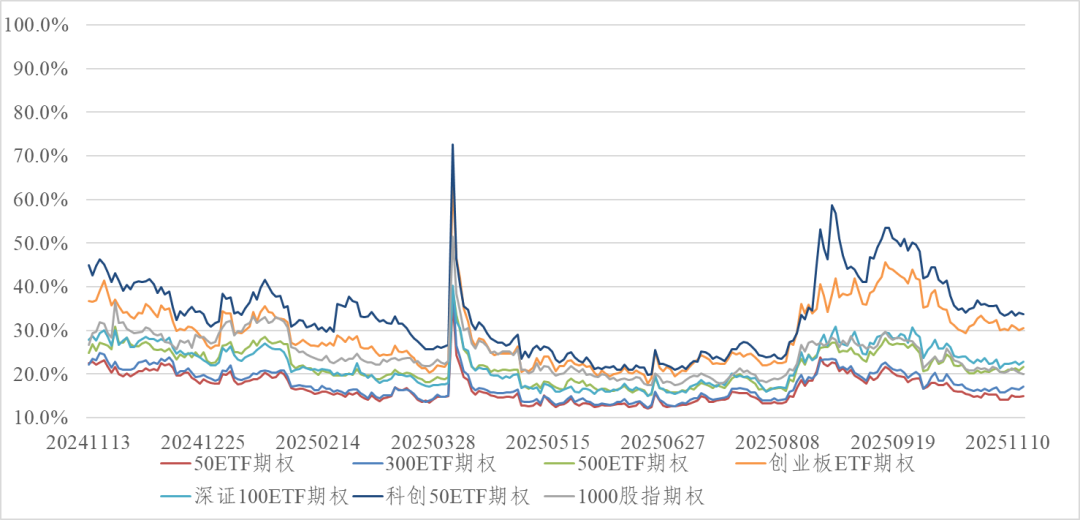

- 金融期权加权隐含波动率普遍上升。金融期权加权隐含波动率与标的历史波动率出现背离。从历史情况来看,隐含波动率走势难以长期脱离实际波动率,实际波动率如果继续下降,后续隐含波动率可能也会下降,投资者需要进一步关注二者的变化情况。

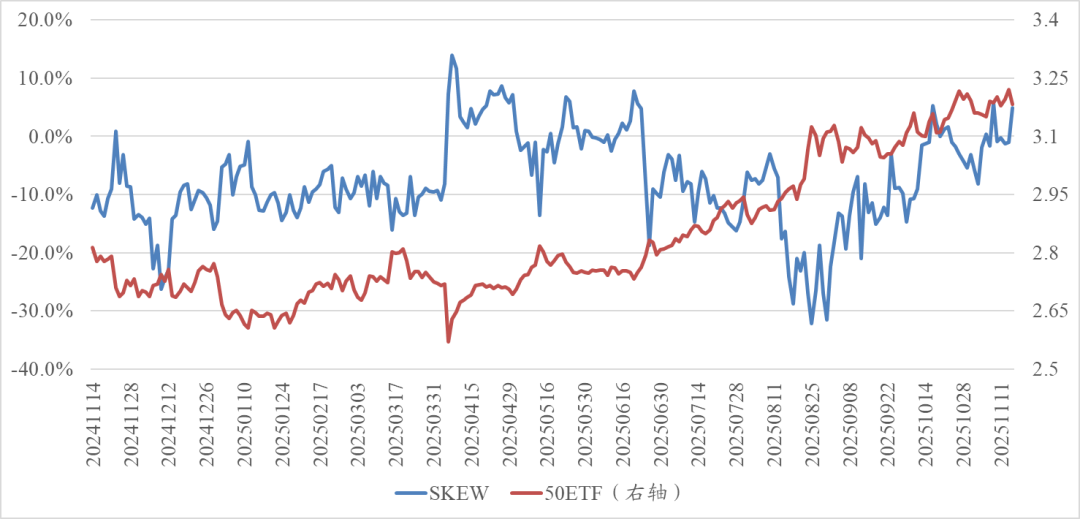

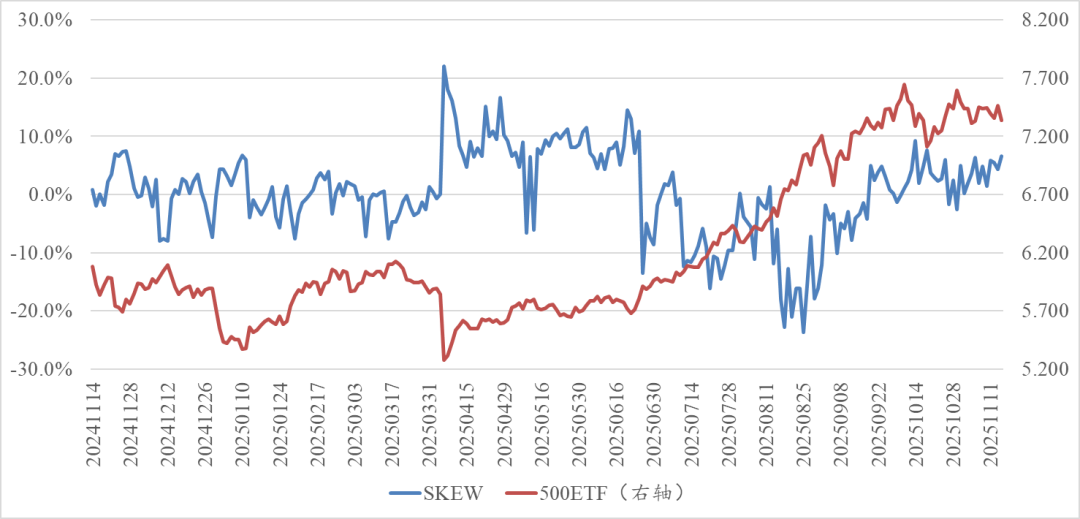

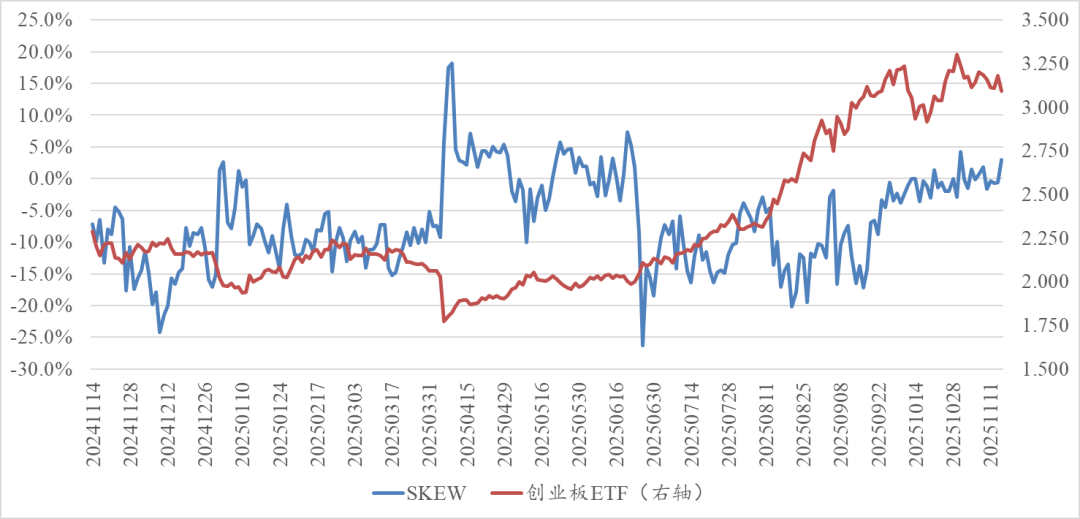

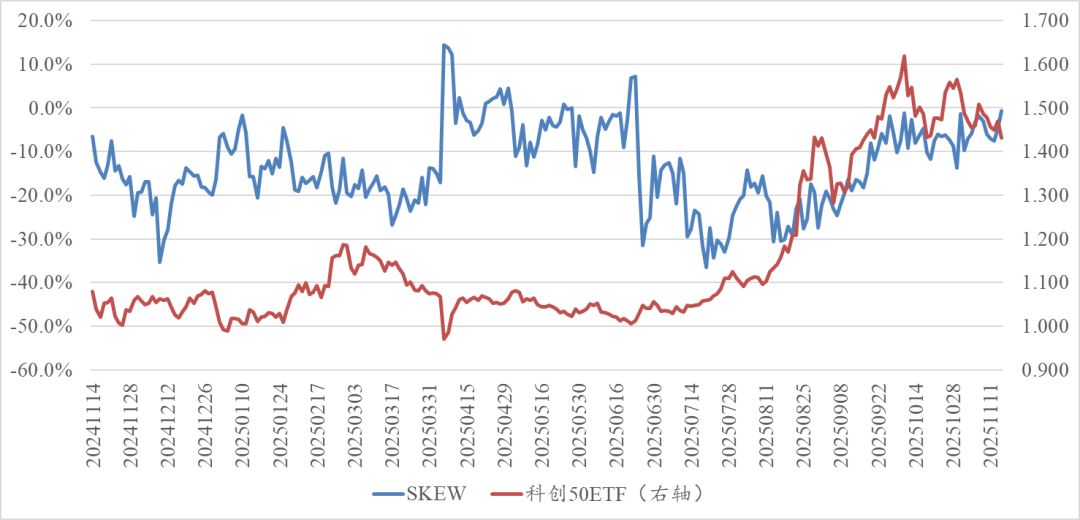

- Skew值体现隐含波动率曲面的倾斜程度。Skew越高,说明虚值认沽期权相对虚值认购期权越贵,市场情绪越谨慎;Skew越低,说明虚值认购期权相对虚值认沽期权越贵,市场情绪越乐观。当前50ETF、500ETF和创业板ETF期权的Skew值维持正值,科创50ETF期权的Skew值接近0值,表明当前市场情绪维持偏谨慎。

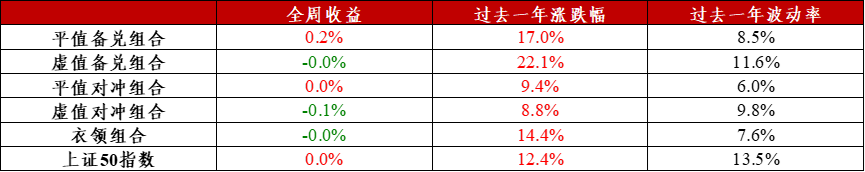

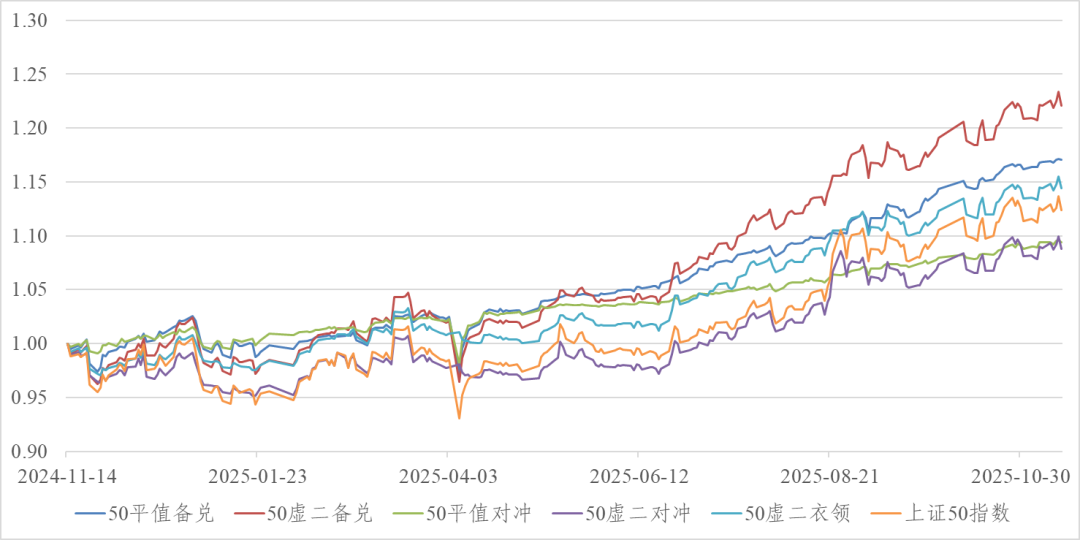

- 以科创50ETF为例,标的下跌、隐含波动率微升的环境中,趋势类组合中,买认沽表现较好;以50ETF为例,配置类组合中,平值备兑组合表现较好,取得正收益,且收益大于标的指数本身。

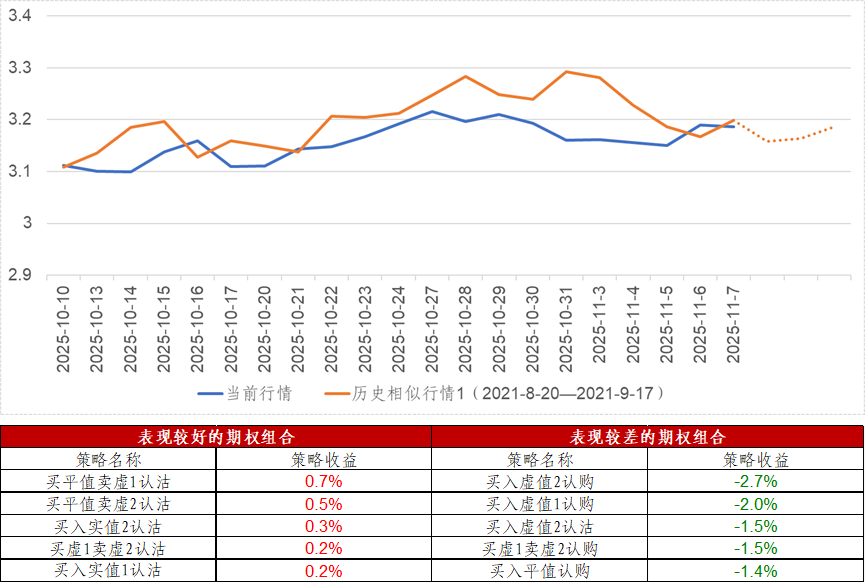

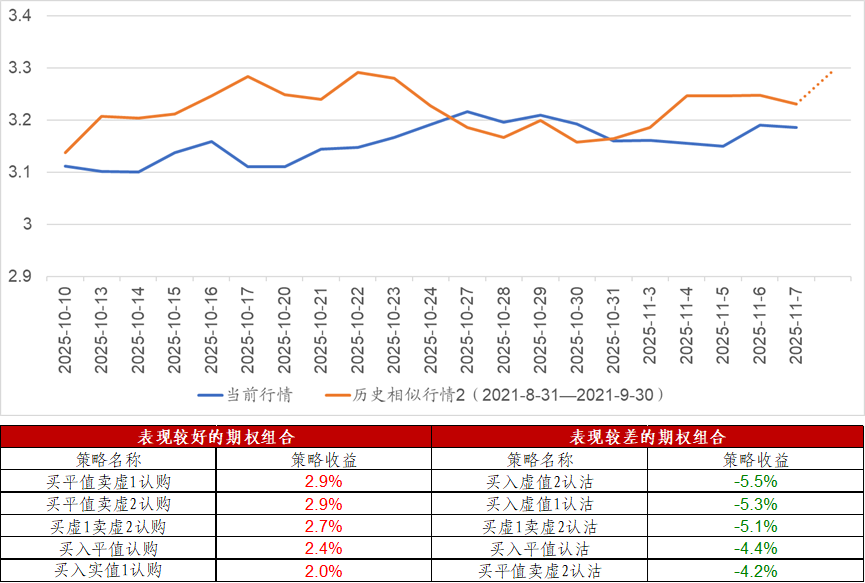

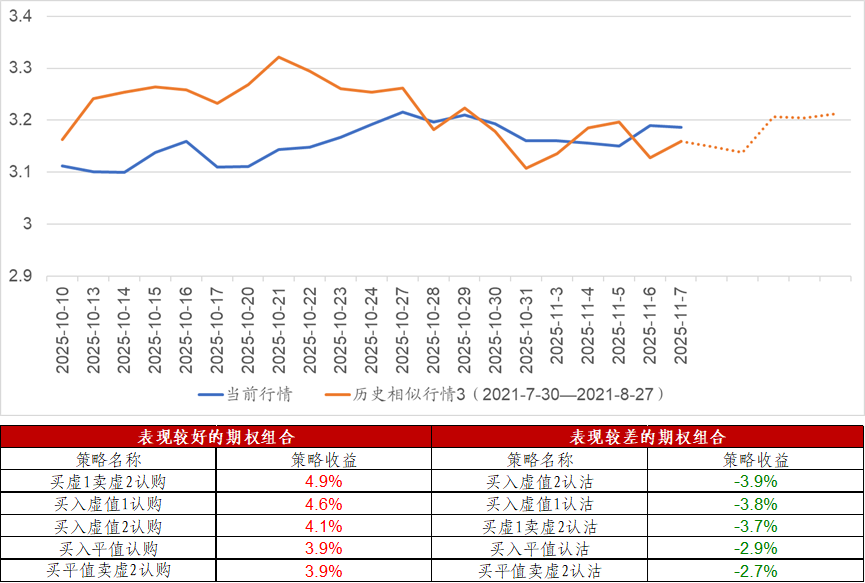

- 通过算法匹配到与近期行情相似的三段历史行情,并观察其后一周标的走势。参考历史行情,标的走势与期权组合表现差异较大,投资者需注意不确定风险。

— 标的表现及期权成交量 —

图1:金融期权标的全周涨跌情况

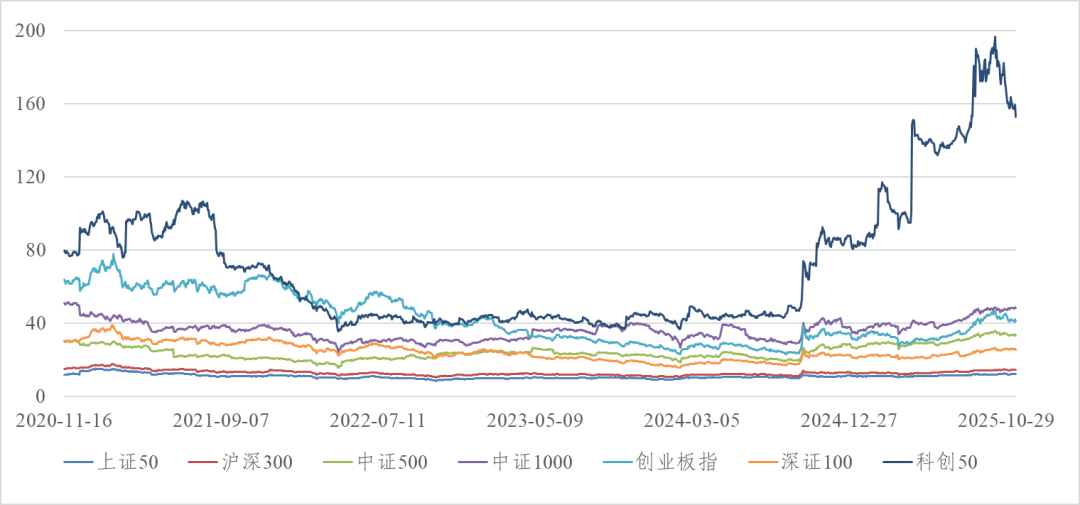

图2:过去5年相关指数TTM-PE变化情况

表1:金融期权相关指数TTM-PE近五年情况一览

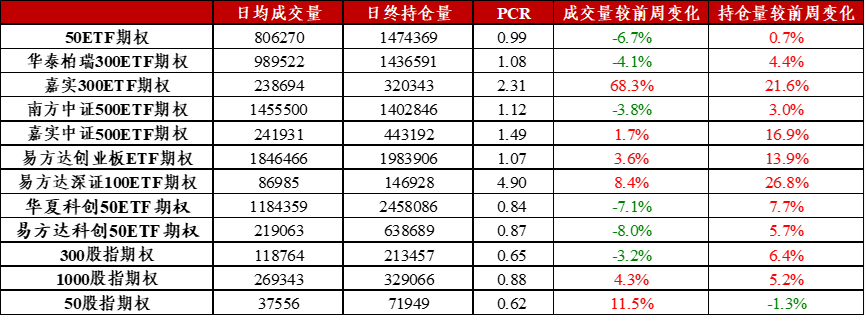

表2:金融期权日均成交量变化情况一览

— 波动率表现 —

表3:金融期权加权隐含波动率及标的20日历史波动率变化情况一览

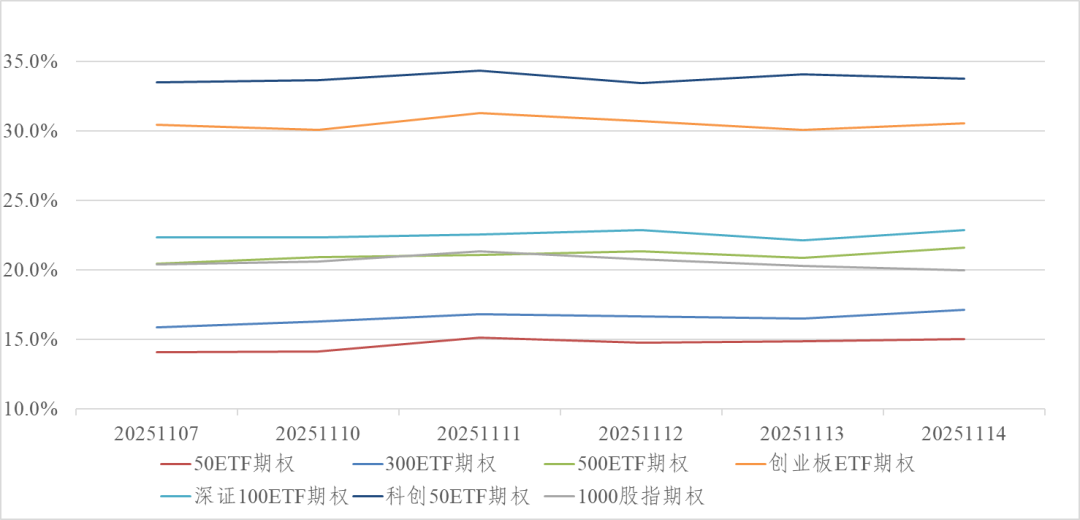

图3:金融期权近日隐含波动率变化

图4:金融期权近一年隐含波动率变化

注:隐含波动率类似的品种(例如华泰柏瑞沪深300ETF期权、嘉实沪深300ETF期权及300股指期权)在图3、图4中进行了合并展示。

图5:期权SKEW与标的价格变化情况

— 期权组合表现 —

表4:趋势类组合全周表现

注:上述组合中,价差组合使用当月平值和虚值一档期权,其余组合使用当月平值期权。买认购、买认沽、牛市价差、熊市价差按7%净权利金构建;卖认购、卖认沽按卖出期权面值等于二倍资产规模的方式构建;双买按认购、认沽各7%的权利金构建;双卖按认购、认沽各卖出期权面值等于二倍资产规模的方式构建。

表5:配置类组合全周表现(50ETF期权)

图6:配置类组合近一年净值走势(50ETF期权)

— 相似行情匹配 —

以50ETF为例,计算出与最近20个交易日相似的三段历史行情,并计算此后一周表现较好和较差的5个期权组合的收益情况。

图8:匹配行情与组合收益情况(图片可左右滑动)

注1:图中虚线表示历史行情中接下来一周的标的走势。

注2:买认购、买认沽、牛市价差、熊市价差按7%净权利金构建;卖认购、卖认沽按卖出期权面值等于二倍资产规模的方式构建;双买按认购、认沽各7%的权利金构建;双卖按认购、认沽各卖出期权面值等于二倍资产规模的方式构建。

注3: 历史情况不代表未来表现。并非对后续行情的预测,仅为提示风险所用。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。