广发现丨一文了解“固收三大加”:货币+、纯债+、固收+

作者:二鸟说

题图:二鸟说微信公众号

低利率时代,如何增厚收益?

温馨提示:公众号平台最新的推送规则为算法推荐。非“常读用户”,不能保证系统每次都会将文章推送给用户。经常进行留言、点赞、在看、转发等互动行为,可增加被系统识别为“常读用户”的概率。

● ● ● ● ● ● ●

分享经济发展之果,增加财产性收入之源,投资市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,市场的波动也是每个投资者都可能面临的挑战。

市场震荡自有逻辑。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

在长期无风险利率系统性下滑的趋势下,固收类基金纷纷发挥主动管理能力,采取各种方式收益增厚。于是,市场上出现了“货币+”“纯债+”“固收+”等概念。

除了大家比较熟悉的“固收+”之外,“货币+”“纯债+”分别有何特点?哪类产品更适合我们呢?本期《广发现》,带你继续走进固收品类“+”的世界。

(注:“货币+”“纯债+”“固收+”均非正式金融术语,无明确严谨的定义,仅在一些场合出现,有一些约定俗成的含义)

01 货币基金

在我们了解“货币+”前,首先要明确货币基金是什么。

根据2016年发布实施的《货币市场基金监督管理办法》(以下简称《办法》)的定义,货币市场基金是指“仅投资于货币市场工具,每个交易日可办理基金份额申购、赎回的基金”。通常,这类基金的名称中会带有“货币”“现金”等字样。

常见的货币市场工具主要包括:现金;期限在1年以内(含1年)的银行存款、债券回购、中央银行票据、同业存单;剩余期限在397天以内(含397天)的债券、非金融企业债务融资工具、资产支持证券;中国证监会、中国人民银行认可的其他具有良好流动性的货币市场工具。

目前,我国绝大多数货币基金采用摊余成本法估值,在这种估值方式下,除非资产价格出现剧烈波动,基金净值一般并不受到资产市场价格波动的影响,呈现出稳健增值的特征。因此,货币基金只在极少数情况下出现回撤。

可以看出,货币基金可投资的资产受到监管严格限定,具有久期短、流动性高、信用风险低的特征。因此,货币基金整体呈现出低波动、申赎便利的特征。

02 “货币+”基金

所谓“货币+”,顾名思义,指与货币基金定位相似,主要满足投资者流动性管理需求,但在投资范围限制上略有放松,以期获得略高于货币基金收益的产品。整体而言,“货币+”产品同样具备高流动性、低回撤的特征。

例如,可投资的债券资产的剩余期限并不严格限定在397天以内,但久期整体仍偏短;信用债的筛选标准不如货币基金那么严格,但风险偏好整体仍较低,等等。

中短债基金和久期较短的利率债指数基金,就是“货币+”的典型代表。其一般允许投资者在持有相对较短时间的情况下,可以免赎回费赎回,投资资产的剩余期限通常在三年以内。

01 纯债基金

传统意义上,纯债基金仅投资于没有权益属性的固定收益类资产。

尽管可转债也属于债券的一类,但兼具权益属性,在主流基金分类定义中,可转债一般并不在纯债基金的投资范围内。

02 “纯债+”基金

所谓“纯债+”基金,即指在纯债的基础上,加入可转债以博取收益的基金,典型代表如一级债基。

相较于纯债基金,“纯债+”基金由于投资了可转债,整体收益和风险都相对更高,与权益市场的相关性有所提升。(感兴趣的读者请戳:《一文看懂可转债:股性债性兼备的“双面手”》)

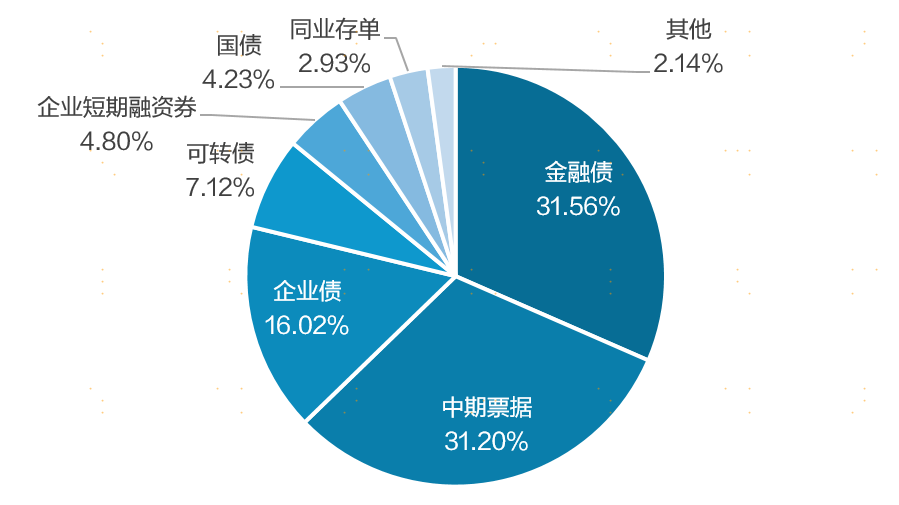

据统计,截至2024年三季度末,在一级债基的债券总持仓中,可转债的市值占比为7.12%。

图:一级债基的债券持仓券种分布

来源:Wind,上海证券基金评价研究中心

截至日期:2024年9月30日

进一步观察可以发现,部分一级债基还持有少量股票,这是因为一级债基可以通过将持有的可转债转股来间接获得股票持仓。截至2024年三季度末,一级债基合计持有的股票市值占总体资产净值的比例约为0.52%。

图:一级债基的资产配置情况

来源:Wind,上海证券基金评价研究中心

截至日期:2024年9月30日

大家对于“固收+”基金应该比较熟悉了,我们也详细做过介绍,详见:《一文看懂“固收+”:1+1>2的投资组合》。

和“货币+”“纯债+”相比,“固收+”基金的投资范围进一步扩展,不再局限于固定收益类资产,在以固定收益类资产为底仓资产的基础上,还可投资于股票等风险资产。

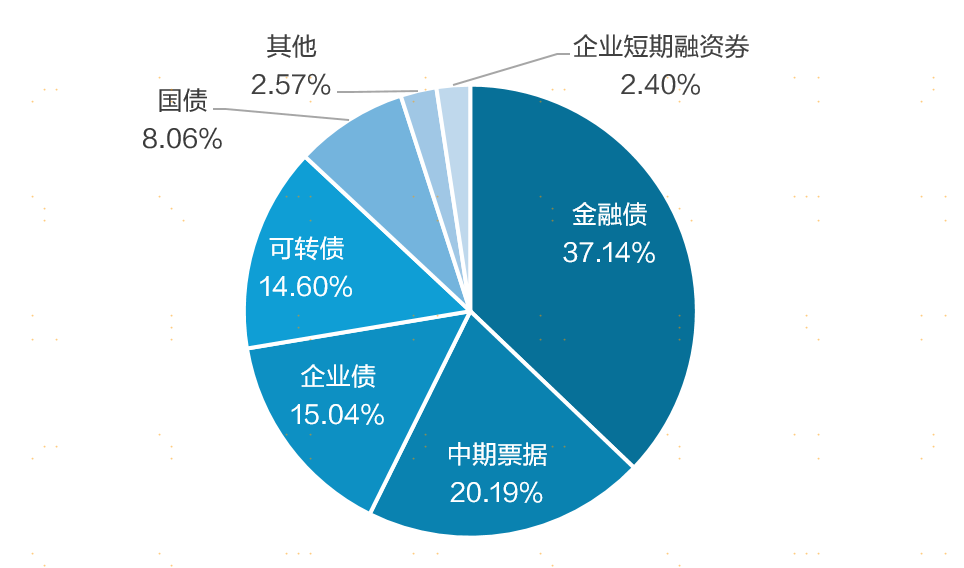

二级债基是“固收+”产品的代表之一。截至2024年三季度末,二级债基合计持有的股票市值占总体资产净值的比例约为13.99%;债券总持仓中,可转债市值占比为14.60%。两者的占比均高于一级债基。

图:二级债基的资产配置情况

来源:Wind,上海证券基金评价研究中心

截至日期:2024年9月30日

图:二级债基的债券持仓券种分布

来源:Wind,上海证券基金评价研究中心

截至日期:2024年9月30日

01 底层资产

● 货币+:在货币基金的基础上,增加可投标的的久期长度和信用等级,追求获得更高收益,代表产品类型为短债基金。

● 纯债+:在纯债基金的基础上,增加可转债为投资对象,追求增加组合弹性,部分情况下可通过可转债转股少量持有股票,代表产品类型为一级债基。

● 固收+:在纯固收类基金的基础上,增加少量股票投资,追求博取更高收益,代表产品类型为二级债基。

图:固收“三大加”的主要特征

02 风险收益特征

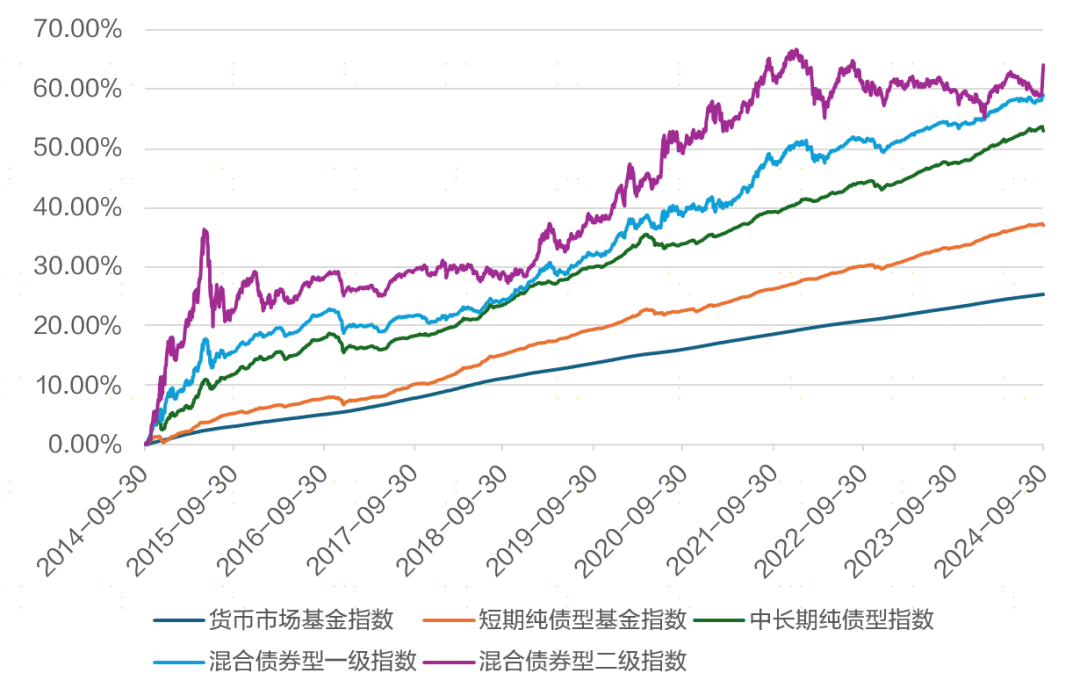

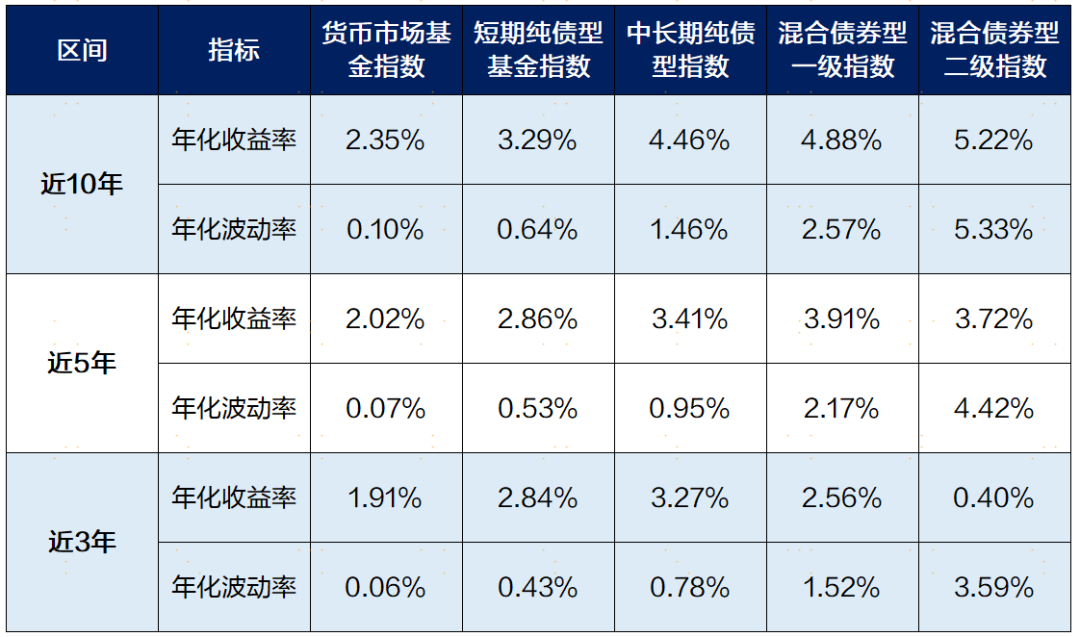

我们以代表产品类型指数代表对应基金表现,回顾近十年的历史走势可以发现,从整体风险水平来看:货币基金<“货币+”基金<中长期纯债基金<“纯债+”基金<“固收+”基金。

图:不同固收基金指数的近十年表现

来源:Wind,上海证券基金评级研究中心,截至2024/9/30

图:不同固收基金指数的各阶段表现

来源:Wind,上海证券基金评级研究中心,截至2024/9/30

2024年的最后一个月,债市还有哪些投资机会?下一期,我们将继续探索债券基金的世界,敬请期待!

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。