大跌之后与开盘之前

作者: Kevin投资茶馆

题图: Kevin投资茶馆微信公众号

最近好像突然流行起了给投资者写信,涨的时候写也就罢了,确实应该劝大家冷静点,但跌了我看还有人在写,甚至还有媒体在专门卷这个。

好像写了信的就对了,没写信的就不对。或许当一件事被如此的情绪所裹挟时,可能就已经失去了他原来的模样。小到如此的一封信,大到这些天市场情绪的起起伏伏,又何尝不是如此。

这轮的转折点来自于宏观政策的转向,这是一个客观事实。但过去半个月的种种,无论是市场的大涨大跌,还是开户数的火爆,抑或是天量的成交量,显然这背后蕴含了太多太多的情绪。

显然,短视频大V也好,社交媒体也好,都在不断放大与加速人对于客观信息的处理,这或许是当下互联网信息传播方式的使然,但这一变化的代价是行为的共振与情绪的放大。

凌鹏曾经说,情绪稳定是成为一个成熟投资者的前提条件。虽然绝大部分投资者并不以成为成熟投资者为目标,但事实反复证明,人性从来经不起考验,狂欢之后必然就是一地鸡毛。

A股投资的问题从来不是波动太小,而是波动太大,前两天摩根恰好发布了最新一季的《环球市场纵览》,里面看到几张图,值得拿出来说道说道。

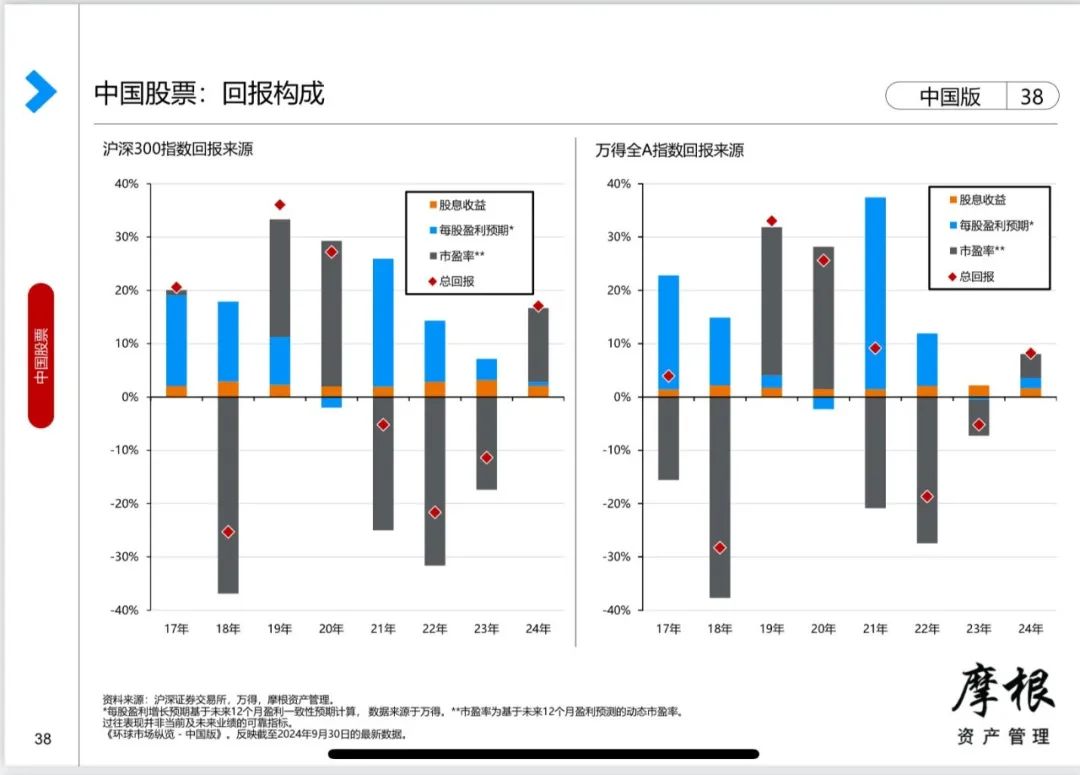

一张是中国股市投资回报的拆解,显然对总回报影响最大的并不是每股盈利预期或者股息率,而是市盈率的变化。

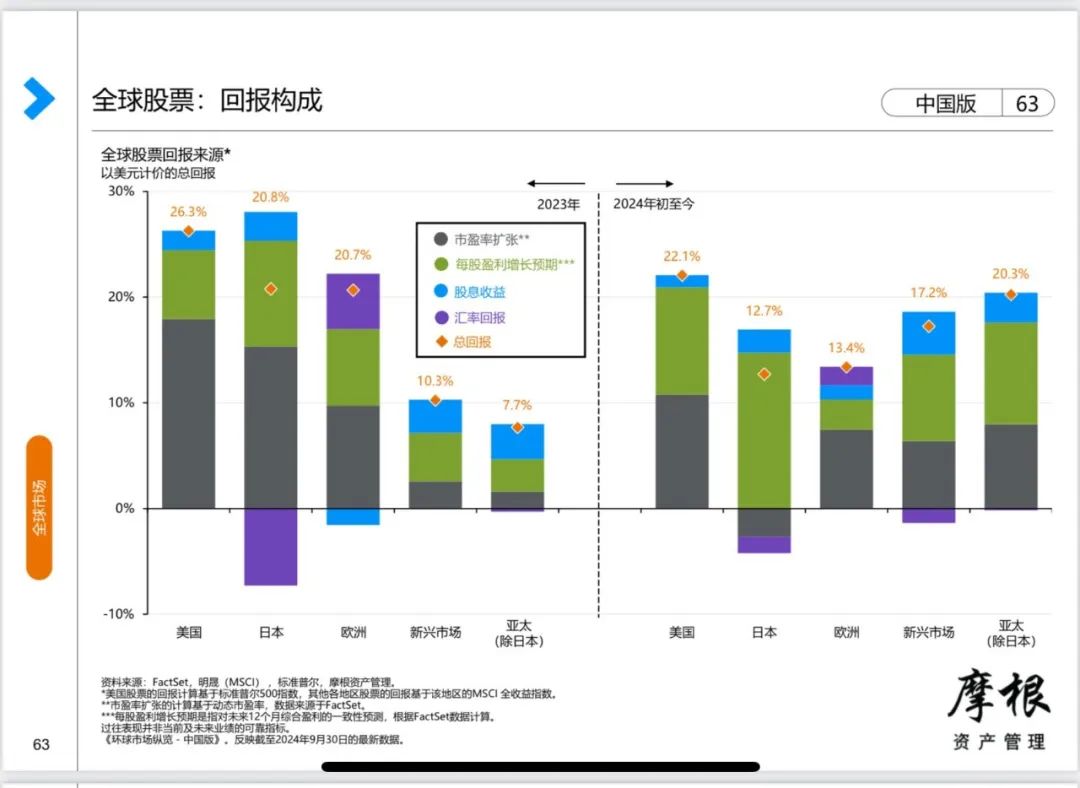

另一张是全球股市投资回报的拆解,结论则恰恰相反,大部分回报反映的是每股盈利预期的变化。前者更多是情绪,后者更多是数据。

所以说在A股做投资说难也难,因为就算研究再多的基本面数据,对最终的回报影响并不大;但说简单也简单,和市场情绪反着来,就能躲过大部分的风险。

但如果进一步深究,为什么会出现这样的问题,除了互联网媒体的放大与共振,或许国内的资金结构和目标也是一个绕不开的问题。

太多的人都在以同样的目标和约束在流动性充裕的环境下去追逐并不富裕的底层收益。看起来我们有险资、有理财子、有公募、有专业投资者,但大家的目标和久期差别都不大(甚至连销售机构的目标也是一致的),都是纯纯的赚钱。

所以,不管如何机构化最终都难免按照同样的逻辑去做决策与交易,趋同的行为会带来三个问题:

一是高度内卷,先拉割后拉,先跑割后跑,需要博弈别人的行为,人为放大市场的波动;二是万物皆风格,成长也好,景气度也好,深度价值也好,红利也好,这些本应多元共存的风格,在国内都变成了阶段性的风格,一下子所有人都爱,一下子又所有人都不爱;三是当所有投资者都在玩同一个博弈游戏时,本就不具备信息与资金优势的中小投资者们就更难赚钱了。

回到一开始的话题,什么是一个新手投资者进入A股市场时真正应该知道并了解的,其实就三点:

一是要避开情绪的影响。把自己从每天社交媒体的各种“重磅”、“震惊”、“刚刚”中抽离出来,大部分所谓的宏大叙事对投资并没有帮助。巴菲特住在奥马哈,远离华尔街也并没有影响他成为成功的投资者。甚至必要时可以和主流情绪反着来,特别是在A股这样一个以市盈率变化为主的环境下。

二是设定投资的上限。在当下资金结构与信息传播链条不变的前提下,A股的高波动特性很难一下子被改变,所以不要拿输不起的钱放到这里,不要拿输不起的钱放到这里,不要拿输不起的钱放到这里。重要的事情说三遍,高弹性的下限和上限一样大。

三是做好资金的安排。相较于其他市场,A股有着非常明显的周期性,且基本在5-7年,如果不能精准的把握市场的低点,那至少你得比其他人有更好的耐心。这里面有两层意思,一个是能不能耐心等待入场的时机,另一个是能不能耐心等市场反转的时机。否则如果中间临时要用到钱,那么至少对A股投资来说,是很不利的。

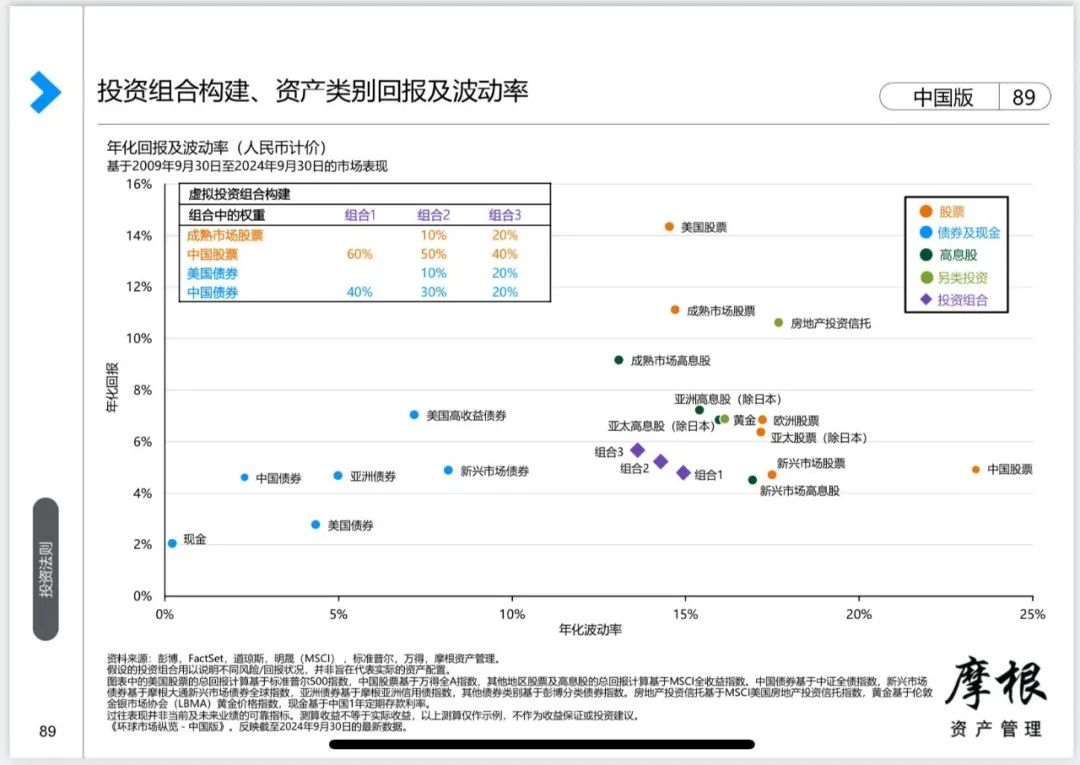

这里还有一张图,讲的是A股与其他各类资产的收益与波动关系(A股在图的最右边)。

A股是一个看上去很容易“错过”的地方,好像市场每天都有机会,股神每天都在发财,踏空无处不在;但事实上这是一个更容易发生“过错”的地方,大部分人都没赚到钱,套牢无处不在。

所以,宁可错过,不要过错,请相信A股低位布局的时间永远是多于高位止盈的,这既是历史的经验数据,也是市场体量与资金结构做决定的。

当下,又看到很多人在讨论上午的财政部新闻发布会,觉得符合预期的有之,觉得还有大招在后面的也有之,如果你问我怎么看?我觉得主要看大家怎么看,如果大部分人觉得差点意思,那我就乐观一点,因为事实可能没那么差;如果大部分人觉得又可以YY了,那我就悲观一点,因为预期可能又要落空了。

《坛经》中云,时有风吹幡动。一僧曰风动,一僧曰幡动。议论不已。惠能进曰:非风动,非幡动,仁者心动。

A股永远充满了情绪,但我们自己不能。

最后再加一句私货,金融毕竟是个关系民生的领域,也是个慢生意,这两年已经遭受了足够的非议。这两周,各类媒体与其他领域因为流量而来的大V们在这轮行情中扮演了并不光彩的角色,A股市场的波动本就不小,撩拨焦虑也好、创造叙事也罢,希望还是少些为好。

【完】

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。