美联储降息在即,哪些美元债基金值得关注?

作者:二鸟说

题图:二鸟说微信公众号

随着市场预期美联储降息周期将于近期开启,预期美国经济软着陆可能性越来越大,美债收益率高位回落,一些主要投资美元债的QDII债券基金迎来了一波上涨。表现最好的年内收益超10%。其中前5个月投资收益更多源自于稳定的票息收入,6月份以来收益更多源自于美债利率下行带来的资本利得收益。

我们也观察到,目前国内越来越多的投资者开始了解和关注美元债基金。这是因为一方面这类基金有较高的弹性,另一方面美联储降息周期往往伴随着市场利率的持续下行,带来较为可观的获取资本利得收益的机会。

当前投资者可以投资的美元债基金类型主要是QDII基金、互认基金(香港与内地之间),其中互认基金我们之前介绍过,所以本文主要介绍QDII基金。

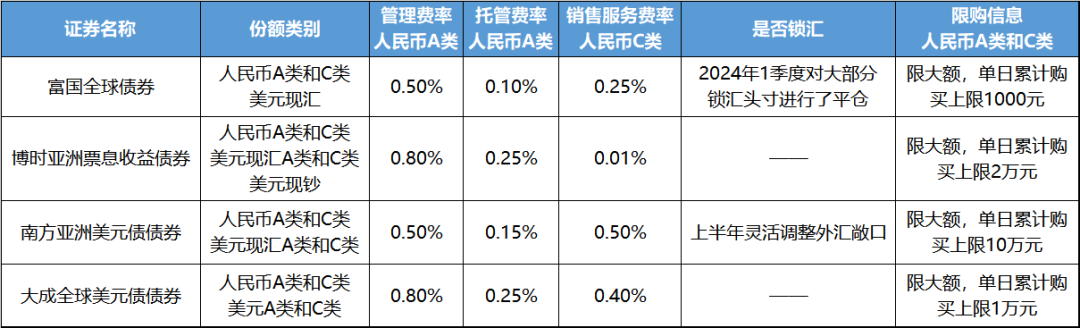

通过对基金规模、久期、杠杆率、最大回撤、汇率对冲等方面的对比分析,我们为大家筛选出4只各有特色的QDII美元债基金(均为人民币份额),下面就来为大家详细介绍一下。目前这四只美元债基金尚有外汇额度,未完全限购。

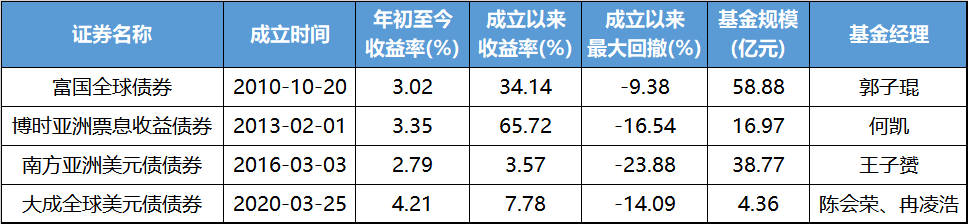

来源:Choice,截至2024.9.6,规模数据截至2024.6.30

4只基金的业绩表现对比

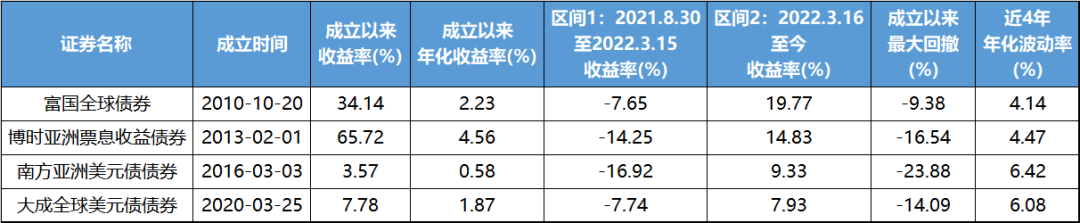

来源:Choice,截至2024.9.6。年化波动率区间为近4年,因大成全球美元债债券成立不足5年

从4只基金成立以来业绩表现来看,富国全球债券、博时亚洲票息收益债券成立时间均超过10年,后者成立以来的收益率高于前者。南方亚洲美元债债券成立时间超过8年,大成全球美元债债券成立时间超过4年,两者成立以来的收益率不太高。

从成立以来年化收益率来看,博时亚洲票息收益债券年化收益率较高,达到4.56%;南方亚洲美元债债券年化收益率较低。

从区间收益来看,2021年8月至2022年3月上半月(区间1),美元债集体调整,南方亚洲美元债债券净值跌幅较大,富国全球债券净值跌幅较小。2022年3月下半月至今(区间2),美元债走强,富国全球债券弹性较高,达到19.77%,大成全球美元债涨幅相对较小。

从波动和风险来看,4只基金中,南方亚洲美元债债券成立以来最大回撤较大,富国全球债券成立以来最大回撤较小。南方亚洲美元债债券近4年年化波动率较高,为6.42%,富国全球债券近4年年化波动率较低,为4.14%。

4只基金的投资策略和组合构建

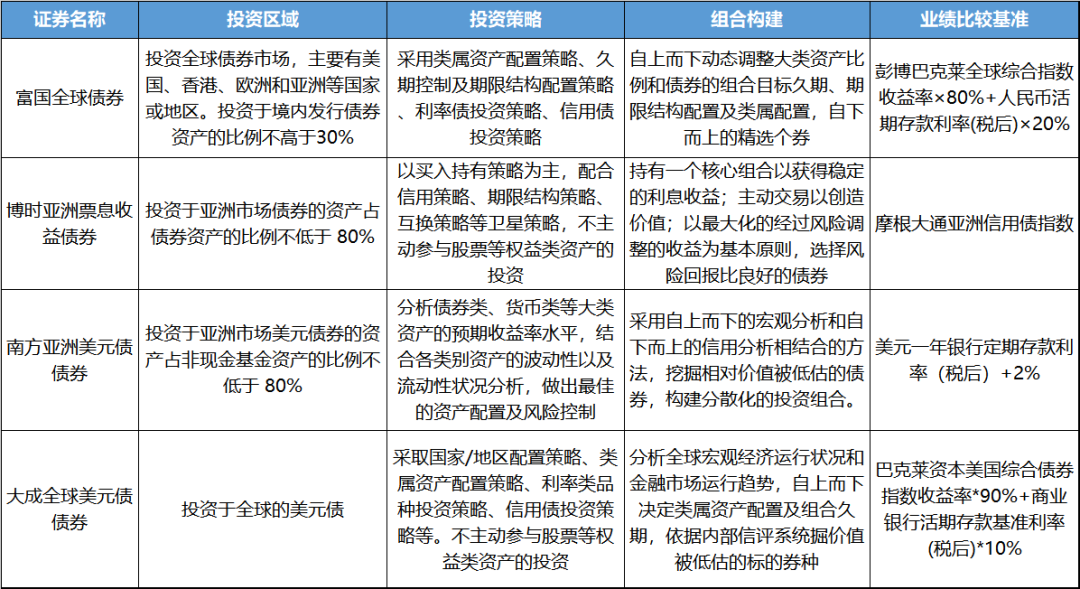

来源:Choice,基金招募说明书

从投资范围来看,富国全球债券投资范围是全球债市,主要覆盖美国、香港、欧洲和亚洲等国家或地区,投资于境内发行债券资产的比例不高于30%。博时亚洲票息收益债券、南方亚洲美元债债券主要投资于亚洲地区;大成全球美元债债券主要投资于全球的美元债。

从组合构建来看,富国全球债券采用类属配置策略(不同市场环境下对不同债券进行灵活配置),自上而下和自下而上相结合,先分析宏观经济、利率走势等因素,再确定具体的债券的配置。博时亚洲票息收益债券的策略类似于“核心-卫星”策略,核心组合获取稳定票息收益,卫星组合获取弹性收益。南方亚洲美元债债券强调结合各类别资产的波动性以及流动性,做出最佳的资产配置及风险控制。大成全球美元债债券投资策略的特点在于采用了国家/地区配置策略。

从具体债券持仓来看,富国全球债券不同时期对美国国债、资质较佳的外资金融债投资、中资美元债等债券的配置比例不同,切换比较灵活。博时亚洲票息收益债券目前持有不超过20%的美国国债,此外还持有亚洲企业债券,比如中石化集团,中海油等企业的美元债。南方亚洲美元债债券、大成全球美元债债券目前持有美国国债的比例不足10%。(来源:Choice,民生证券,截至2024年上半年)

4只基金持仓的信用等级、久期、杠杆水平

和普通债券基金一样,QDII美元债基金也主要通过信用下沉策略、久期策略、杠杆策略等方式来增厚收益。

1、4只基金持仓的信用等级分布

来源:Choice,基金定期报告

从2022年年报、2023年年报、2024年中报披露的持仓债券信用等级来看,富国全球债券偏好A级以上的高等级债券。尤其是AAA级债券的持仓占比明显高于其他3只基金,这类债券的偿还债务能力较强,受不利经济环境的影响较小,信用风险较低。基金还会长期持有少量未评级债券,这类债券大多具有高风险、高收益的特征。

博时亚洲票息收益债券偏好AAA级、A级和BBB级债券;偶尔会对未评级债券进行重仓持有来提高收益弹性。

南方亚洲美元债债券偏好BBB级以上的中高等级债券;基本不持有未评级债券。

大成全球美元债债券和汇添富美元债债券一样偏好BBB级以上的中高等级债券,和富国全球债券一样会长期持有一定比例的未评级债券。

整体来看,相较于国内债券基金普遍偏好AAA级债券而言,4只QDII美元债基金的信用策略相对灵活,债券持仓涵盖了更广泛的信用评级范围,不仅仅局限于高等级债券,并且对行业限制较少。这种策略使基金能够拥有较高的收益弹性,同时也提高了组合的波动性。

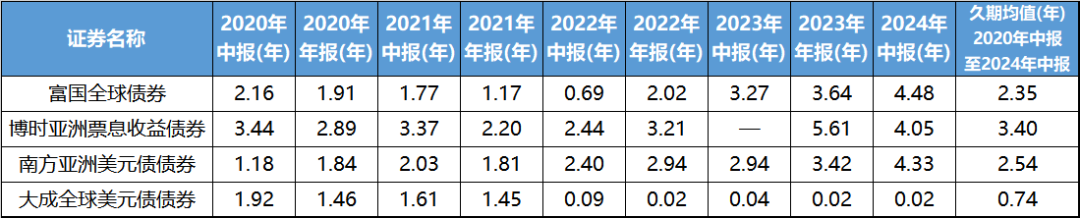

2、4只基金持仓的久期

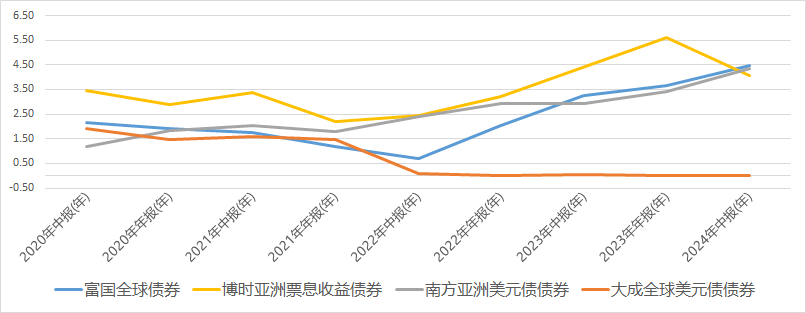

来源:Choice,基金定期报告

从2020年至2024年上半年定期报告披露的信息来看,富国全球债券的久期水平在4只基金中处于中等水平。组合久期调整灵活,2020年至2022年中报久期逐渐降低,期间美国通胀渐起、加息预期升温。2022年下半年至2024年中报,久期逐渐提升,期间经历了美国加息周期开始和结束,以及后来的降息预期升温。

博时亚洲票息收益债券的久期水平在4只基金中处于较高水平,平均值为3.4年,最高为2023年年报的5.61年。

南方亚洲美元债债券的久期均值和富国全球债券较为相近,不同的是自2020年以来南方亚洲美元债债券的久期持续提升,而富国全球债券呈现周期性的灵活调整。

大成全球美元债债券的久期自2020年以来持续降低,目前保持在0.02年的低位,平均值为0.74年,在4只基金中处于较低水平。

整体来看,4只债基的久期水平高低不一。每只债基的久期并非长期固定不变,会在一定的范围内波动,波动的主要诱发因素是美国通胀水平变化、经济周期轮回、美联储利率水平高低等。

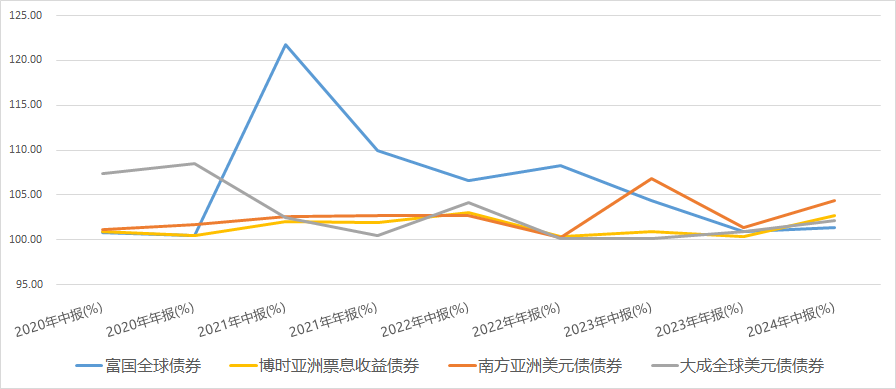

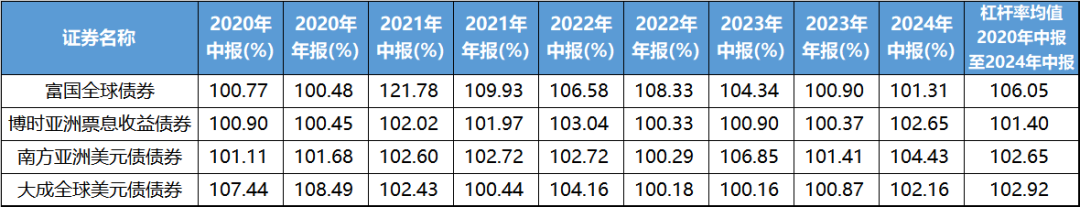

3、4只基金持仓的杠杆水平

来源:Choice

从2020年至2024年上半年定期报告披露的信息来看,富国全球债券的杠杆水平波动范围比较大,在2021年上半年曾达到121.78%。

博时亚洲票息收益债券的杠杆水平长期维持在100%左右。

南方亚洲美元债债券的杠杆水平呈现震荡攀升的态势,自2020年中报的101.11%提升至2024年中报的104.43%。

大成全球美元债债券的杠杆率水平则在100%-109%之间窄幅波动。

整体来看,4只美元债的杠杆水平处于中性水平,距杠杆上限有较大空间,因为这4只基金规定基金的基金资产总值不得超过基金资产净值的140%。

结语

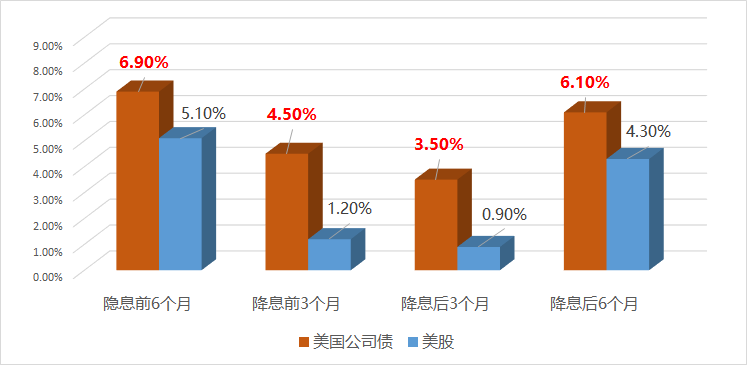

从历史数据来看,美联储开启降息周期前后,美元债(这里以美元公司债代表)的收益呈现先降后升的规律,降息周期开启前6个月相对较高、前3个月走低,降息周期开启后3个月、6个月收益率又往往会上升,并且4个区间内美元债收益率均高于美股。所以,首次降息前后或许是布局QDII美元债基金的好时机。

来源:Choice,数据统计区间1974.7至2020.3,数据采用降息前后合计的均值

整体上看,未来美元债投资收益主要来自高票息(美联储加息后发行的高票息券种)和资本利得(美联储降息促使利率下降、债券价格上涨)。大家可以根据自身情况与风险偏好选择合适的QDII美元债基金。像稳健型投资者可以选择采用“偏短久期+投资级债券”策略的基金,比如大成全球美元债债券;积极型投资者可以选择采用“偏长久期+中高等级债券”策略的基金,有望在美联储降息周期中获取更多资本利得,比如博时亚洲票息收益债券。

对费率敏感的投资者可以选择综合费率较低的基金,比如富国全球债券。需要短期大量建仓的投资者,可以考虑目前限购较为宽松的基金,比如南方亚洲美元债债券、博时亚洲票息收益债券、大成全球美元债债券。看涨人民币的投资者可以选择“锁汇的人民币份额”或“美元份额”,对冲人民币升值的汇兑损失,不过锁汇成本较高,并且主动管理型QDII美元债基金的汇率管理策略并非固定不变,大家需要根据人民币份额和美元份额净值的对比来综合判断。

来源:Choice,基金定期报告

最后,给大家提示一下风险。QDII美元债基金收益弹性高,但波动也大。影响因素较为复杂,特别是受汇率影响较大。因此,美元债基金更适合把握中短期的投资机会。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。