来源:《信达金工 | 衍生品周报》

作者:于明明 、崔诗笛 、孙石

编辑:好投学堂

内容摘要

本周点评(2.19-2.23):

本周四大期指对应的指数走势偏强,除IM以外其他品种合约基差受市场情绪影响整体上行,其中IF、IH季月合约分红调整基差由贴水转为升水。近日各品种基差收敛,当前各合约基差处于近期较高位置,对冲成本相对较低,利于中性策略的入场。我们认为,虽然目前雪球敲入风险已经得到了较大程度的释放,但新增产品的对冲仍将持续影响期指市场,因此后续不同品种期货合约的基础变动或出现明显分化,对于IH与IF合约,市场情绪或将成为影响期指基差的主要力量,基差或将继续与指数同步变动。

内容摘要:

IC、IF、IH基差整体上行:2024年2月23日,我们预测中证500指数未来一年分红点位为85.25,沪深300指数分红点位为86.94,上证50指数分红点位为73.92,中证1000指数分红点位为60.15。本周除IM以外其他品种合约基差整体上行。IC、IH持仓额低于2022年初以来中位数,IF持仓额高于2022年初以来中位数,IM持仓额处于上市以来较高水平。IC、IF、IH及IM当季合约分红处理过的年化基差分别为-2.04%、1.23%、1.50%、-4.74%。

期现对冲策略表现:2024年以来IC合约当月连续对冲收益-0.81%,季月合约对冲收益-0.26%,最低贴水策略收益-0.49%。截至2024年2月23日,IC最低贴水策略选择IC2409合约进行对冲,IF选择IF2409合约,IH选择IH2409合约进行对冲,IM选择IM2409合约进行对冲。

跨期套利策略表现:相对期现对冲策略,跨期策略表现更稳定,2024年以来IC合约跨期套利策略收益率0.01%,IF跨期套利收益0.89%,IH跨期套利收益率0.10%,IM跨期套利收益率0.87%。

基差收敛变动分析:本周四大期指对应的指数走势偏强,除IM外,其他期指合约基差受到市场情绪的影响基差整体上涨。我们认为,虽然目前雪球敲入风险已经得到了较大程度的释放,但新增产品的对冲仍将持续影响期指市场,因此后续不同品种期货合约的基础变动或出现明显分化,对于IH与IF合约,市场情绪或将成为影响期指基差的主要力量,基差或将继续与指数同步变动。

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

01 股指期货合约存续期内分红预估与基差修正

1.股指期货合约存续期内分红预估

基于信达金工衍生品研究报告系列二《股指期货分红点位预测》中的方法对股指期货合约存续期内分红进行预测。

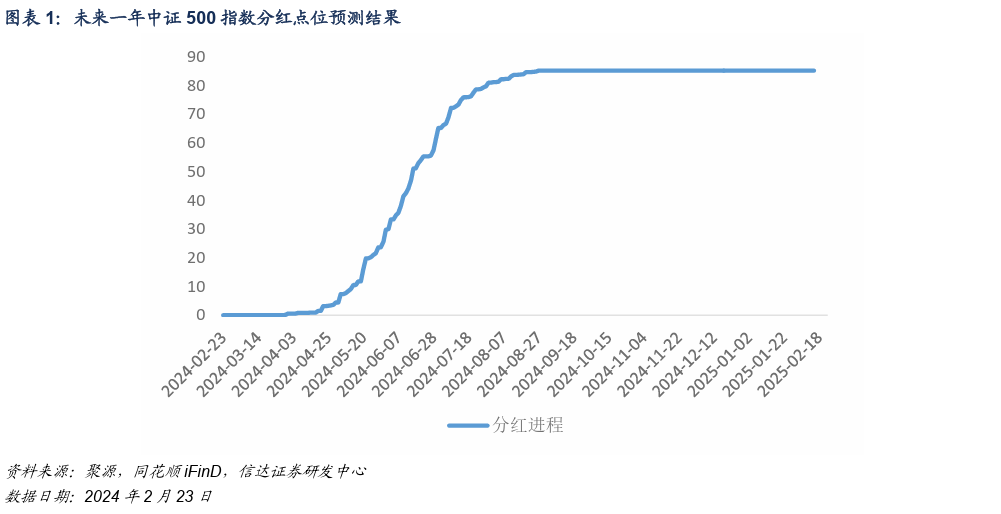

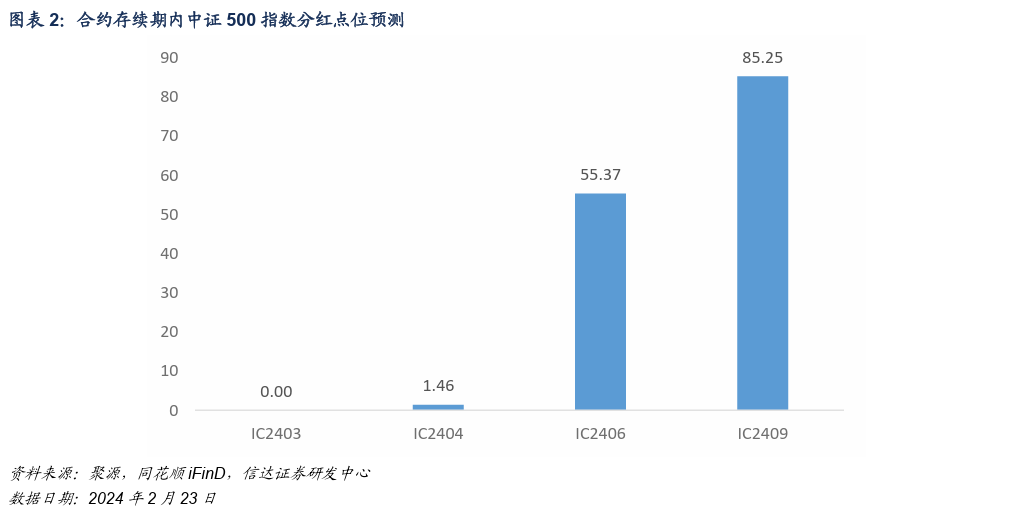

2024年2月23日,我们预测中证500指数未来一年分红点位为85.25。

根据我们的预测,中证500指数在当月合约IC2403存续期内不分红,在次月合约IC2404存续期内分红点位为1.46,在当季合约IC2406存续期内分红点位为55.37,在下季合约IC2409存续期内分红点位为85.25。

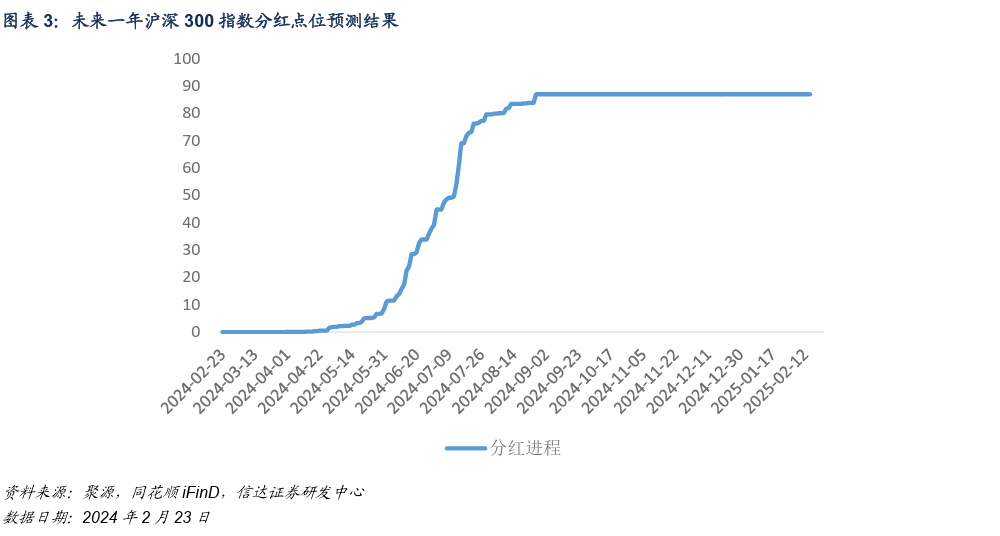

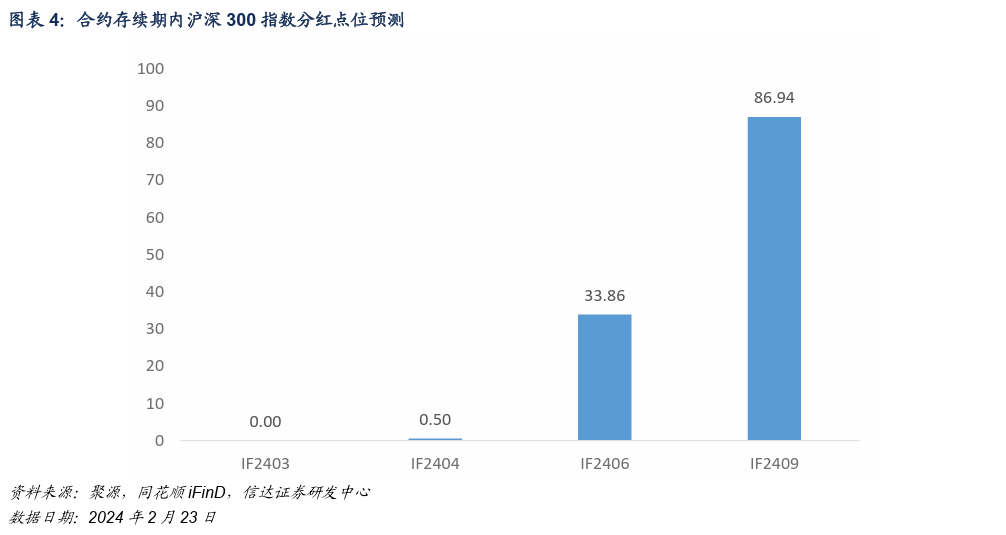

2024年2月23日,我们预测沪深300指数未来一年分红点位为86.94。

根据我们的预测,沪深300指数在当月合约IF2403存续期内不分红,在次月合约IF2404存续期内分红点位为0.50,在当季合约IF2406存续期内分红点位为33.86,在下季合约IF2409存续期内分红点位为86.94。

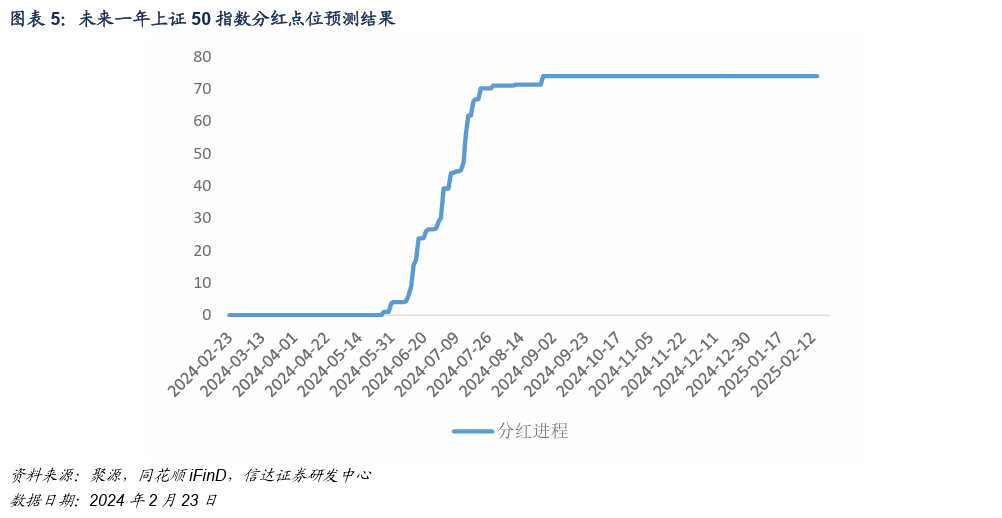

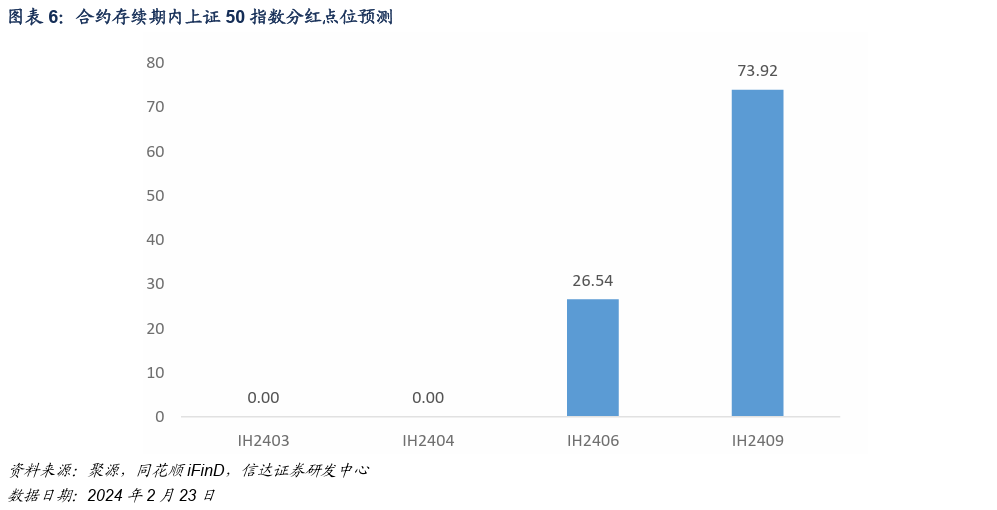

2024年2月23日,我们预测上证50指数未来一年分红点位为73.92。

根据我们的预测,上证50指数在当月合约IH2403、次月合约IH2404存续期内不分红,在当季合约IH2406存续期内分红点位为26.54,在下季合约IH2409存续期内分红点位为73.92。

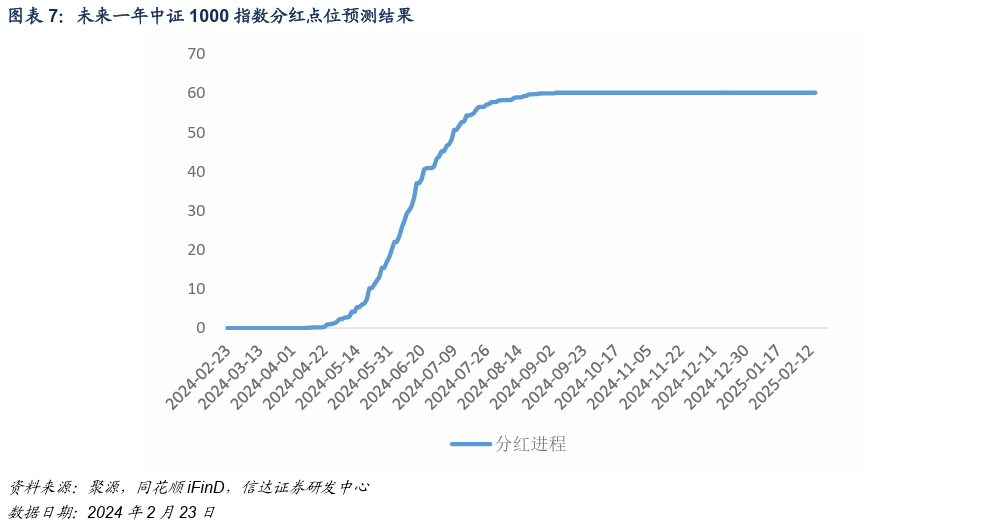

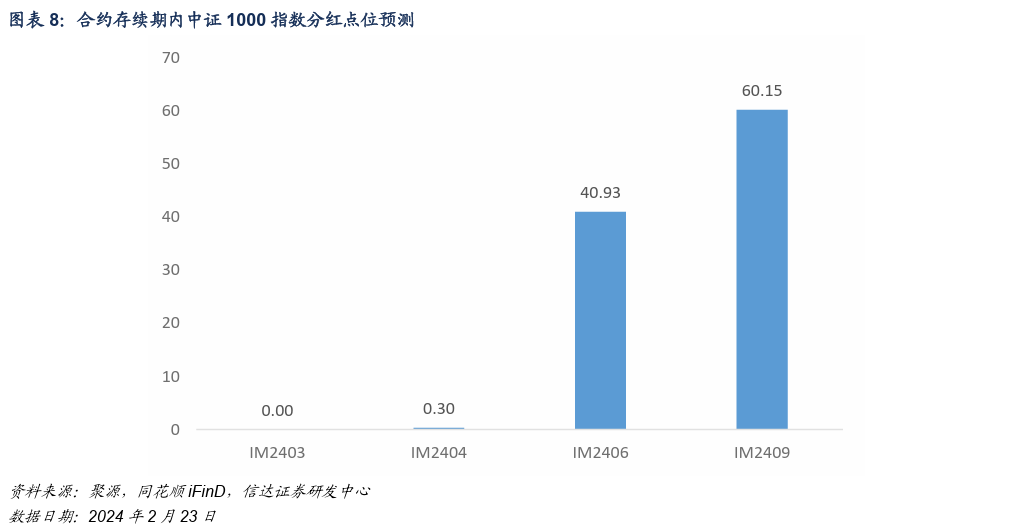

2024年2月23日,我们预测中证1000指数未来一年分红点位为60.15。

根据我们的预测,中证1000指数在当月合约IM2403存续期内不分红,在次月合约IM2404存续期内分红点位为0.30,在当季合约IM2406存续期内分红点位为40.93,在下季合约IM2409存续期内分红点位为60.15。

2.基差修正

股指期货基差为合约收盘价与标的指数收盘价的差值。指数点位随着成分股实施而下调,但分红的影响会提前反映在存续期内包含分红的期货合约价格上,合约存续期内指数成分股的分红会拉低合约基差。在分析合约基差时,需要剔除分红的影响。

预期分红调整后的基差=实际基差+存续期内未实现的预期分红

报告中我们将基差进行年化处理,后文中提及基差均为分红调整后的年化基差。

年化基差=(实际基差+(预期)分红点位)/指数价格 ×360/合约剩余天数

以IC当季合约为例,当前合约分红调整年化基差低于2022年初以来中位数。2024年2月19日至2月23日,IC当季合约分红调整年化基差震荡上行,周内低点贴水4.94%,当前基差贴水2.04%,相对前一周贴水3.34%的情况基差上行。

2024年2月23日,IC合约持仓额为2847.50亿元,过去五个交易日IC合约持仓额震荡下行,当前IC持仓额处于2022年初以来持仓额相对较低位置。

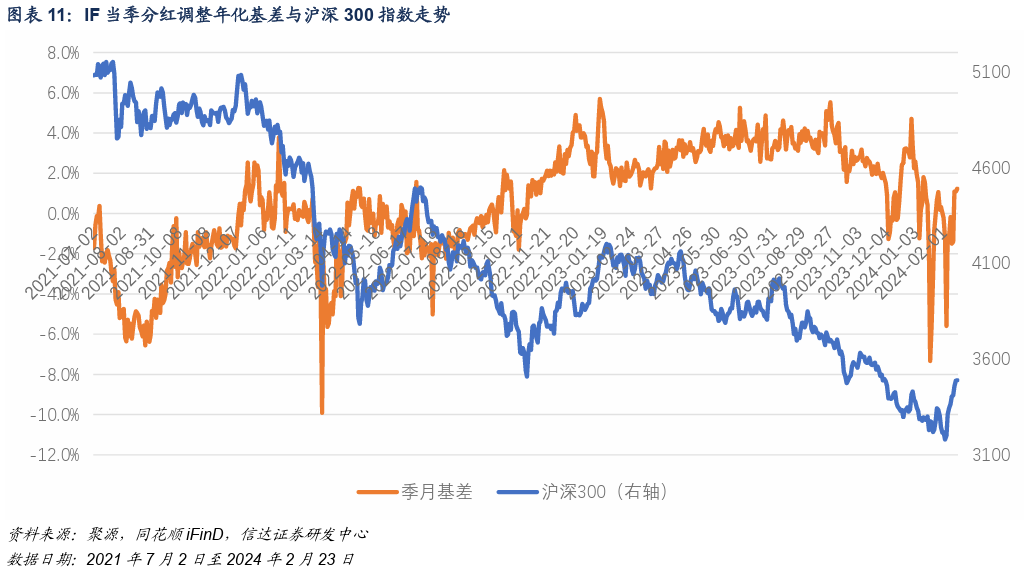

以IF当季合约为例,当前合约分红调整年化基差低于2022年初以来中位数。2024年2月19日至2月23日,IF当季合约分红调整年化基差震荡上行,周内低点贴水1.50%,当前基差升水1.23%,相对前一周贴水0.18%的情况基差上行。

2024年2月23日,IF合约持仓额约2776.24亿元,过去五个交易日IF合约持仓额震荡上行,当前IF持仓额高于2022年初以来持仓额中位数。

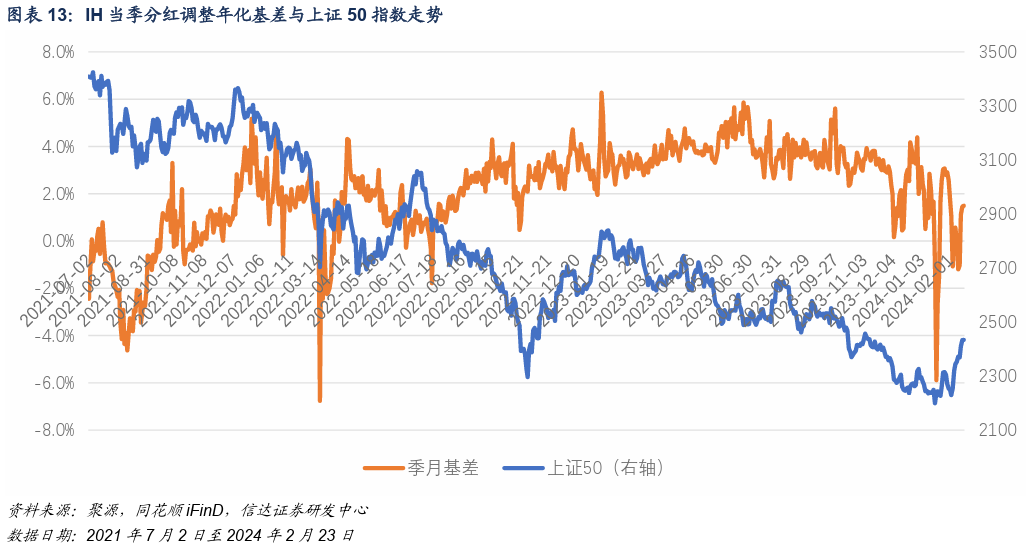

以IH当季合约为例,当前合约分红调整年化基差低于2022年初以来中位数。2024年2月19日至2月23日,IH当季合约分红调整年化基差震荡上行,周内低点贴水1.20%,当前基差升水1.50%,相对前一周情况基差上行。

2024年2月23日,IH合约持仓额为935.36亿元。过去五个交易日IH持仓额震荡上行,当前持仓额低于2022年初以来持仓额中位数。

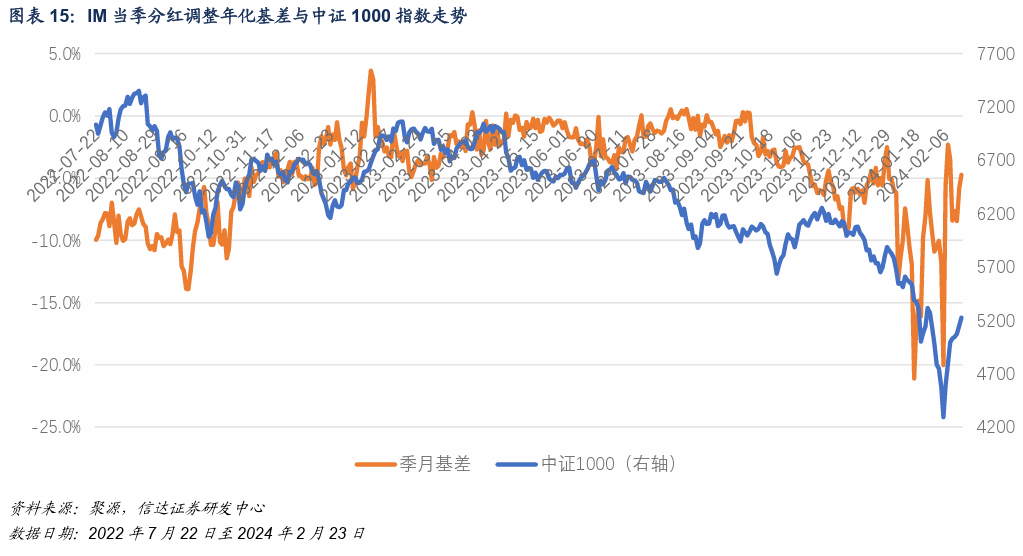

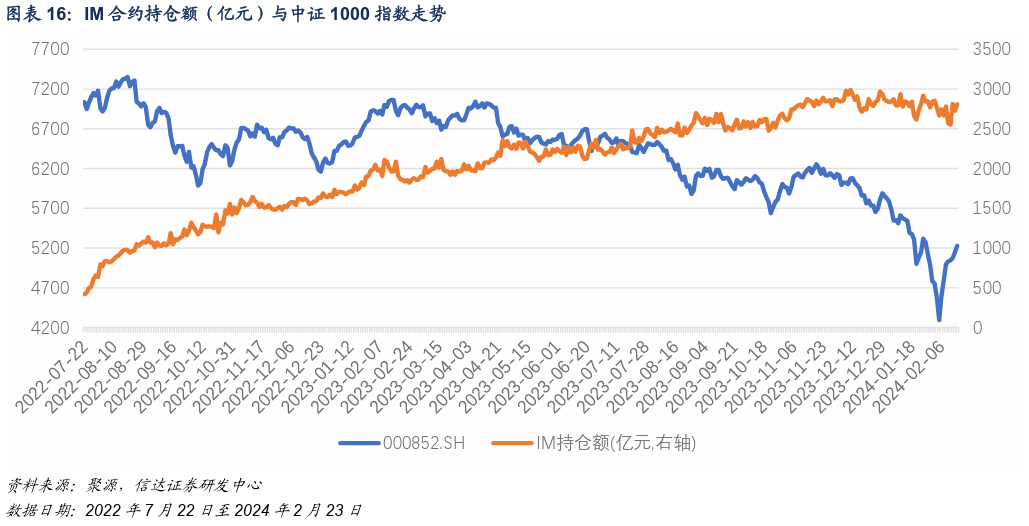

以IM当季合约为例,当前合约分红调整年化基差低于上市以来中位数。2024年2月19日至2月23日,IM当季合约分红调整年化基差震荡上行,周内低点贴水8.45%,当前基差贴水4.74%,相对前一周贴水3.48%的情况基差下行。

2024年2月23日,IM合约持仓额为2807.47亿元。过去五个交易日IM持仓额震荡上行,当前IM持仓额处于上市以来较高水平。

02 期现对冲与跨期套利策略回测跟踪

1.对冲策略与套利策略简介

该部分策略是基于信达金工衍生品研究报告系列三《股指期货基差收敛研究与对冲优化策略》中所涉及的基差收敛因素分析与优化策略,具体设置如下。

连续对冲策略回测参数和设置:

回测区间:2018年1月2日至2024年2月23日(IM合约从上市日开始)

现货端:持有510500ETF(510300ETF、510050ETF、159845ETF)多头

期货端:做空与现货端金额相同名义本金的中证500(沪深300、上证50)股指期货合约

调仓规则:连续持有季月/当月合约,直至该合约离到期剩余不足2日,在当日以收盘价进行平仓,并同时以当日收盘价继续卖空下一季月/当月合约。

备注:现货端与期货端分配等额的本金,不考虑交易过程中的手续费、冲击成本以及期货合约的不可无限细分性质。

最低贴水策略回测参数和设置:

回测区间:2018年1月2日至2024年2月23日(IM合约从上市日开始)

现货端:持有510500ETF(510300ETF、510050ETF、159845ETF)多头

期货端:做空与现货端金额相同名义本金的中证500(沪深300、上证50)股指期货合约

调仓规则:调仓时,对当日所有可交易期货合约的年化基差进行计算,选择年化基差贴水幅度最小的合约进行开仓。同一合约持有8个交易日之后或该合约离到期剩余不足2日,才能进行选择新合约(排除剩余到期日不足8日的期货合约),每次选择后,即使选择结果为持有原合约不变,仍继续持有8个交易日。

备注:现货端与期货端分配等额的本金,不考虑交易过程中的手续费、冲击成本以及期货合约的不可无限细分性质。

跨期套利策略回测参数和设置:

回测区间:2018年1月2日至2024年2月23日(IM合约从上市日开始)

期货多头:1手股指期货合约多单

期货空头:1手股指期货合约空单

账户总金额:1手股指期货名义本金

调仓规则:调仓时,对当日所有可交易期货合约的年化基差进行计算,选择年化基差贴水幅度最小的合约进行开空仓,选择年化基差贴水幅度最大的合约进行开多仓。同一合约持有8个交易日之后或该合约离到期剩余不足2日,才能进行选择新合约(排除剩余到期日不足N日的期货合约),每次选择后,即使选择结果为持有原合约不变,仍继续持有8个交易日。

注:不考虑手续费、冲击成本以及期货合约的不可无限细分性质。

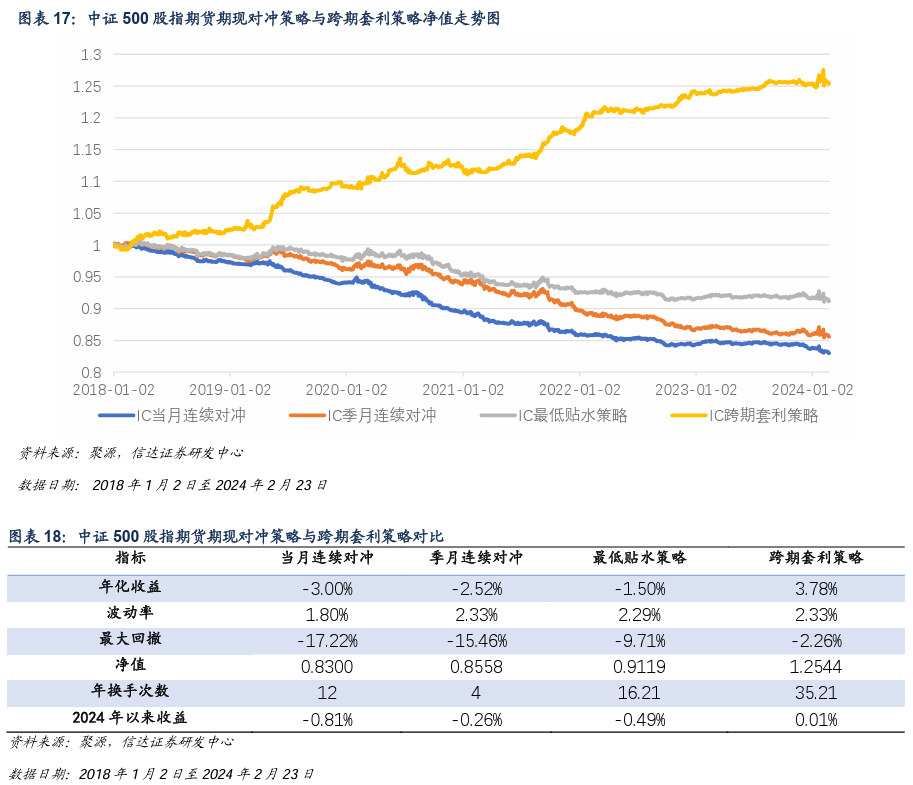

2.IC对冲策略表现

2018年1月2日至2024年2月23日,基于中证500股指期货的期现对冲策略与跨期套利策略回测结果如下图所示

上表结果显示,在回测所涉及区间内,中证500股指期货季月合约对冲效果要好于当月合约,最低贴水策略则能持续在连续对冲策略的基础上起到优化效果,跨期套利策略表现突出,但需考虑策略本身换手率较高的风险。截至2024年2月23日,最低贴水策略选择IC2409合约,IC跨期套利策略选择持有IC2403多头与IC2409空头。

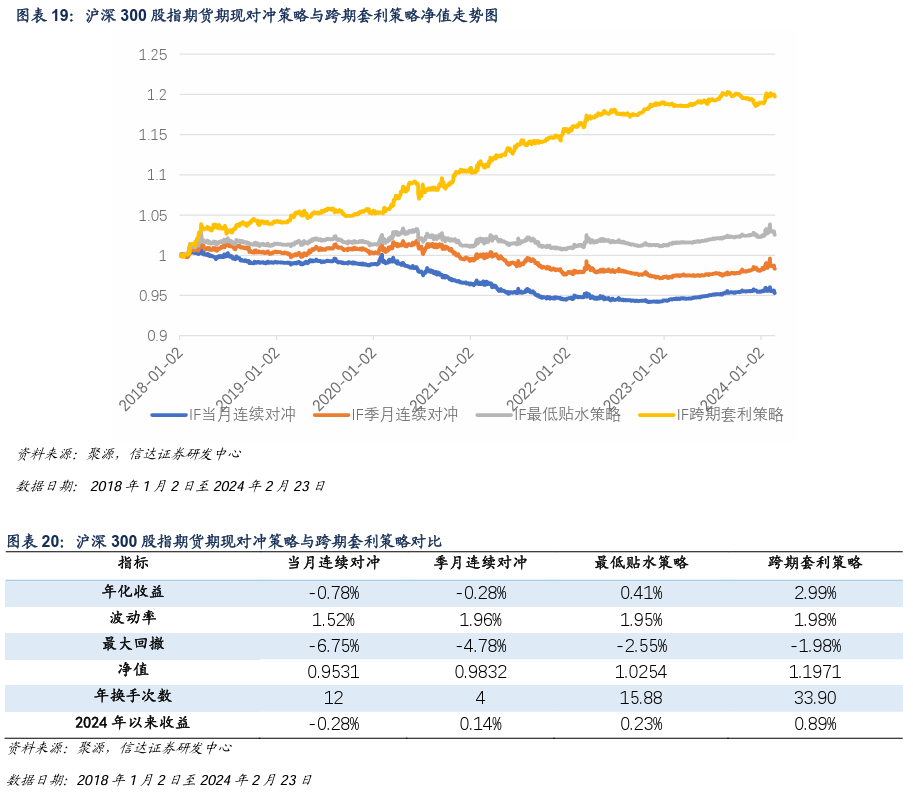

3.IF对冲策略表现

2018年1月2日至2024年2月23日,基于沪深300股指期货的期现对冲策略与跨期套利策略回测结果如下图所示。

上表结果显示,在回测所涉及区间内,沪深300股指期货季月合约对冲效果要好于当月合约,此外最低贴水策略在连续对冲策略的基础上再起到优化的效果,跨期套利策略表现较为稳定,但需考虑策略本身换手率较高的风险。截至2024年2月23日,最低贴水策略选择IF2409合约,IF跨期套利策略选择持有IF2403多头与IF2409空头。

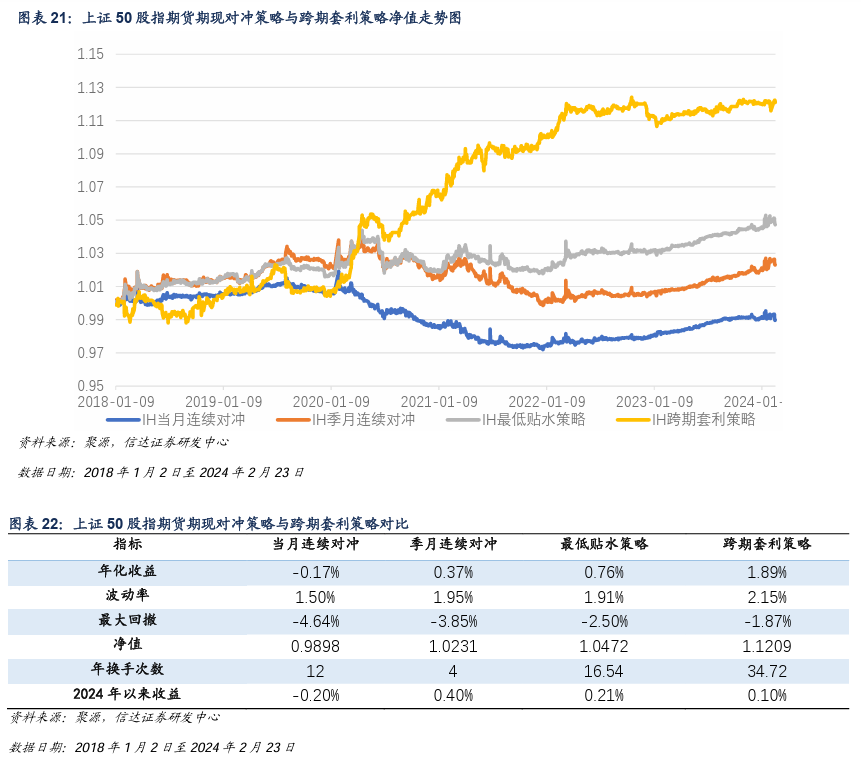

4.IH对冲策略表现

2018年1月2日至2024年2月23日,基于上证50股指期货的期现对冲策略与跨期套利策略回测结果如下图所示。

上表结果显示,在回测所涉及区间内,上证50股指期货季月合约对冲效果要好于当月合约。截至2024年2月23日,最低贴水策略切换至IH2409合约,IH跨期套利策略选择持有IH2403多头与IH2409空头。

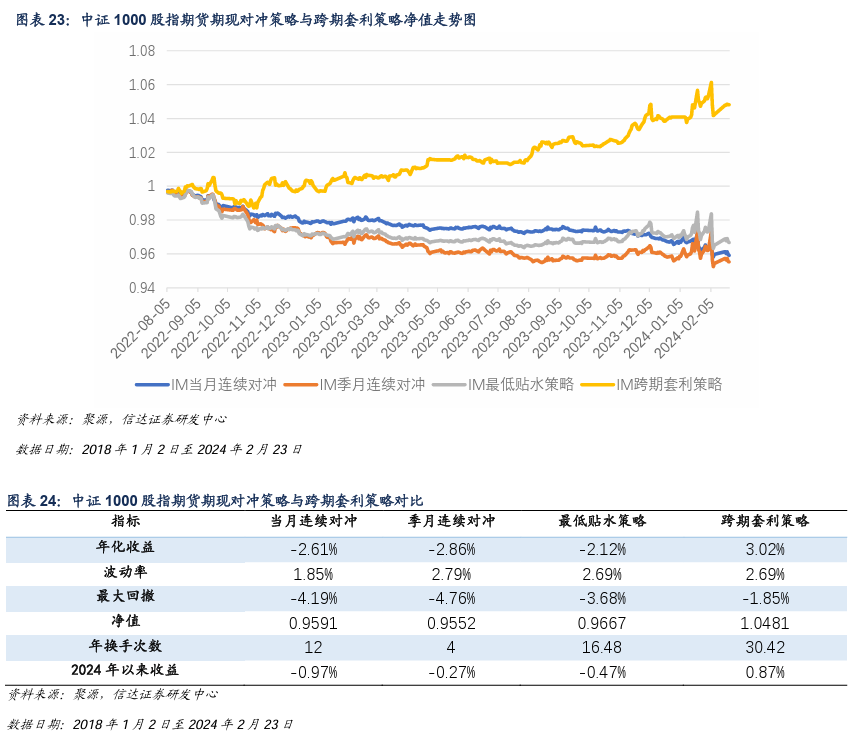

5.IM对冲策略表现

2022年7月22日至2024年2月23日,基于中证1000股指期货的期现对冲策略与跨期套利策略回测结果如下图所示。

上表结果显示,在回测所涉及区间内,中证1000股指期货当月合约对冲效果要好于季月合约,且对冲表现优于最低贴水策略。截至2024年2月23日,最低贴水策略选择IM2409合约,IM跨期套利策略选择持有IM2403多头与IM2409空头。

03 基差收敛影响因素分析

1.影响基差变动的驱动因素

根据信达金工衍生品研究报告系列三《股指期货基差收敛研究与对冲优化策略》中所涉及的影响基差收敛的因素,我们认为当前合约的年化基差以及指数未来收益率会对基差未来N日收敛率产生影响,具体定义如下(取N=8),

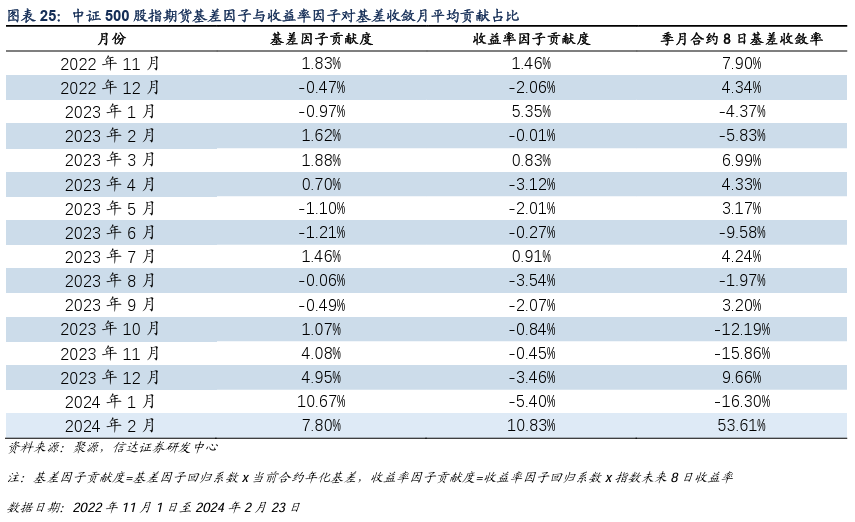

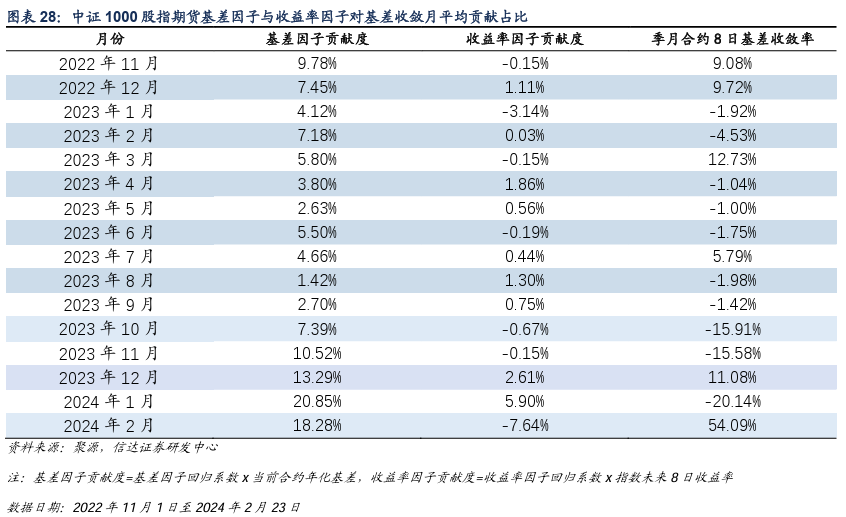

2.IC基差变动情况分析

2022年11月1日至2024年2月23日,基于中证500股指期货当前合约基差因子与指数未来收益率因子贡献度月均占比情况作出统计,其结果如下表所示。

本周中证500指数偏强震荡,周涨跌幅0.92%,受市场情绪带动,IC各合约基差与标的指数同步变动发生上涨。我们认为,目前中证500雪球敲入风险已经得到较大程度的释放,后续指数若持续走强,基差或将持续上涨,且考虑到无风险套利空间,当前位置基差继续下行的空间或较为有限,市场情绪将对基差变动起到主导作用。

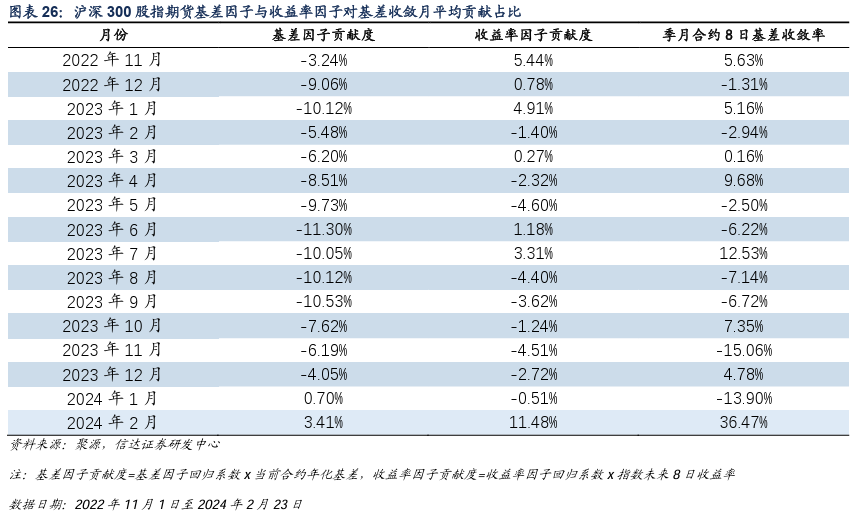

3.IF基差变动情况分析

2022年11月1日至2024年2月23日,基于沪深300股指期货当前合约基差因子与指数未来收益率因子贡献度月均占比情况作出统计,其结果如下表所示。

本周沪深300指数连续上涨,周涨跌幅3.71%, IF各合约基差受到市场情绪带动持续小幅上涨,但目前仍处于全部贴水状态,后续市场情绪或将主导IF合约基差的变动。

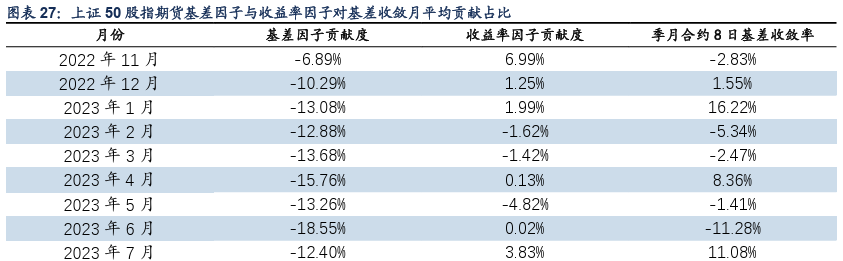

4.IH基差变动情况分析

2022年11月1日至2024年2月23日,基于上证50股指期货当前合约基差因子与指数未来收益率因子贡献度月均占比情况作出统计,其结果如下表所示。

本周上证50指数走势偏强,周涨跌幅3.44%,IH各合约基差受到市场情绪影响小幅上涨,目前仍保持全面贴水状态。在选择对冲合约时,我们建议使用贴水幅度最小的合约进行对冲。

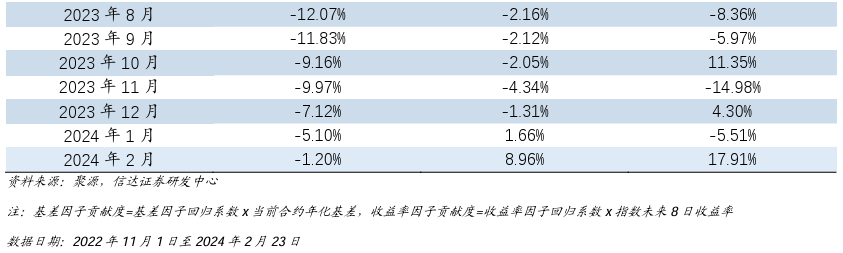

5. IM基差变动情况分析

2022年11月1日至2024年2月23日,基于中证1000股指期货当前合约基差因子与指数未来收益率因子贡献度月均占比情况作出统计,其结果如下表所示。

本周中证1000指数偏强震荡,周内涨跌幅4.66%, 节后指数表现不及市场预期带动IM合约基差整体下行,考虑到目前大部分中证1000雪球已经敲入,存续雪球对IM的影响将逐渐下降,市场情绪或将对IM基差的变动起到主导作用。在选择对冲合约时,我们建议使用贴水幅度最小的合约进行对冲。