作者:郁言债市

题图:郁言债市微信公众号

摘 要

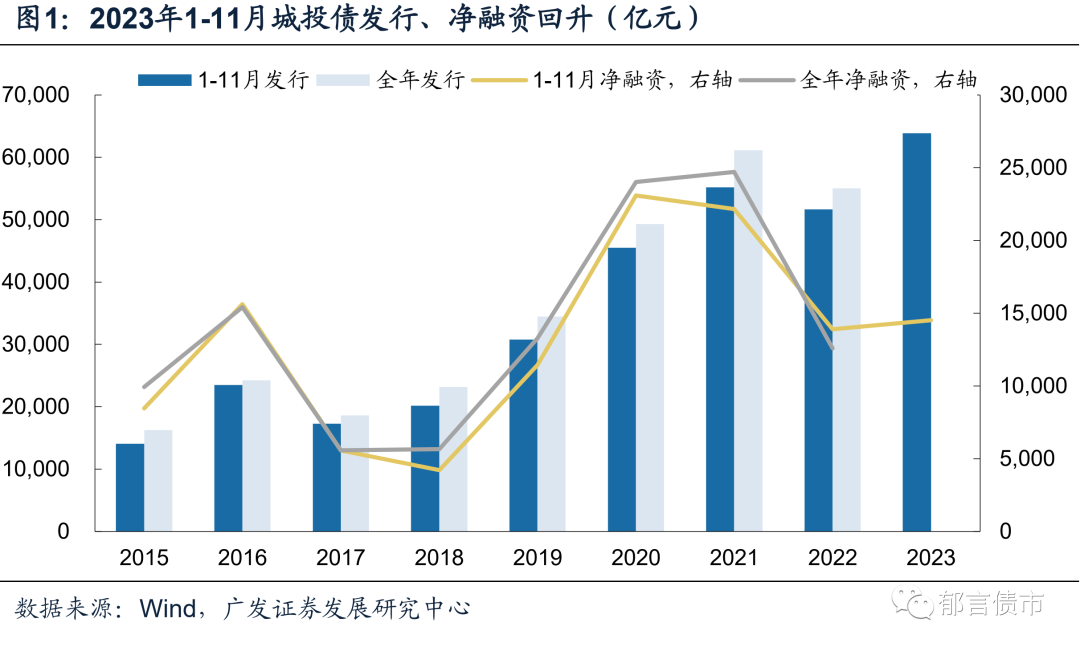

2023年以来,城投债发行、净融资较去年同期小幅回升。2023年1-11月,全国城投债发行6.4万亿元,净融资1.5万亿元,相较2022年同期分别增加12186亿元、624亿元。低等级和区县级城投债净融资占比维持低位,新增仍相对困难。2023年,债市处于调整后的修复期,叠加政治局会议提出“一揽子化债方案”的政策利好,城投债一级发行利率持续下降,11月加权融资成本仅为3.5%。

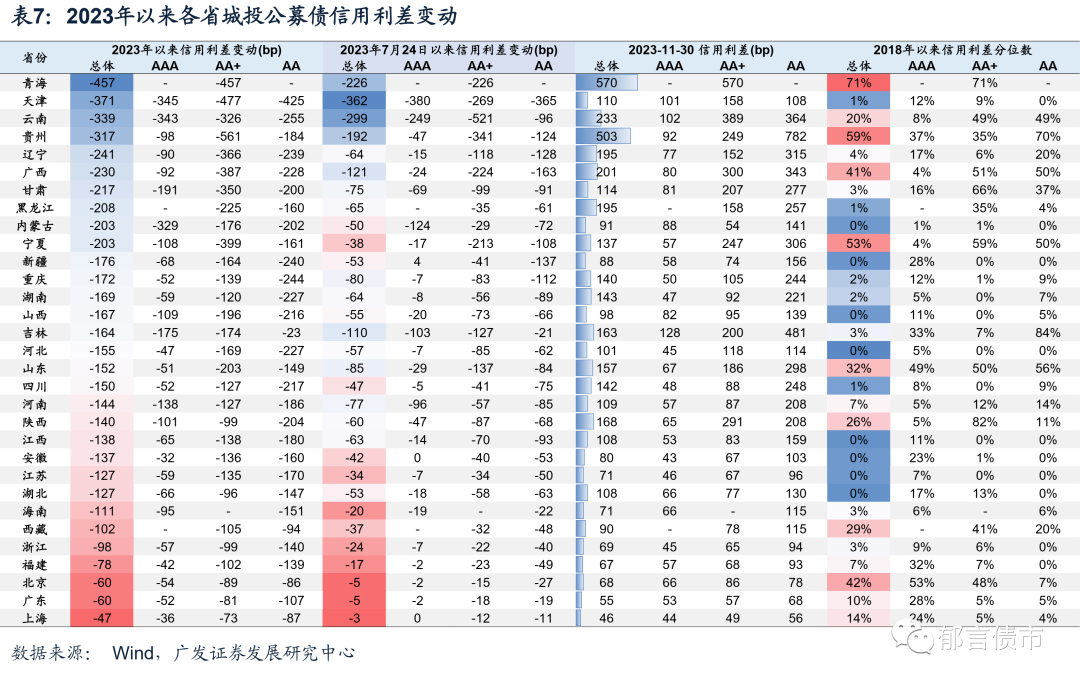

2023年,弱区域城投债行情极致演绎。总体来看,2023年以来城投债收益率下行,信用利差收窄,中短久期中低等级表现占优。这一方面是由于2022年11-12月中短久期中低等级城投债信用利差走扩幅度更大,因此修复空间也更大;另一方面则是受益于“一揽子化债方案”,城投债短期违约风险下降,机构采用短久期下沉策略挖掘收益,弱区域利差被迅速压缩,例如7月24日以来天津、云南和贵州城投债收益率大幅下行超过150bp,利差压缩幅度在190bp以上。

地方政府债务风险的化解,核心在于降低成本,使得地方政府相关债务利息支出逐步下降到与土地出让金、经济增速相匹配的状态。在此过程中,一方面要将存量的短期、高息城投债务,置换为长期、低息的债务。另一方面要限制城投新增债务、逐步压降城投债务规模,用地方债加杠杆逐步取代城投债加杠杆的发展模式。

这也意味着当前城投债投资面临的格局,一是供给收缩,即城投债新增越来越困难,高票息的城投债资产将会越来越稀缺。二是个体博弈,也即如何去识别哪些是“名单内”的城投,从而进一步挖掘其化债背景下的投资价值。

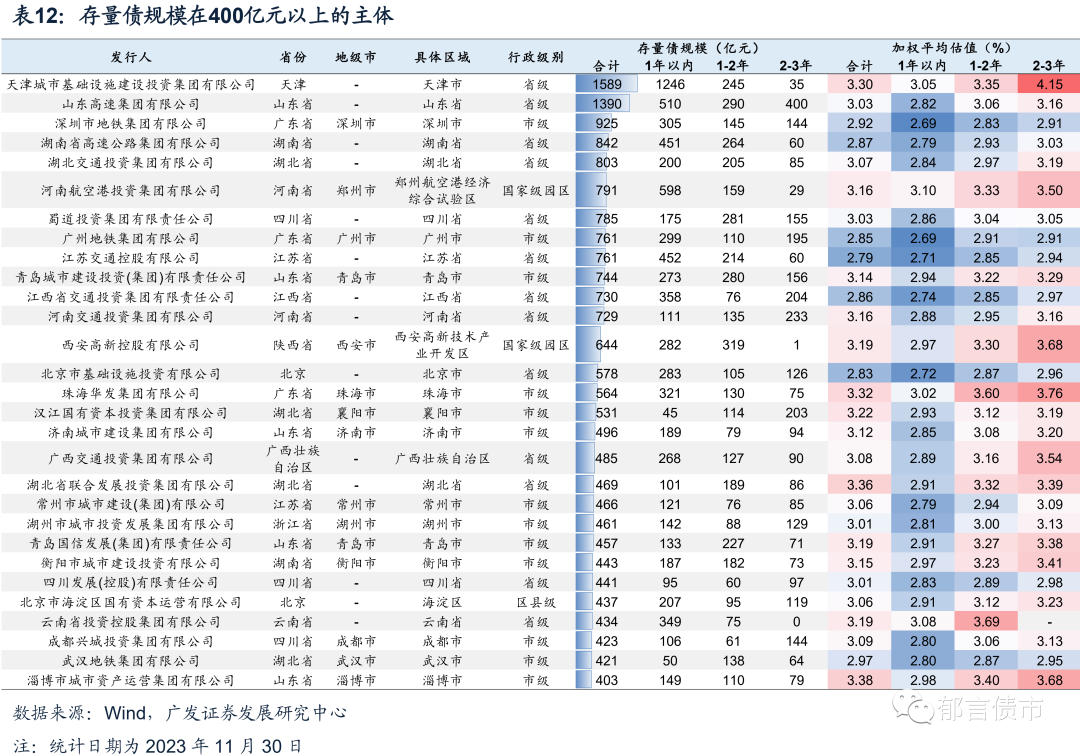

具体到城投债投资策略层面,一方面,在城投债供给收缩和个体博弈格局下,可以关注存量债大的主体。存量债比较小的主体,本身偿债压力不大,可能在债券到期后就逐步退出债券市场,渐渐转型成市场化国企。而存量债大的主体,在城投债进入存量时代的背景下,可能更为受益,因为目前的政策都是保借新还旧。此外,由于这类主体可选择债券多,交易量也相应更大,流动性更好,也可以博弈曲线上的机会,根据曲线的陡峭程度配置不同期限的债券。

另一方面,政策呵护下2024年城投债发生实质性违约的可能性较小,短久期下沉策略仍可践行。不过目前弱省份城投债绝对收益率已经被挖掘到低位水平,建议从超额收益的角度去挖掘具有性价比的城投债。

核心假设风险。货币政策出现超预期调整;流动性出现超预期变化;城投相关政策超预期变化。

1

2023年,城投债净融资小幅回升

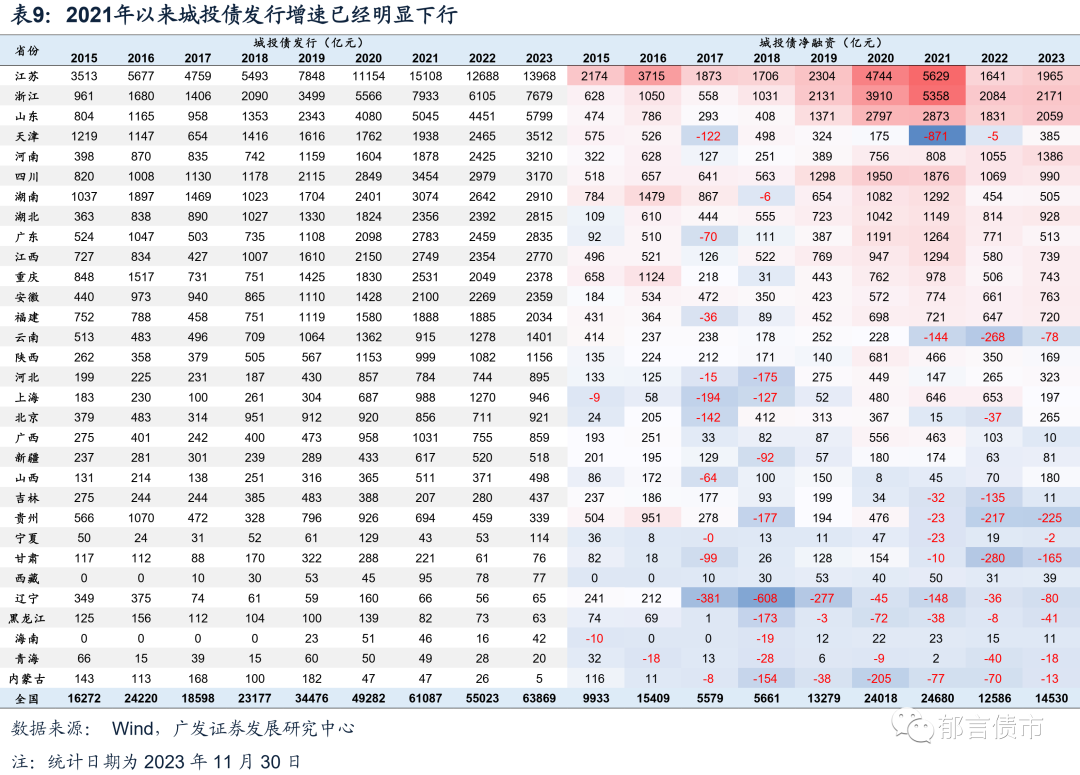

2023年1-11月,城投债发行、净融资较去年同期均有所回升。2023年1-11月,全国城投债发行6.4万亿元,相较2021年、2022年同期分别增加8652亿元、12186亿元。与此同时,城投债净融资也小幅回升,累计净增1.5万亿元,相较2022年同期增加624亿元。

从内部结构来看,2023年以来低等级和区县级城投债净融资占比维持低位,新增相对困难。城投私募债净融资相比2022年同期增加37%,占比回升到53%。但是AA低等级城投债净融资相较去年同期下降超千亿元,占比进一步下降至8%;区县级城投债净融资小幅增加354亿元,占比仍维持在32%的较低位水平。

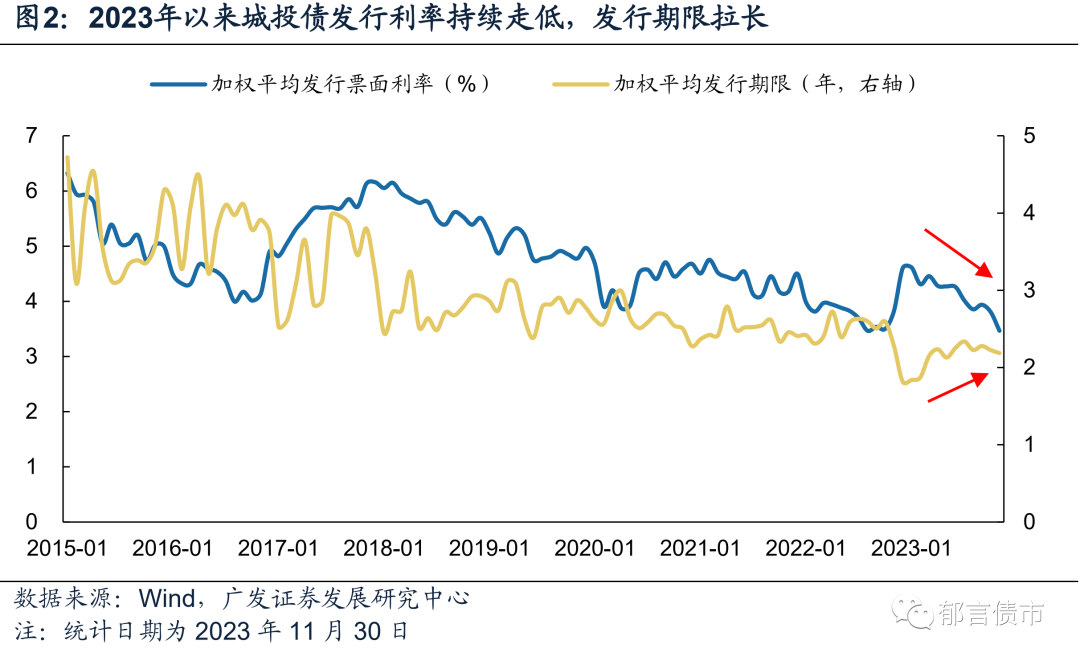

2022年11-12月,债市整体大幅调整,城投债发行成本阶段性走高。2023年以来,城投债一级发行利率持续下降,发行期限也拉长,11月加权融资成本仅为3.5%。2022年11-12月,债市整体大幅调整,城投债融资成本阶段性走高至4.6%,发行期限降至1.8年。2023年以来,随着市场情绪好转,债市整体修复,城投债发行成本持续走低至4%左右,发行期限也拉长至2年以上。尤其是2023年7月24日中央政治局会议提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”之后,城投债短期违约风险降低,一级认购情绪较好,城投债加权发行成本持续下降,11月仅为3.5%,为2015年以来最低水平。

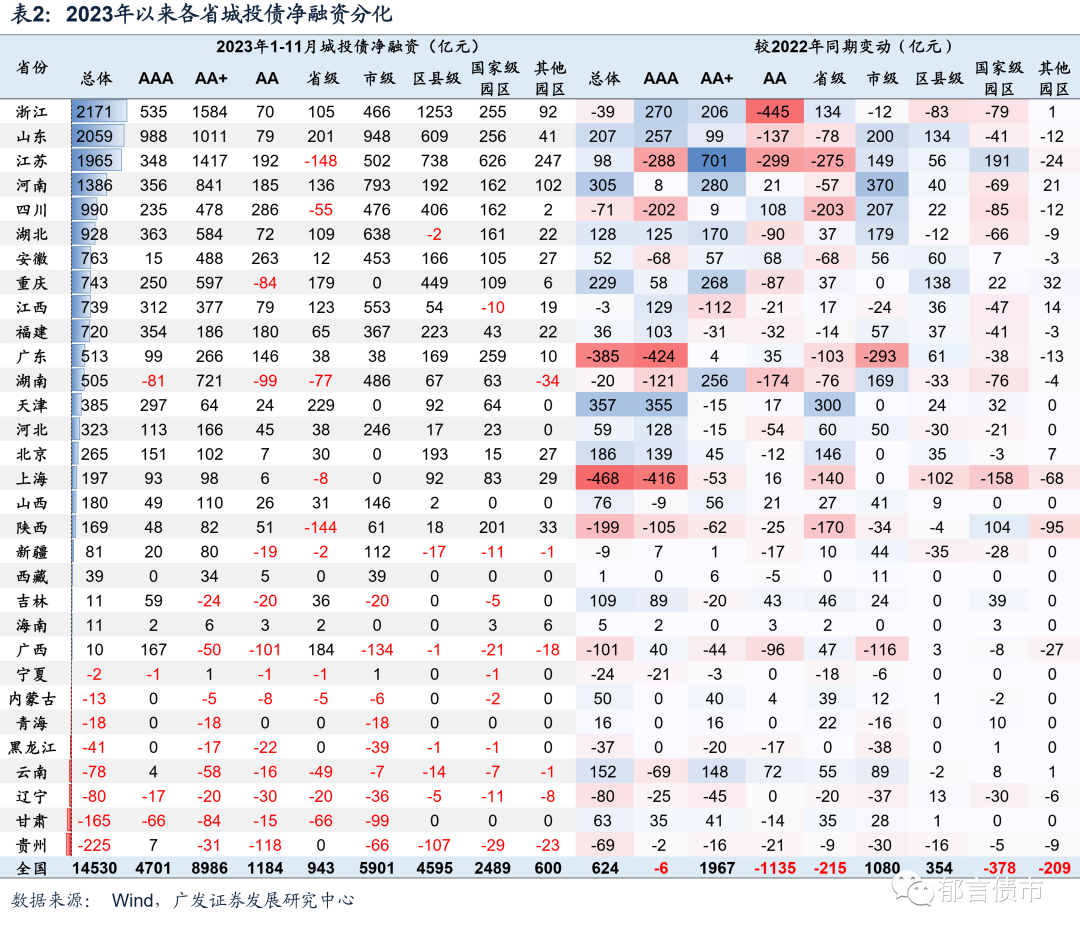

分区域来看,2023年以来各省城投债净融资分化,浙江、江苏、山东等省城投债净融资规模排全国前列,而贵州、甘肃、云南等弱省份仍保持为负。2023年以来,浙江、山东、江苏和河南城投债净融资超过1000亿元,四川、湖北、安徽也依然维持较大规模净流入,净融资规模在750亿元以上。而贵州、甘肃、辽宁、云南、黑龙江、青海、内蒙古和宁夏城投债净融资仍为负。

从净融资变化来看,广东、上海2023年城投债净融资同比缩量较多,降幅超过350亿元。其中,广东主要受省级平台供给收缩以及广州、深圳市级平台到期规模较大影响;上海则主要是由于省级和园区类平台债券发行量减少的同时到期量同比增加。另外,浙江、江苏虽然净融资较2022年同期变化不大,但是AA低等级平台到期量同比增加较多,导致净融资分别下降445亿元、299亿元。山东、河南、重庆和天津2023年以来城投债一级发行明显修复,净融资同比增加200亿元以上,其中天津同比增加357亿元,主要是AAA省级平台带动。

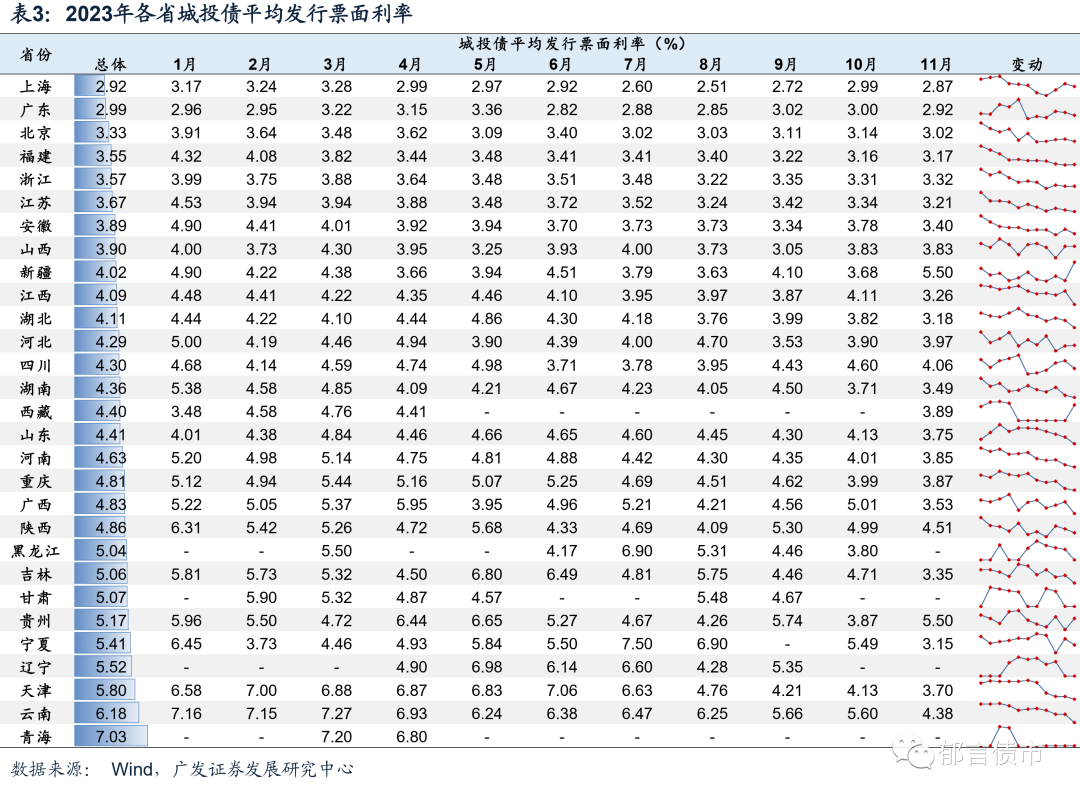

从各省城投债发行成本来看,本身基本面较好,或债务管控能力强的省份发行利率较低。2023年以来,上海、广东、北京、福建、浙江、江苏、安徽和山西加权平均发行票面利率较低,均在4%以下,且发行成本普遍呈下降趋势。而青海、云南、天津、辽宁等经济财政实力较弱、负面较多的省份城投债融资成本则比较高,2023年以来城投债加权平均发行票面利率在5.5%以上。

不过,在7月中央政治局会议之后,部分债务压力大的弱省份明显受益,发行成本迅速下降。最显著的是天津,其城投债发行票面利率从7月的6.63%迅速降至8月的4.76%,9月以来也在持续下降,11月仅为3.7%。此外,湖南、河南、重庆、贵州和云南等省份也明显受益。

2

2023年,弱区域城投债行情极致演绎

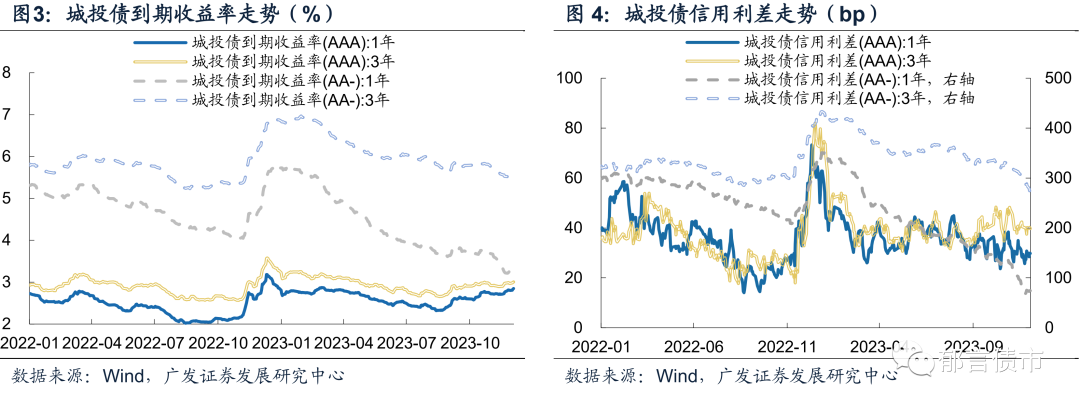

2023年以来,债市处于理财赎回潮后的修复期,城投债收益率及信用利差整体下行,不过期间受到经济修复预期、资金面等多种因素影响,走势较为波折。2023年1月,理财赎回潮影响逐渐褪去,由于城投债经历了2022年11-12月的超调,收益率多数下行,信用利差修复式压缩,高等级中短久期城投债率先迎来行情。2-5月,流动性较宽松,资产荒格局再现,机构沿着高等级短久期-高等级长久期-低等级短久期依次参与博取收益,带动信用利差整体收窄。

6-8月,流动性维持充裕,但期间市场关注各种稳增长政策落地的可能性,博弈经济强修复预期,城投债收益率跟随债市整体波动下行,中高等级城投债信用利差也跟随波动。而低等级城投债,受益于7月24日政治局会议提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”,在此期间明显走强。8月下旬“认房不认贷”、减半征收印花税等稳增长政策频繁落地,叠加9月以来资金面持续偏紧,中高等级城投债收益率转而上行,信用利差也有所走扩;而低等级城投债则在政策呵护下收益率及信用利差均有所下行。

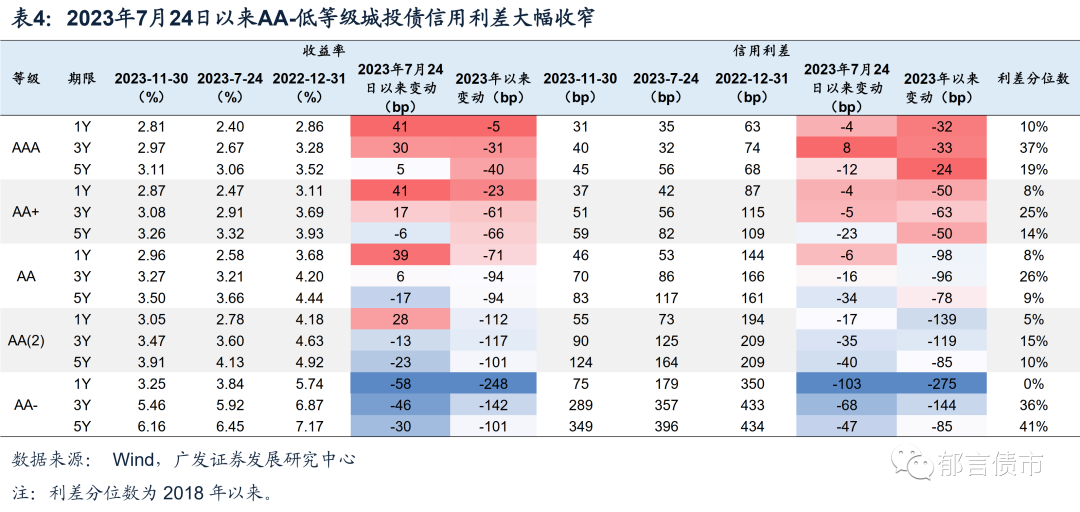

总体来看,2023年以来城投债收益率下行,信用利差收窄,中短久期中低等级表现占优。2023年以来,AAA城投债信用利差收窄24-33bp,AA+品种收窄50-63bp,而AA及以下城投债信用利差压缩幅度超过78bp,其中1Y和3Y AA(2)及以下城投债信用利差压缩100bp以上。这一方面是由于2022年11-12月中短久期中低等级城投债信用利差走扩幅度更大,因此修复空间也更大;另一方面则是受益于“一揽子化债方案”,城投债短期违约风险下降,机构采用短久期下沉策略挖掘收益。

随着2023年以来城投债信用利差压缩,目前城投债信用利差已经普遍降至2018年以来的40%分位数以内,其中1年期城投债利差分位数均已不到10%,尤其是1Y AA-利差已经降至2018年以来最低位。

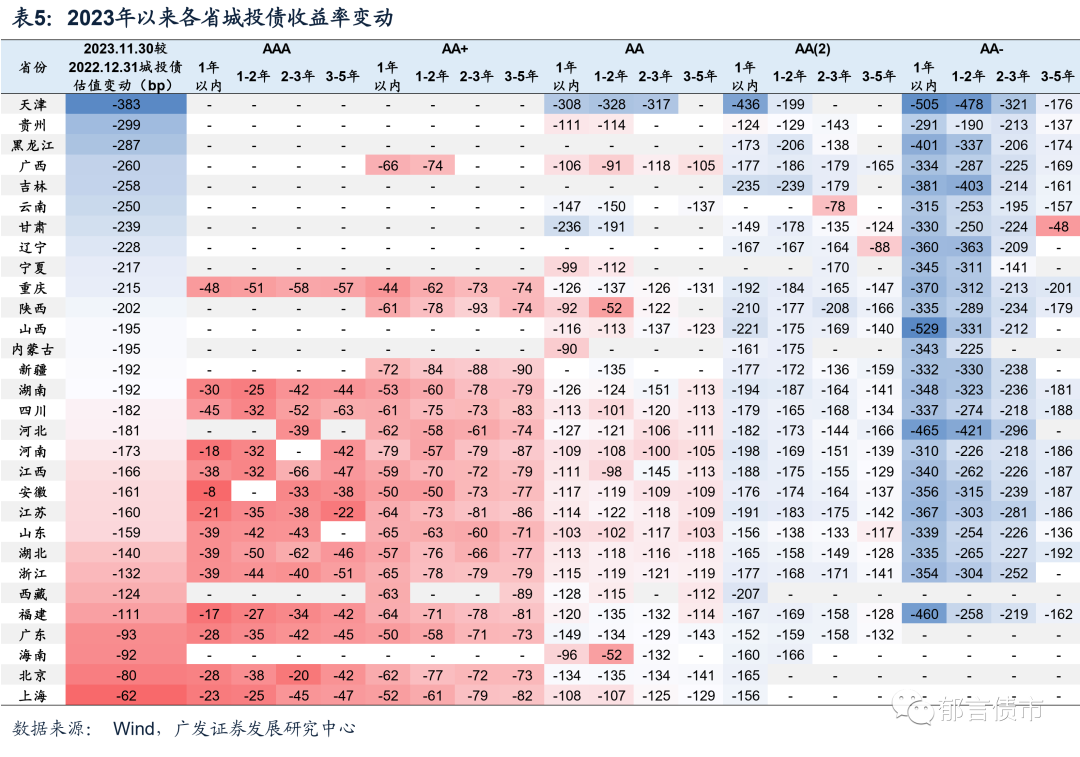

分省来看,2023年以来各区域城投债收益率均下行、信用利差收窄,其中弱区域表现更好,而部分好区域本身收益率不高,收益率下行幅度相对靠后。2023年以来,天津、贵州、黑龙江、广西、吉林、云南、甘肃、辽宁、宁夏、重庆和陕西城投债收益率下行超过200bp,信用利差普遍收窄150bp以上。上海、北京、广东、福建等强省城投债收益率本身较低,今年以来收益率下行幅度在全国靠后,利差收窄幅度也相对较小。

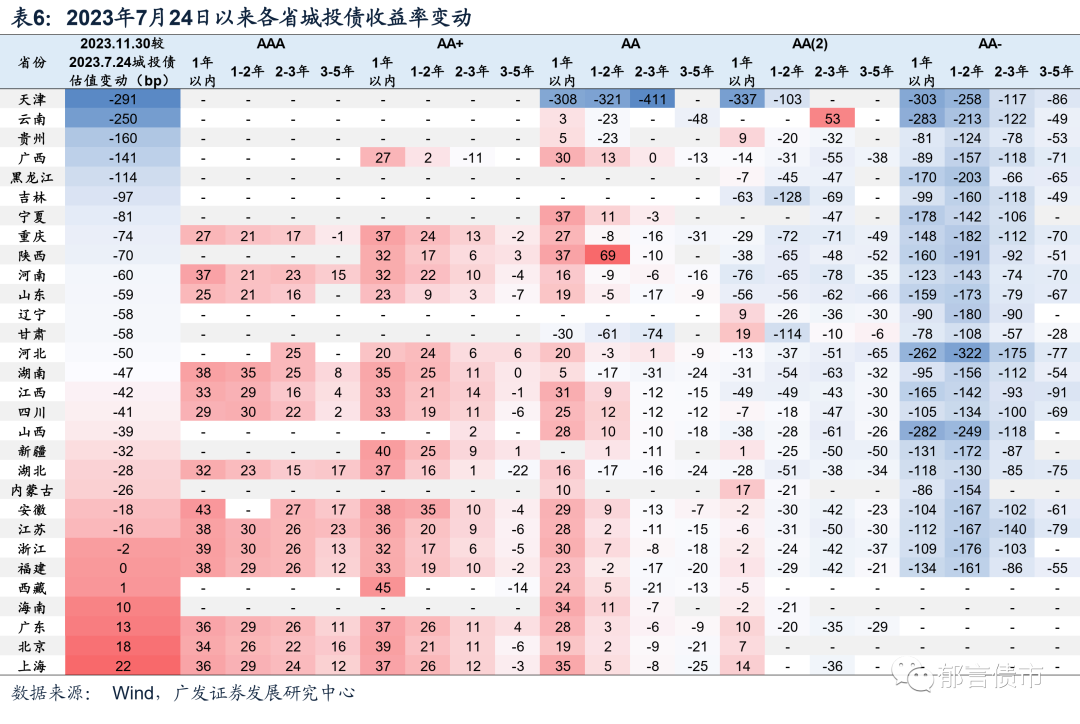

7月24日政治局会议提出“一揽子化债方案”以来,“城投信仰”进一步强化,弱城投行情极致演绎,多数省份2年以内AA-城投债收益率下行超过100bp。天津、云南和贵州城投债收益率大幅下行超过150bp,利差压缩幅度在190bp以上。

3

2024年,城投债供给收缩和个体博弈并存

2023下半年,地方政府债务风险化解进程加快,政策呵护下城投债短期违约风险下降成为共识。2023年7月24日,中央政治局会议提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”以来,各部门纷纷响应,要求统筹协调金融资源或其他政策措施支持地方债务风险化解工作,建立风险监测机制,加强重点地区风险处置,保证不发生系统性风险。

对于地方政府债务风险的化解,核心在于降低成本,使得地方政府相关债务利息支出逐步下降到与土地出让金、经济增速相匹配的状态。在此过程中,一方面要将存量的短期、高息城投债务,置换为长期、低息的债务,采取的措施包括特殊再融资债置换、金融机构协助配合展期重组、央行提供应急流动性贷款支持等。另一方面,要限制城投新增债务、逐步压降城投债务规模,用地方债加杠杆逐步取代城投债加杠杆的发展模式。

这也意味着当前城投债投资面临的格局,一是供给收缩,即城投债新增越来越困难,高票息的城投债资产将会越来越稀缺。二是个体博弈,也即如何去识别哪些是“名单内”的城投,从而进一步挖掘其化债背景下的投资价值。

(一)未来城投债供给或将逐步收缩

城投债供给收缩主要体现在两个方面,一是城投债发行增速下行,净融资规模逐步下降。相较城投政策比较宽松的2018下半年-2020年,2021年以来城投债发行增速已经明显下降,其中2021年主要是弱省份增速下降,强省份基本仍维持20%以上的增速,2022年以来增速就已经开始全面下滑。另外,一部分弱省份,如甘肃、云南、贵州、辽宁、黑龙江和内蒙古2021年以来城投债净融资均为负,再融资能力已经难以修复。

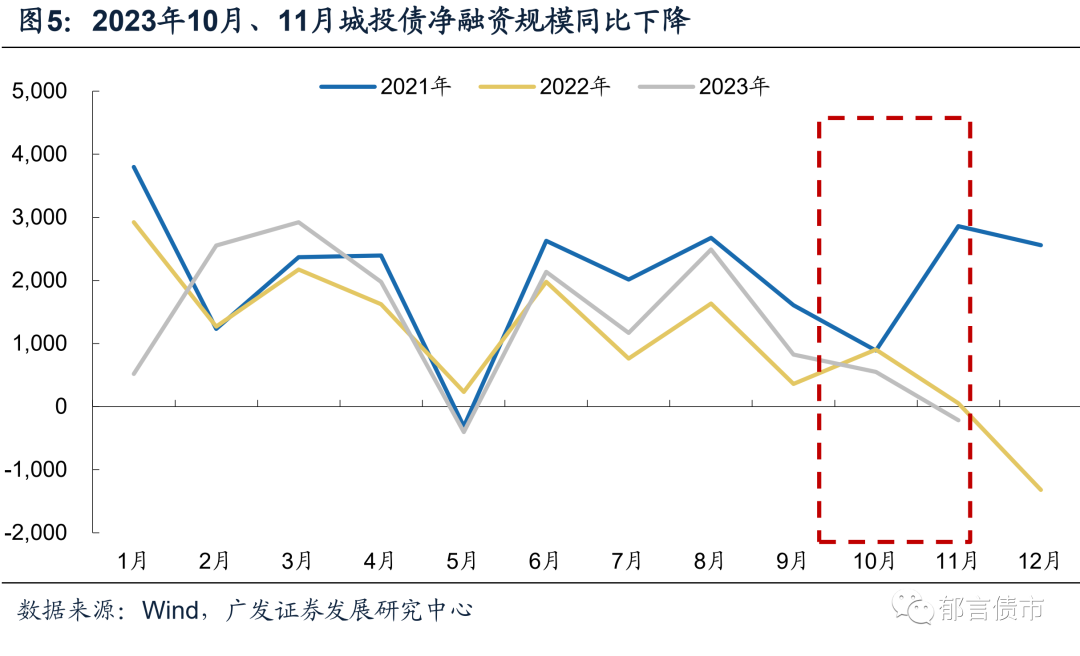

展望来看,化债背景下,城投债供给可能会越来越少,并且部分弱省份也可能走向存量债越来越少的路径,直至逐步退出债券市场。2023年1-9月,除了1月受理财赎回余温影响,以及5月季节性因素,城投债净融资规模均高于2022年同期,但10月、11月城投债净融资规模开始下滑,11月净融资甚至转负,均不及去年同期。

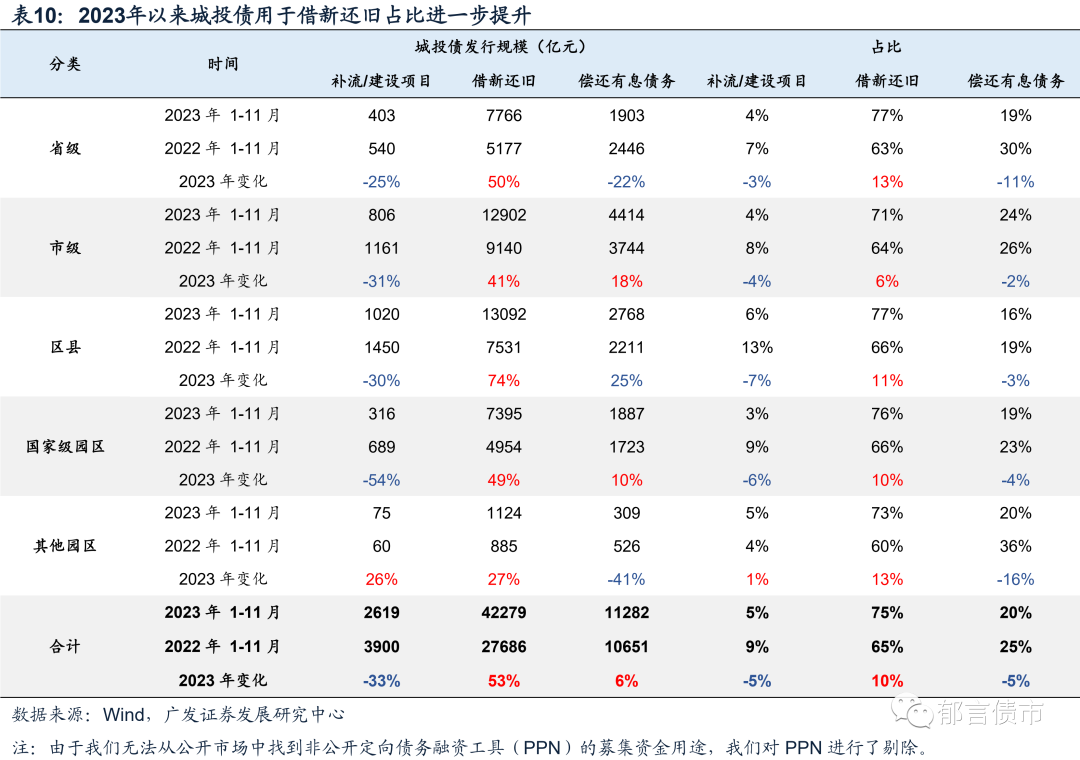

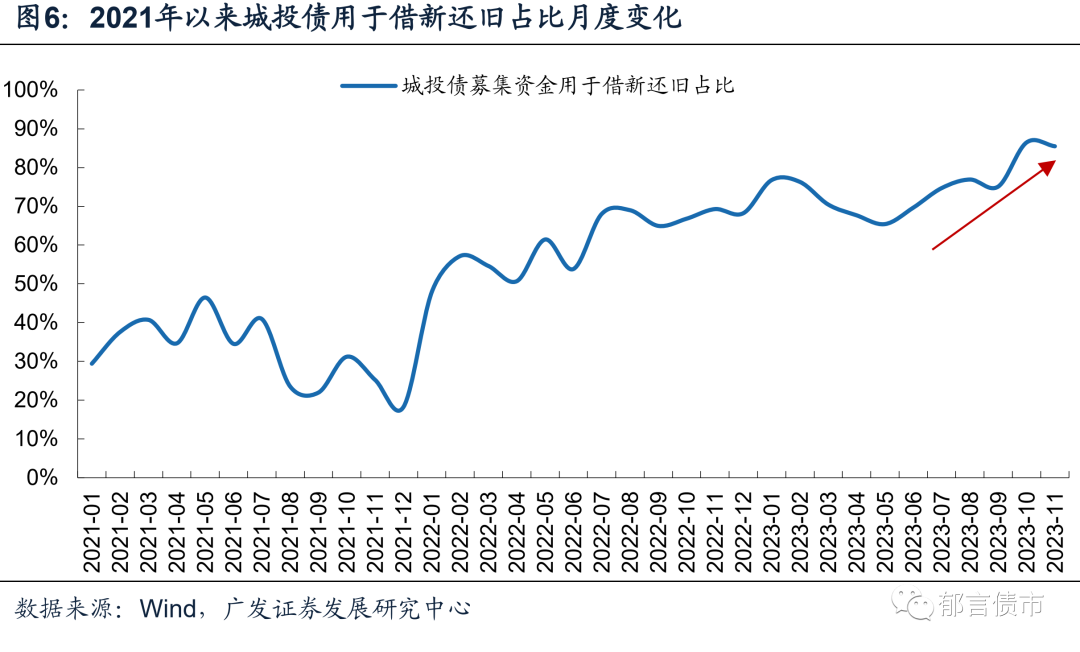

二是城投债用于借新还旧的占比提升,进入存量时代。实际上,自2021年城投相关政策收紧以来,城投债新增用于补流/建设项目就越来越困难,2022-2023年这种趋势延续。2023年1-11月,城投债募集资金用于补流/建设项目的规模同比下降33%,占比从9%降至5%,而城投债募集资金用于借新还旧的规模同比增加53%,占比也增加10个百分点至75%。

分月度看,2023年5月以来,城投债募集资金用于借新还旧的占比明显抬升,10-11月在发债政策进一步趋严的背景下,已有超过85%的城投债发行是用于借新还旧。

(二)城投个体博弈的焦点:是否在“名单内”

目前,市场非常关注城投是否在“名单内”,成为个体博弈的焦点。根据我们了解到的信息,不同地区纳入“名单内”城投的标准不一,例如部分地区只把有隐性债务的城投纳入了“名单”,而部分地区是应报尽报。

10月以来,交易商协会和交易所已经根据名单对城投平台募集资金用途进行限制。其中,交易商协会更为严厉,对于“名单外”的城投,借新还旧也需要由发行人同级政府(至少地市级)出函,说明其是市场化经营主体、不涉及新增隐性债务等内容。

10月下旬,已有部分主体在交易商协会发债时,在债券募集说明书中的声明与承诺中明确提到是“市场化经营主体”。截至2023年12月7日,已有27只债券在募集说明书中声明是“市场化经营主体”,涉及22家城投,主要分布在山东、福建、江苏和浙江等省,多为市级平台,且主体评级均为AA+及以上。

4

2024年,双维度布局城投债

具体到城投债投资策略层面,一方面,在城投债供给收缩和个体博弈格局下,可以关注存量债大的主体。存量债比较小的主体,本身偿债压力不大,可能在债券到期后就逐步退出债券市场,渐渐转型成市场化国企。而存量债大的主体,在城投债进入存量时代的背景下,可能更为受益,因为目前的政策都是保借新还旧。此外,由于这类主体可选择债券多,交易量也相应更大,流动性更好,也可以博弈曲线上的机会,根据曲线的陡峭程度配置不同期限的债券。

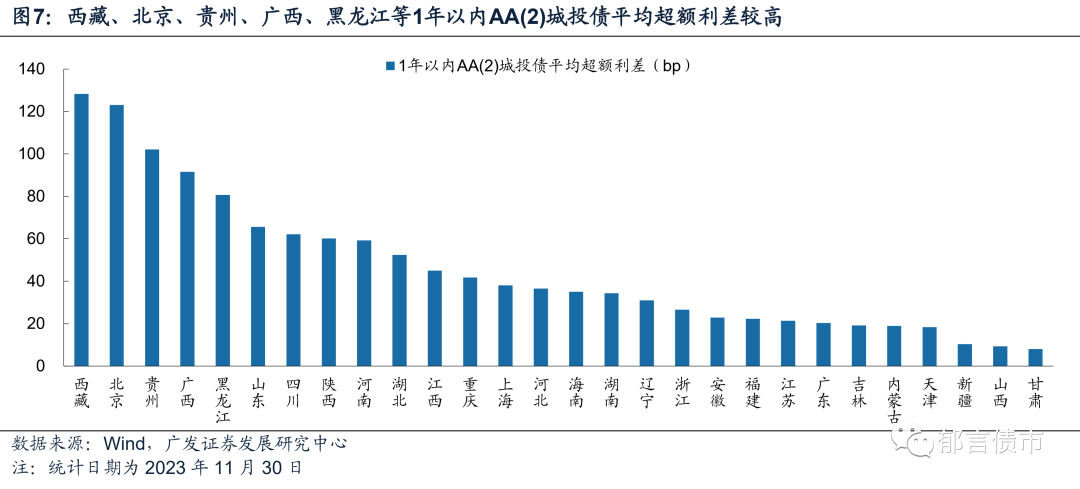

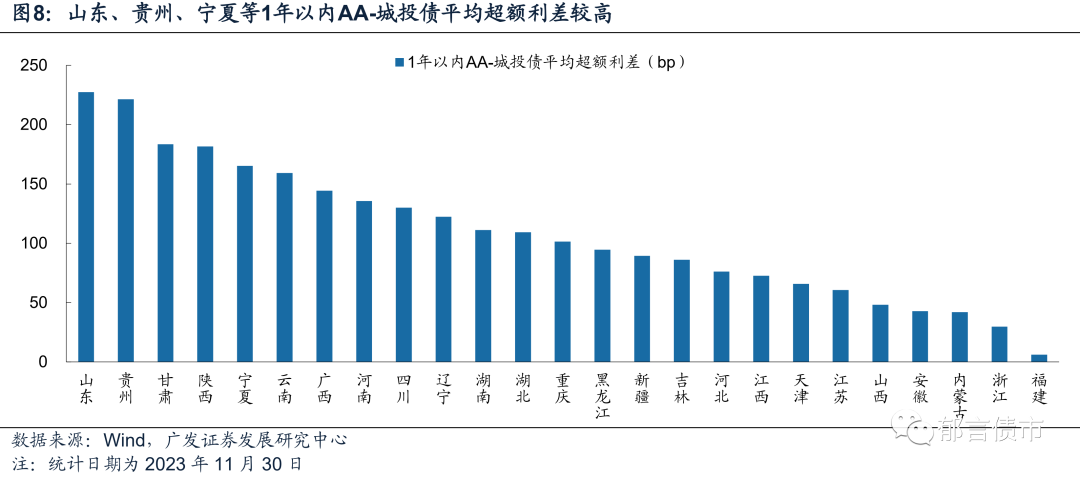

另一方面,政策呵护下2024年城投债发生实质性违约的可能性较小,短久期下沉策略仍可践行。不过目前弱省份城投债绝对收益率已经被挖掘到低位水平,建议从超额收益的角度去挖掘具有性价比的城投债。我们用城投债个券当前估值减去同隐含评级、同期限城投债收益率曲线的差值去衡量超额收益。

从结果来看,西藏、北京、贵州、广西、黑龙江1年以内AA(2)城投债平均超额利差较高,均在80bp以上,其中西藏主要是由日喀则市一家市级平台带动,北京则是因为部分债券即将到期以及受区域内转型力度较大的几家平台影响导致部分债券超额利差较大。另外,山东、贵州、甘肃、陕西、宁夏、云南1年以内AA-城投债平均超额利差较高,均在150bp以上,相对性价比较高。

此外,在城投个券选择上,也可以遵循这一思路,在既定的投资策略或风控标准下,选择超额利差较大的个券,能够获取更高的票息收益。

风险提示:

货币政策出现超预期调整。假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持近期的充裕状态,但假如国内经济数据持续超预期,流动性相应可能出现超预期变化。城投相关政策超预期变化。如果城投相关政策超预期收紧,叠加还本付息压力较大,信用风险将上升。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。