作者:中金量化及ESG

题图:中金量化及ESG微信公众号

摘要

海外公募行业的共管模式

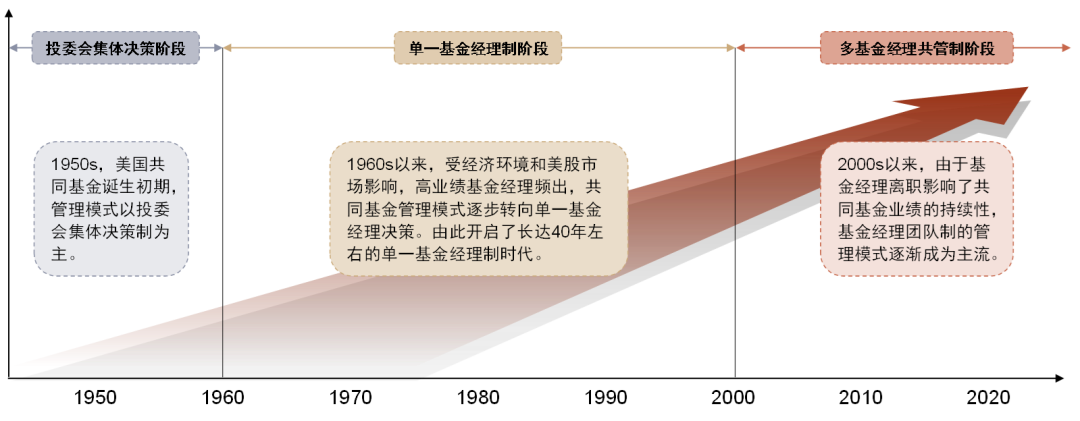

美国共同基金管理模式历经从“单一基金经理制”转向“多基金经理共管制”的发展路径。纵观美国公募行业管理模式的发展,整体经历了投委会集体决策阶段(~1960s),单一基金经理制阶段(1960s~2000s),以及多基金经理共管制阶段(2000s~),其中,多基金经理共管制包括基金经理团队制、多人分仓管理制两大模式。

现状及特征:1)当前美国共同基金有超过半数由不少于3位基金经理同时管理,单基金经理模式仅占比15%左右。2)配置型基金应用多人共管模式的比例高于权益、固收型基金。3)在美国头部共同基金管理公司中,American Funds,Dimensional,Charles Schwab与TIAA相对更加偏好多基金经理共管制。细观代表性机构Capital Group,在多资产类型产品上采用多人分仓模式,产品遵循双层分散式架构,即首先将产品按照权益、固收、现金等不同资产类型划分成数个投资组合,再将上述投资组合二次划分至不同基金经理处进行单独决策。

国内公募行业的共管模式

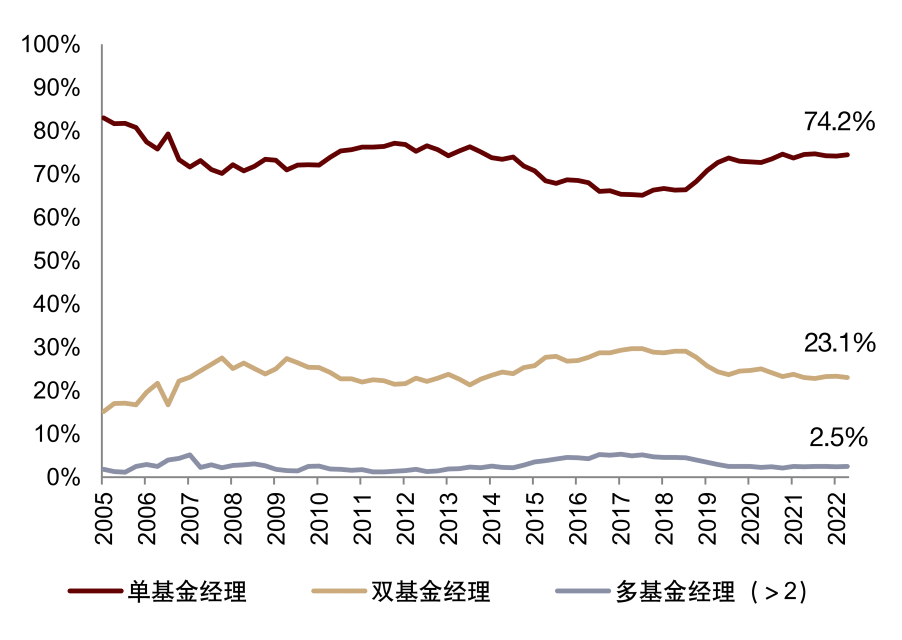

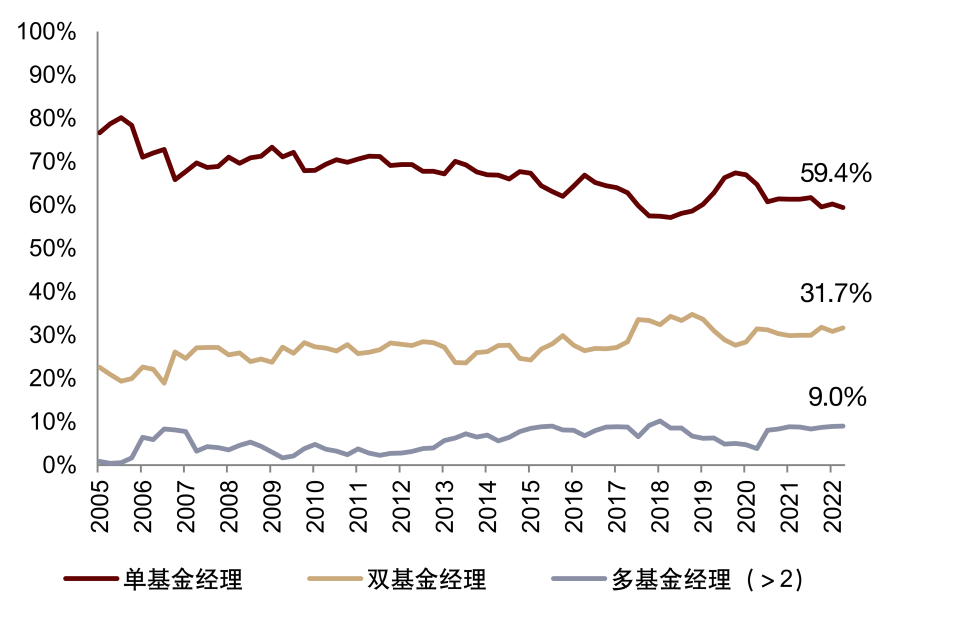

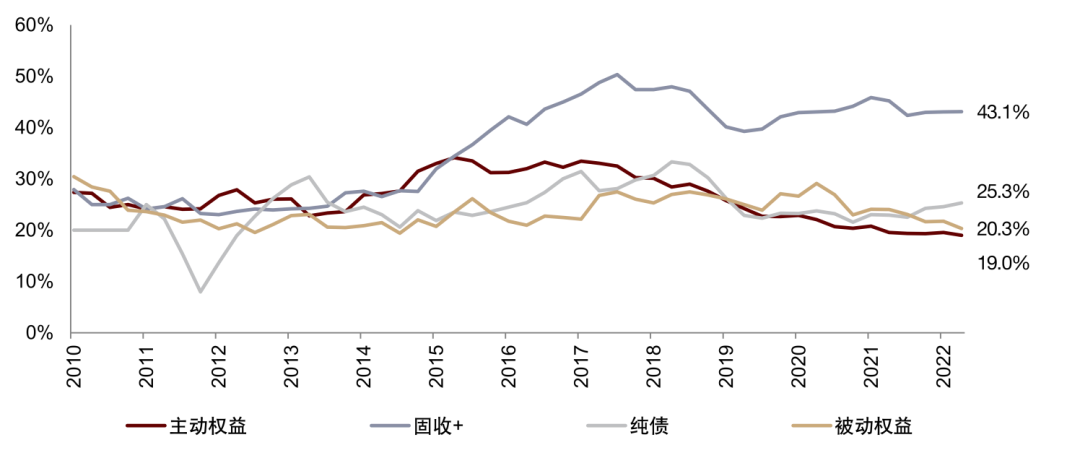

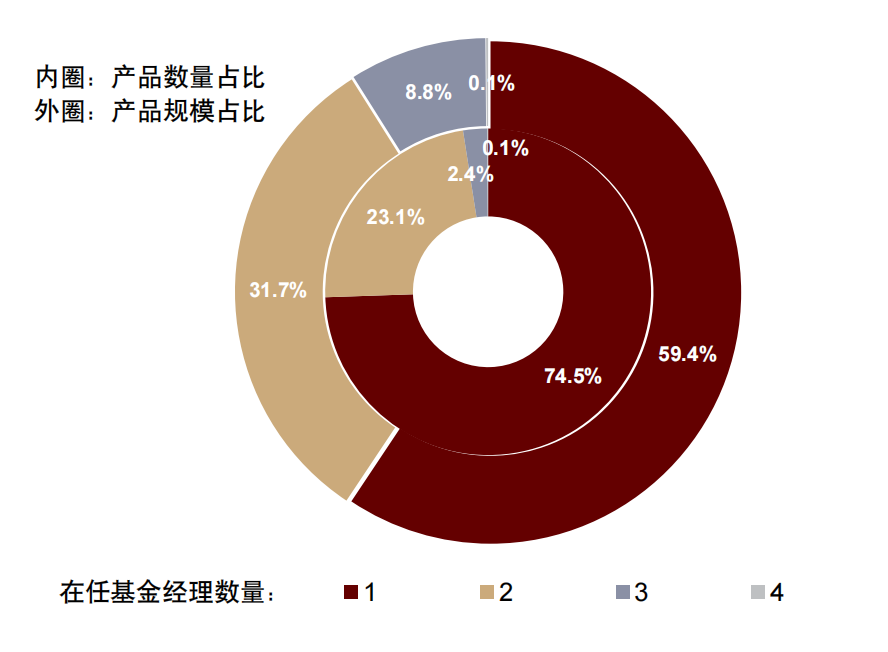

当前国内仍然以单基金经理管理模式为主导,截至2023年一季度末,74%的公募基金由1位基金经理管理,23%由2位基金经理管理,仅有2.5%由不低于3位基金经理管理。其中,固收+产品采用多人共管模式居多,在任基金经理人数不低于2位的产品数量占比超过四成,而多人共管的主动权益产品数量占比不足两成。此外,国内公募基金的管理模式变化趋势与市场走势密切相关,我们统计了国内存量公募基金中的单基金经理产品数量占比,与沪深300指数季末收盘价的走势关系,二者相关性达到-0.44。

以多人共管模式运作的产品平均规模整体高于单基金经理模式,其中,有3位基金经理同时任职的产品规模相对更高,截至2023年一季度末,单只产品平均规模约94亿元,而单基金经理管理的公募产品平均规模为20亿元。

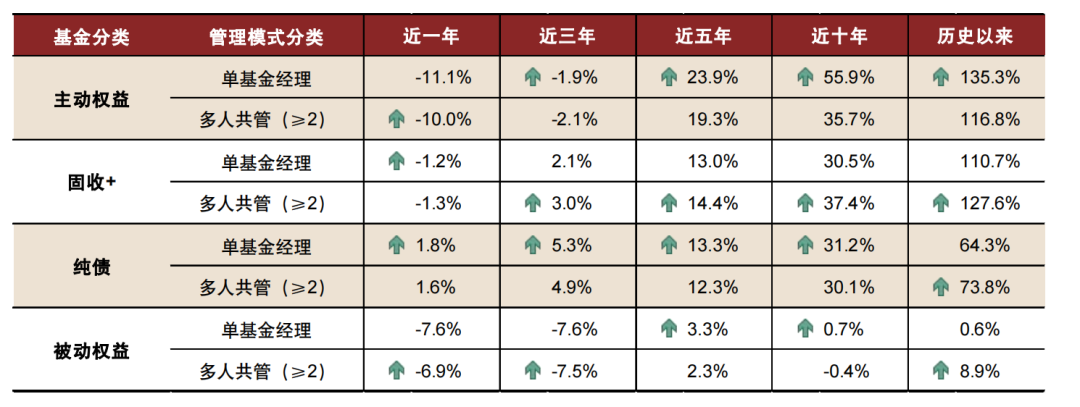

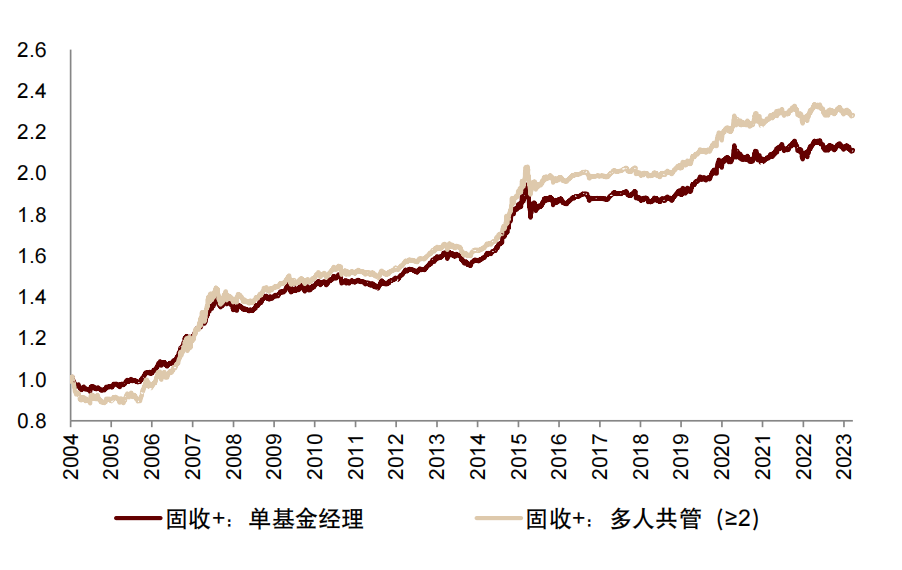

对于固收+基金,多人共管模式下的产品业绩整体优于单基金经理模式,其中,多人共管固收+产品近三年整体回报约3.0%,近五年整体回报约14.4%,近十年整体回报约37.4%,而单基金经理固收+产品的回报分别为2.1%、13.0%、30.5%。主动权益基金、纯债基金、被动权益基金在不同管理模式下的业绩差异并未体现出明显规律。

总结

采用多人共管模式的主要优势或在于:第一,提升标的或资产的覆盖度,扩展基金经理能力圈,提升策略分散度;第二,规避单一责任人决策偏误、操作过于激进等风险;第三,避免因基金经理离职而导致产品业绩和风格难以持续。

从国内市场来看,当前公募基金采用多人共管模式运作主要基于两类应用场景,一是基金经理的交接过渡,二是混合型产品的术业专攻。回顾全篇,我们得到如下结论:

► 第一,多人共管产品的业绩波动相对更低,单产品管理规模相对更高。

► 第二,固收+基金采用多人共管模式相对较多,对于业绩的提升效果也相对较好,主要或由于固收+基金的多人共管往往采用基金经理在权益与债券类资产的术业专攻模式,权责划分相对清晰,管理分歧相对弱化。

► 第三,多位基金经理共同决策或分仓管理,对于团队默契程度、公司文化和价值的要求相对较高,对于国内多人共管模式公募基金的后续发展,基金公司及相关管理团队或需要时间进行经验积累,注重协调、分工与配合。

正文

海外公募行业的共管模式

1、纵览海外公募行业共管模式:发展与现状

美国共同基金管理模式历经从“单一基金经理制”转向“多基金经理共管制”的发展路径。在美国共同基金诞生初期,共同基金的投资与管理往往遵从投委会的集体决策。随着1960s以来美国经济高速发展、美股市场趋势性上行,市场行情所催生的业绩优异的基金经理也备受市场瞩目,在这一背景下,基金经理逐步掌握了共同基金投资决策的话语权,共同基金的主流管理模式也由集体决策转向单一基金经理决策。在单一基金经理制之下,共同基金具备着基金经理的鲜明风格特征,产品业绩也较为依赖基金经理的能力与运作,一旦明星基金经理离职,产品的风格与业绩持续性则难以保证,也影响了投资者的持有体验。加之2000s以来,共同基金存量管理规模不断扩容,产品运作情况对于决策偏误的敏感度提升,单一基金经理制下的决策稳定性迎来考验。为了克服基金经理离职所带来的风格突变、单一责任人决策所引发的偏误风险等问题,美国共同基金行业也逐步转向了以多人共管为主流管理模式的阶段。

图表1:美国共同基金管理模式的迭代与发展

资料来源:《中美公募基金发展情况比较与研究》(晨星、基金业协会编著,2020 年 5 月),中金公司研究部

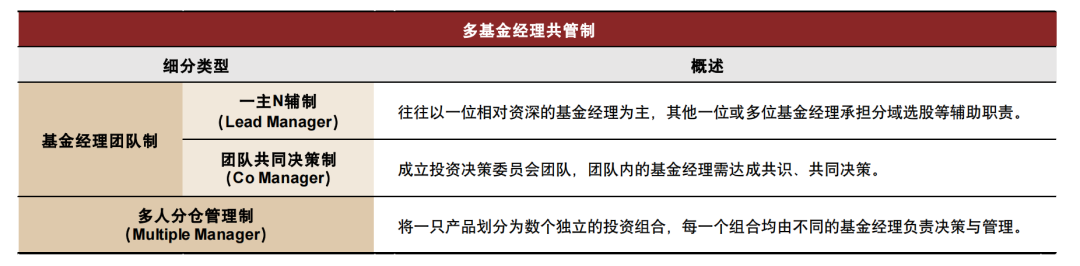

美国共同基金行业的“多基金经理共管制”主要包含两大模式:“基金经理团队制”与“多人分仓管理制”。其中,“基金经理团队制”是一种由多位基金经理对同一投资组合进行共同决策的管理模式,包含“一主N辅制”与“团队共同决策制”两类,前者往往由一位相对资深的基金经理带领,其他一位或多位基金经理发挥各自的专业优势、在细分环节提供辅助支持;后者则以一个团队的形式共同决策、共同管理,团队内各基金经理对某一方案充分讨论、达成共识后方可进行决策。“多人分仓管理制”则是由多位基金经理对同一投资组合的不同部分分别进行独立决策的管理模式,在这一模式之下,产品策略或更为多元,克服了规模扩张对于业绩的限制问题,决策效率也相较基金经理团队制有所提升,但或同样也面临着产品风格不统一、不清晰等问题。

图表2:美国多基金经理共管制的管理模式概述

资料来源:《中美公募基金发展情况比较与研究》(晨星、基金业协会编著,2020年5月),中金公司研究部

我们进一步观察美国共同基金行业管理模式的演变与现状,发现了如下特征:

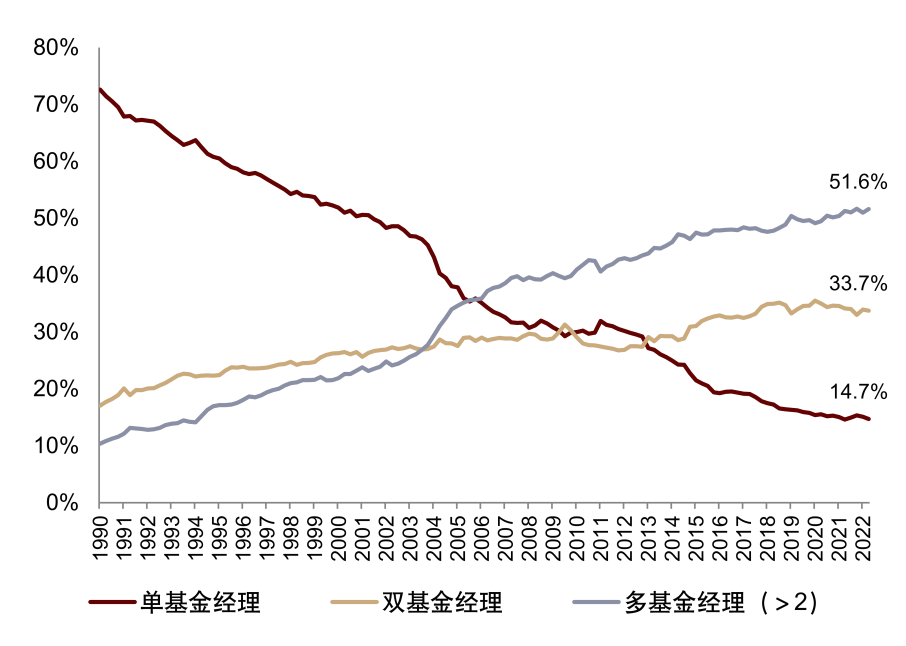

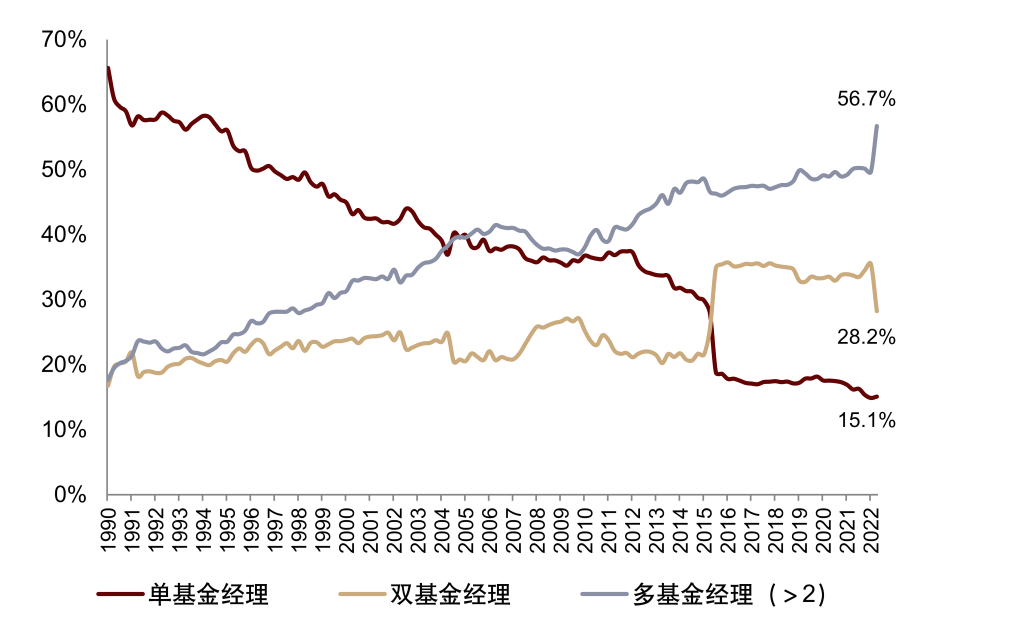

► 总体:当前多数美国共同基金由不少于3位基金经理同时管理。上世纪90年代以来,采用单基金经理管理模式的共同基金数量占比呈现趋势性下行,而多基金经理(>2人,下同)与双基金经理管理的共同基金数量占比则持续上行,且前者增速相对更快。截至2023年一季度,多基金经理管理的产品数量占比五成以上,双基金经理超过三成,单基金经理管理的共同基金数量占比仅15%左右。此外,若按规模统计,我们观察到,2016年二季度,双基金经理产品的规模迎来跳升,2023年一季度,多基金经理产品的规模也发生跳升,或主要受到Vanguard旗下等规模相对较大的共同基金发生基金经理管理模式变更的影响。

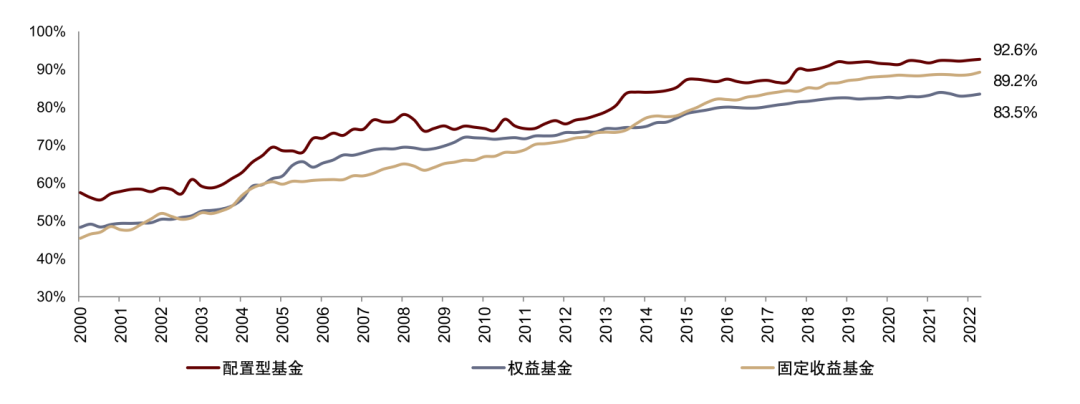

► 类型分布:配置型基金采用多人共管模式的比例相对较高。长期以来,配置型基金采用多人共管模式的数量占比均相对高于权益基金和固定收益基金。截至2023年一季度末,对于配置型基金而言,有93%的产品拥有不少于2位基金经理、61%的产品不少于3位基金经理,此外,权益基金、固定收益基金拥有不少于2位基金经理的产品数量占比分别为89%和84%。

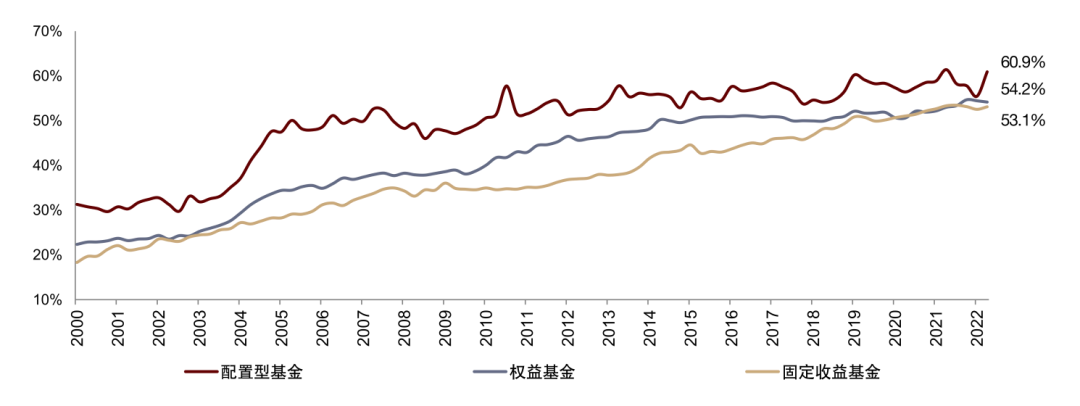

► 公司分布:头部美国共同基金管理公司中,American Funds,Dimensional,Charles Schwab与TIAA更加偏好多基金经理共管制,截至2023年一季度末,上述公司的存量共同基金均拥有不少于2位基金经理。相比之下,T. Rowe Price、Vanguard与Fidelity相对更加偏好单基金经理管理模式,截至2023年一季度末,单基金经理产品数量占比分别为51%、31%和30%。

图表3:美国共同基金管理模式变化(按数量统计)

资料来源:Morningstar,中金公司研究部

图表4:美国共同基金管理模式变化(按规模统计)

资料来源:Morningstar,中金公司研究部

图表5:基金经理人数不少于2位的美国共同基金数量占比变化(分类型统计)

资料来源:Morningstar,中金公司研究部

图表6:基金经理人数不少于3位的美国共同基金数量占比变化(分类型统计)

资料来源:Morningstar,中金公司研究部

图表7:头部美国共同基金管理公司的管理模式统计

资料来源:Morningstar,中金公司研究部;

注:截至2023年一季度末,按管理规模降序排列

2、细观海外基金公司共管模式:以Capital Group为例

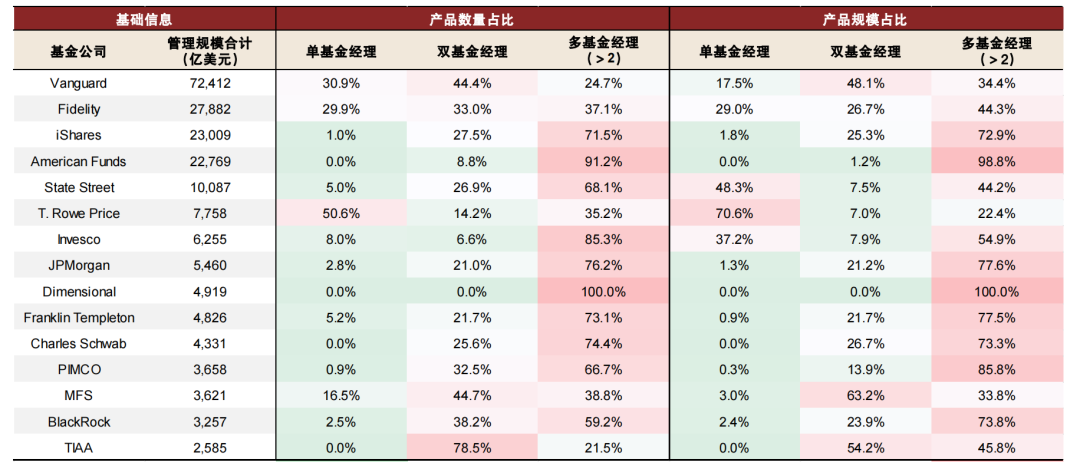

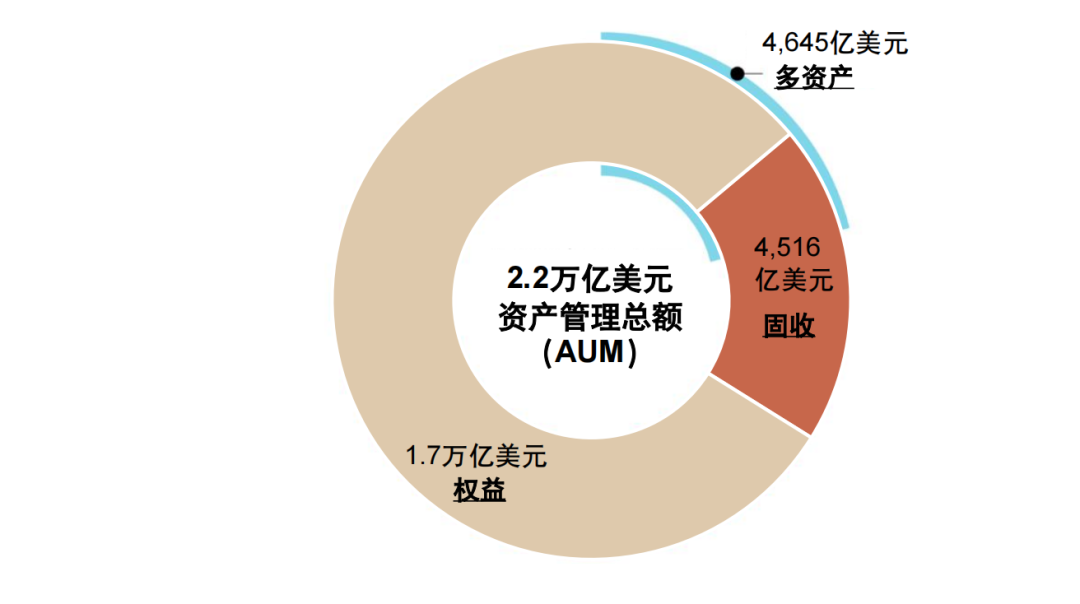

1973年,Capital Group发行旗下第一只以多资产策略(multi-asset strategies)运作的共同基金,在管理模式上采取多人分仓管理。产品遵循双层分散式架构,即首先将产品按照权益、固收、现金等不同资产类型划分成数个投资组合,再将上述投资组合二次划分至不同基金经理处进行单独决策。截至2022年三季度末,Capital Group合计管理规模2.2万亿美元,其中0.46万亿美元采用多资产策略。

图表8:Capital Group的多人分仓管理模式操作思路

资料来源:Capital Group官网,中金公司研究部;

注:截至2022年三季度末

图表9:Capital Group旗下产品的资产及策略分布

资料来源:Capital Group官网,中金公司研究部

注:截至2022年三季度末

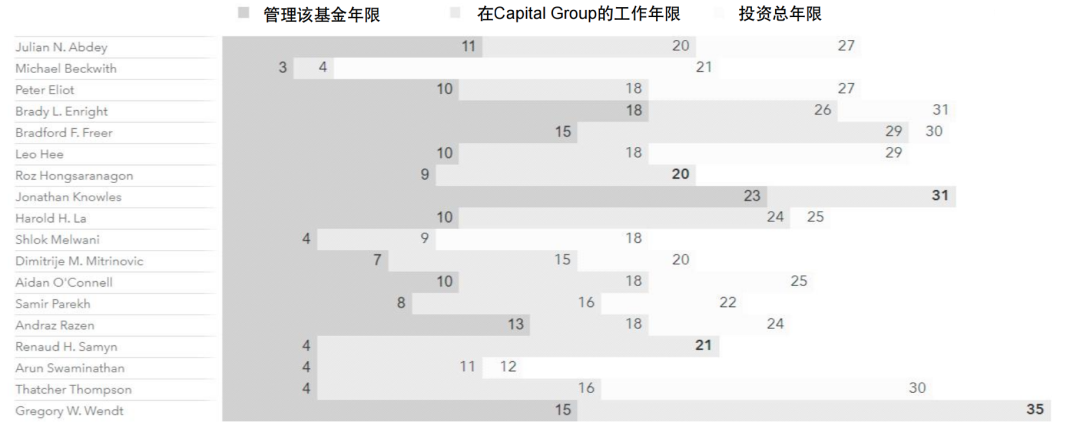

截至2023年一季度末,在Capital Group旗下子公司American Funds名下,当前在任基金经理人数最多的产品为SMALLCAP World Fund(SMCWX),共有18位,其中,94%的基金经理管理该产品的时长不低于4年,56%不低于10年,管理团队稳定性相对较高。

此外,American Funds当前在任基金经理人数不低于10人的产品数量占比10%,不低于5人的产品数量占比75%。

图表10:基金经理任职期限统计:SMALLCAP World Fund(SMCWX)

资料来源:Capital Group官网,中金公司研究部

注:截至2023年一季度末

国内公募行业的共管模式

1、国内共管模式公募基金有何特征

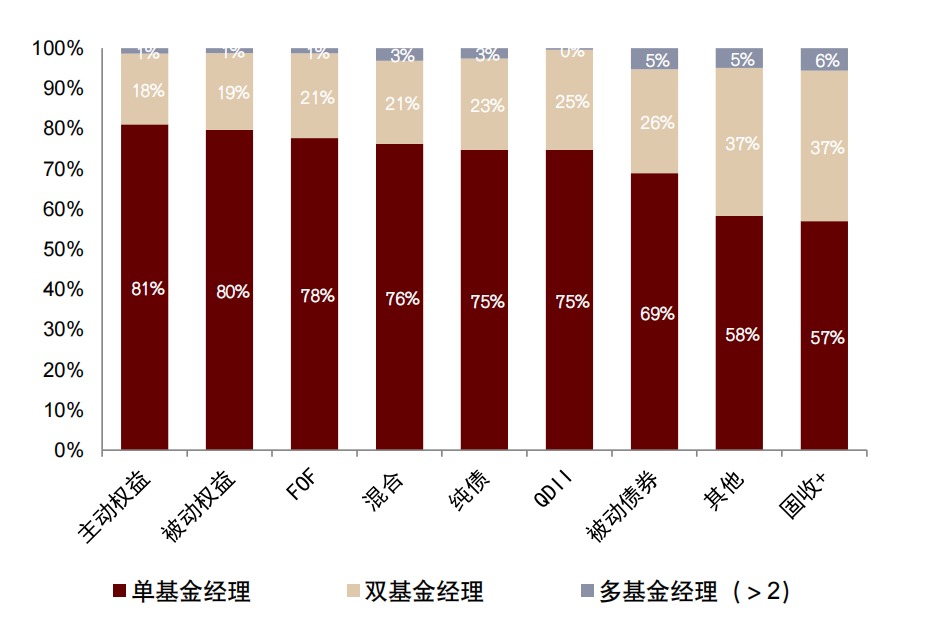

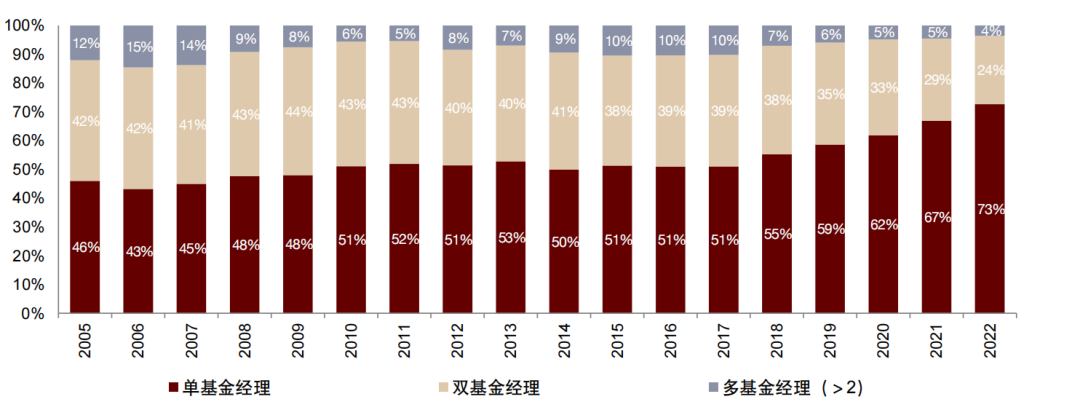

当前国内公募基金采用多人共管模式运作主要基于两类应用场景,一是基金经理的交接过渡,二是混合型产品的术业专攻。整体来看,当前国内仍然以单基金经理管理模式为主导,固收+产品采用多人共管模式居多。与美国公募行业相比,国内以共管模式运作的公募产品仍然占比较低,截至2023年一季度末,74%的公募基金由1位基金经理管理,23%由2位基金经理管理,仅有2.5%由不低于3位基金经理管理,其中9只产品为4位基金经理管理。分基金类型来看[1],固收+基金更加倾向于以多人共管模式运作,截至2023年一季度末,在任基金经理人数不低于2位的产品数量占比超过四成,而主动权益型产品则较少聘任多位基金经理,以多人共管模式运作的产品数量占比不足两成。

图表11:国内公募基金管理模式变化(按数量统计)

资料来源:Wind,中金公司研究部

图表12:国内公募基金管理模式变化(按规模统计)

资料来源:Wind,中金公司研究部

图表13:基金经理人数不少于2位的国内公募基金数量占比变化(分类型统计)

资料来源:Wind,中金公司研究部

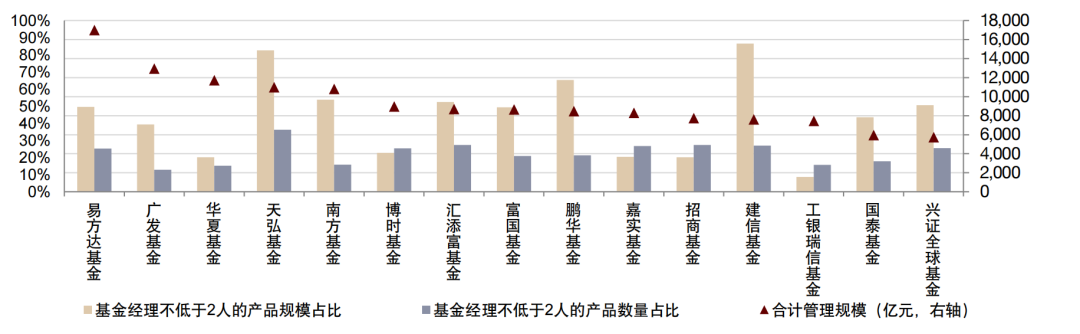

图表14:国内公募基金管理公司的管理模式统计(截至2023年一季度末)

资料来源:Wind,中金公司研究部;

注:截至2023年一季度末,按管理规模降序排列

图表15:国内公募基金按在任基金经理数量统计(截至2023年一季度末)

资料来源:Wind,中金公司研究部

注:截至2023年一季度末

图表16:国内各类型公募基金按管理模式统计(截至2023年一季度末)

资料来源:Wind,中金公司研究部

注:按产品数量统计,截至2023年一季度末

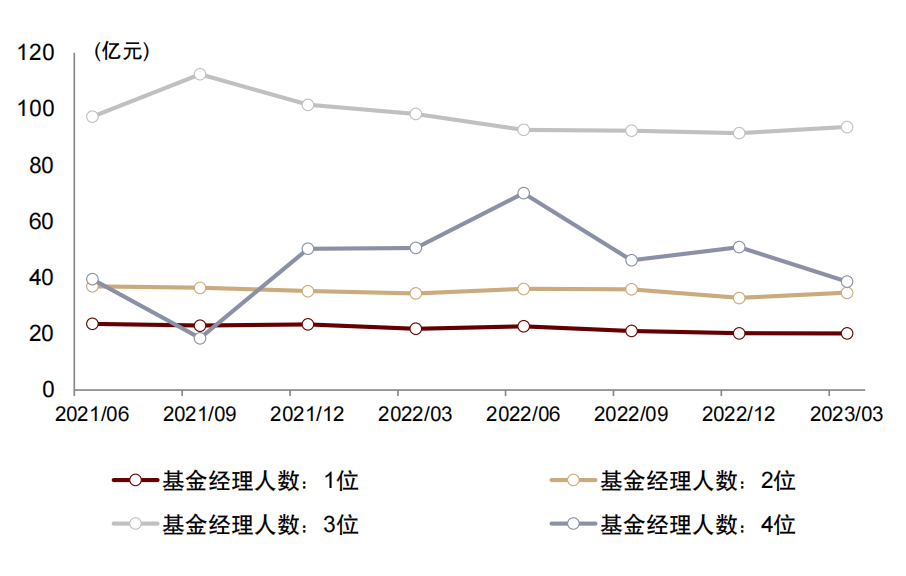

图表17:不同基金经理人数产品的平均规模变化

资料来源:Wind,中金公司研究部

注:按整体法统计

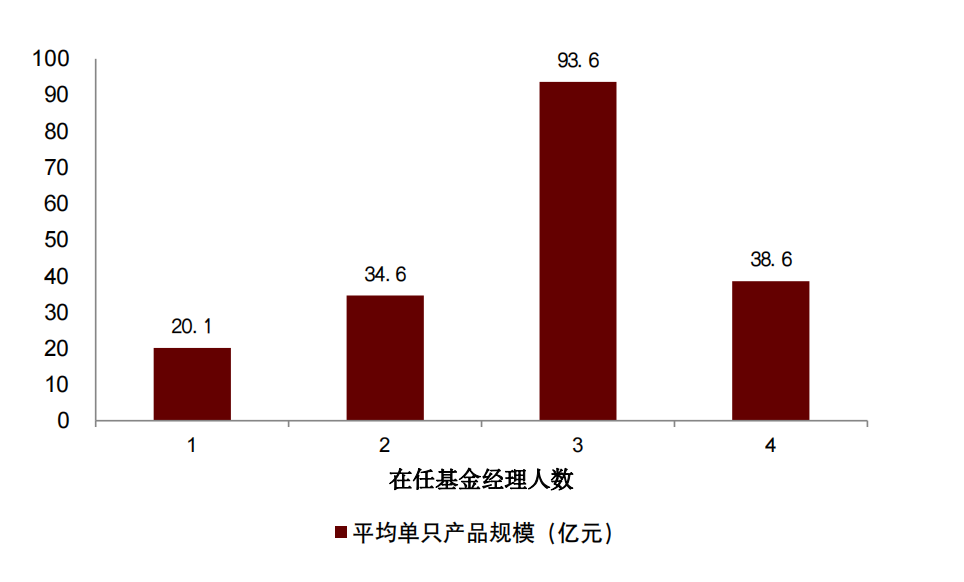

图表18:在任基金经理人数与管理规模的关系统计

资料来源:Wind,中金公司研究部

注:截至2023年一季度末

以多人共管模式运作的产品规模整体高于单基金经理模式,其中,有3位基金经理同时任职的公募基金整体规模相对更高,截至2023年一季度末,单只产品平均规模约94亿元,而单基金经理管理的公募基金平均规模为20亿元。

分基金公司来看,管理规模排名靠前的机构中,天弘基金、汇添富基金应用多人共管模式的公募产品数量占比居前,广发基金、华夏基金、工银瑞信基金相对更倾向于单基金经理模式。

若统计发行即共管产品,在2017年以前,发行时即配备多位基金经理的公募基金数量占比长期维持在五成左右,而从同期存量市场来看,有多位基金经理任职的公募基金数量占比仅在三成左右。近年以来,发行即共管产品的数量占比有所下行,截至2023年一季度末,不论是新增产品还是存量产品,多人共管公募基金的数量占比均在25%左右。

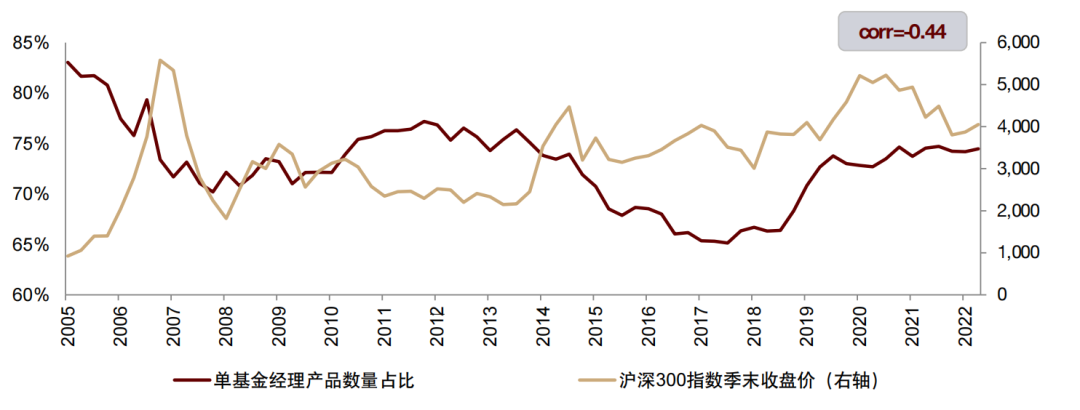

国内公募基金的管理模式变化趋势与市场走势密切相关。我们统计了国内存量公募基金中的单基金经理产品数量占比,与沪深300指数季末收盘价的走势关系,二者相关性达到-0.44。主要原因或在于,当市场走势向好,公募产品业绩走高,为避免这一背景下基金经理流动对于产品业绩和风格持续性的影响,基金公司或更加倾向于为一只产品聘任多位基金经理。

图表19:国内公募基金中发行即共管产品的数量占比统计

资料来源:Wind,中金公司研究部

图表20:国内存量公募基金中的单基金经理产品数量占比与股票市场走势的关系

资料来源:Wind,中金公司研究部

2、共管模式能否助推公募基金业绩增长?

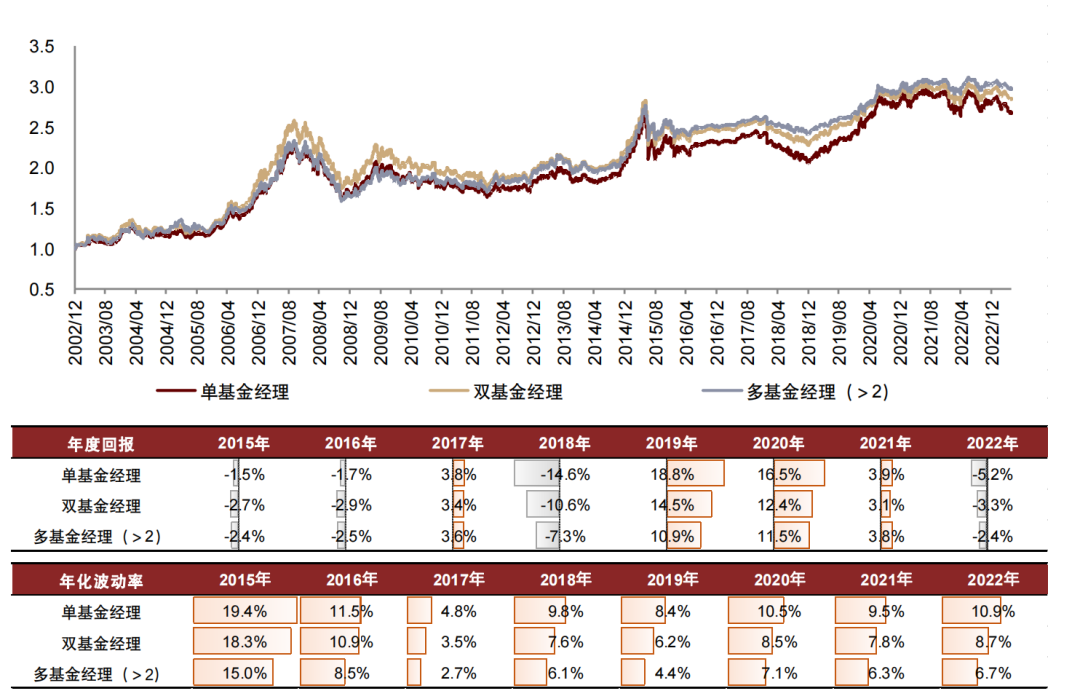

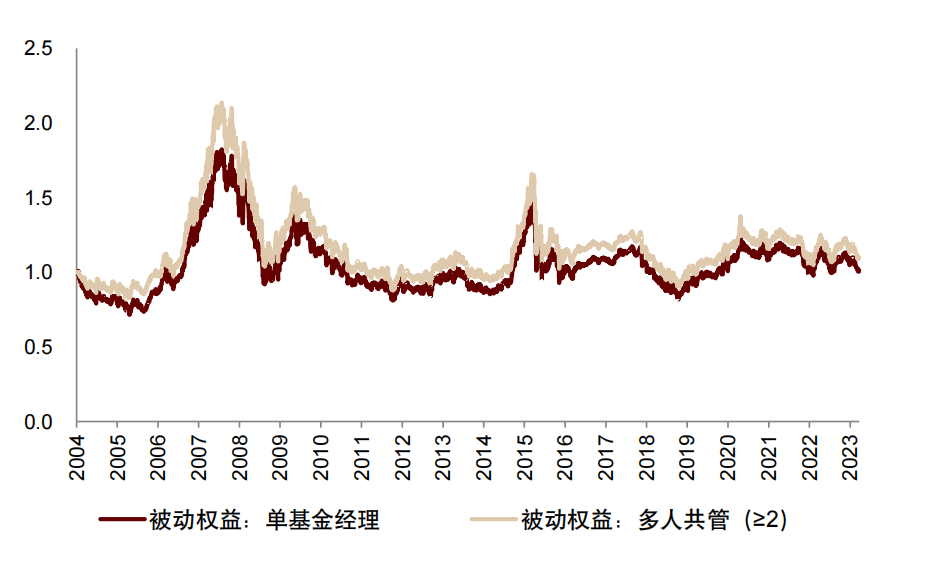

下面我们希望探究,在不同管理模式下,公募基金的业绩有何差异。我们通过构建不同类型、不同管理模式的公募基金指数的方式,进行收益对比,具体操作在于:

► 1)在每一交易日,按照基金类型与当前在任基金经理人数(是否大于1),将国内存续公募基金划分至下述八个类别,分别为:主动权益(单基金经理),主动权益(多人共管),固收+(单基金经理),固收+(多人共管),纯债(单基金经理),纯债(多人共管),被动权益(单基金经理),被动权益(多人共管);

► 2)在每一交易日,计算不同产品的日度收益率,并对同类产品取收益均值;

► 3)依据八类产品的日度收益率序列,逐日累计,得到八条净值曲线。

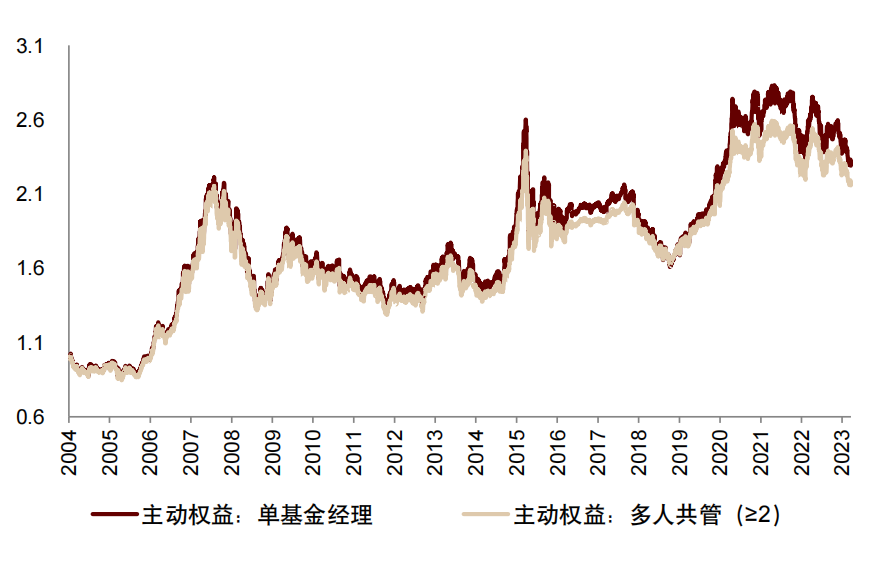

统计结果表明,整体来看,各年度多人共管产品的业绩波动相对更低,对于固收+基金,多人共管模式下的产品业绩整体优于单基金经理模式,其中多人共管固收+产品近三年整体回报约3.0%,近五年整体回报约14.4%,近十年整体回报约37.4%,而单基金经理固收+产品的回报分别为2.1%、13.0%、30.5%,近一年业绩相对接近。此外,主动权益基金、纯债基金、被动权益基金在不同管理模式下的业绩差异并未体现出明显规律。

从我们的统计结果看来,多人共管模式对于不同类型产品的业绩贡献存在差异,我们认为,主要原因或在于,1)多位基金经理共同决策或分仓管理,对于团队默契程度、公司文化和价值的要求相对较高,因此这一类管理模式在国内市场并未体现出普遍性的业绩增厚效果。2)多人共管固收+基金的业绩相对更优,或由于固收+基金的多人共管往往采用基金经理在权益与债券类资产的术业专攻模式,权责划分相对清晰,管理分歧相对弱化。3)对于国内多人共管模式公募基金的后续发展,基金公司及相关管理团队或需要时间进行经验积累,注重协调、分工与配合。

图表21:不同管理模式下,国内公募基金业绩的整体差异

资料来源:Wind,中金公司研究部

图表22:不同管理模式下,国内公募基金业绩的整体差异(分类型统计)

资料来源:Wind,中金公司研究部

注:截至2023年5月31日,起始于2004年3月22日

图表23:不同管理模式下的主动权益基金业绩差异

资料来源:Wind,中金公司研究部

图表24:不同管理模式下的固收+基金业绩差异

资料来源:Wind,中金公司研究部

图表25:不同管理模式下的纯债基金业绩差异

资料来源:Wind,中金公司研究部

图表26:不同管理模式下的被动权益基金业绩差异

资料来源:Wind,中金公司研究部

总结

按照在任基金经理数量划分,公募基金的管理模式大致可以分为单基金经理模式与多人共管模式,其中,多人共管模式主要包括基金经理团队制、多人分仓管理制两大类模式。美国公募行业已于二十余年前进入了以多人共管模式为主导的时代,我国则仍然以单基金经理模式为主。我们认为,采用多人共管模式的主要优势在于:

► 第一,提升标的或资产的覆盖度,扩展基金经理能力圈,同时提升策略分散度;

► 第二,规避单一责任人决策偏误、过于操作激进等风险;

► 第三,避免因基金经理离职而导致产品业绩和风格难以持续的问题。

从国内市场来看,当前公募基金采用多人共管模式运作主要基于两类应用场景,一是基金经理的交接过渡,二是混合型产品的术业专攻。回顾全篇,我们得到如下结论:

► 第一,多人共管产品的业绩波动相对更低,管理规模相对更高。

► 第二,固收+基金采用多人共管模式相对较多,对于业绩的提升效果也相对较好,主要或由于固收+基金的多人共管往往采用基金经理在权益与债券类资产的术业专攻模式,权责划分相对清晰,管理分歧相对弱化。

► 第三,多位基金经理共同决策或分仓管理,对于团队默契程度、公司文化和价值的要求相对较高,对于国内多人共管模式公募基金的后续发展,基金公司及相关管理团队或需要时间进行经验积累,注重协调、分工与配合。

[1] 我们基于Wind一级投资类型进行公募基金的再分类,其中,主动权益型产品包括偏股混合型、灵活配置型、普通股票型基金;固收+产品包括一级债基、二级债基、偏债混合型基金和股票多空基金;纯债型产品包括中长期纯债与短期纯债型基金;被动权益型产品包括被动指数型、增强指数型基金。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。