01

样本选择:大量MINI基金仍然存在,监管不再鼓励灵活配置型

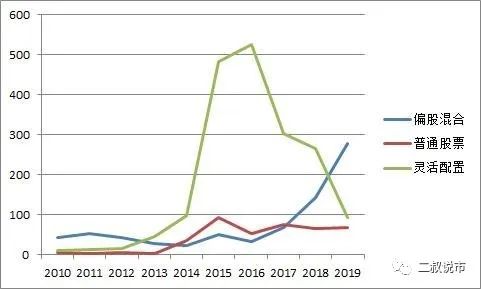

在统计样本的选择上,本文的基金样本仅纳入普通股票型和偏股混合型基金(只考虑A类份额、剔除分级基金);而灵活配置型基金里面包含各种混合类型,以及发行导向受监管政策限制的影响较大比较特殊,所以为了业绩的可比性,灵活配置型(即使包含偏股)不在本文的研究范围内。

图表 1:2017年以来灵活配置型基金数量大幅减少

如我们上一篇研究基准所讨论的,考虑分红再投资,我们选择沪深300全收益指数(H00300.CSI)和中证500全收益指数(H00905.CSI)计算年化业绩+5%,和基金的复权净值增长率进行业绩比较。

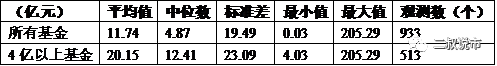

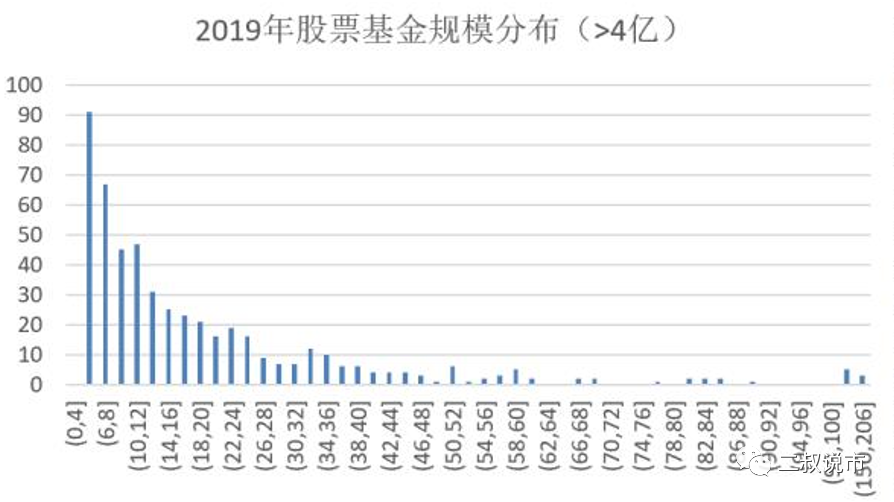

在选定的样本类型下,2019年存续的股票型基金共计933只,其中4亿及以下规模的基金占比45%,基金规模平均数和规模中位数差距较大,分别为12亿、5亿,考虑到规模较小的基金可能包含壳基金和打新基金等代表性较低的基金,因此为了可比性,我们从样本中剔除资产净值总额在4亿以下的基金。剔除后样本统计值有所改善,规模平均值和规模中位数分别为20亿、12亿。

表格 1:2019年股票型基金规模统计值

图表 2:2019年股票型基金规模分布(>4亿)

统计区间尽量不受风格影响

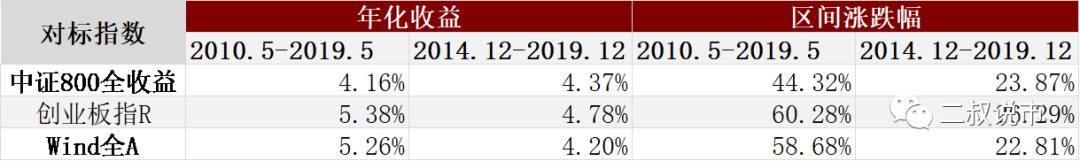

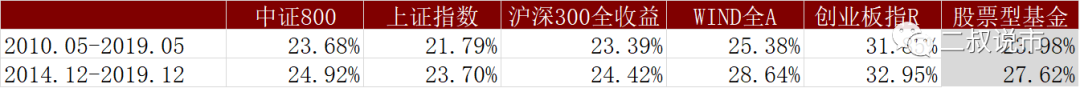

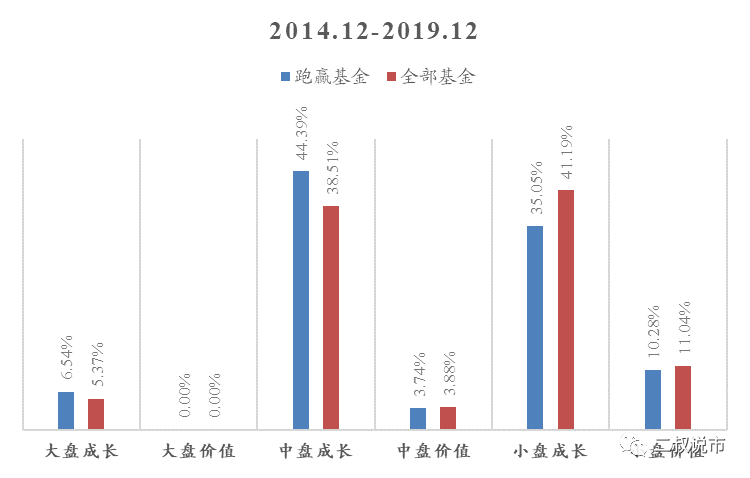

在确定统计区间时,为了降低风格贡献对统计结果造成的偏差,以代表中大盘的中证800指数、偏成长风格的创业板指和代表全市场的万得全A指数作为对标指数,采用三个指数最终走势差别较小的两个区间段作为统计区间:2010年5月31日(创业板指基日)—2019年5月31日衡量过去十年,而用2014年12月31日—2019年12月31日衡量过去五年,以此来看待变化。

剔除期初未成立和样本期内已到期的基金。根据样本筛选标准,两个统计区间内的股票型基金数量分别为203只、335只。

表格 2:统计区间对标指数收益表现

图表 3:2010.5.31-2019.5.31指数走势图

图表 4:2014.12.31-2019.12.31指数走势图

02

股票型公募总体:牛市跑赢、熊市跑输,偏好高波动,但长期跑得不咋地

从分年度的收益表现来看,股票型基金分别在2013年、2015年和2019年跑赢业绩基准,2013年和2015年均为明显的成长风格牛市,创业板指R年度收益率分别为84%、85%,显著高于其他指数同期收益率;2019年行情则主要偏向主题基金。分年度的收益表现说明股票基金主要定位为偏小盘、成长型投资风格,下文我们对股票型基金投资风格的具体统计数据也验证了这一结论。

表格 3:2010-2019年宽基指数和股票型基金年度收益表现

股票基金拉长周期来看,长期跑赢基准比例较低,近5年有所改善,波动率并不低

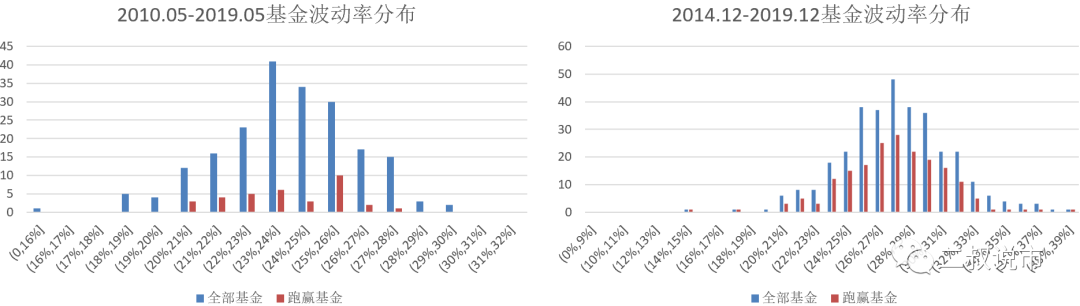

从区间年化收益来看,长期股票型基金跑赢基准的概率较低。仅统计10年前已成立的基金,近10年仅18%的股票型基金跑赢了基准,所有股票型基金的简单平均年化收益率仅5.48%,低于沪深300全收益、Wind全A+5%以及创业板指R的同期年化收益。虽然从长期来看,整体股票型基金的平均收益率明显低于业绩基准,但其波动率却和业绩基准相差不大,其中跑赢基准的基金波动率整体略高于全部股票型基金。

当然很多人会说近几年表面看起来很多人跑赢是统计周期末尾存在严重的抱团现象,比如行业上抱团消费、医药、TMT,风格上抱团龙头股票,这在宽基指数体现不出来,不一定有代表性。对此我表示赞同,很多基金已经做成了风格基金甚至行业基金了,其实是beta或者是smart beta,这些基金排名靠前,规模不小,收费当然也不低。我只能说这次尽量吧,如果要自下而上要详细研究的话,我会剔除行业和风格影响。

表格 4:跑赢基金占比与收益对比

表格 5:基金波动率和基准相差不大

图表 5:跑赢基金的波动率略高于全部基金

03

虽然统计区间基于对标指数走势差别较小的原则选取,但是从股票型基金的分年度表现上也可以看到,不同年份的基金平均收益率差别较大,近10年的基金样本存在偏小盘成长风格的特征。因此在统计完基金的历史收益率和波动率之后,我们来进一步地分析股票型基金的具体投资风格。

按照“大、中、小盘”和“成长、价值” 双维度来划分投资风格

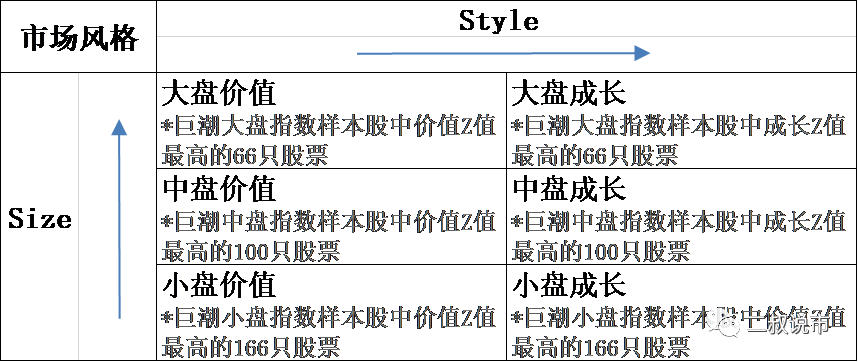

我们本想摘取wind数据,但是wind统计划分方法有严重问题,导致九宫格划分结果十分不合理。对于投资风格的划分,本文采用六宫格取最高相关系数的方法:根据equity_size和equity_style两个维度将市场风格划分为大盘价值、大盘成长、中盘价值、中盘成长、小盘价值以及小盘成长等六个类别,每种风格类别对应一个市场风格指数,对基金收益率序列以及六个风格指数收益率序列进行回归,取最高回归系数对应的市场风格作为该基金的投资风格。市场风格指数采取编制原理较为合理的巨潮风格系列全收益指数。

图表 6:市场风格分类

中国市场股票型基金非常偏向中小盘及成长股风格

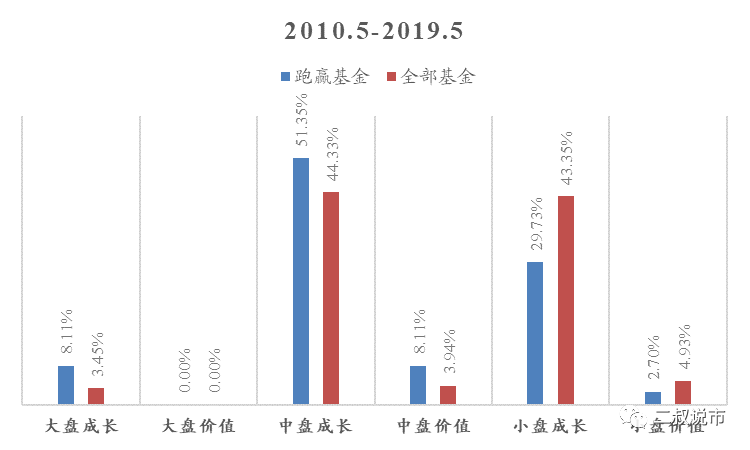

从基金投资风格的划分结果来看,全市场开放式股票型基金明显偏向中小盘成长股风格,近10年和近5年中小盘成长类别的基金分别占比88%、80%,这和上文的分年度基金表现结果较一致,在市场行情偏中小盘成长风格时股票型基金平均收益率能够战胜业绩基准。

跑赢基金同样主要分布在成长型风格,但成分股偏大盘和中盘的比例相对于整体股票型基金略有提高。事实上总体而言,偏大中盘反而在长期更容易跑赢。

图表 7:近10年股票型基金投资风格

图表 8:近5年股票型基金投资风格

04

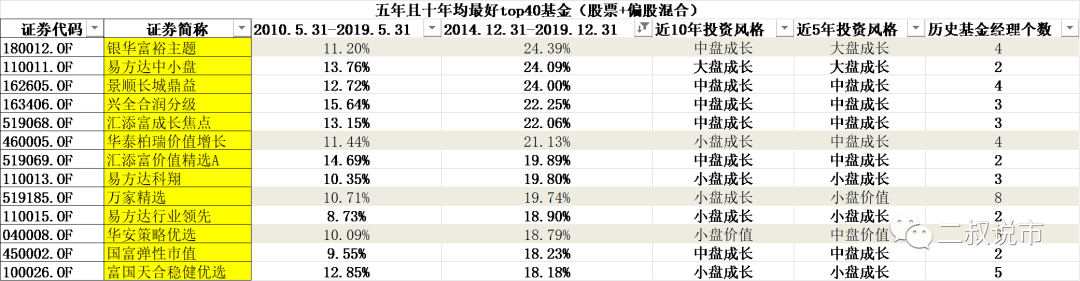

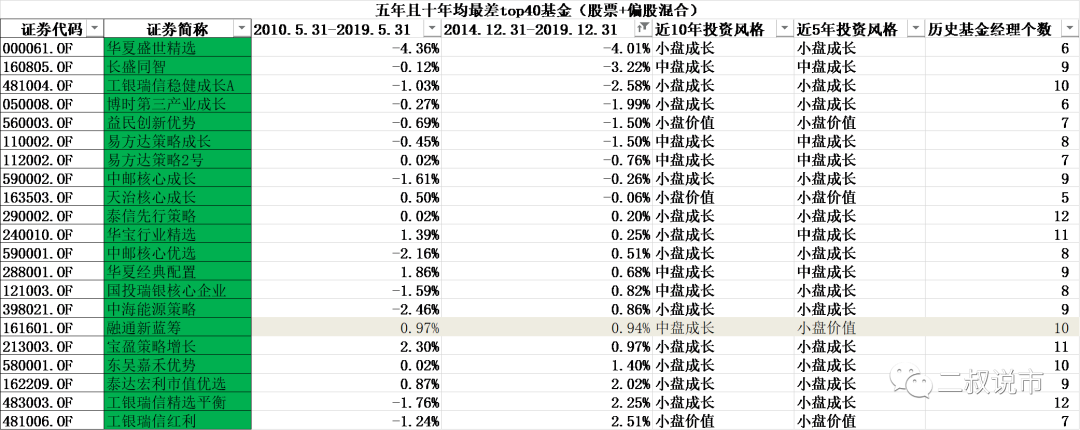

上文我们已经对股票型基金的整体业绩、投资风格等做了初步统计分析,现在结合两个不同样本区间的基金业绩情况,筛选出过去10年和过去5年年化收益排名都较为突出的股票型基金。对比表现最好和表现最差的基金可以发现:

表现较好的基金不会频繁更换基金经理。以基金历任的所有基金经理个数作为衡量该基金投资经理稳定性的指标,表现较好的基金对应的基金经理个数普遍在5个以下;而表现较差的基金对应的基金经理个数普遍在5个以上。

表现较好的基金相对于表现较差的基金更容易发生风格转换。对比基金近5年和近10年的投资风格,发现13只表现较好的基金中有4只基金的投资风格发生了类别转换,主要由中小盘向大中盘、由成长向价值转换;但较差的22只基金中仅有1只基金发生了风格转换,原因可能是好基金的基金经理会更加积极主动地挖掘市场超额收益,但也不排除更换基金经理后基金适应了大盘的风格转换。

两个统计区间均在top行列的基金数量少于均在bottom行列的基金数量,说明位于bottom行列的基金差得很稳定,但是股票型基金长期跑赢基准、实现持续位于top行列的目标则比较难。

再详细对比下好坏基金,我们发现做的好的基金都有必然性,而做的差的真的是深有原因,悲剧着各自的悲剧。

不仅基金经理个人,连基金公司都出现大面积好,大面积差的现象,这与股东支持,公司治理,文化理念,投研团队建设,激励机制等等息息相关。

图表 9:近5年和近10年均在top40的股票型基金

图表 10:近5年和近10年均在bottom40的股票型基金

05

对于不同基金公司以及不同基金分化明显的现象,其背后原因其实是多方面的。我来猜测部分原因:

从市场本身来看,A股作为底层资产,其高波动率和风格轮动特征使得股票型基金偏好高换手和风格转换;

从绩效考核机制来看,基金的相对收益考核、考核周期短都是限制基金经理从事长期价值投资的因素,在一味追逐短期排名的情况下,基金经理更偏好波动大的小盘股,甚至通过赌下一阶段的市场方向和行业来借此形成个人IP,这也是我们的分析结果显示股票基金风格偏好中小盘股、成长股的原因之一;

除了市场本身和考核机制的问题,公司治理和投研文化等隐形因素对基金业绩的影响是潜移默化的。好的投研文化和公司治理能够使基金长期受益明显,而差的公司治理和带头人则很难出现好基金,例如沪上三强现在已经明显拉开了差距。而且投研团队及文化对基金业绩表现有着决定性的作用,带好队伍、管好投研人员带来的价值比管好某个基金本身大得多,比如华夏基金在经历了范总辞任以及投研体系构造者刘文动离任之后,近些年的业绩表现就呵呵了

优秀基金经理离任太严重,整个行业公司治理和机制构建存在重大问题。就我们就取样本内前五年2010-2014年作为统计区间,top40基金中75个基金经理,有32%的基金经理目前在私募任职(而且是当年的核心基金经理),19%的基金经理选择跳至其他公募基金或保险资管(剩余大多数在原基金单位,个别无在职信息)。因此总体上看好的基金经理奔私现象或者去更好的平台现象突出,这也是公募基金在公司治理和团队建设方面需要继续加强的地方。非常遗憾的是,很多基金当年表现良好,这些年公司变动极大,人员流失极其严重,众多公司成为了垃圾基金扎堆的公司。哎,一声叹息啊

表格 6:2011-2014top40基金经理离任情况统计

干货不易,不用打赏,希望分享!