陈奥林 从业证书编号 S0880516100001

卢开庆 从业证书编号 S0880122080144

报 告 摘 要

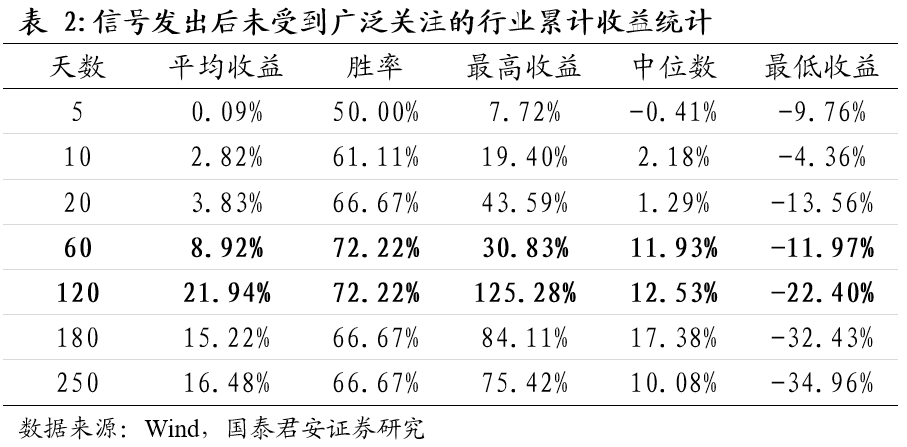

本篇报告刻画了一种事件性投资机会:当偏股型基金创新高比例上升超过10%时,创新高基金重仓行业中,未形成市场共识的行业存在持续6个月左右投资机会。2012年以来共筛选出18次不同时间或行业的投资机会,在事件后6个月的平均累计收益为21.94%,胜率72.22%。

从基金持仓和行业走势上看,行业行情的演绎过程可以分为三个阶段:第一阶段,部分基金先行加仓,推动相关行业上涨、并借助行业初期行情实现净值提升,形成创新高的基金;第二阶段,这些行业逐渐受到市场广泛关注,非创新高基金增加相关行业持仓,推动行业继续上涨,与此同时前期创新高基金逐渐减仓离场;第三阶段,市场投资者均减仓离场,相关行业行情趋向结束。

我们可以通过事件后短期内相关行业的累计收益情况,对行业未来走势做出更加准确的判断。具体而言,如果信号发出后1个月内所选行业累计收益为正,表明相关行业在这1个月内逐渐成为市场共识,从而这些行业后续更容易出现持续上涨行情。

在18次事件中,事件后1个月内累计收益为正的事件有12次,这些事件对应的行业在事件后6个月的平均收益29.36%,最低收益7.20%,胜率100%。在实际投资过程中,从事件后1个月开始持有第1个月累计收益为正的行业,持有至第6个月的平均收益为21.41%,胜率为91.67%,上述收益是可投资获得的真实收益。

风险提示:量化模型失效风险:本篇报告的结论完全来自于历史数据和量化模型,未来存在失效的可能性。

壹 基金创新高蕴含的行业投资机会

每当特定领域出现投资机会时,一些基金可以率先抓住机会实现基金净值的积累。每次领先市场上涨的基金未必相同,但在大行情之下总有一些基金可以领涨市场并且创新高。在这些领域从小部分人的认识逐渐成为市场共识的过程中,持续的买入行为会推动相关领域持续上涨,从而形成行业层面的动量效应和后续投资机会。本篇报告的结论表明,当基金创新高的比例提升时,尚未形成市场共识的行业存在持续半年左右的投资机会。

事件定义:基金创新高比例提升

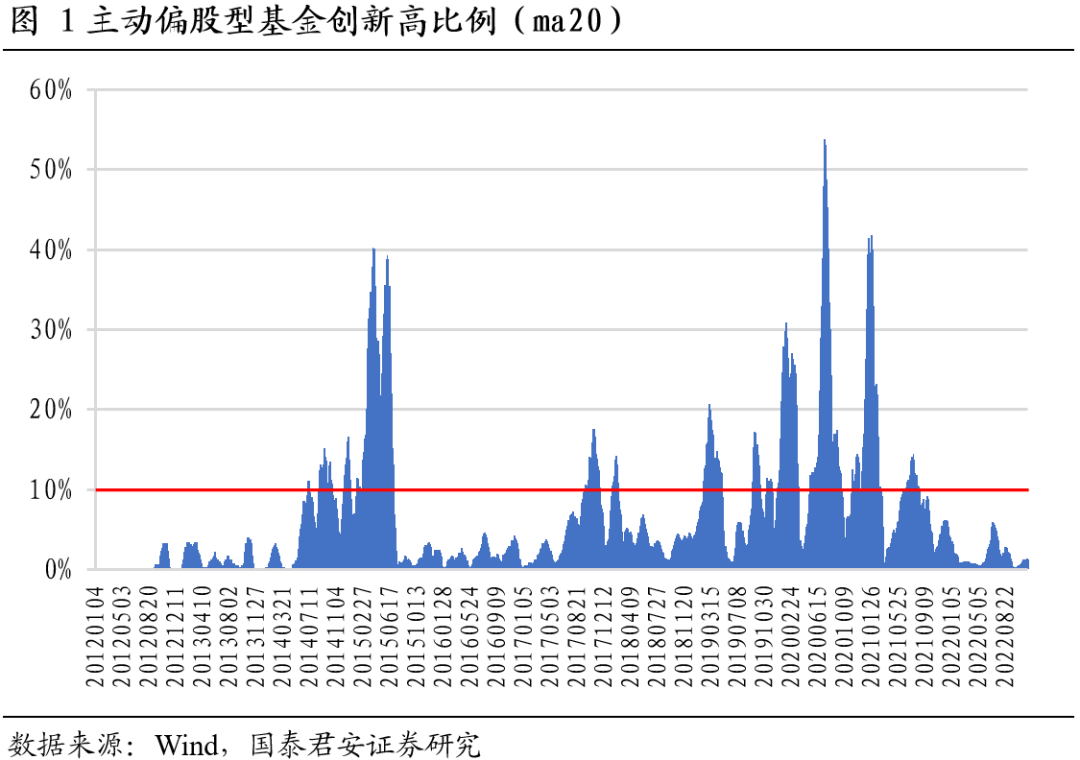

本节我们将主动偏股型基金中净值创新高的比例提升作为研究的事件。具体而言,基金统计的范围包括每个交易日市场存续的全部股票型基金和偏股型基金,将基金累计净值的历史分位数过去20日的移动平均值作为基金创新高指标。当指标上升超过10%时,我们认为已经有相当一批基金作为先行者发现了具有大行情潜力的领域,并且已经通过这些领域的发展实现了基金净值的累积。因此,我们将指标上升超过10%作为信号,如图1所示,2012年以来共17次基金创新高比例提升的事件。

行业筛选:未受到广泛关注的行业

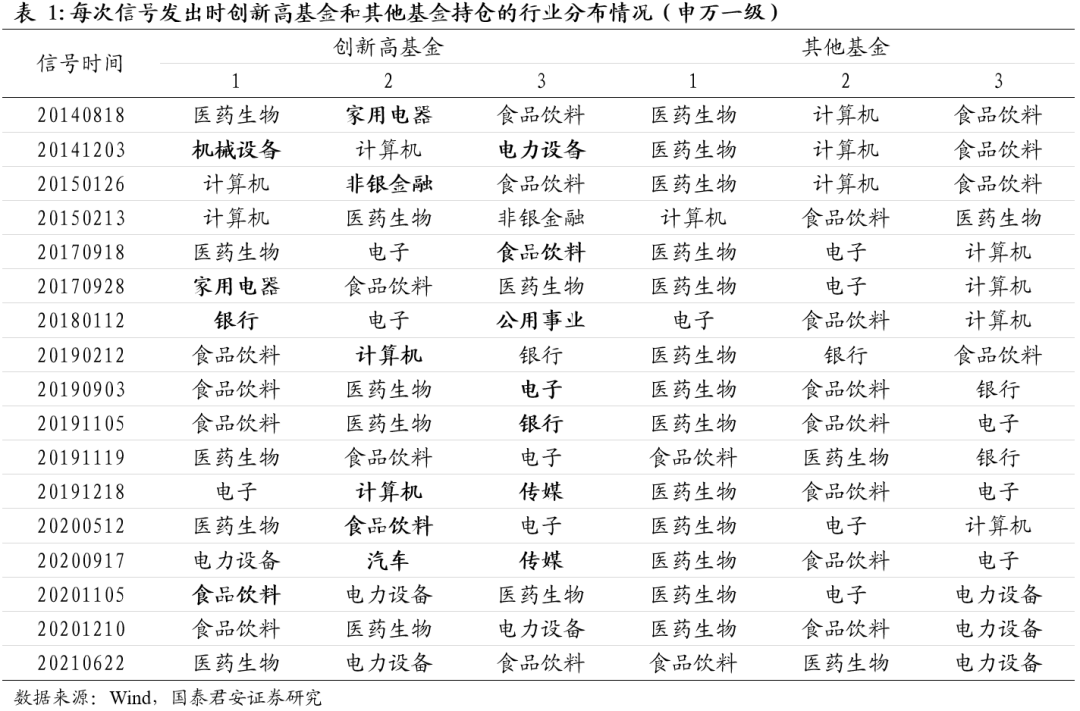

在每一次基金创新高比例提升的信号发出时,我们通过偏股型基金的最新持仓情况筛选未被市场广泛认知的行业。具体而言,我们选择在申万一级行业中,创新高基金整体持仓中比例前3、而不在其余基金整体持仓比例前3的行业。为了剔除处于同一段行情的行业,如果两个信号间隔小于3个月并且根据上述规则包含了相同的行业,那么在靠后的时间上将该行业剔除。我们将每一次信号发出时符合上述规则不同行业视作不同事件,如表1所示,2012年以来共有18次事件。

贰 行业行情演绎和基金持仓变化

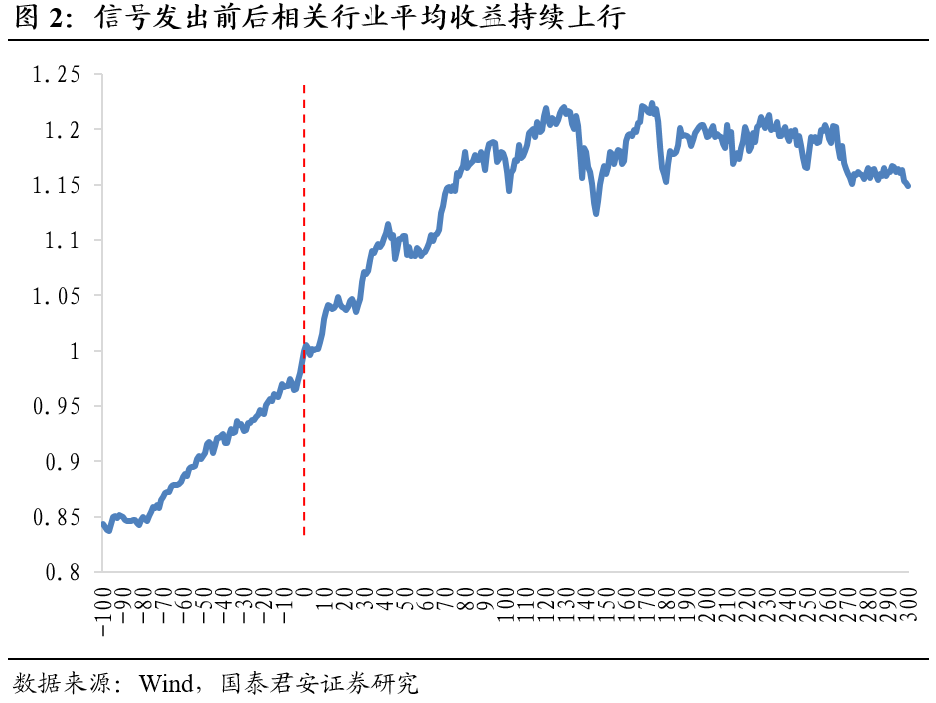

本节我们统计了18次基金创新高比例提升时未受到市场广泛关注的行业的后续收益情况,并以此刻画市场行情演绎的过程。从信号发出前后的事件收益统计以及基金持仓变化上看,投资者行为大体可以分为三个阶段:

Ø 第一阶段,一部分基金先行入场,相关行业持续上涨,这些基金净值提升从而创新高;这一阶段持续大约4个月,行业指数平均累计收益约为18%。

Ø 第二阶段,市场其他投资者入场,推动这些行业继续上涨,同时前期创新高基金逐渐减仓离场;这一阶段持续大约6个月,行业指数平均收益21.94%,行业上涨概率为72.22%。

Ø 第三阶段,市场投资者逐渐离场,相关行业进入震荡调整期;从相关行业指数收益上看,在这一阶段行业平均收益和胜率均有所下降。

第一阶段:部分基金先行加仓,净值创新高

在基金创新高比例提升事件之前3个月,创新高基金对未受到广泛关注的行业的持仓中,大部分持仓上升(15/18),部分加仓比例超过10%。这一结果表明,有部分基金在事前大幅加仓,借助相关行业上涨初期的行情实现净值积累和创新高。

第二阶段:非创新高基金加仓,推动行业继续上行

在第二阶段,一方面,市场其他投资者入场,推动前期未被市场广泛认知的行业继续上涨。从非创新高基金持仓变化上看,如表4所示,在一多半事件中(10/18),事件后3个月后非前期创新高基金对相关行业的整体持仓有所增加,平均值为0.21%。而从相关行业后续收益上看,在3个月期限上,受到加仓的行业的平均收益为10.56%,高于减仓的行业(6.88%),表明这些非前期创新高基金的加仓行为对相关行业持续上行据有推动作用。

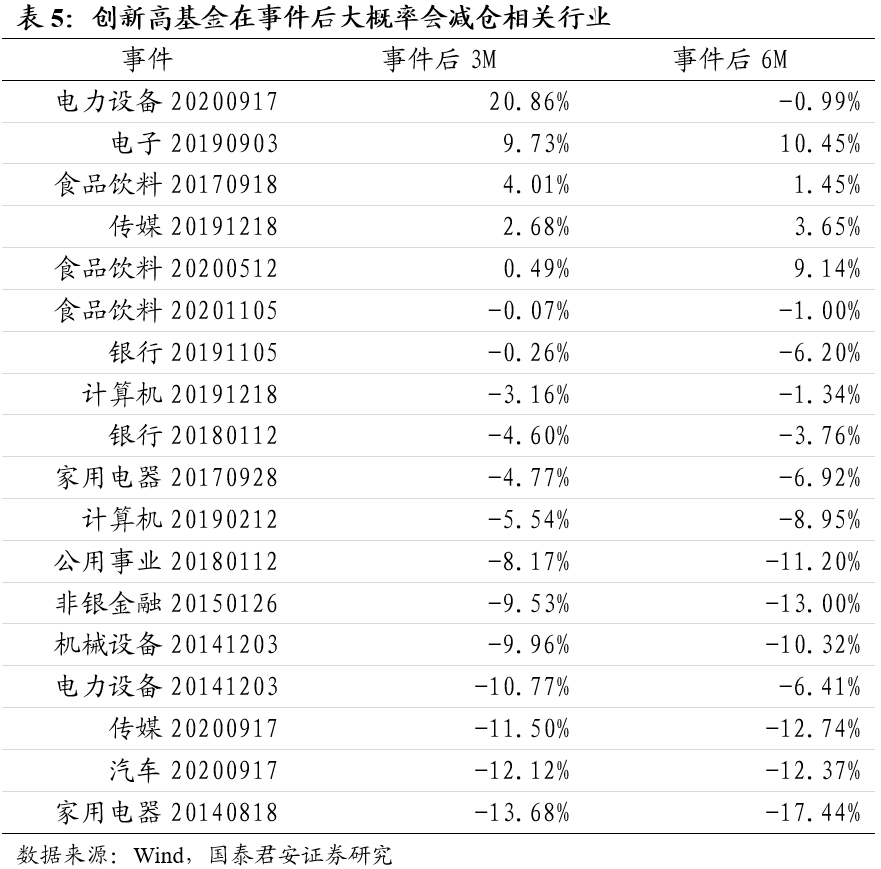

另一方面,前期创新高基金在相关行业上逐渐减仓离场,如表5所示,在事件后3个月期限上,大部分行业(13/18)的仓位大幅下降,部分甚至超过10%,在事件后6个月期限上维持了相似的减仓格局。这一结果表明,当非创新高基金入场加仓时,前期创新高基金已经开始减仓;从微观交易结构上看,在这一阶段上买入盘的交易对手方仍然充足,不易发生微观交易结构恶化导致的崩盘,从而相关行业具备持续上涨的微观基础。

另一方面,前期创新高基金在相关行业上逐渐减仓离场,如表5所示,在事件后3个月期限上,大部分行业(13/18)的仓位大幅下降,部分甚至超过10%,在事件后6个月期限上维持了相似的减仓格局。这一结果表明,当非创新高基金入场加仓时,前期创新高基金已经开始减仓;从微观交易结构上看,在这一阶段上买入盘的交易对手方仍然充足,不易发生微观交易结构恶化导致的崩盘,从而相关行业具备持续上涨的微观基础。

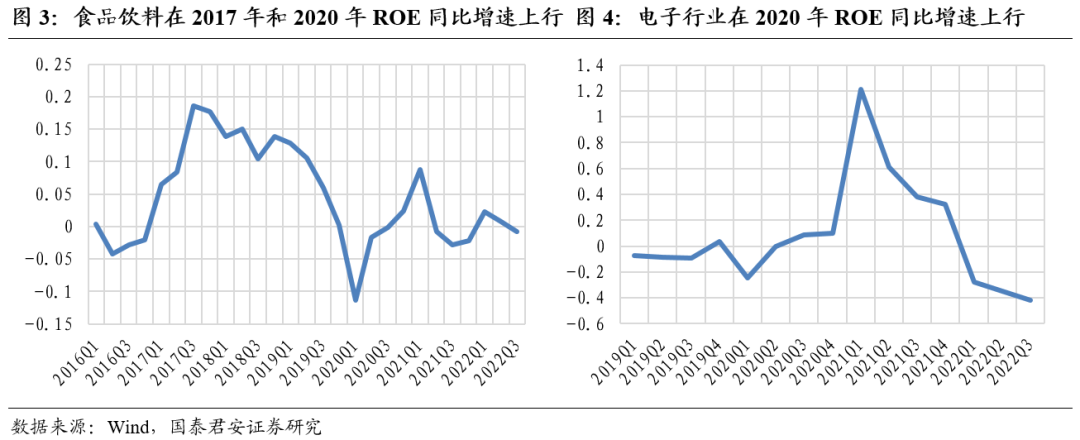

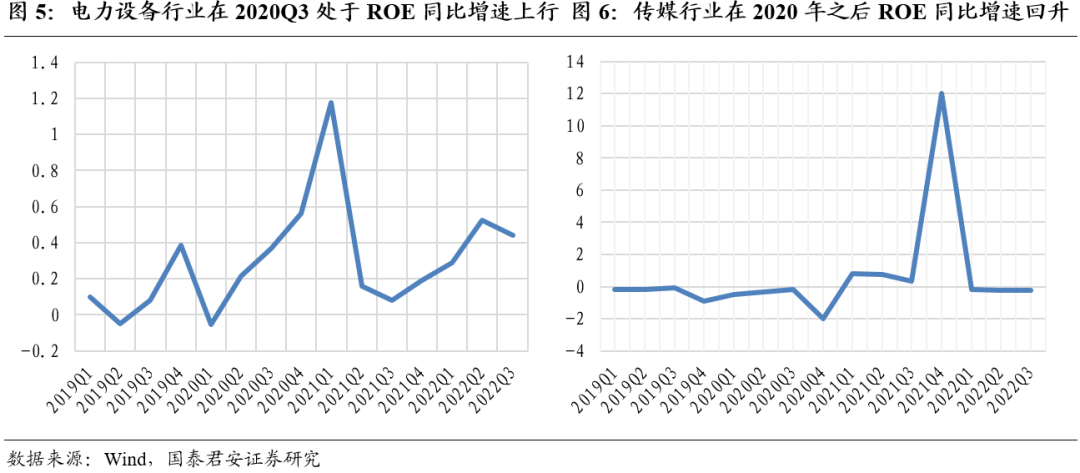

在表5中,在事件后3个月期限上,前期创新高基金继续加仓的行业包括电力设备、电子、食品饮料和传媒等行业。从行业ROE的同比增速上看,在基金创新高占比提升的事件发生时,这些行业均正处于或者将要经历基本面大幅度改善的过程,具备中长期投资价值。

在表5中,在事件后3个月期限上,前期创新高基金继续加仓的行业包括电力设备、电子、食品饮料和传媒等行业。从行业ROE的同比增速上看,在基金创新高占比提升的事件发生时,这些行业均正处于或者将要经历基本面大幅度改善的过程,具备中长期投资价值。

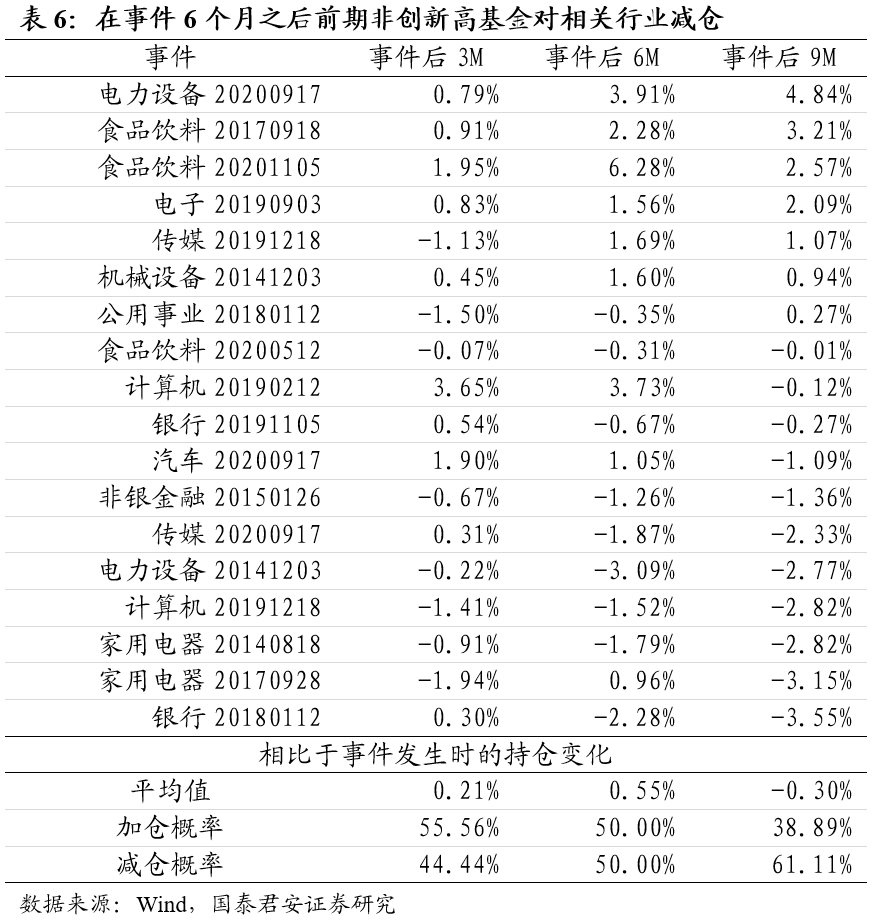

第三阶段:非创新高基金减仓,行情趋向结束

在第三阶段,在事件6个月之后前期非创新高基金对相关行业减仓,加上前期创新高基金已经在第二阶段减仓,在这一阶段偏股型基金投资者均减仓离场。从非创新高基金对相关行业的持仓变化平均值上,可以看出事件后3个月(0.21%)到6个月(0.55%)的加仓过程,和事件后9个月(-0.30%)的减仓过程。

叁 使用事件后1个月收益筛选可提升策略收益

上一节我们通过基金创新高比例提升的事件发生前后,创新高和非创新高基金对未受到市场广泛关注的行业的整体持仓变化情况,刻画出投资者行为和行业走势的三阶段过程。在此基础上,我们可以通过事件后相关行业的累计收益情况,判断该行业是否逐渐受到市场广泛关注、是否有更多投资者增持,从而对行业未来走势做出更加准确的判断。

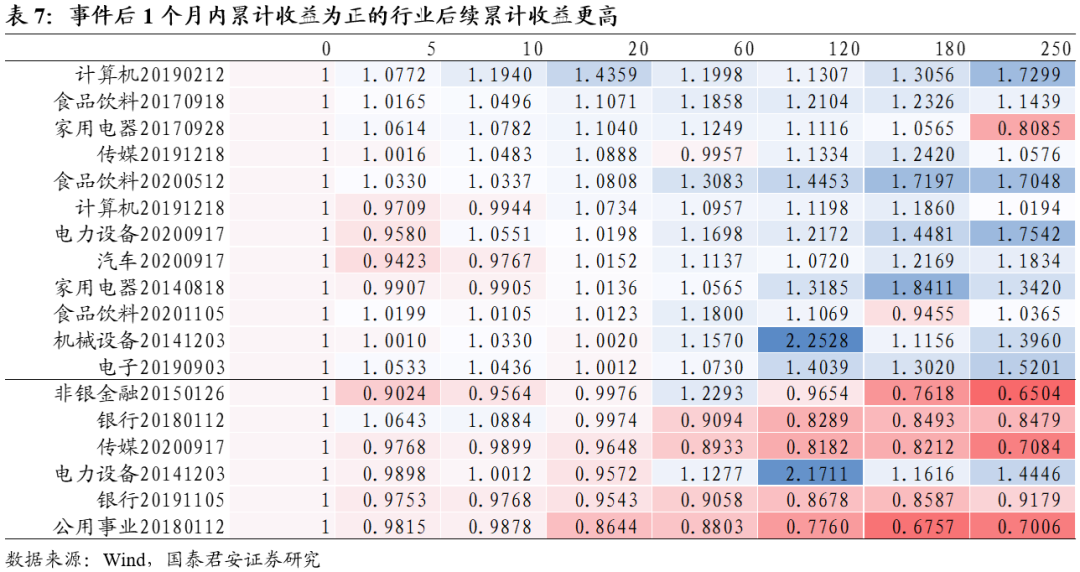

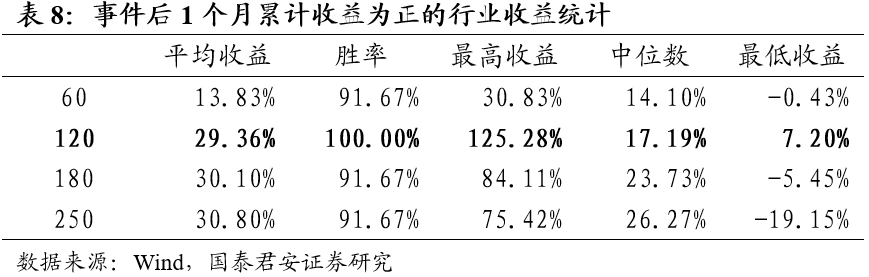

我们认为策略的一个关键节点是基金创新高比例提升信号发出后的1个月。如果信号发出后1个月(20d)所选行业累计收益为正,表明相关行业在这一个月内逐渐成为市场共识,从而这些行业后续更容易出现持续上涨行情。如表7和表8所示,在18次事件中,事件后1个月内累计收益为正的事件有12次,这些事件对应的行业在事件后6个月(120d)的平均收益29.36%,最低收益7.20%,胜率100%。

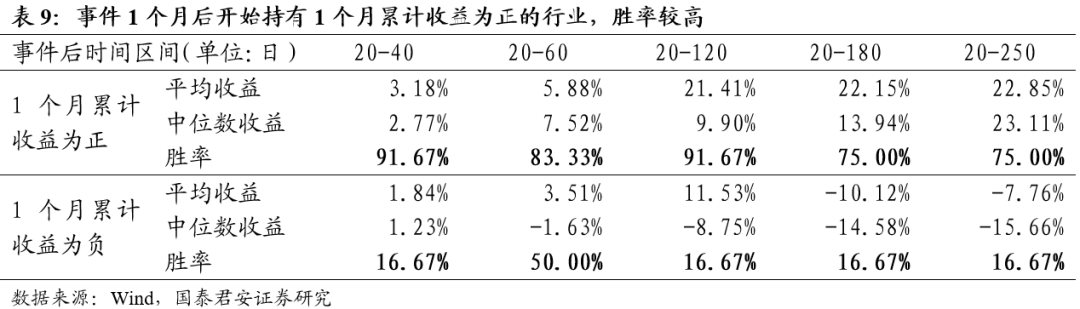

从实际投资上,在事件后1个月,开始持有第1个月累计收益为正的行业,亦可以高胜率获得正收益。如表9所示,事件后1个月累计收益为正的行业,从事件后1个月持有至6个月的平均收益为21.41%,胜率为91.67%,因此上述收益是可投资获得的真实收益。

肆 总 结

本篇报告刻画了一种事件性投资机会:当偏股型基金创新高比例上升超过10%时,创新高基金重仓行业中,未形成市场共识的行业存在持续6个月左右投资机会。2012年以来共筛选出18次不同时间或行业的投资机会,在事件后6个月的平均累计收益为21.94%,胜率72.22%。

从基金持仓和行业走势上看,行业行情的演绎过程可以分为三个阶段:第一阶段,部分基金先行入场,推动相关行业上涨,并借助行业初期行情实现净值提升,形成创新高基金;第二阶段,非创新高基金增加相关行业持仓,推动行业继续上涨,与此同时前期创新高基金逐渐减仓离场;第三阶段,市场投资者均减仓离场,相关行业行情趋向结束。

我们可以通过事件后相关行业的累计收益情况,判断该行业是否逐渐受到市场广泛关注、是否有更多投资者增持,从而对行业未来走势做出更加准确的判断。具体而言,如果信号发出后1个月内所选行业累计收益为正,表明相关行业在这1个月内逐渐成为市场共识,从而这些行业后续更容易出现持续上涨行情。

在我们筛选的18次事件中,事件后1个月内累计收益为正的事件有12次,这些事件对应的行业在事件后6个月的平均收益29.36%,最低收益7.20%,胜率100%。而从事件后1个月开始持有第1个月累计收益为正的行业,持有至第6个月的平均收益为21.41%,胜率为91.67%。

总结而言,本篇报告通过基金市场表现提供了一种捕捉行业投资机会的方法。每当特定领域出现投资机会时,一些基金可以率先抓住机会实现基金净值的积累。当这样的基金占比提升时,往往意味着持仓行业具有中长周期的大行情;当这些行业尚未形成市场共识时,就为市场其他投资者带来了投资机会。

伍 风险提示

量化模型失效风险:本篇报告的结论完全来自于历史数据和量化模型,未来存在失效的可能性。

本文来自微信公众号“Allin君行”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。