政策主导下的回暖——10月PMI数据点评

作者:一瑜中的

题图: 一瑜中的微信公众号

报告摘要

PMI数据:制造业PMI回升至荣枯线以上

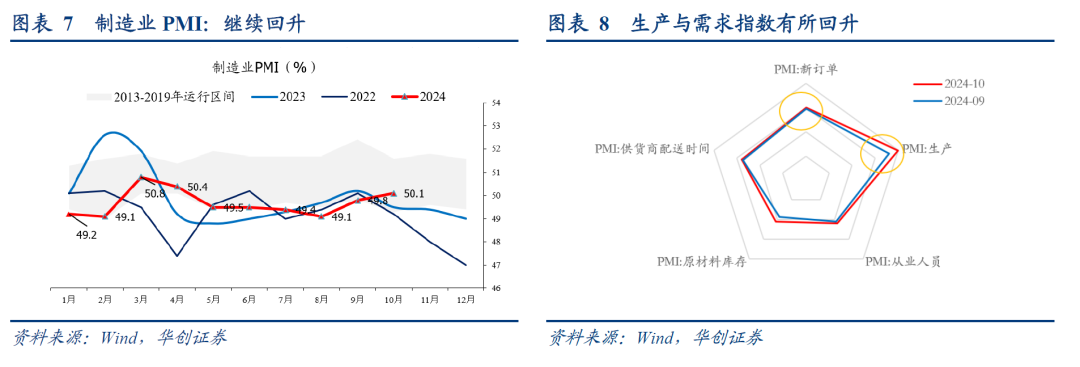

10月制造业PMI为50.1%,前值为49.8%。具体分项来看:1)PMI生产指数为52.0%,前值为51.2%,回升0.8个百分点。2)PMI新订单指数为50%,前值为49.9%。PMI新出口订单指数为47.3%,前值为47.5%。3)PMI从业人员指数为48.4%,前值为48.2%。4)供货商配送时间指数为49.6%,前值为49.5%。5)PMI原材料库存指数为48.2%,前值为47.7%。

其他行业:1)建筑业:10月,建筑业商务活动指数为50.4%,比上月下降0.3个百分点。2)服务业:10月,服务业商务活动指数为50.1%,比上月上升0.2个百分点。3)综合产出:10月份,综合PMI产出指数为50.8%,比上月上升0.4个百分点。

PMI点评:政策主导下的回暖

10月,制造业PMI回升至荣枯线以上,原因来看,受政策变化影响较大。主要体现在两条线上,一是施工端,或受资金端改善影响,生产大幅改善。二是耐用品方面,受“两新政策”影响,产需持续释放。考虑到当前PMI出厂价格尚偏弱(低于荣枯线)、制造业反馈需求不足的比例依然偏高(高于60%),后续重点关注政策的接续与加码问题。

(一)回暖一:施工端的供需回升

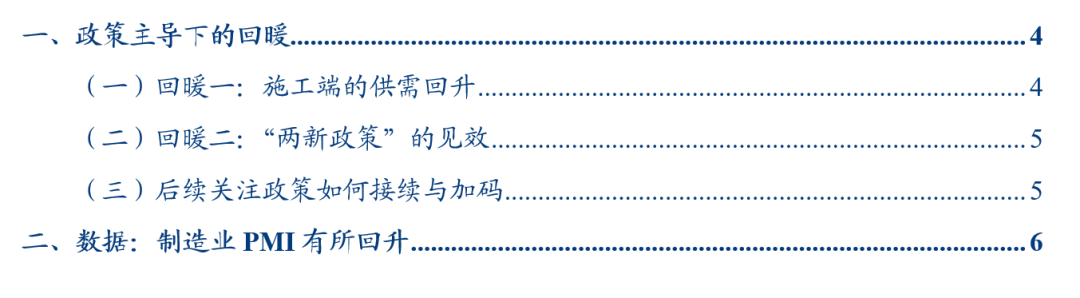

分行业数据来看,10月PMI的回暖主要来自基础原材料,10月基础原材料PMI为49.3%,大幅高于前值46.6%。消费品、装备制造业、高技术制造业10月PMI均有所回落。

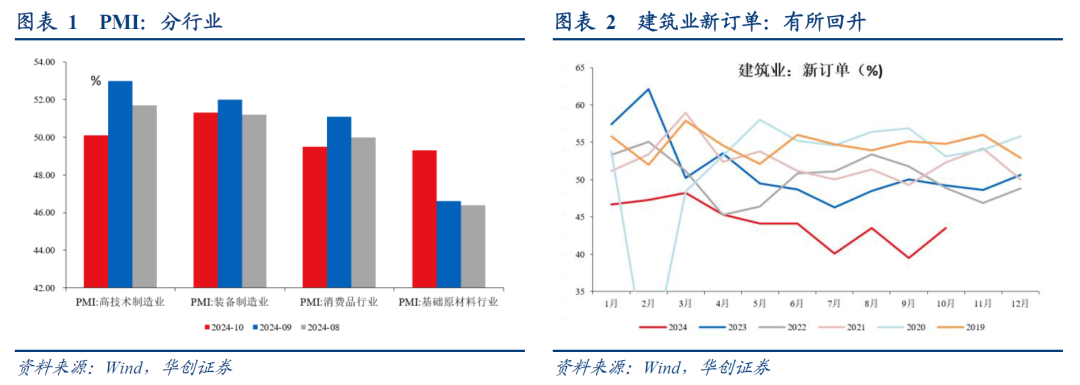

施工端的回暖或与两个融资端的因素有关。一是对于基建,从收支缺口方面,9月可判断债务资金使用在加快。9月单月,收支缺口达到2.08万亿,去年同期为1.6万亿。从建筑业新订单来看,10月有所回升。二是地产,政策影响下,10月新房成交回升,叠加白名单授信在加快,房企资金端或有所改善。

(二)回暖二:“两新政策”的见效

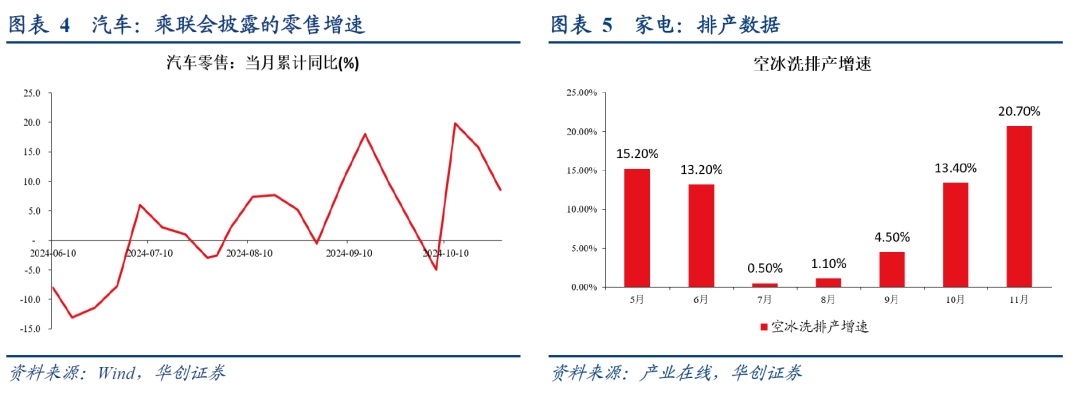

“两新政策”对经济的正向影响在10月依然较为明显。根据统计局解读,“从行业看,通用设备、汽车、电气机械器材等行业生产指数和新订单指数均位于54.0%以上,产需释放较快。”高频数据来看,汽车,根据乘联会数据,10月截止至27日,汽车零售累计同比为8.6%。9月全月为2.1%。家电,根据产业在线数据,10月空冰洗排产同比增速为13.4%,好于9月的4.5%。

(三)后续关注政策如何接续与加码

一是“两新”,根据10月22日国家发展改革委有关负责人接受新华社记者采访,“据了解,国家发展改革委正在抓紧开展‘两新’政策效果评估,提出明年继续支持‘两新’工作的总体安排、实施方式、支持标准,进一步推动‘两新’工作取得更大成效。”

二是地产,重点关注100万套城中村危旧房改造的货币化安置的实施进度。

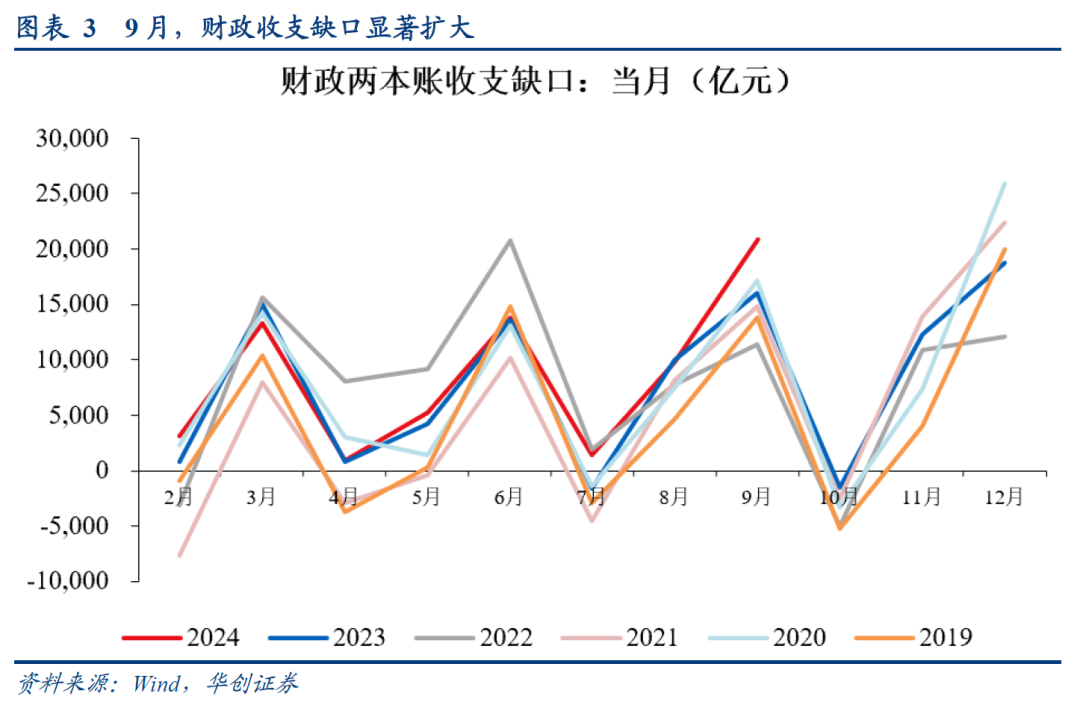

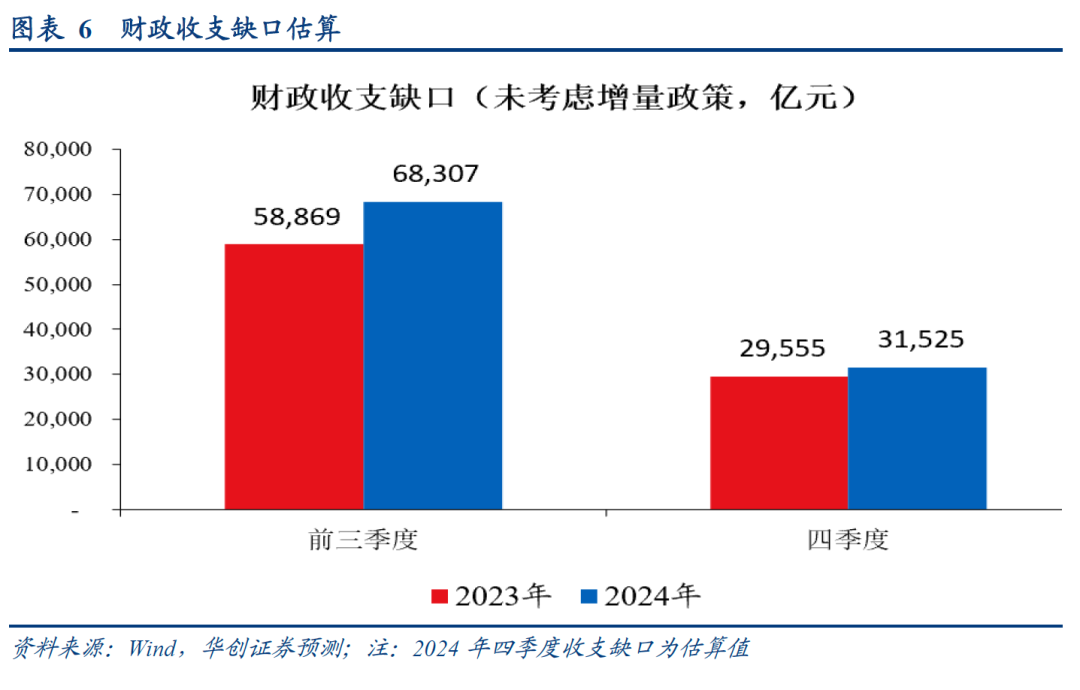

三是财政,不考虑增量政策的前提下,从今年的财政收支缺口来看,留给四季度的额度已不多,关注11月人大常委会的财政动态以及是否会提前发行与使用2025年的专项债与特别国债。

风险提示:物价偏弱,房价走低。

报告目录

报告正文

一、政策主导下的回暖

(一)回暖一:施工端的供需回升

分行业数据来看,10月PMI的回暖主要来自基础原材料,10月基础原材料PMI为49.3%,大幅高于前值46.6%。消费品、装备制造业、高技术制造业10月PMI均有所回落。根据中采解读,“10月份,从行业来看,突出变化是基础原材料行业受政策因素带动止降回稳。其中生产指数较上月上升接近6个百分点至52%左右,新订单指数较上月上升接近4个百分点至48%左右,显示基础原材料供需两端都有明显改善。”

施工端的回暖或与两个融资端的因素有关。一是对于基建,9月财政支出明显加快,两本账支出当月增速达到12.68%,前值为-8.47%。从收支缺口方面,9月可判断债务资金使用在加快。9月单月,收支缺口达到2.08万亿,去年同期为1.6万亿。从建筑业新订单来看,10月有所回升。二是地产,政策影响下,10月新房成交回升,叠加白名单授信在加快,房企资金端或有所改善。

(二)回暖二:“两新政策”的见效

“两新政策”对经济的正向影响在10月依然较为明显。根据统计局解读,“从行业看,通用设备、汽车、电气机械器材等行业生产指数和新订单指数均位于54.0%以上,产需释放较快。”

高频数据来看,汽车,根据乘联会数据,10月截止至27日,汽车零售累计同比为8.6%。9月全月为2.1%。家电,根据产业在线数据,10月空冰洗排产同比增速为13.4%,好于9月的4.5%。

(三)后续关注政策如何接续与加码

后续来看,需要关注政策的接续与加码。从目前企业反馈的需求来看,或依然不足,根据中采点评,“同时要注意到,中小企业新订单指数仍在荣枯线以下,反映需求不足的企业占比仍超过60%,市场引导的需求不足对企业生产经营活动的制约仍很严重。”

一是对于“两新”,根据10月22日国家发展改革委有关负责人接受新华社记者采访,“据了解,国家发展改革委正在抓紧开展‘两新’政策效果评估,提出明年继续支持‘两新’工作的总体安排、实施方式、支持标准,进一步推动‘两新’工作取得更大成效。”

二是对于地产,重点关注100万套城中村危旧房改造的货币化安置的实施进度。

三是对于财政,不考虑增量政策的前提下,从今年的财政收支缺口来看,留给四季度的额度已不多,关注11月人大常委会的财政动态以及是否会提前发行与使用2025年的专项债与特别国债。对于四季度的收支缺口的估算,基于全年的补充规模扣减前三季度的缺口。全年的补充规模包括特别国债(1万亿)、专项债(3.9万亿)、赤字(4.06万亿)、上年结转(5000亿)、第三本账调入(2750亿)、中央预算稳定调节基金调入(2482亿)。

二、数据:制造业PMI有所回升

10月制造业PMI为50.1%,前值为49.8%。具体分项来看:1)PMI生产指数为52.0%,前值为51.2%,回升0.8个百分点。2)PMI新订单指数为50%,前值为49.9%。PMI新出口订单指数为47.3%,前值为47.5%。3)PMI从业人员指数为48.4%,前值为48.2%。4)供货商配送时间指数为49.6%,前值为49.5%。5)PMI原材料库存指数为48.2%,前值为47.7%。

其他重要分项来看:

1)价格:价格指数有所回升,但出厂价格指数仍低于荣枯线。10月,主要原材料购进价格指数和出厂价格指数分别为53.4%和49.9%,比上月上升8.3和5.9个百分点。根据统计局解读,“从行业看,黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业主要原材料购进价格指数和出厂价格指数均升至60.0%以上高位景气区间,相关行业原材料采购价格和产品销售价格上涨较多。”

2)库存:采购较为积极。10月,采购指数为49.3%,高于前值47.6%进口指数为47.0%,高于前值46.1%。原材料库存指数为48.2%,略高于前值47.7%。在手订单指数为45.4%,高于前值44.0%。产成品库存指数为46.9%,低于前值48.4%。

3)外贸:出口新订单指数小幅回落。10月,新出口订单指数为47.3%,前值为47.5%。海外情况来看,美国、德国、法国10月制造业PMI继续低于荣枯线。

4)建筑业:10月,建筑业商务活动指数为50.4%,比上月下降0.3个百分点。根据中采解读,“土木工程建筑业商务活动指数升至55%以上,环比升幅超2个百分点。”

5)服务业:10月,服务业商务活动指数为50.1%,比上月上升0.2个百分点。根据中采解读,“在国庆消费带动下,交通运输、信息消费和景区服务活动均有良好表现,相关行业商务活动指数较上月均有不同程度上升,且均在55%以上较高水平。资本市场服务业商务活动指数和新订单指数均升至60%以上的高位。”根据统计局解读,“住宿、房地产等行业商务活动指数仍低于临界点,但景气水平有所改善。”

6)预期:三大行业都有所回升。10月,制造业生产经营活动预期指数为54.0%,比上月上升2.0个百分点,为近4个月高点。建筑业业务活动预期指数为55.2%,比上月上升2.1个百分点。服务业业务活动预期指数为56.2%,比上月上升1.6个百分点。

7)综合产出:10月份,综合PMI产出指数为50.8%,比上月上升0.4个百分点,表明我国企业生产经营活动总体扩张有所加快。构成综合PMI产出指数的制造业生产指数和非制造业商务活动指数分别为52.0%和50.2%。

具体内容详见华创证券研究所10月31日发布的报告《【华创宏观】政策主导下的回暖——10月PMI数据点评》。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。