美联储降息将如何影响国内的货币政策?

作者:沧海一土狗

题图:沧海一土狗微信公众号

引子

一直以来,国内都有一种似是而非的说法:美联储降息将打开国内货币政策的宽松空间。

因此,在9月18日,美联储降息50bp之后,国内有两个期待:

1、央行会降息omo利率;

2、央行会降息LPR利率;

但是,这两个期待都落空了。

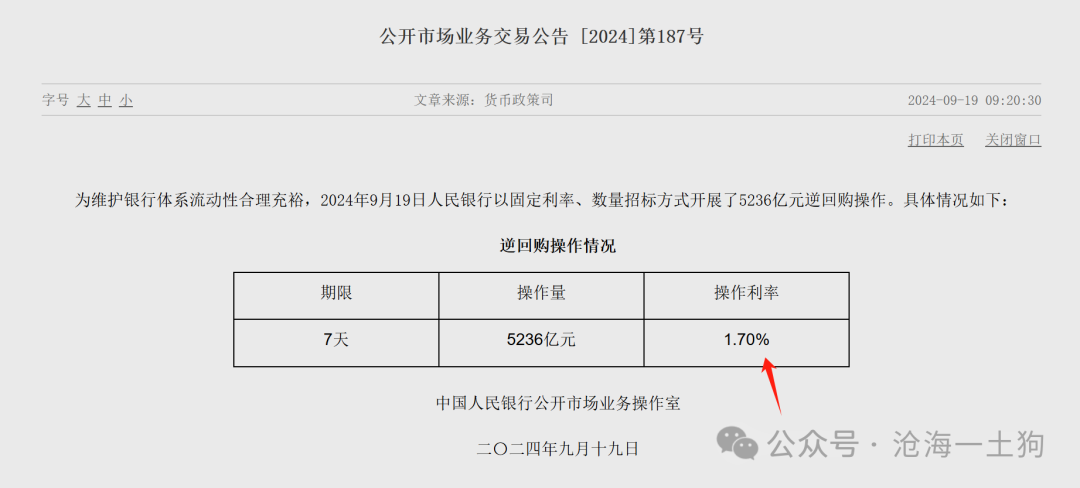

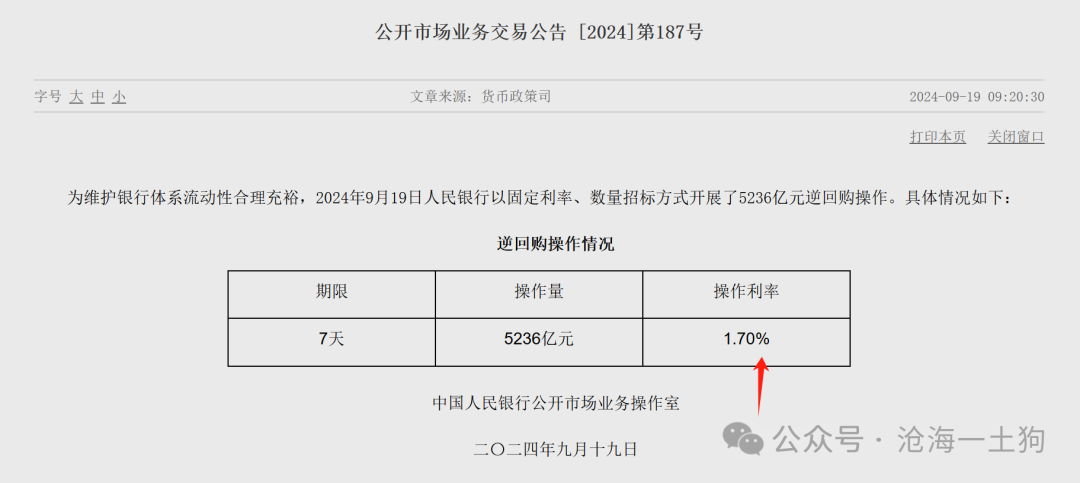

9月19日的omo利率保持不变。

9月20日的LPR利率保持不变。

之所以有这样的预期差,是因为大多数人没搞清楚国际利率是如何传导的,大家只是经验主义式地讲“美联储降息,国内也要降准降息”。

这篇文章我们将带大家梳理清楚两件事情:

1、一国的货币供给曲线是如何构造的;

2、国际利率是如何传导的;

只要搞清楚了这两件事情,omo和lpr该不该降低是显然的。

货币供给曲线的构造

为了搞清楚货币供给曲线的构造,我们要区分两类资产:1、票息类资产;2、资本利得类资产。

货币基金、存款、非标等资产属于票息类资产,利润实现纯靠票息,不依靠买卖。对于投资者而言,这类资产十分省心,持有即可,根本不用为利润实现来操心。

但是,长期国债、股票等资产却十分不同,他们属于资本利得类资产,大部分的利润实现依靠资本利得,强烈依赖于买卖的时机。

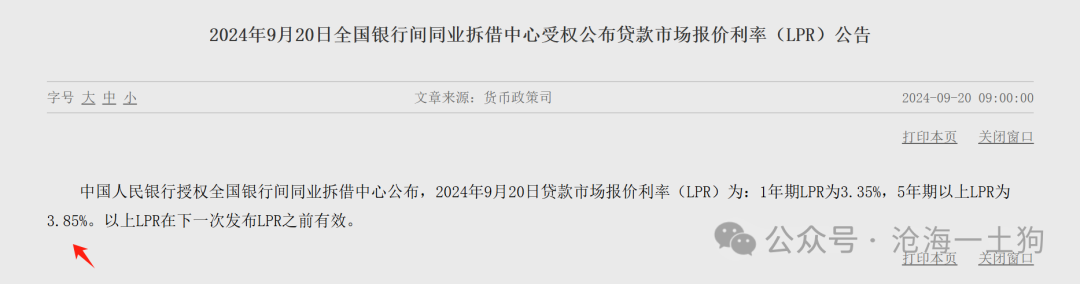

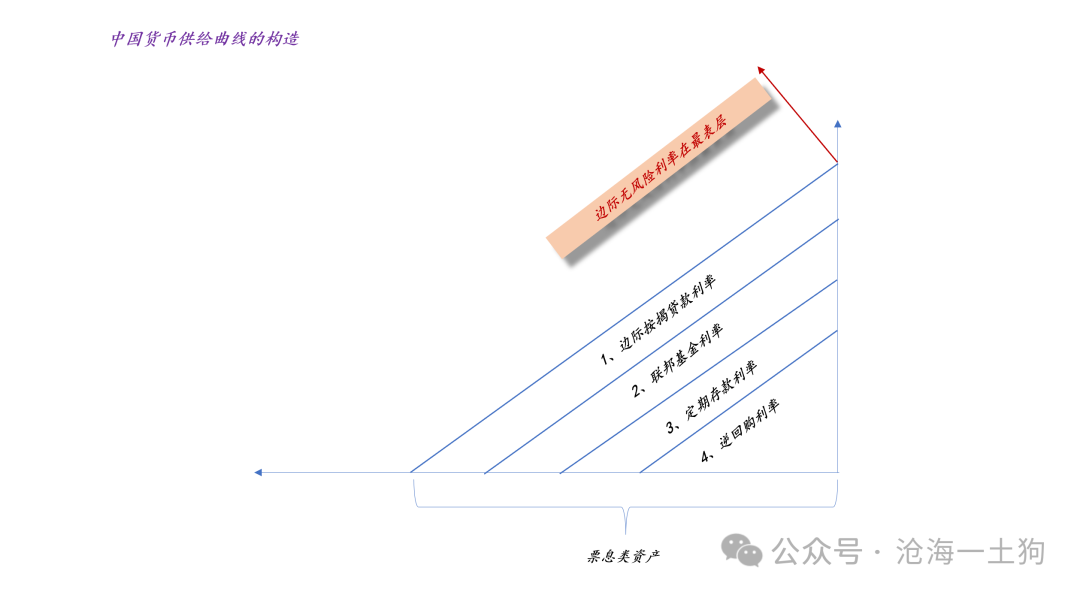

那么,货币供给曲线跟这个分类有什么关系呢??货币供给曲线由票息类资产构成的。

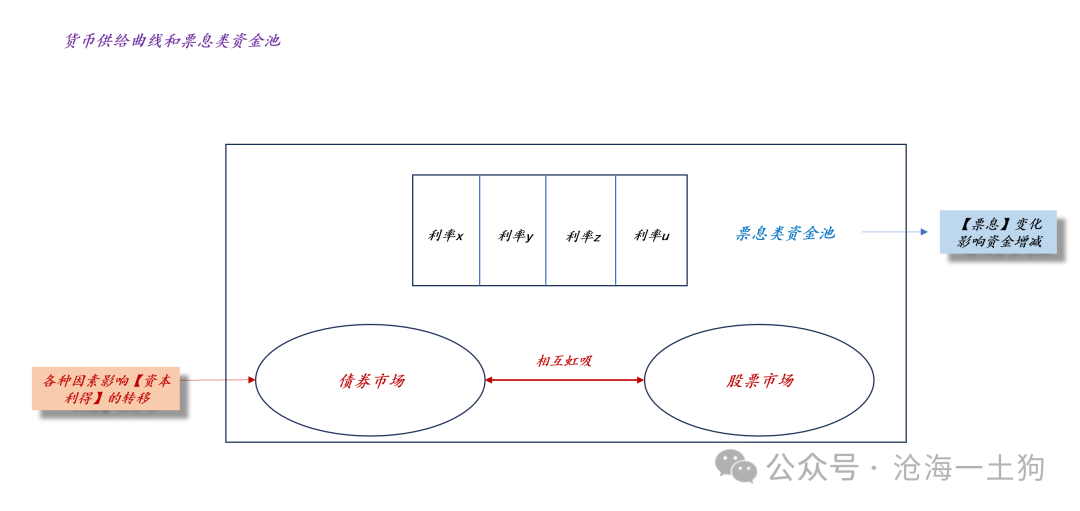

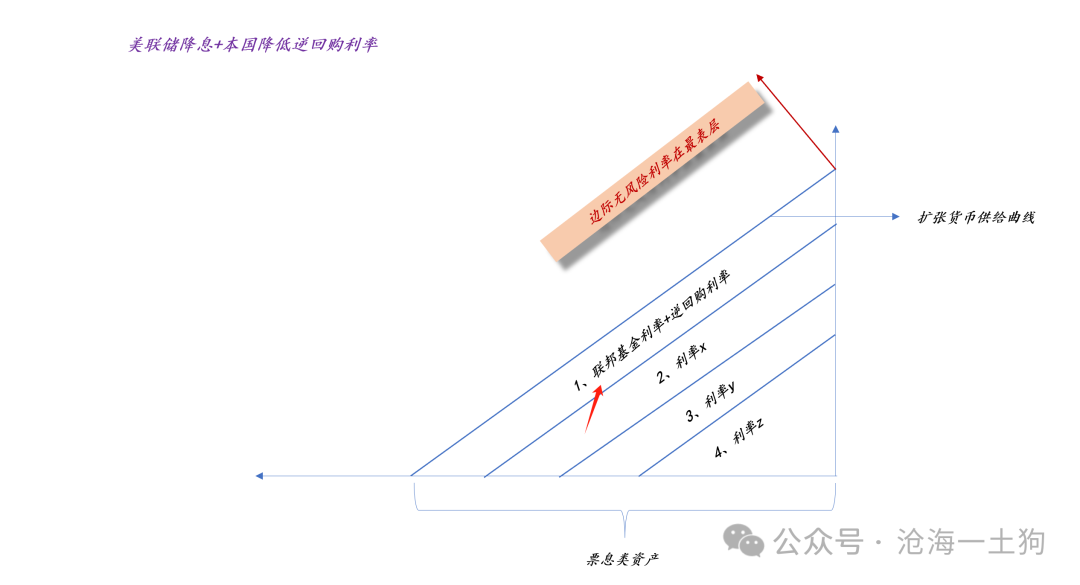

如上图所示,票息类资金池内部有一系列子资金池,我们可以按照利率从高到低去排列他们,利率x、利率y、利率z等等。有了这个排列之后,我们就有了一个边际无风险利率的概念,在上图中利率x处于边际无风险利率的位置上。

有了边际无风险利率这个概念,我们就知道货币供给曲线是怎么回事了。边际无风险利率决定了货币供给曲线的位置,也就是说,如果我们要扩张货币供给曲线,我们需要降低票息类资金池的边际利率。

这背后有两个十分重要且紧密联系的概念:1、票息类资产;2、边际利率。所有的混淆都来自于对这两个概念的偏离。

国际利率的传导

搞清楚货币供给曲线的构造之后,我们就能去探讨国际利率的传导了,即一个国家如何跟随美联储降息。

我们以沙特为例,美联储降息50bp之后,沙特迅速宣布降低其逆回购利率50bp。

在这里有一个重要的前提,沙特的逆回购利率和联邦基金利率一起处于边际利率的位置。

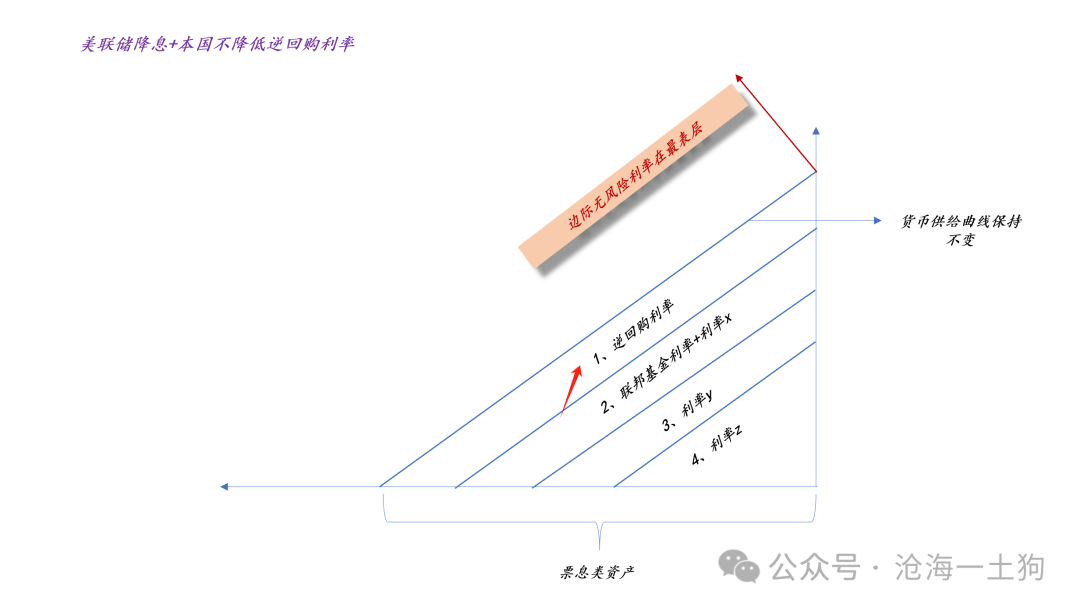

对此,我们还可以进行一个思想实验,美联储降低联邦基金利率之后,沙特不降低其逆回购利率会发生什么情况?

如上图所示,联邦基金利率变成了非边际利率,沙特的逆回购利率成为了边际利率,这意味着票息类资金池的边际利率并未发生改变,即货币供给曲线保持不变。在这种情况下,改变的只有汇率,即沙特货币相对于美元大幅升值了。

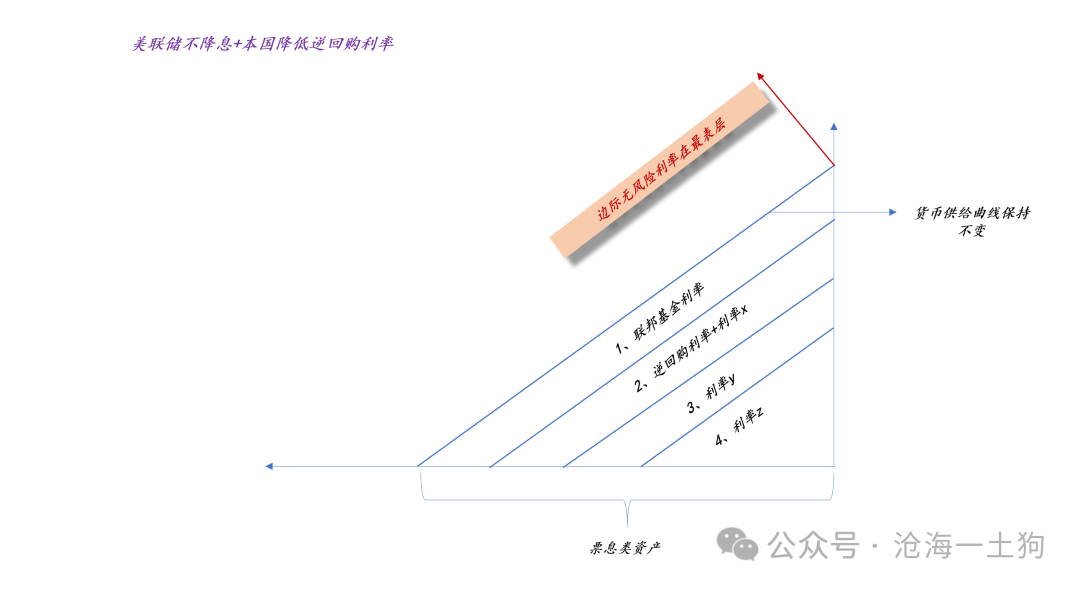

对称的,我们可以做另一个思想实验,如果联邦基金利率保持不变但沙特降低自己逆回购利率,系统会发生什么变化??

如上图所示,答案是显然的,逆回购利率成为非边际利率,联邦基金利率成为了边际利率,这意味着票息类资金池的边际利率依然未发生改变,即货币供给曲线保持不变。在这种情况下,改变的只有汇率,即沙特货币相对于美元大幅贬值了。

国内货币供给曲线的构造

国内的omo利率只有1.7%,大幅低于联邦基金利率的4.75-5.00%,显而易见,它不处于边际的位置。

美联储降低50bp之后,降低omo利率不会对货币供给曲线产生显著影响,所以,央行没有跟随意愿。

同样的逻辑,也适用于LPR利率,这个利率在3.85%,也不是一个边际利率,央行也没必要降低。

同样的逻辑,也适用于LPR利率,这个利率在3.85%,也不是一个边际利率,央行也没必要降低。

那么,哪个利率是国内的边际利率呢??存量按揭贷款利率。

我们在《关于降低存量房贷利率对风险资产价格的影响》一文中讨论过这个问题,对很多北京居民而言,存量按揭贷款利率在4.75%,他们会把他视作一个利率很高的票息类资产,一有增量资金就去进行早偿。

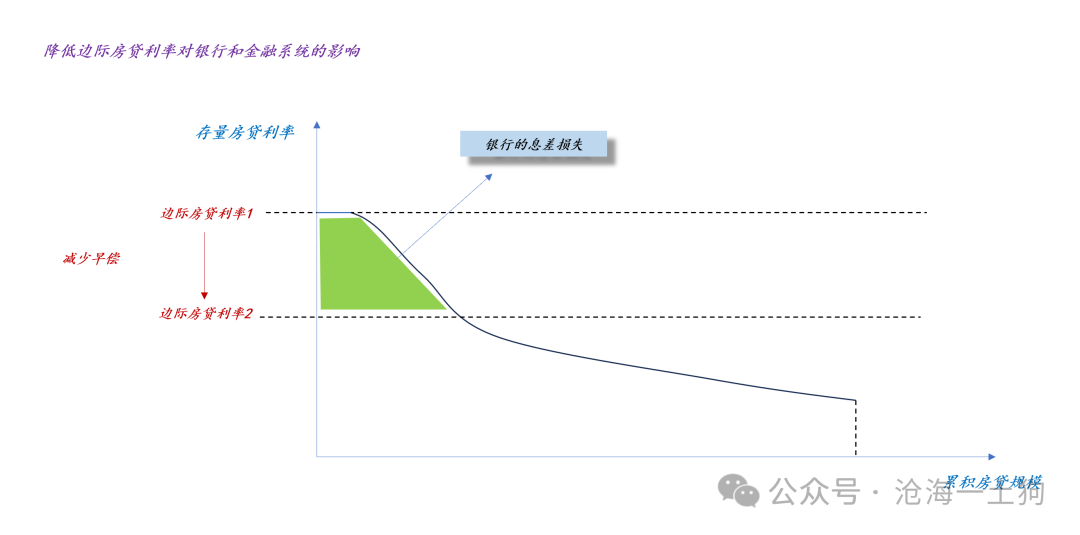

“早偿”会成为一个流动性黑洞,不断地从系统中抽取流动性,因此,降低边际存量房贷利率会有效地减少“早偿现象”。

如上图所示,美联储降息之后,边际按揭贷款利率成为票息类资金池的边际利率。当务之急是要把边际那块打下来,譬如,把4.75%压缩到4.0%以内。

这也解释了一个现象——为什么美联储降息之后港股表现得比a股好更多:降息之后恒生指数上涨了3.3%+,沪深300指数只上涨了不到1%。这是因为h股所面临的货币供给曲线很干净,不需要降低内部的边际利率,但是,a股所面临的货币供给曲线很复杂,还需要去降低边际按揭贷款利率。

降低存量按揭贷款利率的准备工作

对于降低存量按揭贷款利率的阻力,大家都很清楚,这是一个老生常谈的议题,主要是商业银行的净息差,继续压缩容易积累金融风险。所以,我们需要想办法降低商业银行的负债成本。

事实上,从四月底开始,央行已经做了很多准备动作了:1、打击手工补息;2、降低存款利率;3、降低omo利率;4、降低mlf利率;5、购买短期国债。

1和2的着眼点是普通负债的成本,3-5的着眼点是同业负债的成本。

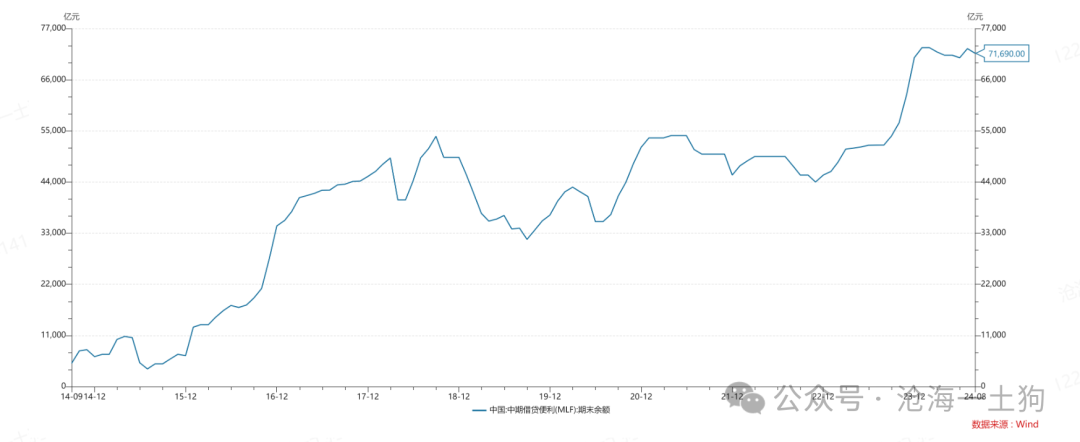

一方面,降低存量房贷利率的迫切性很大,另一方面,商业银行的净息差压力也很大,那么,还有没有进一步降低银行负债成本的空间呢??我认为,还有不少空间,大头来源于存量mlf。

如上图所示,mlf的存量规模很大,大概是7万亿+,成本也比较高,存量的平均成本大于2.30%。说实话,央行去挣商业银行的钱很没有必要,尤其是在这样一种特殊的时期。因此,跟随降低存量贷款利率来降低存量mlf的成本变得很有必要。这样可以大大地降低银行的负债成本,腾挪出向实体经济让利的空间。我们可以简单地算一笔账,如果降低100bp,那么,每年将释放700亿的空间。这会极大地缓释商业银行净息差的压力。

结束语

综上所述,不同经济体内部的资金池分布状况很不一样,因此,货币供给曲线的构成不一样。我们没法简单粗暴地去给出类似于“fed降息,我们就应该降准降息,降lpr”这样的结论,如果我们总是屈从于这样的“经验主义”,那么,我们永远也搞不明白事情的真相。

对于货币供需曲线的分析,我们一定要具体问题具体分析,在这一轮中,边际利率是存量按揭贷款利率,下一轮中就指不定是什么利率了。

最后,一旦我们理解了“边际的含义”,我们就不会对“没降lpr利率”感到失望了。即便降低lpr利率50bp,我们也没法迅速地降低边际存量房贷利率,这是因为lpr重定价周期很长,利率沿着lpr的传导效率实在是太低了。最后的情况就变成了,边际无风险利率没降低多少,但是,商业银行的潜在净息差大幅降低了。图啥呢??嫌商业银行的净息差不够低吗??

说实话,如果我们只会复读机式地喊“降准降息”,我们所出的主意大概率都是些馊主意,既没法给客户提出前瞻性的意见,也会让政府觉得——“这些人成天都在干嘛啊”。

边际利率是什么一定是动态的。正是因为边际利率的动态性,金融领域的经验主义往往极其不靠谱。

ps:数据来自wind,图片来自网络

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。