什么是买入看涨期权策略?

关于期权的第一个基础策略就是看涨期权。买入看涨期权Long Call与买入股票意思接近,也是大部分期权交易这首选的策略,在尝试价差策略和卖出策略之前,一定要熟悉了解买入看涨期权的意义。

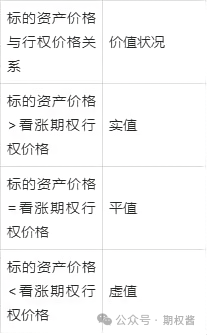

根据看涨期权的行权价与目前市价的关系,看涨期权可以分为实值、平值和虚值期权,这三类期权对后期的策略相当重要。

由于我国期权采用的是T型报价,所以对于认购期权的实值平值和虚值是在期权左边从上往下排列的。

对标的短期看涨,因为买入的看涨期权的时间价值会随时间流逝而贬值,所以只有投资者预期标的资产在短期内就能快速上涨的时候才适合买入看涨期权,如此才能在期权到期前获利。他的最大风险就是亏光全部的权利金,最大盈利是没有上限的。损益平衡点=行权价+权利金。

在决定要买入看涨期权后,应该选择什么执行价格的期权呢?

交易新手往往会买入平值期权,有经验的投资者在挑选看涨期权时会考虑到Delta的影响。

方法1:如果交易者预期标的资产能够快速大幅上涨并超过某点位,则可以选择买入以该点位为执行价格的虚值看涨期权,Delta相对小,因为虚值期权会相对比较便宜,起到的杠杆效应大。

方法2:如果交易者预期标的资产仅仅会小幅上涨,为了实现利润最大化,可以选择买入实值的看涨期权,因为实值的看涨期权的Delta较大,接近于1,标的资产价格涨多少,期权价格基本上就能涨多少。

Delta:看涨期权的Delta为正,而且随标的物价格上升而逐步增长到+1。越是实值的期权,标的价格变化对期权价值的影响越大;越是虚值的期权,标的价格变化对期权价值的影响越小。

Gamma:买入看涨期权策略拥有正的Gamma,在平值期权时最高,尤其在期权接近到期日的时候。

Theta:期权的买方拥有负的Theta,在其他条件不变的情况下,随着时间的流逝,期权的时间价值会减少。

Vega:该策略的Vega值是正的,说明标的资产价格隐含波动率的上升对该策略有正面影响。实际上,要是买入了期权,不管买入的是看涨期权还是看跌期权,都会盼望着标的资产隐含波动率的上升,因为波动率的上升使买入的期权在到期前变成实值期权的可能性增大;反之,如果波动率下降,将对买入的期权头寸不利。这给我们的借鉴意义是:不要买入隐含波动率过高的期权。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。