作者:嘟嘟的投研CheatSheet,好投学堂专栏作家

题图:嘟嘟的投研CheatSheet微信公众号

纯债已充分定价经济悲观预期

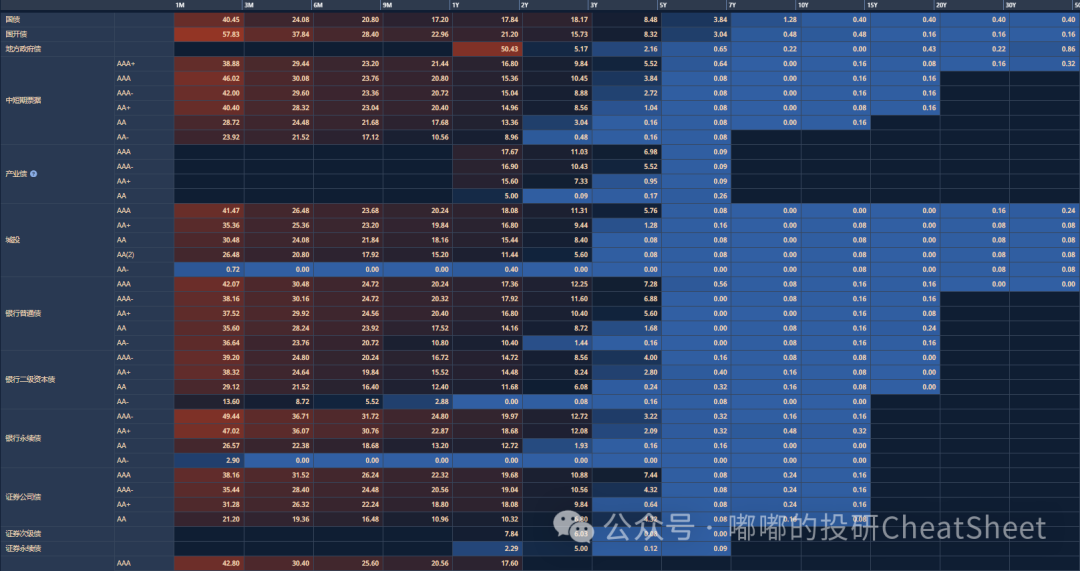

以我能获取到的数据来看,目前各类债券的长久期收益率基本都在有记录以来的最低水平(即估值的最高水平)。

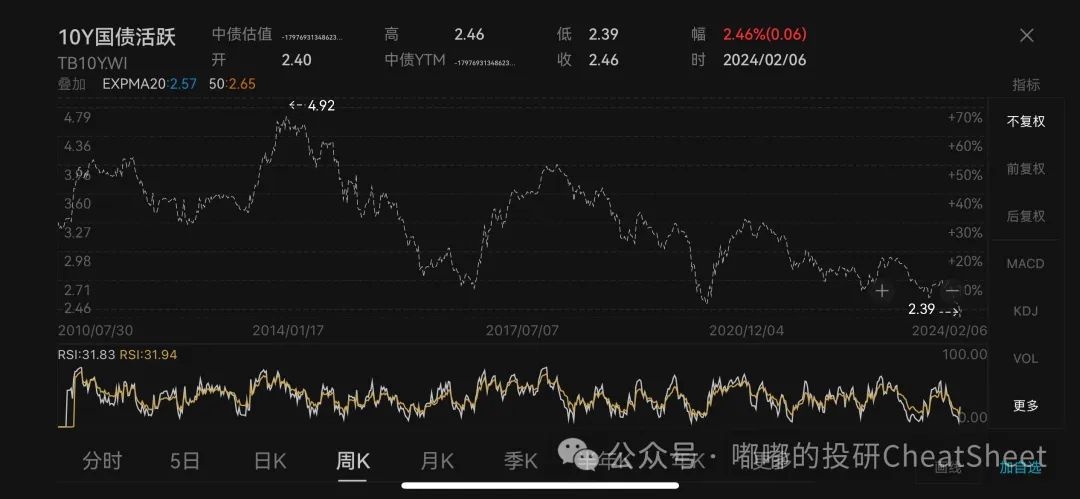

利率债方面,10年期国债创过去22年的最低纪录。

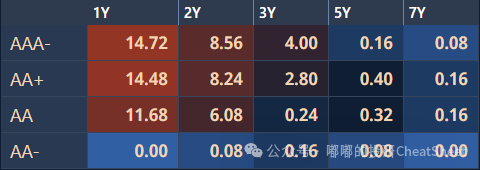

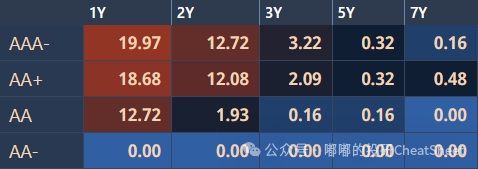

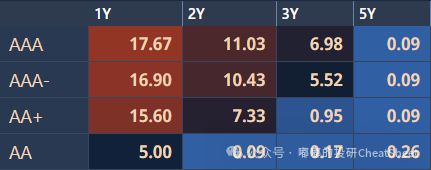

城投债方面,目前3年期、5年期的各评级债券,收益率基本也去到了过去5年最低的历史分位;二永、产业方面的结论也是类似。

图表 城投债到期收益率5年历史分位(%)

图表 银行二级资本债到期收益率5年历史分位(%)

图表 银行永续债到期收益率5年历史分位(%)

图表 产业债到期收益率5年历史分位(%)

从收益率全景图来看,目前各类债券的到期收益率距离5年历史分位还有空间的,也就只剩1年以内的品种,而要知道这所剩无几的空间不过是2020年疫情期间天亮放水所砸出来的低点。

我最近聊了几个管理人,无论是公募还是私募,都一致地降低了组合的久期,或通过国债期货方式进行了对冲,侧面反映出大家对交易拥挤的担心。毕竟一旦踩踏发生,久期越长的品种对利率的敏感度会越高,正如股指期货在下跌的过程中,越是远月的品种下跌幅度会越大。

而且由于过去一年城投债等信用债利差也大幅压缩,这意味着后续即便以信用债为主的私募基金管理人,也很难像2022年10月那波债券踩踏行情那样“独善其身”,预计本轮回调是普遍性的。

图表 各品种各评级各期限债券到期收益率5年历史分位(%)点击看大图

正如大家都没想到雪球会成为本轮量化踩踏的导火索,债券踩踏的发生同样可能是经济复苏以外的逻辑。

如何减少债券踩踏中的损失?

我们先看看历次债券市场回撤时的市场表现如何。

以万得中长期纯债型基金指数为例,除个别大熊市(如2013年钱荒)以外,债券型产品连续回撤通常在1-2个月内完成,回撤幅度通常在1%-2%之间。这种大而急的回撤,大幅增加了通过赎回产品方式进行风险规避的难度,毕竟债券型基金通常有高昂的软锁赎回费用,一旦判断错误来回申赎的磨损成本很高。

图表 万得中长期债券型基金指数长期走势(上部叠加最大回撤,白框上沿大概回撤1%,下沿2%)

除了直接赎回外,还有两种方式供大家考虑:一是通过国债期货进行对冲,二是通过增加转债进行均衡。

国债期货方面,好处是比较方便,但由于很难把握产品底层券种的结构、久期以及杠杆,我们只能通过模糊的方式进行对冲套保。大体思路是:先获得计划使用的国债期货品种对应的最廉券久期,然后询问管理人产品组合扣除转债后的久期和杠杆大概什么水平,最后对应计算需要用到的国债期货合约数量。(具体计算过程请参考知识星球案例,关键词:债券产品国债期货套保)

转债方面,一是由于股债长期的低相关甚至是负相关性,二是低价转债目前的估值性价比着实很高,市场上充斥着大量到期收益率大于5%的低价转债,这部分是当前纯债信用债很好的替代。当然,如果选择低价转债进行替代,也必须要接受组合波动放大的现实。据我了解,很多私募债券管理人这段时间也确实增配了很多这部分的转债。

图表 YTM大于5%的低价转债数量已超过50

顺便提一句,鉴于目前量化中性策略仍在“还债”进程中,而监管对各项套利政策的“查缺补漏”堵死了大量套利策略的盈利空间,赎回纯债产品后往往面临“资产荒”的困局,今年可能是近5年来低波FOF最难做的一年。

把握低价转债的投资机会

此前关于转债大概写了几篇文章,重复的部分我们不再赘述,感兴趣的朋友欢迎翻阅之前的文章:

- 量化CheatSheet · 转债估值体系(附代码)

- 量化CheatSheet · 经典转债策略实战(附代码)

- 量化CheatSheet · 转债双低策略的改进思路

- 量化CheatSheet · 转债归因实战(附代码)

- 基研CheatSheet · 归因视角看转债产品

这次我们聊聊低价转债的估值水平。

我们每周在【指数CheatSheet】中披露的价格其实就是低价转债的估值指标。转债也是债的一种,价格跟到期收益率之间往往可以相互转换。

可以看到,目前低价转债的估值基本来到了除2021年初永煤违约风波之外的最低水平,也侧面印证了当前低价转债的高YTM水平。同时,区别于股票估值低了可以更低的情况,转债毕竟有债底保护,最后只要不违约都会兑付,当前偏低价转债的投资机值得重视。

图表 低价转债整体价格走势

不过值得一提的是,随着微盘股的踩踏,市场也开始怀疑部分微盘股对应的转债债底安全性,因此低价转债策略也不代表简单买入一揽子YTM最高的转债。

当然如果能接受更高波动,那么偏均衡甚至是偏股性的转债也是可以进行配置的,不过逻辑就不是纯债性价比置换,而是股债对冲了。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。