作者:指数猫

题图:指数猫微信公众号

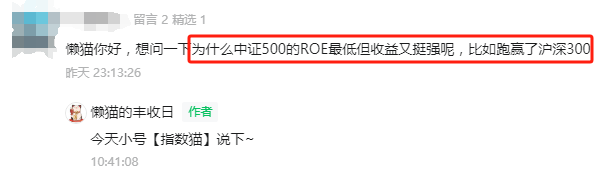

有小伙伴问了个好问题:

为什么中证500的ROE低,却又跑赢了沪深300呢?

关于长期收益,

查理·芒格说:“一只股票的长期年化收益率约等于其ROE”,这也适用于指数。

但我们看数据,

沪深300的ROE始终领先中证500一个身位。

2022年,沪深300的ROE是11%,中证500的ROE是7%。

再对比行情,

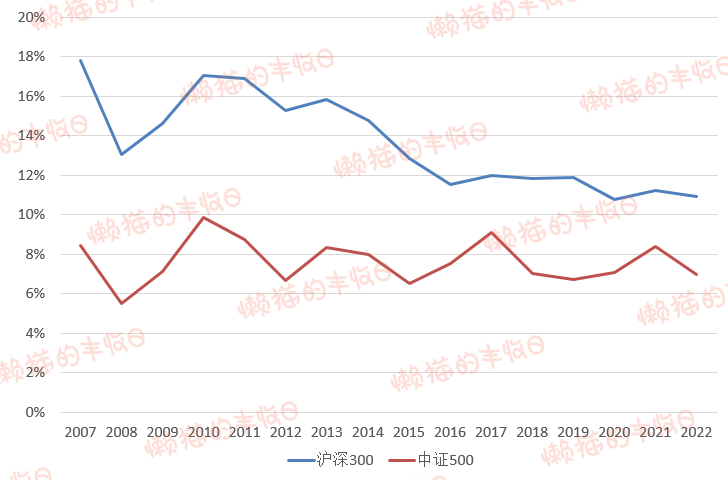

2004年12月31日基日以来,

沪深300,涨了228.26%,年化6.66%。

中证500,涨了422.39%,年化9.35%。

把分红加回去,

沪深300的年化收益率是8.58%,中证500的年化收益率是10.41%,沪深300依然每年落后中证500将近2个点。

为什么会这样呢?ROE更低的中证500长期跑赢了沪深300。

01

沪深300真的跑不赢中证500?

先纠正一个误区,

沪深300并没有跑不赢中证500。

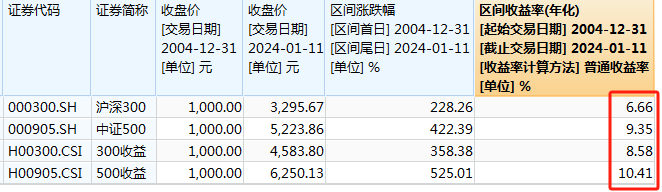

图中绿线是沪深300相对中证500的超额收益,

往上走,意思是沪深300跑赢中证500;

往下走,意思是中证500跑赢沪深300。

可以看到,分为三个阶段:

1)2005-2009年,沪深300和中证500基本同涨同跌,短时间内可能跑输,但很快就纠正回来了,大小盘风格分化并不明显。

2)2010年,沪深300大幅跑输中证500。在这一年,中证500涨了10.07%,沪深300跌了12.51%。

3)2011年后,沪深300和中证500的表现基本差不多。

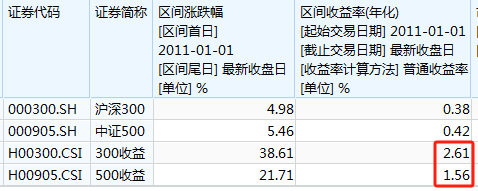

看数据的话,2011年以来,沪深300涨了4.98%,中证500涨了5.46%。

不过,两者的分化也开始明显化、长期化。

2011-2012年,市场整体下行,但资金在消费、医药里面避险,催生了“喝酒吃药”行情,沪深300跑赢中证500。

2013-2015年,4G大规模应用,叠加移动互联网重新浪潮,催生中小创牛市,中证500大幅跑赢沪深300。

2016-2021年春节,先是供给侧改革催生了“漂亮50”行情,再是公募大爆发,催生了抱团股行情,都集中在大盘股上,沪深300持续跑赢中证500。

2021年春节后,抱团股行情崩溃,大白马持续还债,又变成了沪深300持续跑输中证500。

总的来说,

把2011年作为起点的话,代表中小盘的中证500,和代表大盘的沪深300表现差不多。市场整体呈现出“大盘-小盘”轮动的特征,而且风格持续周期偏长期化,少则2年,多则5年。

02

业绩&估值

然后,我们以2011年为起点,看下沪深300、中证500业绩和估值的变化。

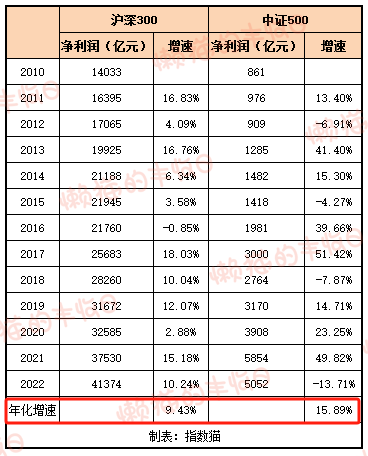

这是业绩,

算年化增速的话,2011年以来,沪深300成分股净利润平均每年增长9.43%,中证500成分股净利润平均每年增长15.89%。

业绩增速是沪深300更高一些。

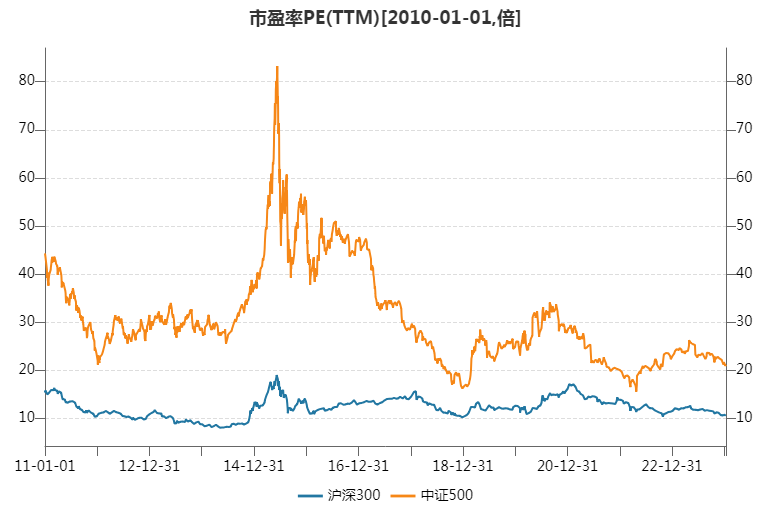

看估值的话,

2011年初,沪深300的PE是15.34倍,中证500的PE是44.3倍。

现在,沪深300的PE是10.51倍,比着2011年初下降了31.5%。

中证500的PE是21.1倍,比着2011年初下降了52.4%。

所以,为什么2011年后,沪深300和中证500的涨跌幅差不多呢?

业绩上,是中证500增长更快一些,但杀估值也杀的更狠,PE降了52.4%。

沪深300的业绩增速虽然慢一些,但PE只降了31.5%,两相抵消,两个指数的收益就差不多了。

当然,还有分红的影响。

把分红加回去后,沪深300的年化收益是2.61%,中证500的年化收益是1.56%,沪深300平均每年跑赢中证500指数1个点左右。

所以,

并不存在沪深300跑不赢中证500的情况,过去十几年,沪深300还略微领先中证500一丢丢~

03

总结几点,

1)算基日以来收益的话,是中证500表现好一些。

两个指数的基日都是2004年12月31日,起点都是1000点,但现在中证500涨到了5206点,沪深300只有3284点,一眼就能看出来,是中证500涨幅更大。

2)但中证500相对沪深300的超额收益其实主要是在2011年之前积累的。看2011年后表现的话,两者相差不多,沪深300涨了4.98%,中证500涨了5.46%。

把分红加回来后,其实还是沪深300表现更好一些,平均每年比中证500多涨1个点。

3)为什么2011年后,沪深300和中证500的总收益相差无几呢?

中证500的业绩增速更快一些,但杀估值也杀的更多一些;沪深300的业绩增速慢一些,但杀估值杀的没那么多,业绩增长和杀估值两相抵消,两个指数过去十几年总收益相差不大。

4)ROE问题

为什么过去十几年沪深300、中证500的ROE相差接近一倍,收益却没拉开呢?

和杀估值有关。

先说比较好理解的PE估值,

PE = 净利润 / 市值

在什么情况下,净利润的增速和市值的增速会一样呢?

在PE不变的情况下。

而过去十几年,不管沪深300,还是中证500,都在杀估值,抵消了业绩增长,所以指数涨幅不大。

这是刚刚说的内容,不难理解。

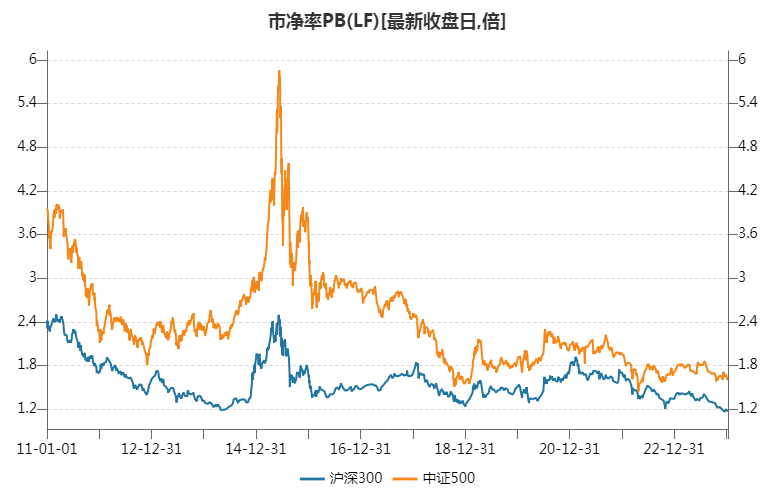

然后,我们换PB的估值方法,

PB = 净利润 / 净资产

比如给1倍PB,净资产为10亿的一家公司或一只指数,其对应的市值应该是10亿元。

ROE = 净利润 / 净资产

假设ROE=10%,那这家10亿元净资产的公司,每年能产生1亿元的净利润。

设想一下,你是这家公司的老板,已经决定了不再扩大再生产,每年还会把1亿元的净利润都分红掉,那你的收益是多少呢?

1 / 10 = 10%

假设ROE=20%,那每年的净利润就是2亿元。

收益是:2 / 10 =20%

所以,芒格说“一只股票的长期年化收益率约等于其ROE”,其实是从PB的角度来说的。

ROE = 净利润 / 净资产

ROE就是净资产创造利润的能力,如果不扩大再生产,还全部分红,ROE多高,投资这家企业的长期回报就多高。

当然,这隐含了一个前提条件,PB不变,或变化不大。

不巧的是,过去十几年,沪深300、中证500,不仅在杀PE,也在杀PB,杀估值抵消了业绩,或者说净资产的增长,这才导致ROE没反映到市值变化上。

将来,如果不再杀估值,那沪深300、中证500的业绩增长,或者说净资产增长大概率是能反映到市值增长上的,期待下~~

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。