作者:好投学堂专栏作家,私募finder(知乎平台同名)

题图:百度图片

这家公司的背景很好,公募团队转私募,对风险和基本面的研究要深入的多,建议大家关注起来。

一、公司介绍

公司成立于2021年,2022年正式开始运作,目前规模3亿左右,以alpha策略为主;目前公司18人,投研占比80%以上,核心团队6人,在公募基金共事近10年,属于“公奔私”创业,其余投研均出身于大厂。

Alpha策略在公募实盘10余年,管理规模曾超70亿,并多次获得公募基金量化类策略第一名。

目前公司产品线比较简单:500指增和中性。

二、策略介绍

公司的Alpha策略分为两条线:基本面条线和量价条线,二者各占50%。

1. 基本面条线

公募出身的团队在基本面上的优势毋庸置疑,这家公司主要就是依托于创始人在公募的长期工作经历,形成的对基本面的深刻理解而进行量化基本面的开发。

目前,市场上大多数使用基本面因子的管理人,都试图寻找一些能够适用于所有股票的基本面因子,也就是所谓的“全局基本面因子”,比如大家熟知的PE、PB等,但这种因子往往过于浅显,同质化严重,很难将基本面量化做深入,甚至很多这种因子已经变成了风险因子,主要用于控风险。

于是很多管理人开始研究“局部基本面因子”,包括今天所说的这家私募。

首先,他们依然会找寻“全局基本面因子”,寻找全局alpha,这是各家管理人都在做的事情。

其次,他们会将市场根据行业、板块进行划分,之后分别挖因子、建模,但这样做,数据量会特别少,很容易导致过拟合,他们的处理方式主要基于贝叶斯原理,按行业去建模,目前已完成10多个行业的建模工作,每个模型都会贡献各自的alpha。(这一步的门槛还是很高的)

但各个alpha之间、各个alpha与全局alpha之间都不是绝对的相互独立,不能直接简单的结合,还要综合考虑各个alpha之间的相关性、各自alpha内部的各种标准差、误差等等方面,所以接下来的一步是要“如何把这些碎片alpha与全局alpha贴合起来”。

这一步才是最关键的,但是这一步属于他们的核心,所以也并没有细讲。

总结一下,基本面alpha来自全局基本面alpha+局部基本面alpha(10多个),生成总的基本面量化条线,大概就是这家基本面alpha的来源。

2. 量价条线

这家公司的量价条线基于纯AI,由人工智能执行到底。

如果大家对使用AI的私募比较熟悉的话会知道,这类私募的算力、算法、数据等方面的投入是非常夸张的,每年大几千万、上亿的投入都很正常,而这家公司现在还没有能力承担起如此大的成本,所以目前主要背靠顶级高校,和顶级高校AI智能实验室合作(也主要得益于创始人丰富的高校资源)。

提到AI就没啥好讲的了,几乎就是个黑箱,没办法去做归因,他们是把弱信号通过AI组合成强信号,当信号弱到0时,会通过深度学习继续与其他信号组合成强信号,目前实盘的强信号大概有30多个,大家可以把弱信号理解为因子,强信号看作是子策略。

之后再将基本面alpha与量价alpha进行叠加,形成最终的alpha策略。

3.风控模型

这家的风控模型也挺有特色,主要是Barra风格因子+独家风格因子。

Barra风格因子大家应该都很熟了,不多做介绍,他们除了常见的Barra风格因子和行业因子外,还依据A股市场特征,构建了近20个独家风险因子,对于识别和控制组合的风险至关重要。(其他家私募也有同样的做法)

关于风格因子,我展开讲一下,尽可能讲的通俗易懂一些。

学金融的应该都知道资本资产定价模型(CAPM模型),这个模型上世纪60年代提出,对资本市场影响重大。

大家可以把CAPM看作是单因子模型,后来的学者在此基础上又把该模型拓展到三因子、五因子,比如大家熟知的Fama-French三因子模型,但无论是哪个模型,里面都会有一个“其他因子”,这里的“其他因子”其实就是人们还没挖掘出来的能够解释市场风格的因子,也是大家一直努力探索的方向。

发展到现在,模型里面已经有十余个风格因子,而这个模型也就是大家常说的Barra模型,目前Barra模型分为CNE5和CNE6,大类因子分别包括:

CNE5:Beta因子、动量因子、流动性因子、成长因子、杠杆因子、非线性市值因子、盈利预期因子、账面市值比因子、市值因子、残差波动因子等;

CNE6:情绪因子、流动性因子、质量因子、动量因子、波动因子、价值因子、成长因子、分红因子、市值因子等。

问题来了,这些风格因子有什么用呢?

简单说,这些因子就是用来刻画“大盘”的风格(或走势),假设有一天能把大盘所有的风格因子准确找出来,并按照准确的权重组合成具体的模型,那就相当于可以准确预测股市走势了,你就成为真正的股神了。

但现实不可能把所有的因子全部找出来,于是大家就在“其他因子”里面不断探索,希望能找出更多、更有效的因子,如果找到的因子越多、越有效,那模型就会越准确,“镰刀”就会越锋利。

既然不能把所有的因子都找到,甚至目前找到的风格因子只是冰山一角,那么理论上来说,Barra风格因子控制的越严格,尾部风险甚至可能就越高,毕竟可解释的风格因子占少数。

(可能有点难理解,但大家尽可能试着去理解,理解不了也不会影响做投资)

所以,现在很多管理人并不会局限于Barra模型,而是会在其基础上增加自己独有的风控模型,以减少尾部风险,包括今天写的这一家。

但实话说,效果好坏只能交给市场来检验,只能说当风险真的来临时,研究越深入、风控模型越准确的私募,才会亏的越少。

关于风格因子就说这么多吧。

中性策略多头端主要是均衡配置了500指增和1000指增,空头端用IM、IC来对冲,具体就不细讲了。

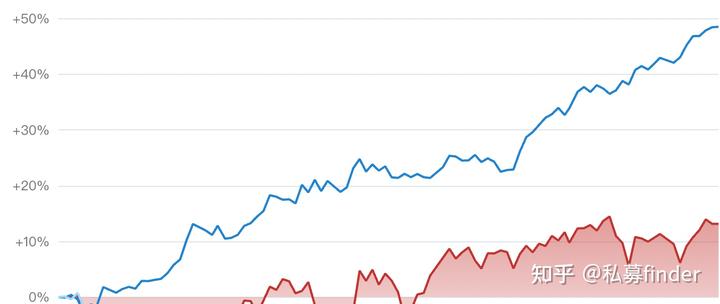

最后再贴几张他们的业绩曲线:

中证500指增,蓝色是超额,来源:火富牛

中性策略6月份才刚开始运行,年化20%左右,目前最大回撤0.6%。

三、总结

这家私募的背景还是非常不错的,而且在基本面量化方面也有着很强的优势,再加上独特的风控模型,还是有很大潜力,目前就是规模较小,业绩时间较短,再跟踪一段时间看看。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。