作者:中金量化及ESG

题图:中金量化及ESG微信公众号

摘要

风格轮动:小盘风格短期占优

12月大小盘维度综合指标值为-0.85,成长价值维度综合指标值为0.27,整体风格偏向小盘成长。相较于11月观点而言,成长价值得分从-0.17上升到0.27,向成长风格切换;大小盘维度则是从-0.15下降到了-0.85,向小盘风格进一步偏移。具体而言,在大小盘维度下,市场状态大类指标为-0.58,市场情绪大类指标为-0.84,宏观环境大类指标为-1.13,均展现较强的偏向小盘的观点。在成长价值维度下,市场情绪大类指标为1.72,偏成长;而市场状态大类指标为-0.78,宏观指标大类指标为-0.13,均偏价值。

行业轮动:看多综合金融、综合、传媒、银行、纺织服装和商贸零售

行业轮动2.0模型12月份最新推荐持仓为:综合金融、综合、传媒、银行、纺织服装和商贸零售。相比11月份的持仓,本月新增综合金融、综合、纺织服装和商贸零售行业,保留了传媒和银行行业。

组合11月份涨跌幅为-0.6%,同期全行业等权基准涨跌幅为-0.7%,组合跑输基准0.1ppt。组合2023年以来收益率6.0%,同期行业等权基准收益率-2.5%,超额收益率8.5%。样本外(2023-08-01至2023-11-30)组合收益率为-10.9%,同期全行业等权基准涨跌幅为-8.6%,组合跑输基准2.3ppt。

行业景气度模型观点:煤炭行业景气度边际回暖。总体来看,模型判断电力及公用事业行业景气度相对较高;判断景气度中性的行业包括交通运输、有色金属、汽车、钢铁、基础化工、煤炭;判断景气状态相对低的行业包括电子、石油石化。

多因子选股:11月中证500指数增强跑赢基准1.79ppt

11月中金量化沪深300指数增强跑输基准0.48ppt。组合样本外跟踪以来(2019-01-01至2023-11-30)累计收益71.59%,累计跑赢基准54.21ppt。11月中金量化中证500指数增强跑赢基准1.79ppt。组合样本外跟踪以来(2021-01-01至2023-11-30)累计收益23.98%,累计跑赢基准38.45ppt。11月中金量化中证1000指数增强跑赢基准1.37ppt。组合样本外跟踪以来(2022-08-01至2023-11-30)累计收益6.91%,累计跑赢基准22.22ppt。

主动量化选股:11月低关注度掘金和次新股掘金策略均延续优势,收益率均超过4%

成长趋势共振模型11月收益率为-1.9%。该策略2009年1月1日以来,年化收益率达30.8%,以偏股混合型基金指数为基准,年化超额收益率达21.5%。11月收益率为-1.9%,跑输基准2.3ppt。

价值股优选策略11月收益率为0.0%。该策略2009年5月5日以来,年化收益率达19.5%,以中证红利指数为基准,年化超额收益率为14.0%。11月收益率0.0%,跑输基准0.2ppt。

低关注度掘金策略11月收益率为4.3%。该策略2015年1月1日以来,年化收益率达27.4%,以低关注度股票池为基准,年化超额收益率为24.4%。今年以来收益率达47.7%,11月收益率4.3%,跑输基准0.6ppt。

次新股掘金策略11月收益率为4.8%。该策略2010年1月1日以来,年化收益率达27.8%,以次新股股票池为基准,年化超额收益率为16.2%。今年以来收益率达25.8%,11月收益率4.8%,超额基准0.6ppt。

量化配置:股票>商品>债券

综合宏观驱动力、综合宏观驱动力、经济预期差、左侧内生结构、技术指标等维度的信息,我们当前对国内股票资产最为看好,商品资产中性乐观,债券资产相对谨慎,各资产看多程度排序为股票>商品>债券。

1)宏观预期差维度:股票乐观、债券谨慎、商品谨慎。截至2023-11-30,从股票市场看,最新的PPI超预期,社融连续三月超预期,人民币贷款连续三月不及预期,美元兑人民币连续三月不及预期,整体对股票市场影响偏正面;从债券市场看,社融连续三月超预期,整体对债券市场影响偏负面;从商品市场看,最新的工业增加值超预期,美元兑人民币连续三月不及预期,整体对商品市场影响偏负面。

2)左侧择时维度:股票乐观、债券谨慎、商品乐观。①当前股市左侧择时体系中有4个指标触发看多信号,2个指标触发看空信号,其余指标维持无观点状态。我们认为股市当前在估值、情绪、资金等方面均处于偏低状态,可以耐心进行布局,但或出现的上涨也将更多表现为震荡形式。②当前债券左侧择时体系中有2个指标发出看多信号,5个指标发出看空信号,其余指标维持无观点状态。我们认为债券市场在估值、情绪、资金等角度整体处于高估或过热状态,未来大概率会出现趋势反转后的市场下跌。③当前商品左侧择时体系中有4个指标发出看多信号,1个指标发出看空信号,其余指标维持无观点状态,我们认为商品市场整体处于库存较低的供不应求状态,未来大概率出现情绪修复所带来的价格上行。

3)阻力支撑维度:当前股市为偏多信号,市场底部支撑相对较强。股市阻力支撑指标在5个主要宽基指数中,有4个为看多信号,1个为看空信号,我们认为当前市场底部支撑相对较强,未来大概率走出震荡上涨行情。

4)系统性风险维度:当前预警信号接近触发,警惕股债未来的同跌风险。11月22日,股债下尾相关系数突破0,满足了预警信号触发的第一个条件,但第二、三条件均未实现,因此我们认为当前时点股债同跌的风险不大,但需警惕未来股债其中之一处于下跌趋势后所带来的的预警信号触发。

风险

本篇报告基于市场历史收益,探究量化策略表现,无法确保样本外收益。

正文

风格轮动:小盘风格短期占优

四象限风格轮动模型

模型简介

我们在报告《中金|如何捕捉四象限的风格轮动?》中,结合风格影响因素分析和量化指标筛选方法,构建了综合单一维度和重合维度预测指标的,大盘成长、大盘价值、小盘成长、小盘价值四象限风格轮动模型。我们从市场状态、市场情绪、宏观环境三个维度寻找有经济学意义的候选指标,采用格兰杰检验和相关性检验对指标有效性进行测试,旨在筛选出既对四象限风格收益有预测效果,且符合经济学逻辑的轮动指标,最终选出共15个指标。

►成长/价值维度的有效指标包括:新增投资者数量、中国波指、PPI月同比和M2M1增速差等。

►大盘/小盘维度的有效指标包括:大小盘相对换手率、全A换手率分位数、创新高个股占比、期权认沽认购比等。

►重合指标(即对大盘/小盘和成长/价值维度均有效)包括:偏股基金募资额、期限利差等。

使用通过显著性检验后的入选指标,我们构建了大盘/小盘和成长/价值两个维度的复合指标。除了将指标标准化和调整极性以外,我们通过叠加滚动胜率信息纳入了指标近期趋势的信息。我们进一步将所得二维复合得分指标,通过坐标法搭建四象限风格的仓位调整轮动策略:重仓推荐风格,低配相邻风格,不配相反风格。

最新观点

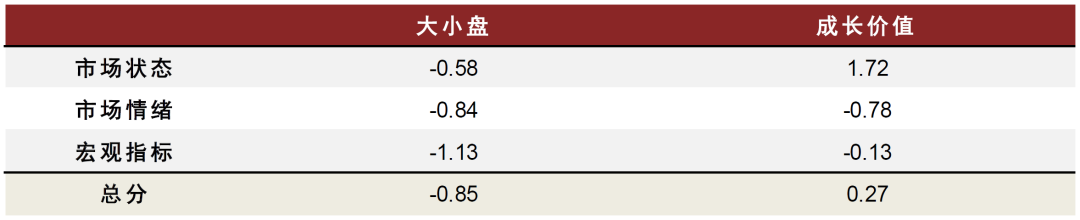

12月大小盘维度综合指标值为-0.85,成长价值维度综合指标值为0.27,整体风格偏向小盘成长。相较于11月观点而言,成长价值得分从-0.17上升到0.27,向成长风格切换;大小盘维度则是从-0.15下降到了-0.85,向小盘风格进一步偏移。

具体而言,在大小盘维度下,市场状态大类指标为-0.58,市场情绪大类指标为-0.84,宏观环境大类指标为-1.13,均展现较强的偏向小盘的观点。在成长价值维度下,市场情绪大类指标为1.72,偏成长;而市场状态大类指标为-0.78,宏观指标大类指标为-0.13,均偏价值。

综合来看,我们认为整体风格偏向小盘成长。

图表1:各维度大类指标及综合指标值

注:截至2023-11-30

资料来源:Wind,中金公司研究部

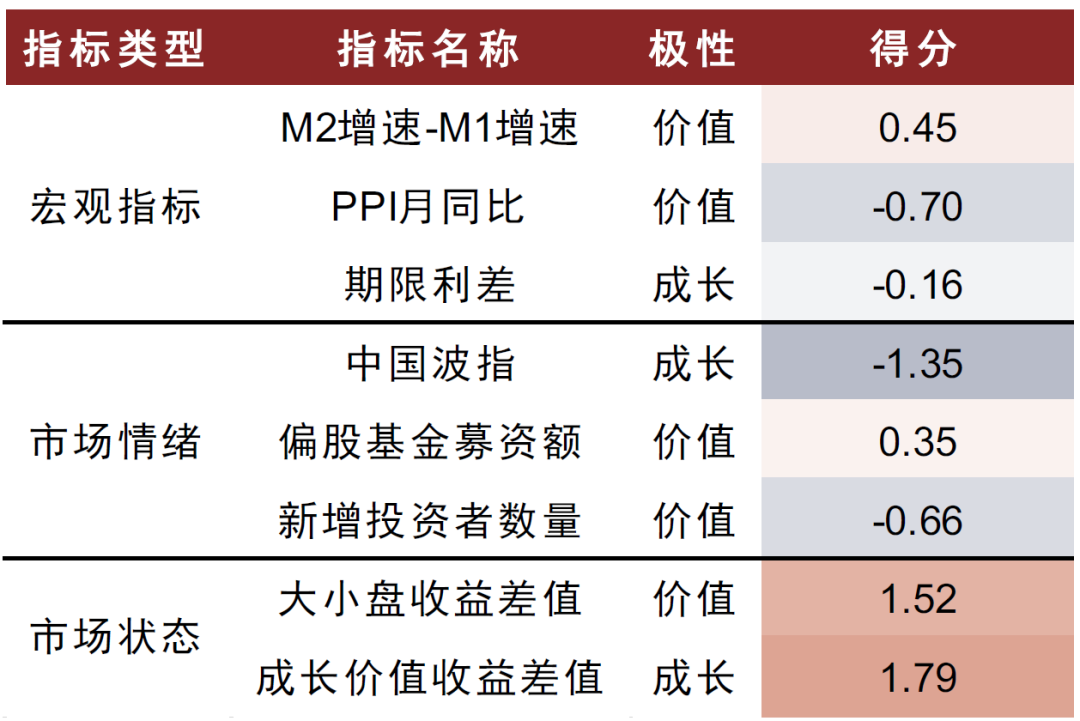

图表2:大小盘维度细分指标得分

注:得分为极性与胜率调整后得分;数据截至2023-11-30

资料来源:Wind,中金公司研究部

图表3:成长价值维度细分指标得分

注:得分为极性与胜率调整后得分;数据截至2023-11-30

资料来源:Wind,中金公司研究部

行业轮动:金融与消费板块得分靠前

行业轮动2.0:看好综合金融、综合、传媒、银行、纺织服装和商贸零售

模型简介

我们在报告《中金|轮动节奏自适应行业轮动2.0模型》中,采用轮动速度分域逻辑(轮动速度指标构建方式见图表4),将市场的历史轮动速度按照快慢划分为不同区间。在筛选出达到有效性标准的因子后,采用择时切换逻辑,在不同的行业实际轮动状态下切换使用这些因子,构造出行业轮动节奏自适应的综合行业轮动指标:

►快速轮动模型以价量信息为主:包括4大类因子,分别为调研信息、动量和反转、流动性和资金流,共9个细分因子。

►慢速轮动模型结合基本面与价量信息:包括8大类因子,分别为波动率、成长、调研信息、动量和反转、分析师、现金流、拥挤度和资金流,共16个细分因子。

图表4:轮动速度指标构建方式

资料来源:中金公司研究部

跟踪表现

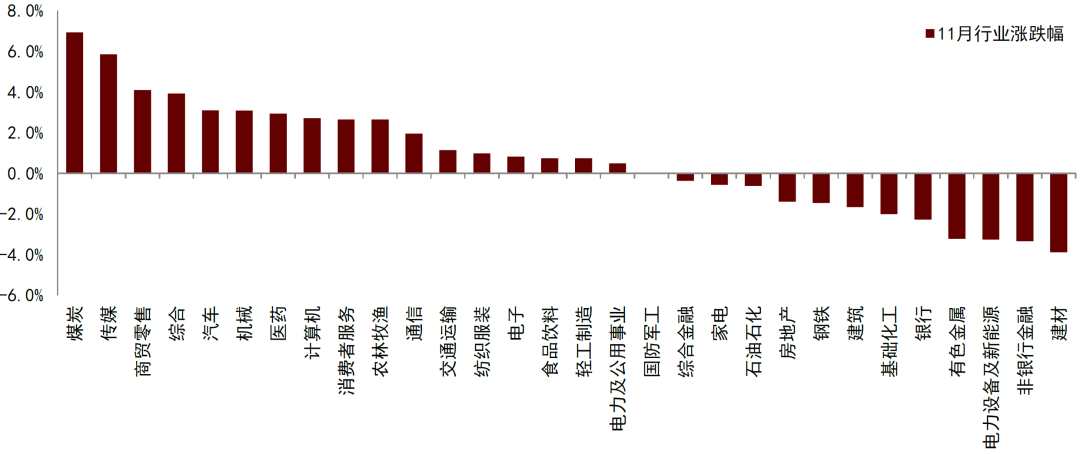

11月不同行业在收益上表现出小幅分化,月度收益最高的行业与收益最低的行业之间的收益差超10ppt。煤炭和传媒行业在11月表现显著优于其他行业,位列涨跌幅第一和第二,月度分别上涨6.9%和5.9%;商贸零售和综合行业表现也较为突出,11月分别上涨4.1%和3.9%。11月收益相对弱势的行业包括有色金属、电信、非银和建材,月度跌幅均大于3%。

图表5:中信一级行业月度收益率

资料来源:Wind,中金公司研究部

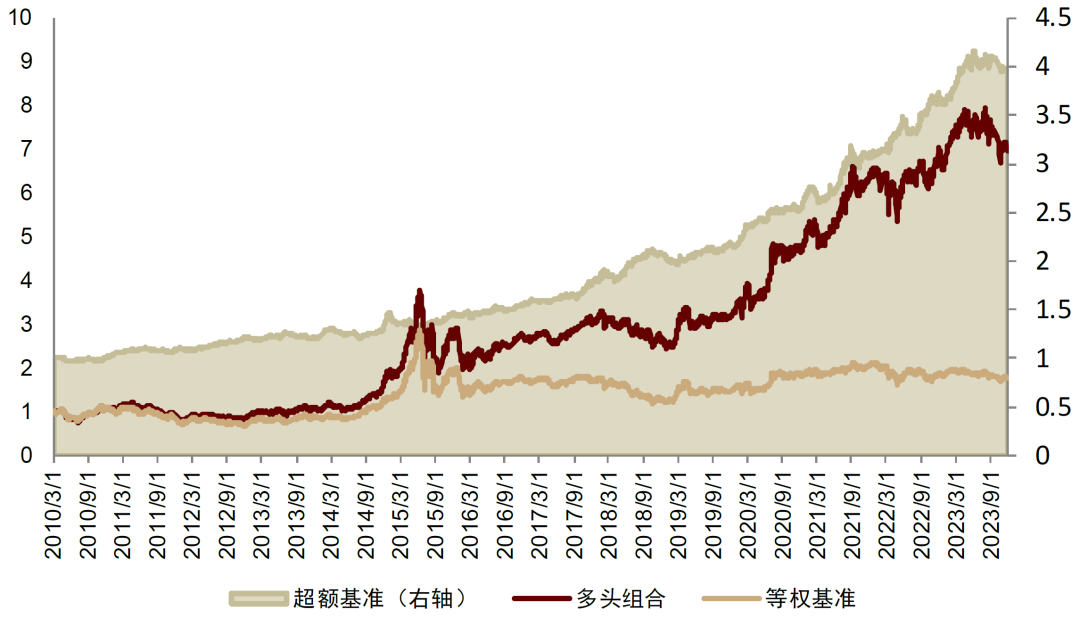

行业轮动2.0组合11月份持仓行业为:石油石化、银行、电力及公用事业、通信、传媒和钢铁。该组合11月份涨跌幅为-0.6%,同期全行业等权基准涨跌幅为-0.7%,组合跑输基准0.1ppt。

组合2023年以来收益率6.0%,同期行业等权基准收益率-2.5%,超额收益率8.5%。

样本外(2023-08-01至2023-11-30)组合收益率为-10.9%,同期全行业等权基准涨跌幅为-8.6%,组合跑输基准2.3ppt。

图表6:轮动模型样本外跟踪净值

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

图表7:轮动模型收益表现

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

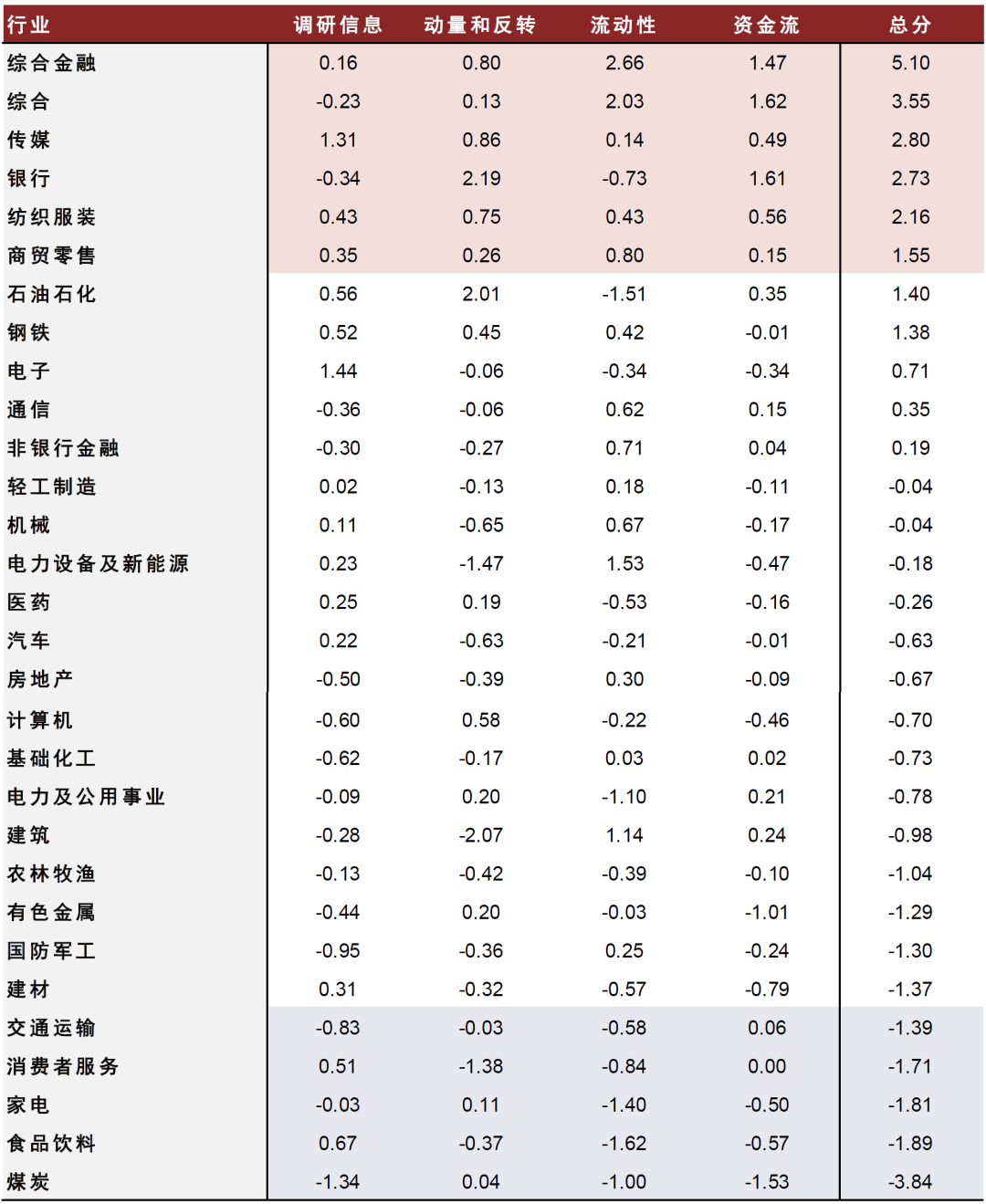

最新观点

模型12月份最新推荐持仓为:综合金融、综合、传媒、银行、纺织服装和商贸零售。相比11月份的持仓,本月新增综合金融、综合、纺织服装和商贸零售行业,保留了传媒和银行行业。

图表8:近6个月持仓变化

资料来源:Wind,中金公司研究部

最新行业轮动观点相应各维度信息细节如下:

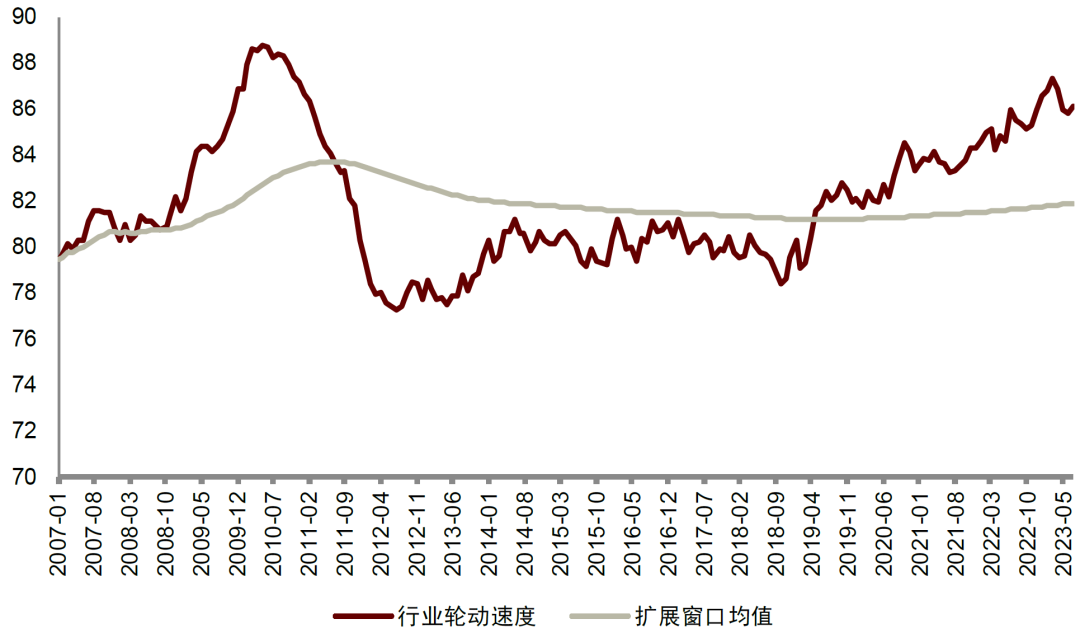

►行业轮动速度状态:当前行业轮动速度指标值为88.29,市场轮动速度偏快,故选用快速轮动模型。

►细项得分:综合金融和综合行业在流动性方面得分颇高,银行的长期动量和资金流得分较好,传媒在调研信息大类有一定加分。

图表9:行业得分细项一览

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

图表10:行业轮动速度

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

行业景气: 煤炭行业景气度边际回暖

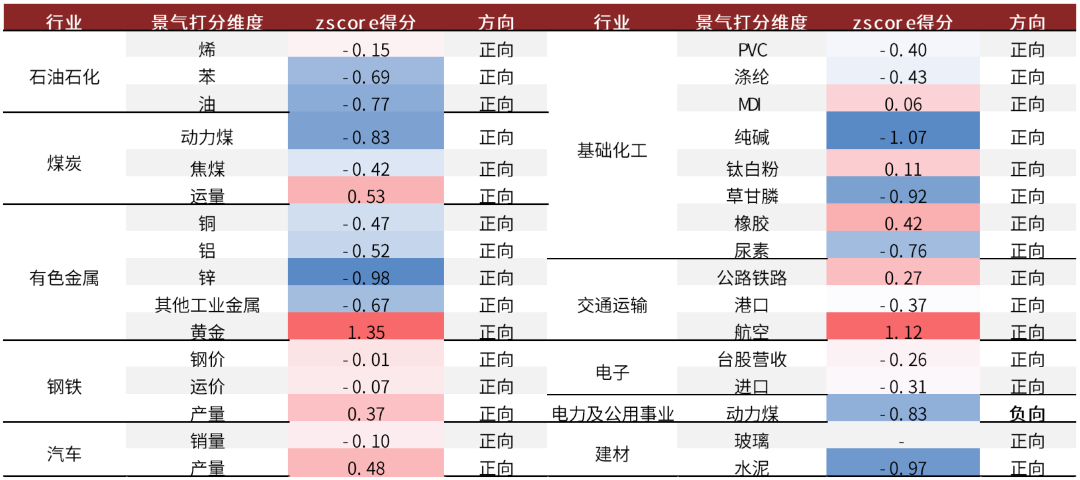

我们在报告《中金|如何量化跟踪周期性行业景气度》中,针对周期性明显的行业分别构建了景气度打分模型。基于各行业的景气度打分模型,2023年12月观点如下:

►景气度高的行业:电力及公用事业

►景气度中性的行业:交通运输、有色、汽车、钢铁、基础化工、煤炭

►景气度低的行业:电子、石油石化

其中,经过检验,我们发现仅石油石化、煤炭、有色金属、钢铁、汽车行业景气度模型对于行业超额收益的预测能力较强。因此,映射到行业超额收益层面,我们认为石油石化行业仍可能跑输市场。但比较细分指标得分的变化,可以观察到周期性行业景气度边际上有所改善,只是暂未达到景气线水平。

图表11:2023年12月各行业不同景气度维度得分

资料来源:Wind,中金公司研究部

图表12:2023年12月各行业景气度综合得分

资料来源:Wind,中金公司研究部

多因子选股:11月中证500指数增强跑赢基准1.79ppt

沪深300指数增强、中证500指数增强和中证1000指数增强的近期表现如下:

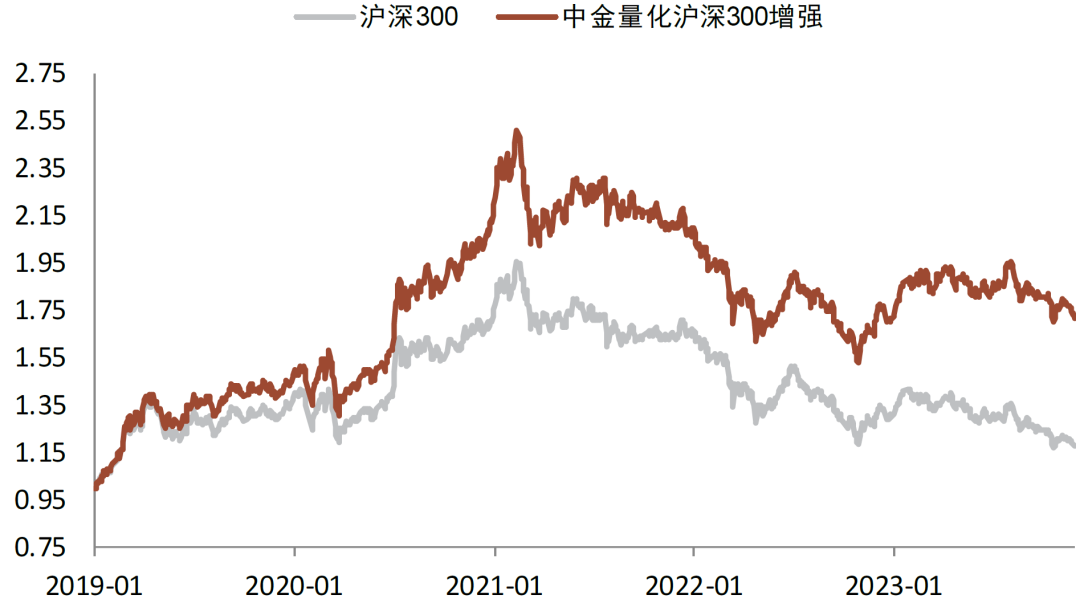

沪深300指数增强

11月中金量化沪深300指数增强[1]跑输基准0.48ppt。组合样本外跟踪以来(2019-01-01至2023-11-30)累计收益71.59%,累计跑赢基准54.21ppt。

图表13:中金量化沪深300指数增强样本外净值走势

注:数据截至2023-11-30

资料来源:Wind、中金公司研究部

中证500指数增强

11月中金量化中证500指数增强[2]跑赢基准1.79ppt。组合样本外跟踪以来(2021-01-01至2023-11-30)累计收益23.98%,累计跑赢基准38.45ppt。

图表14:中金量化中证500指数增强样本外净值走势

注:数据截至2023-11-30

资料来源:Wind、中金公司研究部

中证1000指数增强

11月中金量化中证1000指数增强跑赢基准1.37ppt。组合样本外跟踪以来(2022-08-01至2023-11-30)累计收益6.91%,累计跑赢基准22.22ppt。

图表15:中金量化中证1000指数增强样本外净值走势

注:数据截至2023-11-30

资料来源:Wind、中金公司研究部

主动量化选股:11月次新股掘金收益率达4.8%

主动量化选股策略旨在实现主动权益投资理念和量化工具的结合,通过量化的方式筛选符合主动权益投资逻辑的个股,构建选股组合。目前,我们分别构建了成长趋势共振和价值股优选两个主动量化选股模型,本章对组合近期的收益表现进行跟踪。

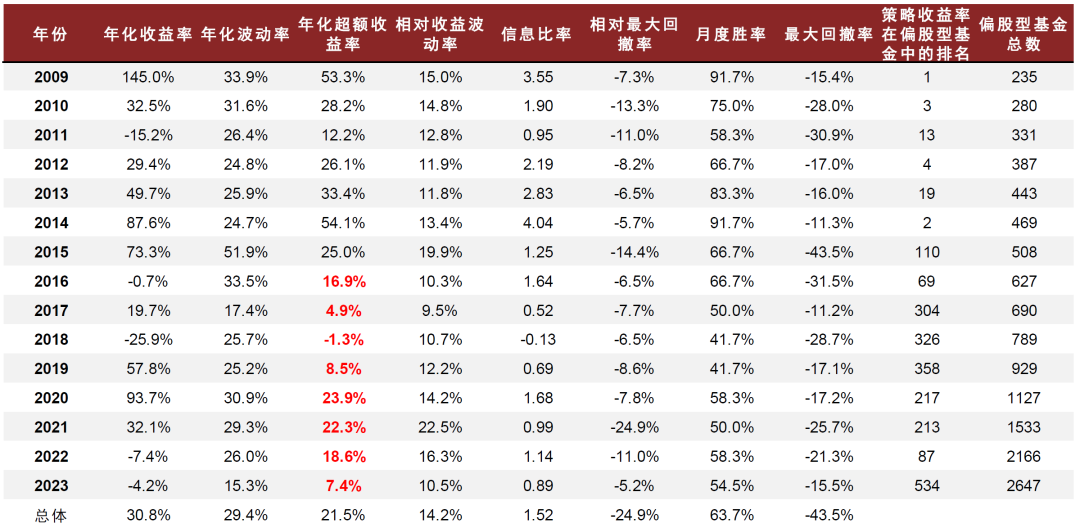

成长趋势共振选股策略

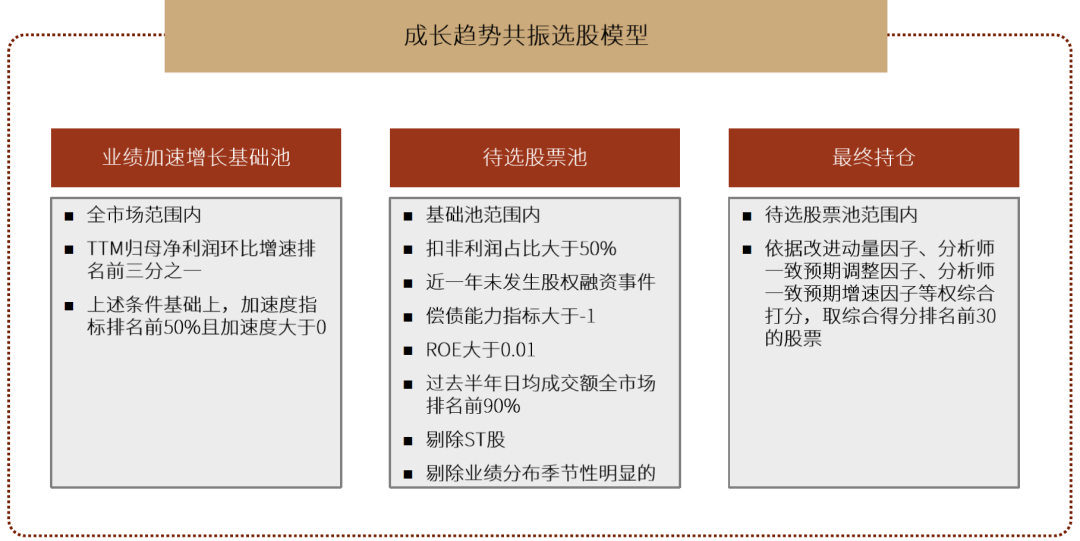

我们在报告《中金:业绩成长是否具有延续性》的报告中,对“上市公司的业绩成长具有一定的延续性”这一逻辑基础进行了验证。基于这一逻辑,成长趋势共振选股模型的构建主要分为以下三个步骤:

►业绩加速增长基础池:在全市场范围内,筛选TTM归母净利润环比增速排名前三分之一的股票,并在其中进一步筛选加速度指标排名前50%且加速度绝对值大于0的股票作为基础池。

►规避非经常性因素带来的风险:非经常性因素对于公司业绩增长的延续性影响较大,因此,在基础池内,我们进一步筛选扣非利润占比大于50%、近一年未发生股权融资事件、偿债能力指标大于-1的公司作为待选股票池。结合报告《中金:精确刻画业绩的加速增长趋势》的研究成果,我们将业绩分布季节性较为明显的个股剔除。出于稳健性考虑,我们将ROE大于1%、过去半年日均成交额全市场排名前90%、剔除ST股也加入筛选标准。

►叠加分析师预期和技术面信息增厚收益:在待选股票池内,依据改进动量因子、分析师一致预期调整因子、CGVA因子(参考报告《中金:如何度量非理性估值定价偏差》)进行排序打分,并等权加总为综合得分,取综合排名靠前的股票作为最终持仓。

图表16:成长趋势共振选股策略实施步骤

资料来源:中金公司研究部

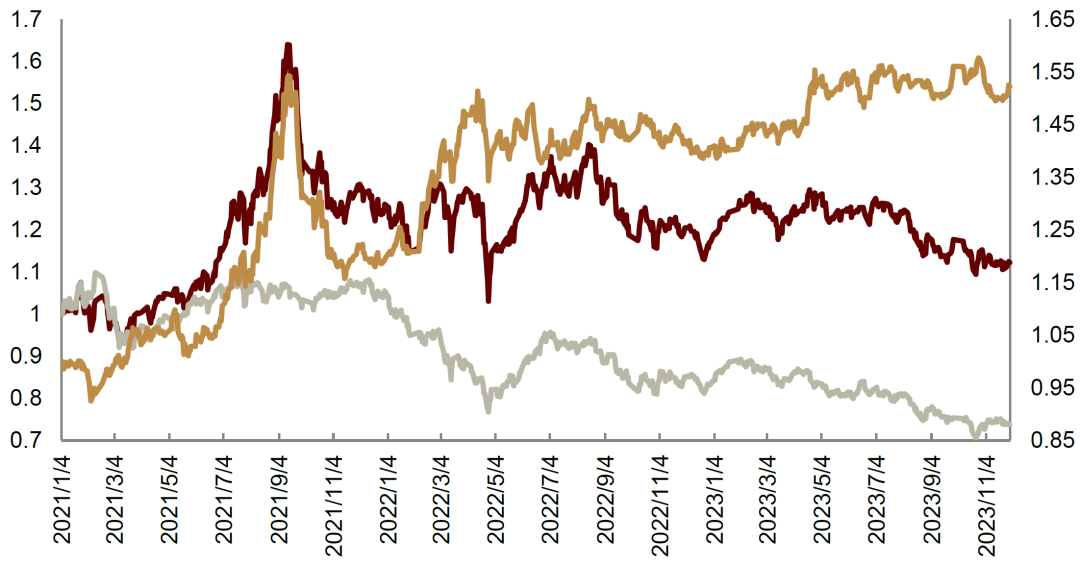

图表17:成长趋势共振选股策略收益表现

注:截至2023-11-30

资料来源:Wind,朝阳永续,中金公司研究部

图表18:成长趋势共振选股策略收益表现(2021年以来)

注:截至2023-11-30

资料来源:Wind,朝阳永续,中金公司研究部

图表19:成长趋势共振选股策略分年度收益统计

注:截至2023-11-30;2023年收益率为实际收益率,非年化数据;标红突出近年表现

资料来源:Wind,朝阳永续,中金公司研究部

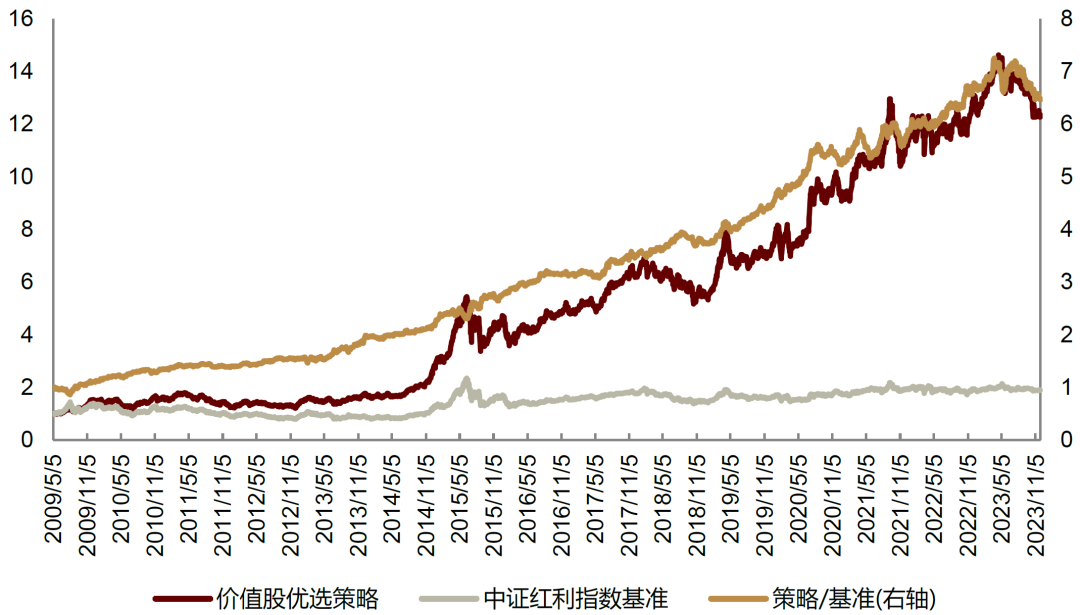

价值股优选策略

我们在《中金:如何看待价值股的“价值”》报告中,探讨了价值股的相对优势,并认为价值股的相对优势主要在于下行风险较小、回撤较小,比较适合稳健型投资者。因此,在构建价值股优选策略过程中,我们也是强调突出下行风险小的特性,具体实施过程如下:

►基础池:依据中信一级行业分类,每个行业分别筛选PB-ROE因子值较小的三分之一股票,作为价值股的基础池。

►优选持仓:在基础池内,将龙头指标、平均股息率分位数、稳健成长指标分位数等权相加,得到综合得分,筛选综合得分排名靠前的股票作为最终持仓。

图表20:价值股优选策略收益表现

注:截至2023-11-30

资料来源:Wind,中金公司研究部

图表21:价值股优选策略收益表现(2021年以来)

注:截至2023-11-30

资料来源:Wind,中金公司研究部

图表22:价值股优选策略分年度收益统计

注:截至2023-11-30;2023年收益率为实际收益率,非年化数据;标红突出近年表现

资料来源:Wind,中金公司研究部

低关注度掘金策略

我们在《中金|如何在低关注度股票中挖掘 alpha》报告中,将公募持股比例较低的股票定义为机构低关注度股票,并发现利好事件的发生可以带来市场的关注,对于低关注度股票的挖掘有较强的助推效果。因此,我们在低关注度股票挖掘alpha时,可以重点关注近期发生过利好事件的股票,并据此构建了低关注度掘金策略,具体实施过程如下:

►剔除高风险个股:低关注度股票池内,剔除波动率因子、价格弹性因子较小的10%个股,其中,波动率因子已做方向上的调整,因子值越小,反应收益波动较大;

►近期发生利好事件股票:在剩余股票中,先筛选近150日内有利好事件发生的股票作为待选池;

►六因子打分:在待选池中,依据反转、流动性-换手率、规模、价值、综合质量、稳健成长因子进行综合打分,取得分排名靠前的10只股票作为最终持仓,其中,各类因子均进行行业和市值中性化、MAD缩尾、zscore标准化等处理。

图表23:低关注度掘金策略收益表现

注:截至2023-11-30

资料来源:Wind,中金公司研究部

图表24:低关注度掘金策略分年度收益统计

注:截至2023-11-30;2023年收益率为实际收益率,非年化数据;标红突出近年表现

资料来源:Wind,中金公司研究部

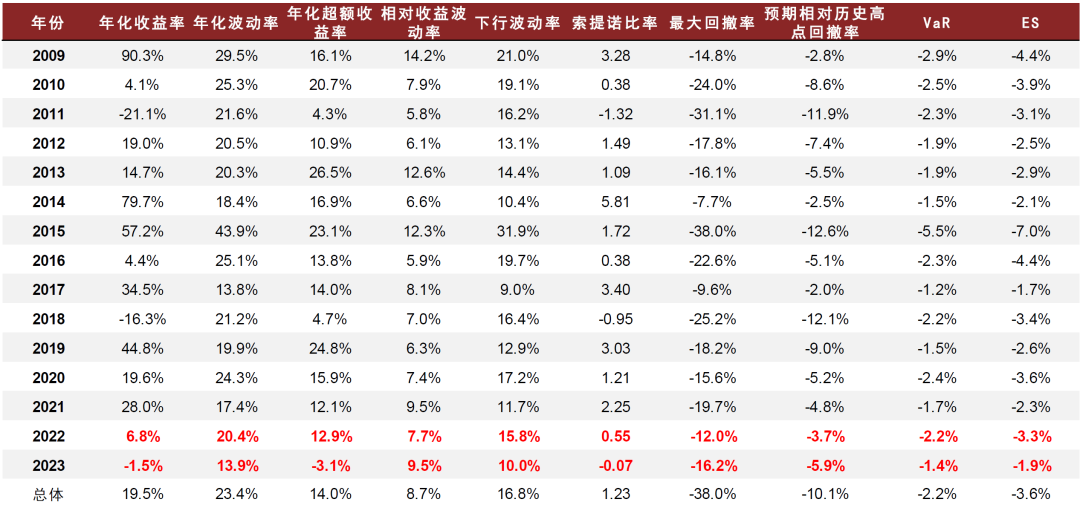

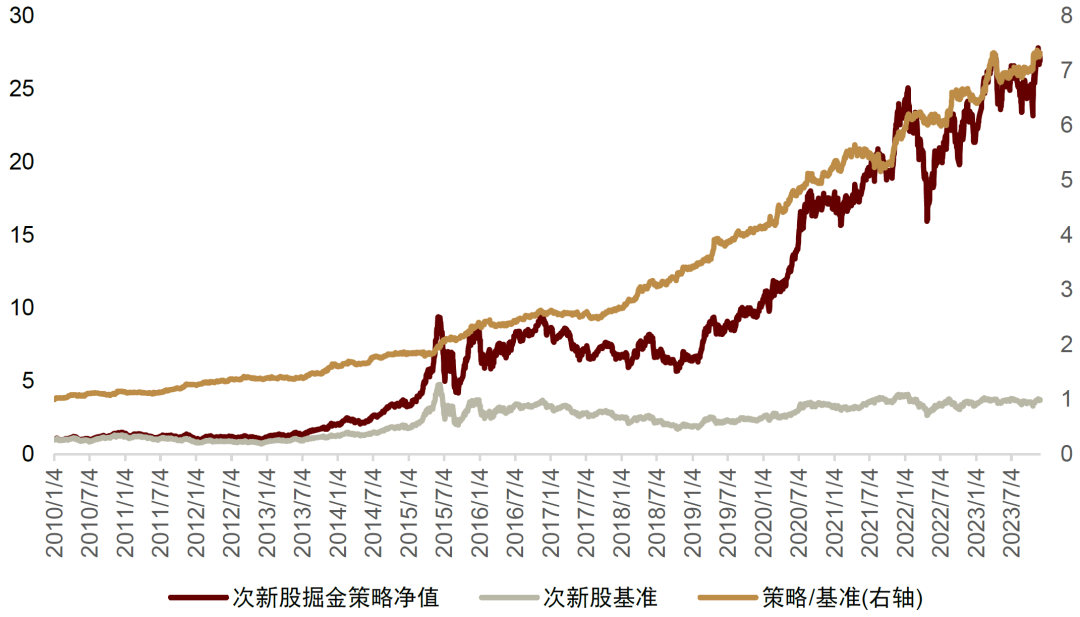

次新股掘金策略

我们在《中金|关注企业投资行为,助力次新股掘金》报告中,分析了次新股的基本特征,并认为该类股票与其他股票核心差异点在于距离IPO的时间相对较短,公司持有的现金较多,投资扩产的活动也比较旺盛。因此,在构建次新股掘金策略过程中,除了常规的基本面、机构观点、价量信息外,还应重点考察次新股的投融资行为,反映公司投资管理水平,也具有较强的选股能力。结合四维度信息,我们最终构建了次新股掘金策略,历史回测收益表现较好,大部分年度收益可观。该策略最新的跟踪情况如下图所示。

图表25:次新股掘金策略收益表现

注:截至2023-11-30

资料来源:Wind,中金公司研究部

图表26:次新股掘金策略收益表现(2021年以来)

注:截至2023-11-30

资料来源:Wind,中金公司研究部

图表27:次新股掘金策略分年度收益统计

注:截至2023-11-30;2023年收益率为实际收益率,非年化数据

资料来源:Wind,中金公司研究部

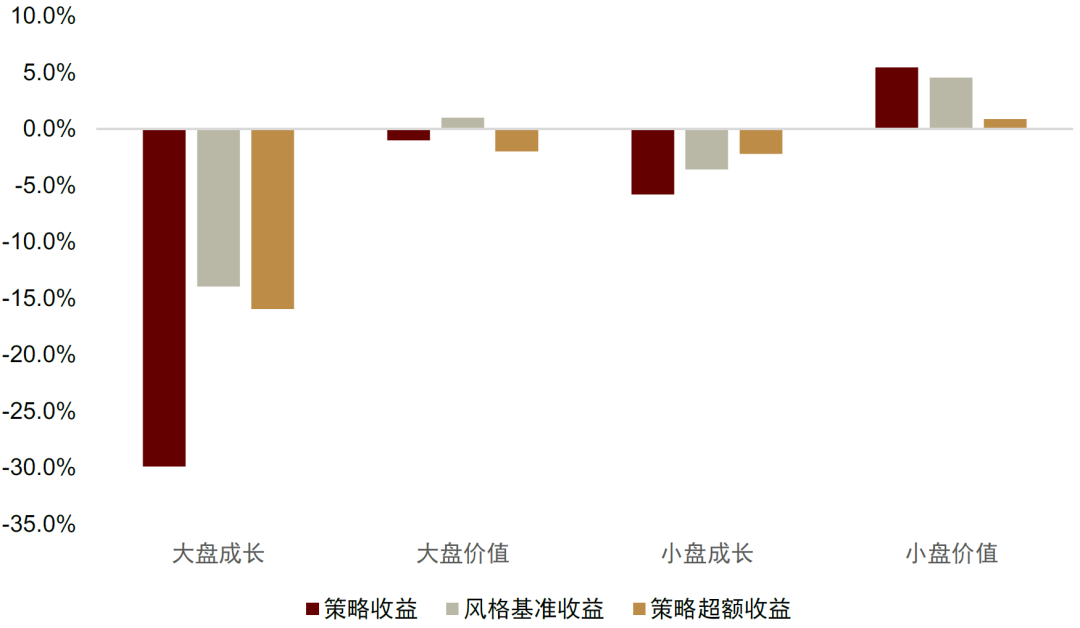

四象限选股策略

由于A股市场中,大盘/小盘、成长/价值风格轮动现象较为明显,并且风格收益对策略收益影响较大,因此,我们考虑将选股增强与风格轮动两部分策略拆分,并在《中金|四象限风格内应如何选股》报告中,将A股市场划分为大盘成长、大盘价值、小盘成长、小盘价值四个风格象限,在各个风格范围内构建了综合选股策略,以实现对不同风格指数的增强。

图表28:四象限风格内选股策略收益(本月)

注:截至2023-11-30

资料来源:Wind,朝阳永续,中金公司研究部

图表29:四象限风格内选股策略收益统计(年初至今)

注:截至2023-11-30

资料来源:Wind,朝阳永续,中金公司研究部

量化配置:股票>商品>债券

我们从量化模型的视角,判断未来各类资产的走势与相对强弱。综合宏观驱动力、经济预期差、左侧内生结构、技术指标等维度的信息,我们当前对国内股票资产最为看好,商品资产中乐观,债券资产相对谨慎,各资产看多程度排序为股票>商品>债券。

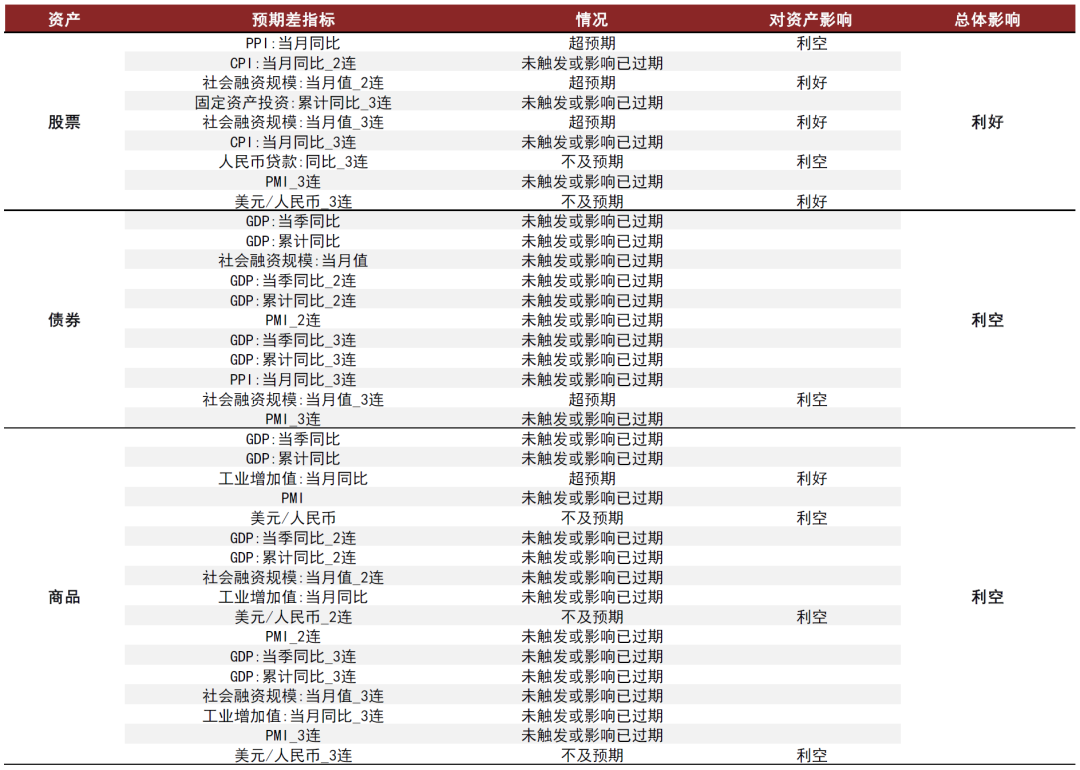

宏观预期差维度:股票乐观、债券谨慎、商品谨慎

我们在2021年11月28日发布的报告《中金|量化配置系列(7):捕捉经济预期差,顺势配置资产》中,基于国内重要宏观经济指标在发布实际数据时的超预期或者不及预期的情况,从中量化筛选出对国内股、债、商品资产未来走势有显著预测效果的预期差指标,并构建了各类资产的预期差指数。

图表30:宏观预期差指数构建流程

资料来源:中金公司研究部

从宏观预期差的角度,当前看多股票、债券谨慎、商品谨慎。截至2023-11-30,从股票市场看,最新的PPI超预期,社融连续三月超预期,人民币贷款连续三月不及预期,美元兑人民币连续三月不及预期,整体对股票市场影响偏正面;从债券市场看,社融连续三月超预期,整体对债券市场影响偏负面;从商品市场看,最新的工业增加值超预期,美元兑人民币连续三月不及预期,整体对商品市场影响偏负面。因此从宏观预期差的角度,我们当前对各资产观点为:股票乐观、债券谨慎、商品谨慎。

图表31:预期差指数最新观点

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

左侧择时维度:股票乐观、债券谨慎、商品乐观

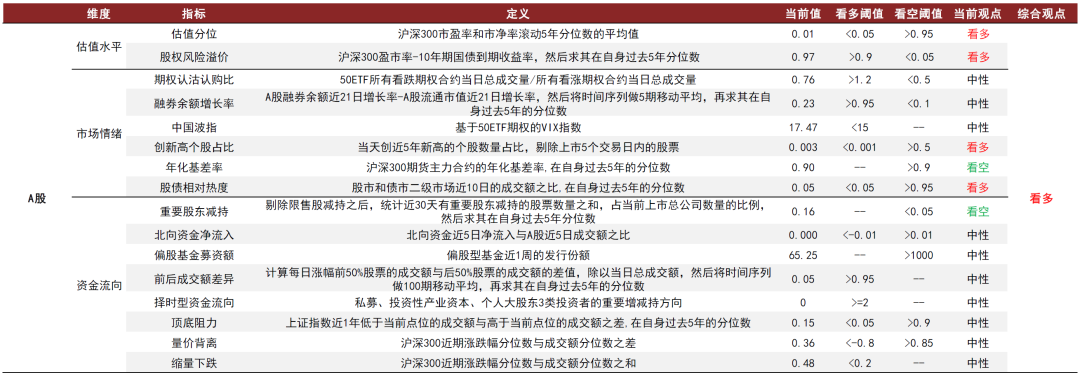

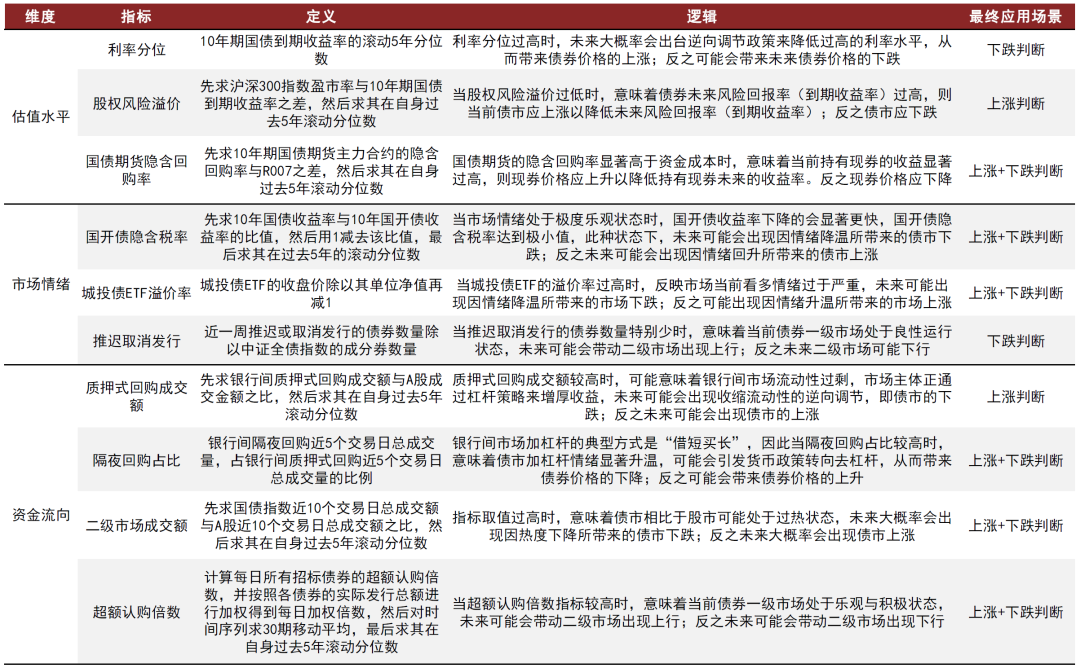

我们在2022年4月8日发布的报告《中金|先发制人:A股左侧择时指标探讨》、2022年7月5日发布的报告《中金|左侧择时在债券市场是否依然有效?》以及2022年12月22日发布的报告《中金|左侧择时在商品、可转债及港股中的应用》,从估值水平、市场情绪和资金流向的角度,对股、债、商品分别构建了10余个用于顶底判断的左侧择时指标。

当前股市左侧择时体系为看多信号,具有布局价值。截至2023-11-30,当前股市左侧择时体系中有4个指标触发看多信号,2个指标触发看空信号,其余指标维持无观点状态。我们认为股市当前在估值、情绪、资金等方面均处于偏低状态,可以耐心进行布局,但或出现的上涨也将更多表现为震荡形式。

当前债券左侧择时体系为看空信号。截至2023-11-30,当前债券左侧择时体系中有2个指标发出看多信号,5个指标发出看空信号,其余指标维持无观点状态。我们认为债券市场在估值、情绪、资金等角度整体处于高估或过热状态,未来大概率会出现趋势反转后的市场下跌。

当前商品左侧择时体系为看多信号。截至2023-11-30,当前商品左侧择时体系中有4个指标发出看多信号,1个指标发出看空信号,其余指标维持无观点状态,我们认为商品市场整体处于库存较低的供不应求状态,未来大概率出现情绪修复所带来的价格上行。

图表32:股市左侧指标汇总

资料来源:Wind,中金公司研究部

图表33:当前股市左侧指标触发情况

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

图表34:债市左侧指标汇总

资料来源:Wind,中金公司研究部

图表35:当前债市左侧指标触发情况

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

图表36:商品左侧指标汇总

资料来源:Wind,中金公司研究部

图表37:当前商品左侧指标触发情况

注:数据截至2023-11-30

资料来源:Wind,中金公司研究部

阻力支撑维度:当前股市为偏多信号,市场底部支撑相对较强

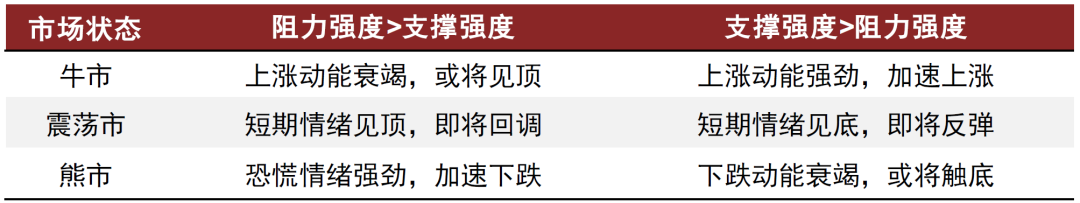

我们在2021年1月发布的报告《中金:金融工程视角下的技术择时艺术》中,从市场阻力支撑相对强弱的角度,构建了各宽基指数的技术择时指标。

图表38:阻力支撑应用逻辑

资料来源:中金公司研究部

当前指标在主要宽基指数中整体为偏多信号,市场底部支撑相对较强。截至2023-11-30,股市阻力支撑指标在5个主要宽基指数中,有4个为看多信号,1个为看空信号,我们认为当前市场底部支撑相对较强,未来大概率走出震荡上涨行情。

图表39:QRS量化择时指标值

注:数据计算截至2023-11-30

资料来源:Wind,中金公司研究部

系统性风险维度:当前预警信号接近触发,警惕股债未来的同跌风险

我们在2021年2月5日发布的报告《中金:巧识尾部相关性,规避组合系统性风险》中,借助资产之间的上下尾相关系数,构建了国内股债双跌的预警指标。具体来说,当满足以下三个条件时,触发股债双跌预警指标:

►下尾相关系数大于0。下尾相关系数大于0是股债资产表现出下尾相关性的必要条件,预示着股债双跌出现概率较大幅度增加。下尾相关系数使用过去63个交易日数据计算。

►上尾相关系数等于0。在市场波动较大时,股债收益率往往出现较多的同正离群值和同负离群值,此时下尾和上尾相关系数均大于0,即偏向于双尾相关。为区分下尾相关性和双尾相关性,我们要求上尾相关系数必须等于0,从而保证下尾相关系数为0时,大概率可以对应到真正股债双跌时期。上尾相关系数使用过去63个交易日数据计算。

►股债资产其中之一处于下跌趋势。为避免短期扰动所带来的在两资产均处于上涨趋势时所发出的错误信号,我们要求股债资产其中之一处于下跌趋势。趋势使用标准DIF值(12日移动平均-26日移动平均)计算。

当前预警信号接近触发,警惕股债未来的同跌风险。11月22日,股债下尾相关系数突破0,满足了预警信号触发的第一个条件,但第二、三条件均未实现,因此我们认为当前时点股债同跌的风险不大,但需警惕未来股债其中之一处于下跌趋势后所带来的的预警信号触发。

图表40:今年股债尾部相关系数变化情况

注:股票使用沪深300指数,债券使用中债综合财富指数

资料来源:Wind,中金公司研究部

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。