作者:沧海一土狗

题图:沧海一土狗微信公众号

古典场景下的通缩

在现代金融体系诞生之前,实体经济是很容易出现通缩的。因为金银等一般等价物的缺乏供给弹性。

在某些特殊时期,流通货币容易退出流通,被居民窖藏起来;这会导致物价的下跌,窖藏货币变得有利可图;于是,更多的货币退出了流通。这是一个危险的恶性循环。

在宏观经济学的开山之作《就业、利息和货币通论》中,凯恩斯花了很长篇幅讲这个现象,核心点就在于:1、货币供给曲线缺乏弹性;2、动物精神的自我实现。

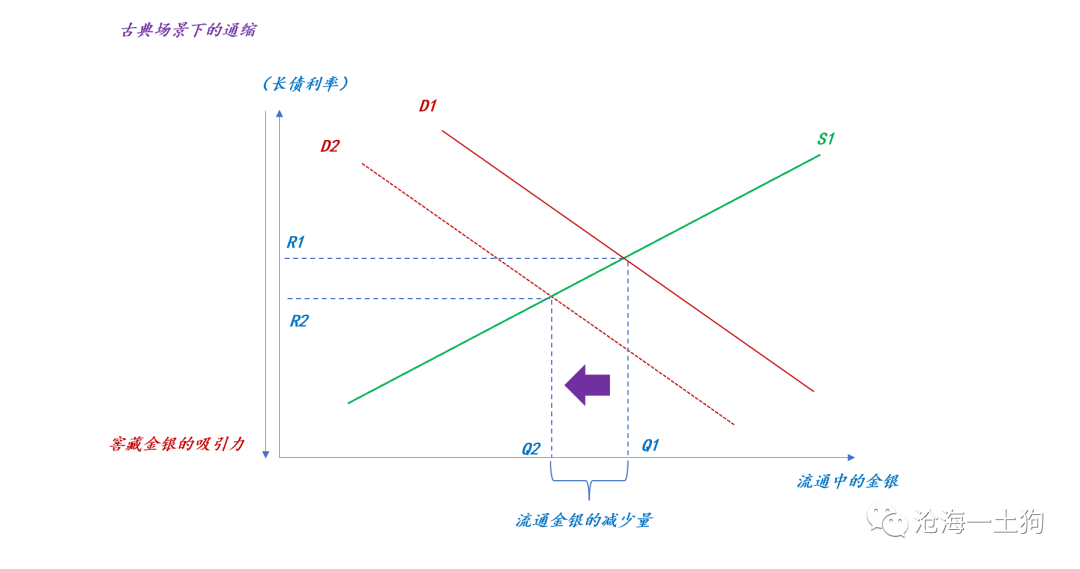

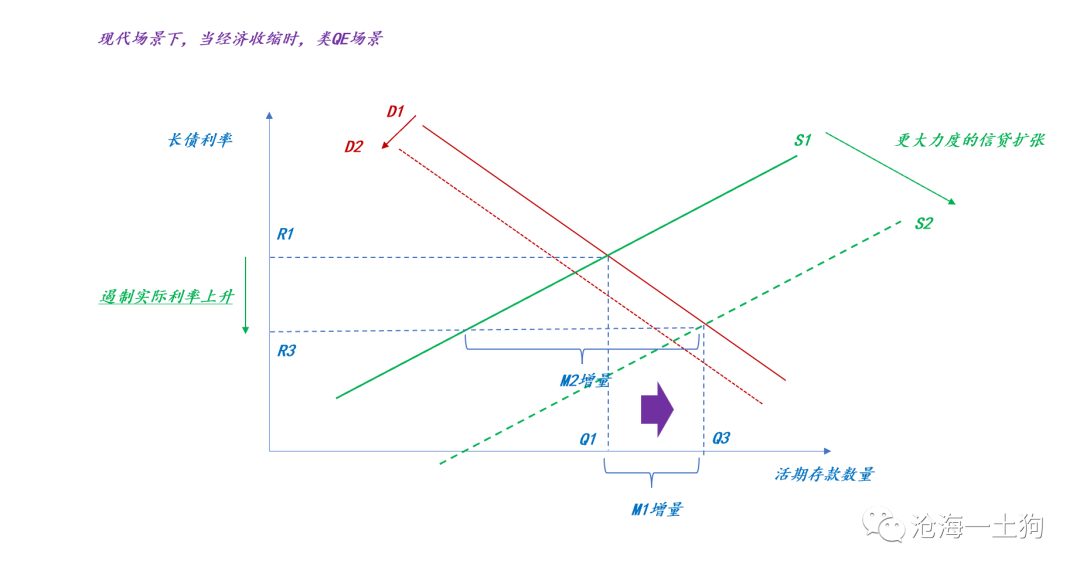

如果我们把流通中的金银记作活期存款M1,把窖藏中的金银记作定期存款M2-M1,于是就有了下图的货币供需曲线:

在古典场景下,政府无法大幅度移动货币的供给曲线,金融系统中有两种货币,一种是流通金银,一种是窖藏金银。

当经济收缩时,货币的需求曲线从D1移动到D2,这导致了两个效应:1、部分金银退出流通;2、窖藏金银的吸引力提升(ps:现代视角为长债利率下行,长债净价上涨)。

然而,流通金银的减少会导致物价的降低,遏制动物精神,进一步压抑经济的活力,于是,需求曲线进一步收缩。

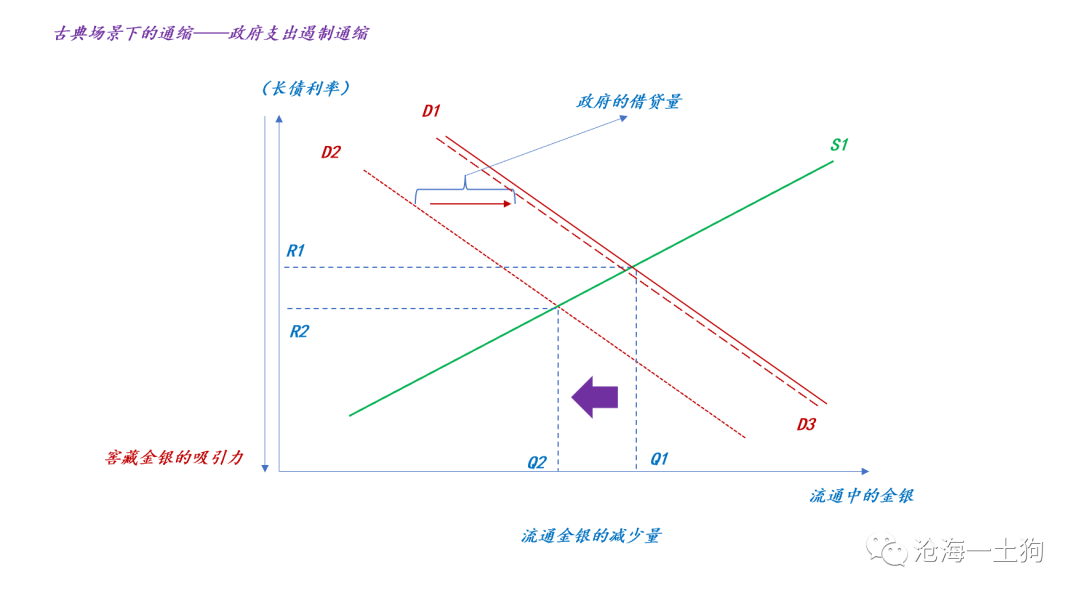

面对这种情况,凯恩斯给的药方是政府支出,也就是说,政府把居民埋在地底下的窖藏金银借出来,并重新投入到流通中。

如上图所示,只要政府的借贷量大于流通金银的减少量,那么,动物精神朝着不利方向的自我实现就被打破了。以上就是凯恩斯的洞见,还是很深刻的,即便到现在都不过时。

之所以很多人对凯恩斯有误解,是因为他们把这个体系过度简化成一个标签——扩大政府支出。说实话,脱离了时代背景和表述语境,我们很难准确地理解凯恩斯到底在说什么。

现代金融体系的优势

在古典场景下,金银的供给受到大自然的约束,货币的供给曲线缺乏弹性;但是,现代金融体系克服了这一缺点。

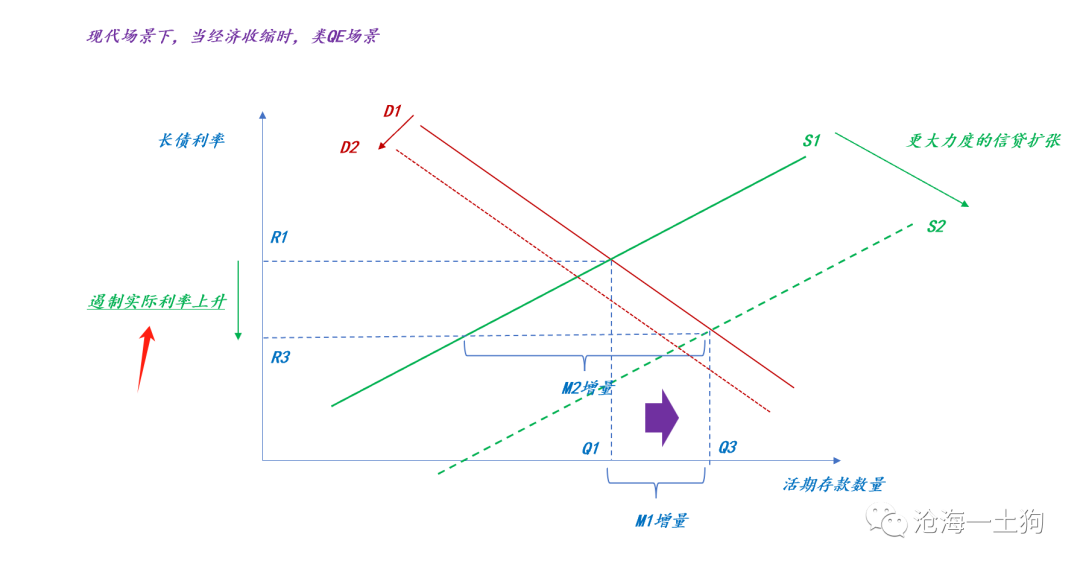

如上图所示,脱离了金银的约束之后,相互转化的金银变成了:活期存款和定期存款。

当经济收缩时,金融体系可以移动货币的供给曲线,扩大M2增量,只要M2增速足够大,M1可以不收缩。这就是现代金融体系较古典体系的优势。

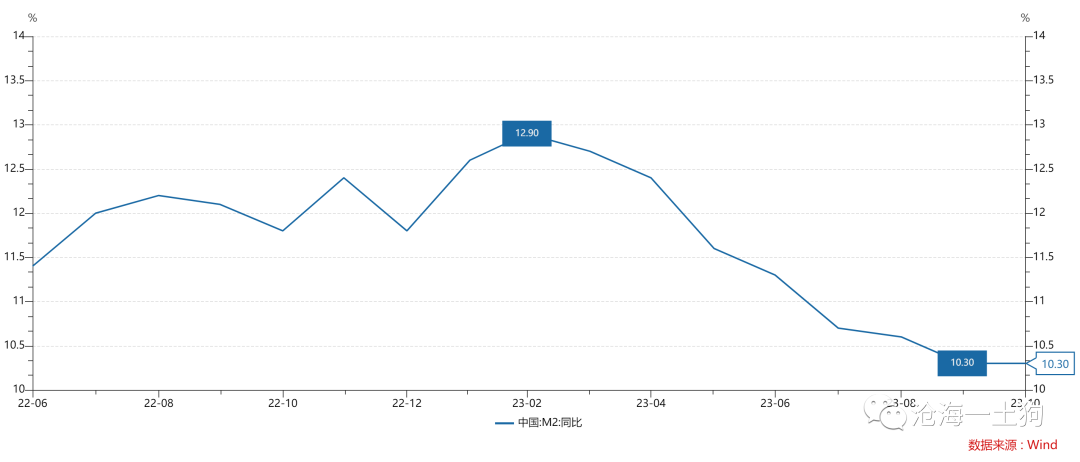

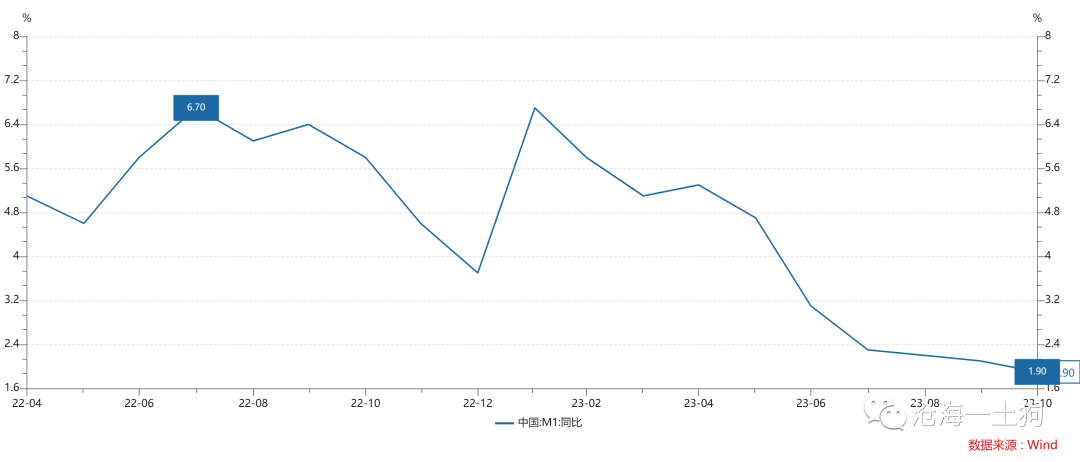

今年的市场就符合这个特征:1、M2增速在10%+;2、M1增速在1.9%;

1、M2增速情况

2、M1增速情况

但是,最近大家对M1和M2增速的剪刀差有一些争论,有人批评资金空转,如何如何。

但是,搞清楚了这个基本原理之后,我们就能明白:只要经济持续下滑,M2和M1增速的剪刀差就必然是扩大的。

也就是说,资金空转是经济下滑的一个结果。

换言之,在总需求收缩的情况下,要保持适度的M1适度增速,就不得不容忍一定的“浪费”,即M2和M1增速的剪刀差。因此,当下的问题不是剪刀差,而是,M1增速太低了。

通胀目标和经济目标的冲突

既然剪刀差不可避免,我们就能推导出一对冲突的货币政策目标:M2增速和M1增速。

如果我们关注通胀,那么,我们得盯紧M2增速。虽然M2是冰,在寒冷的环境下,它毫无作用。但是,一旦经济复苏,M2中相当大的部分会转化成水,形成通胀压力。

因此,通胀目标优先的货币政策一定更加关注M2,强调M2增速和长期名义GDP增速的匹配。

但是,当经济偏冷时,M2增速和M1增速一定存在一个很大的剪刀差,如果情况较为严重的话,这个剪刀差是持续扩大的。

所以,在经济收缩时,通胀目标和经济目标产生了剧烈的冲突:

1、保持合理的M1增速,需要更高的M2增速;

2、偏离长期名义GDP增速的M2增速,会埋下了通胀隐患;

如上图所示,只有更大力度的信贷扩张(ps:央行的类QE政策)才能抵消掉经济收缩所带来的货币生产效率(ps:M1/M2比率)的降低。

事实上,很多人不理解现代央行对通胀的不合时宜的严防死守,主要是因为他们没搞明白,通胀目标是长期目标。诚然,大幅度信贷扩张一把,不见得立马产生通胀,但是,M2增速对长期名义GDP增速的偏离是客观存在的,通胀的潜在威胁也是客观存在的。

因此,货币政策注定是两难的,不存在中间路线:要么注重长期,通胀目标优先,盯紧M2增速;要么注重短期,经济目标优先,盯紧M1增速。

千万不要去想什么中间路线,如果不把M1增速一下子拉到临界增速,之前的努力都会白费。

实际利率的信号意义

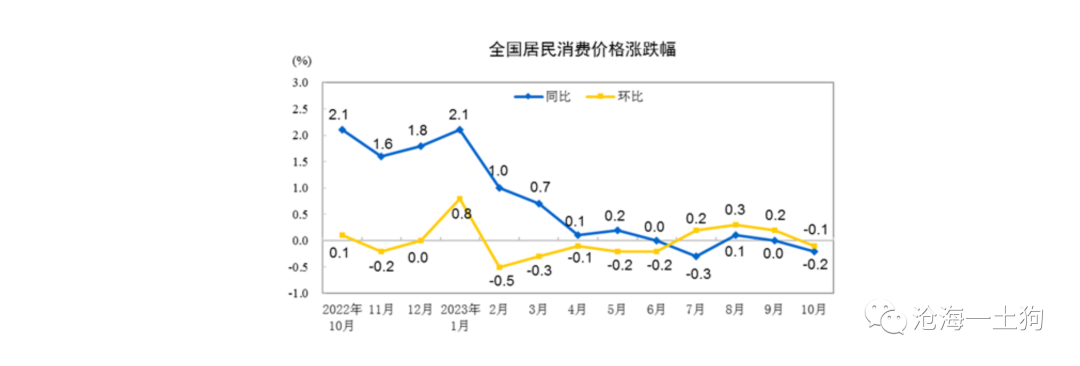

在经济收缩期,cpi增速往往是低迷的,这会带来一个不良后果:实际利率偏高。

目前,十年国债在2.70%,中枢位置在2.65%附近,10月cpi同比在-0.2%,那么,实际利率在2.85%上下。

对于实际利率,市场一直有一个混淆:是实际利率有什么实际作用,还是它代表了什么?货币银行学的回答是后者。

如上图所示,如果M2增速足够大,名义利率会下降得足够多,从而派生出足够多的M1,就能保持住物价的增速,于是,实际利率不会上行太多,保持基本稳定的状态。

相反,在经济偏冷的情况下,如果观察到实际利率持续上行,意味着M2增速和M1增速均偏低,系统的稳态被打破了,需要采取一定的干预措施了。

当然,财政类刺激政策会进一步推升实际利率(ps:很容易从古典场景推出这个结论),但是,M1增速的提高会重新推升物价,再度把实际利率拉下来。

因此,实际利率没有太大的实际作用,但是,它有着极其重要的信号意义——协助我们判断经济系统的状况。

结束语

综上所述,我们可以得到以下结论:

1、经济的悲观预期指的是动物精神超不利方向的自我实现;

2、这个过程是通过M1不断地转化成M2来实现的;

3、在古典场景下,打破悲观预期主要靠政府支出;

4、现代场景下,多了一个有效手段,那就是更大的M2增速——类QE;

5、通胀目标是一个长期目标,实现方法为让M2增速和长期名义GDP增速——潜在产出增速+通胀目标——保持一致;

6、在特殊情况下,央行不得不调整通胀目标和经济增长目标的倾向性;

7、在以经济增长为核心的体系中,主要目标是M1增速;

8、无论是财政手段,还是货币手段,只要提振M1增速,都是好的手段;

9、M1才是每个市场参与者的底气,足够高的M1增速才能扭转市场参与者的悲观预期;

ps:数据来自wind,图片来自网络

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。