作者:指数猫

题图:指数猫微信公众号

说说科创50、科创100、双创50指数,

以及它们对应的指数基金、指数增强基金。

最近讨论蛮多的~

01

科创50 VS 科创100

(1)区别

- 市值大小

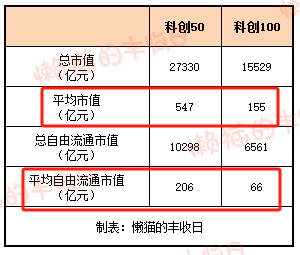

科创50选的是“市值大、流动性好”的50只科创板上市股票,平均市值547亿元,平均自由流通市值155亿元。

科创100选的是“市值中等、流动性较好”的100只科创板上市股票,平均市值206亿元,平均自由流通市值66亿元。

也就是说,

科创50偏大盘股,选的是综合排名前50的股票,科创100偏中小盘股,选的是综合排名51-150的股票。

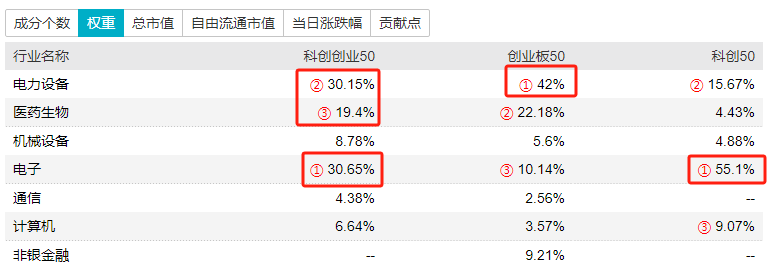

- 行业权重

因为在科创板上市的大市值公司主要集中在电子领域,比如中芯国际(芯片制造,市值4529亿)、中微公司(半导体设备,市值1040亿)、传音控股(手机、市值1016亿)。

所以,科创50中电子一家独大,占了55.1%的权重。

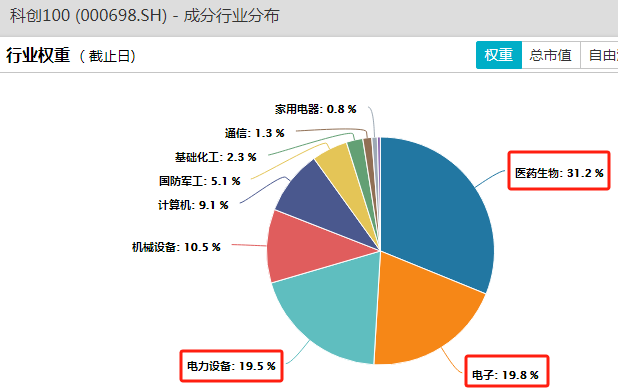

科创100要均衡的多,医药占了31%的权重,电子、电力设备(新能源)各占约20%的权重。

(2)对比

- 行情对比

因为科创50中电子占了一半的权重,所以指数对比中加入科创芯片。

明显能看出来,

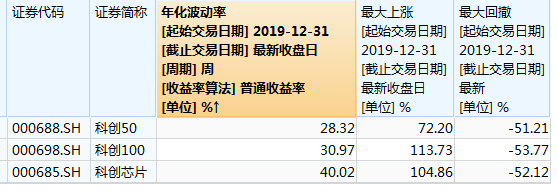

波动性:科创芯片>科创50,行业指数的波动性要比宽基指数大。

看具体数据的话,基日以来,科创芯片的年化波动率是40%,科创50和科创100在30%上下。

另外就是走势对比,

虽有大盘、中小盘的区别,成分行业构成也有较大区别,但不管电子,还是医药、新能源、计算机都属于高成长行业,科创50和科创100的走势分化并不严重。

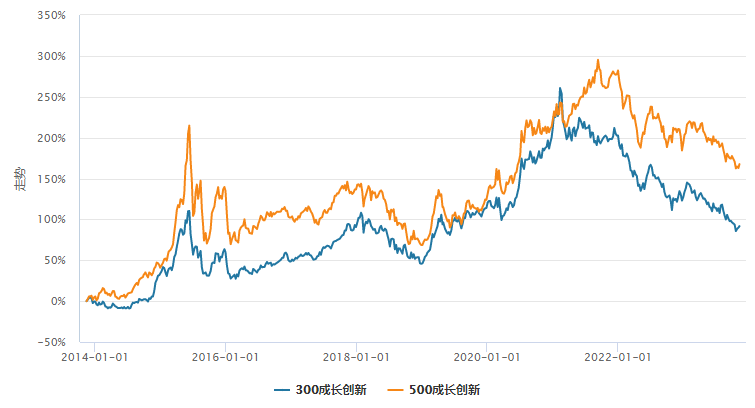

拉长时间,对比300成长创新、500成长创新的走势,也蛮接近的。

也就是说,因为大家都属于成长股,内部的“大盘 - 小盘”分化其实并没有那么严重。从这个角度来说,科创50、科创100在风格上的区别并不大,阶段性跑赢、跑输主要是成分行业导致的。

- 业绩对比

一般来说小市值股票业绩增速更快一些,这点在科创板上也是适用的。

根据机构的一致预期,未来两年,科创50的平均营收增速约20%,科创100的平均营收增速约30%。

业绩增速上,也是科创100快得多。

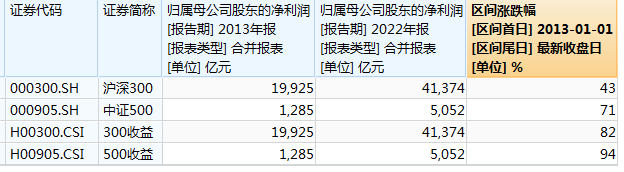

借鉴主板经验,也是业绩增速更快的中证500收益高一些,2013年以来,中证500涨了71%,沪深300涨了43%。

即使把分红加回来,500收益指数涨了94%,300收益指数涨了82%,也是中证500涨幅更大一点。

- 估值

把2023年的业绩都考虑进来的话,科创50的PE是42.25倍,科创100的PE是59.02倍。

虽然科创100估值更高一些,但业绩增速也更快,按2025年的预期净利润计算的话,科创50的PE将降至24.2倍,科创100的PE将降至23.56倍,相差不大。

(3)总结

总的来说,看行情走势的话,科创50和科创100基本同涨同跌,涨跌幅不同,主要和成分行业构成不同有关,就某一个时间段来说,谁涨幅更大?不好说。

但从长期来说,借鉴沪深300和中证500的经验,应该是科创100的业绩增速更高一些,再考虑到两者远期估值相差不大,而且行业配置上也是科创100更均衡些,似乎科创100是比科创50更好的选择~

至于实在看好科创板半导体公司咋办?科创芯片指数是更好的选择,也有对应的ETF及场外联接基金。

02

科创50 VS 双创50

双创50,全称是“中证科创创业50指数”,是从科创板和创业板上市公司中选出“市值较大”的50只新兴产业公司组成。

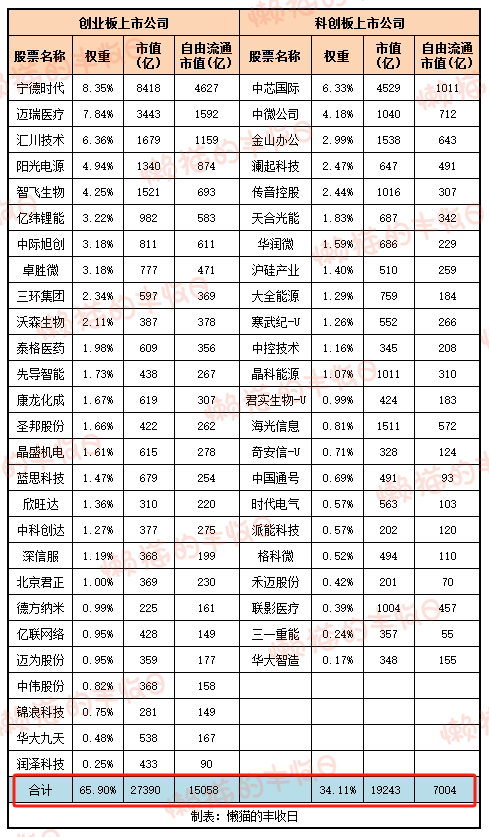

看成分股的话,创业板上市公司占了65.9%的权重,科创板上市公司占了34.1%的权重。

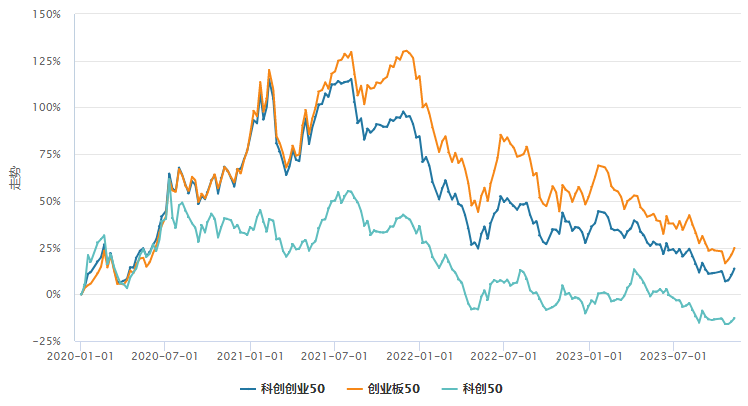

所以,我们看行情走势的话,

过去几年,双创50和创业板50走势更为接近。

当然,不排除未来科创板做大做强的话,双创50走势跟科创50更接近。

选双创50是更保险一点的选择,不管将来是创业板发展的更好,还是科创板发展的更好,两个市场中新兴产业的龙头总归要在这个指数里面。

另外就是行业构成,双创50更均衡一些。

科创50,电子一家独大,占了一半的权重,

创业板50,新能源一家独大,占了42%的权重,

双创50,电子权重是30.65%,新能源权重是30.15%,医药权重是19.4%,行业构成更均衡一些。

03

基金

(1)科创50

截至三季度末,大概有1700亿元的公募基金跟踪科创50指数。

- 指数基金

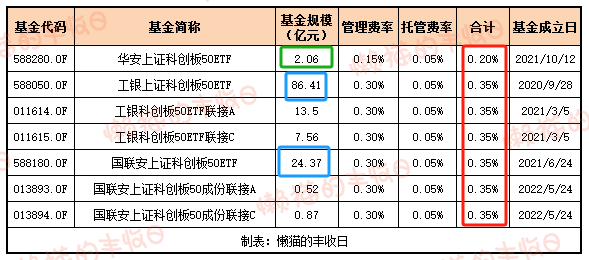

费率最低的是华安科创50ETF,管理费收0.15%/年,托管费收0.05%/年,合计0.2%/年。

但这只基金规模不大,只有2亿,而且没有场外联接基金。

工银科创50ETF、国联安科创50ETF规模大些,也有场外联接基金,但费率更高些,管理费+托管费一共收0.35%/年。

当然,论规模的话,还要看华夏和易方达。

华夏科创50ETF,规模是947亿元,易方达科创50ETF,规模是294亿,是市场上最大的两只科创50ETF。

收费上,易方达要便宜一些,管理费收0.4%/年,托管费收0.08%/年,合计0.48%/年。

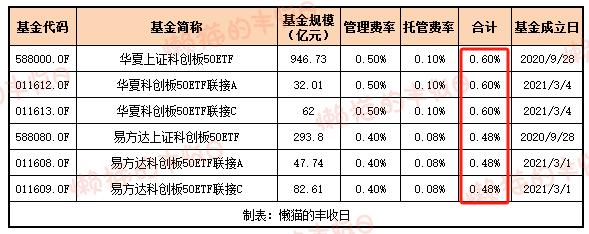

比较这5只基金的走势,

基本重合,2022年以来,科创50跌了36%,这5只ETF平均也跌了36%,都做到了紧密跟踪指数,不是很难选。

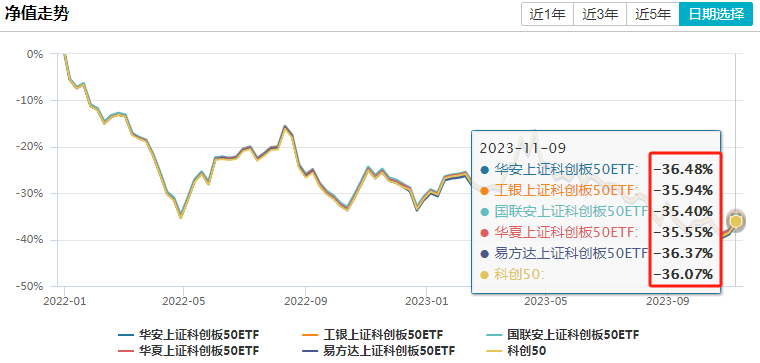

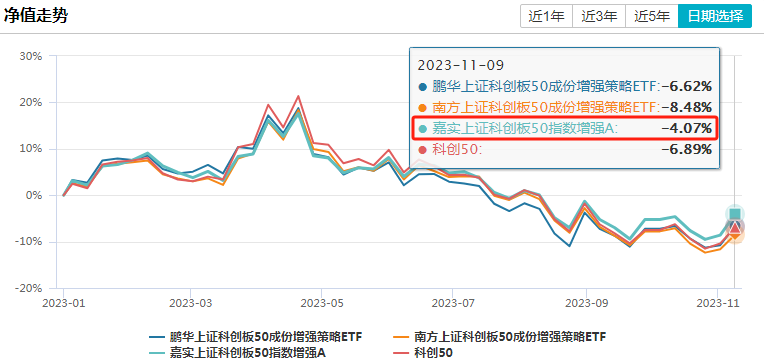

- 指数增强基金

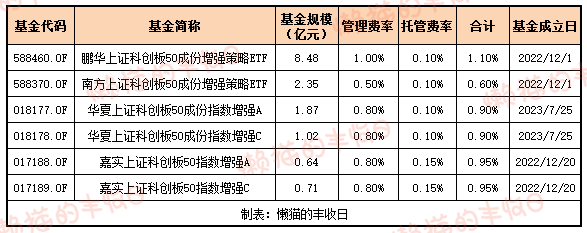

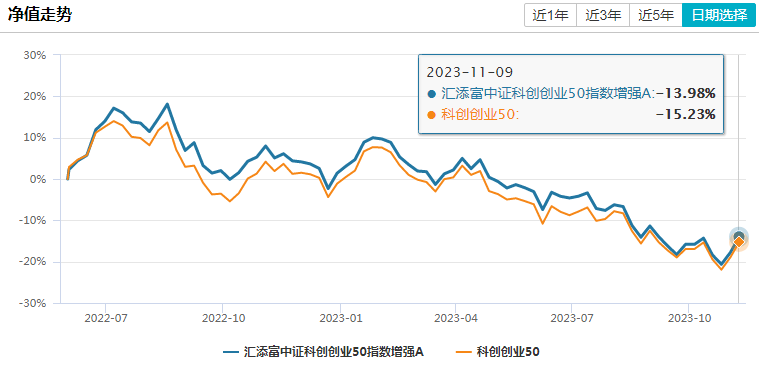

科创50的指数增强基金有4只,其中3只是去年12月成立,一只是今年7月成立。

比较收益的话,只有嘉实的跑出了一点超额收益,但也不太多。

再考虑到科创50成分股总共就50只,而且风格都偏成长,电子又占了一半的权重,做出超额收益应该挺难的,就目前的情况来说,科创50指数增强基金似乎不太占优势~

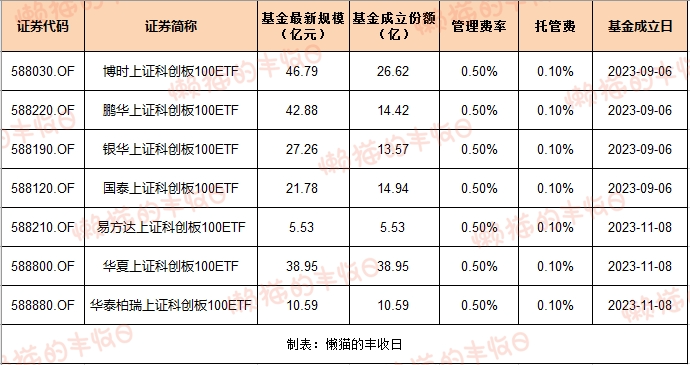

(2)科创100

科创100就简单了,目前只有ETF,收费也都一样,管理费收0.5%/年,托管费收0.1%/年,合计0.6%/年,目前规模最大的是博时科创100ETF。

(3)双创50

跟踪这个指数的基金不多,指数+指数增强一共346亿元。

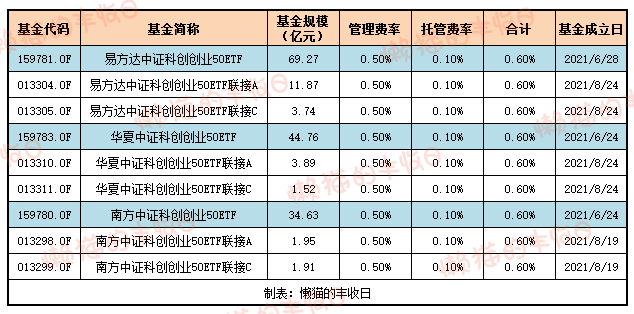

- 指数基金

基金公司还没卷到这里,所有双创50指数基金收费都一样,管理费收0.5%/年,托管费收0.1%/年,合计0.6%/年。

规模最大的3只双创50ETF分别归属于易方达、华夏基金、南方基金,规模是69.72亿、44.76亿、34.63亿。

比较这几只基金的走势,

2022年以来,双创50跌了38.4%,这几只ETF平均也跌了38%,相差不大,也不用犹豫,选谁都一样。

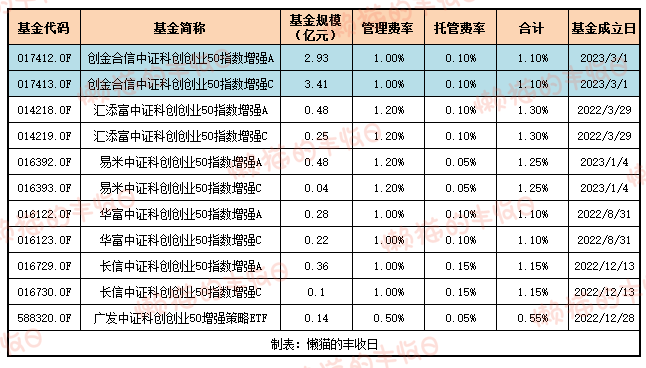

- 指数增强基金

指数增强基金则是参差不齐,

除了创金合信的,其他几只规模都不足1亿元,未来存在清盘风险。

超额收益方面,

以成立最早的汇添富双创50增强为例,2022年以来,将近2年了,相对指数只跑出了1个点的超额收益。

双创50的指数增强基金似乎也不是个很好的选择~

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。