作者:衍生品实战派

题图:衍生品实战派微信公众号

一、雪球投资者终于开始和A股投资者共情了

10月18日收盘,上证指数无限逼近8月份前低位置。

市场一片哀嚎。

此时,有很多人还记得年初的时候?百废待兴,信心满满,投资组合都排出了进攻阵型。

而到了Q4的时候,很多投资人就像一个被渣男反复PUA的受害者一样,彻底摆烂。

市场对利好已经彻底免疫,振奋3分钟,摆烂下跌一整天。

北上雷打不动,每天流出几十亿,怎么也止不住。

仓位已经够重,再加仓也没钱了。

这个时候,以前悲喜并不相通的的雪球投资者和A股投资者终于开始共情了。

当市场下跌5%,A股投资者开始不安,雪球投资者谈笑风生。

当市场下跌10%,A股投资者内心沉重,雪球投资者尤自镇定。

当下跌15%时,A股投资者近乎绝望,而雪球投资者也开始紧张:不会真的敲入吧!

每当安全垫掉一半时,雪球投资者就会开始新一轮的担心敲入,开始与全市场共情。

二、被情绪蒙蔽时,会错过真正的市场再平衡机会

事实上,市场上大部分雪球要想敲入并不容易。

以今年上半年发行量较大的挂钩中证1000,75/100雪球为例,假设是4月份7000点高点建仓,当前已经下跌15%,距离敲入线还有10%的安全空间。要继续下破敲入线,还是很难的。当前处于恐慌情绪的高点,中国的经济明显向好的情况下,继续大幅单边下跌的环境并不存在,情绪过后自然会迎来修复。另外,真的敲入了天也并不会塌下来,损失并不会比直接持有宽基ETF更大。

话虽如此,但是人们还是很难走出情绪的影响的。

虽然短期内,雪球投资者还不用特别担心雪球敲入的问题,但是,还有个很现实的问题是需要考虑的。

当前市场存量雪球大部分是今年1月到4月发行的,那时候,市场处于高度乐观中,早利结构大行其事,首段票息12个月是基本操作,再后来,首段8个月、6个月的都出来了,所有人都相信,未来3-12个月的后市是上涨的。

对于首段票息6个月的早利雪球,是铁定拿不到首段高票息了。而即使对于首段票息12个月的早利雪球,要想在距离敲出线15%,未来的6个月内的时间里完成敲出,那就要中证1000指数平均每个月上涨2%以上。

这在当前北向持续流出,美债收益率未明显下降的情况下,还是有一定的未知数的。

既然当初判断的市场情况没出现,也拿不到计划中的收益,那么,这个时候就有必要在2023年最后90天、市场再度下跌到3000点的相对低位时,对资产组合进行再平衡了。

此时,投资者面临的最大的风险就是被情绪蒙蔽眼睛,而错过进行资产再平衡的良机。

三、雪球组合再平衡策略的探讨

资产组合再平衡,是一种科学的高抛低吸。它是现代资产组合管理理论里必不可缺少的一环。当时间、市场发生变化,持仓组合也要进行相应的调整,从而获得更优的组合收益,这也是在西方成熟投资市场被反复确认的一项有效策略。

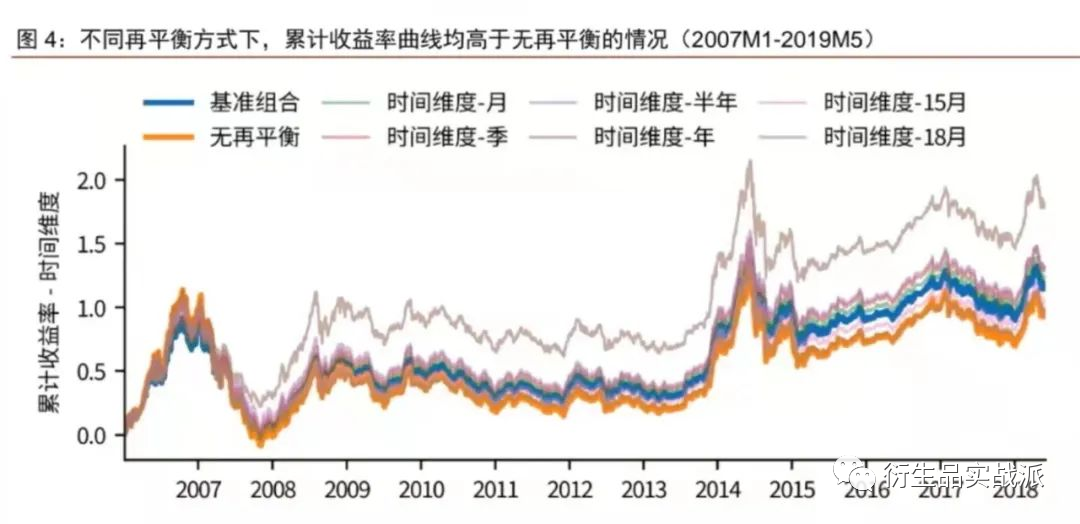

而对于A股市场而言,再平衡策略同样能够提高收益率,降低波动率。中信证券研究发现:

(1)在无再平衡的情况下,组合的年化收益率为5.65%,夏普比率为0.29;

(2)在上述多种再平衡方式下,年化收益率在6.7%-9.0%区间,夏普比率在0.4以上;

(3)以2007-2019年的股债资产表现来看,年度再平衡的效果最好,年化收益率为9.0%。

那么,对于持有雪球资产的投资人而言,要如何在2023年的最后一个季度实现再平衡呢?

最好的方法就是,利用备用资金,买入价格低的资产,并等待均值回归。

传统的再平衡策略讲究卖出一部分资产,再买入一部分资产。但是这对于雪球这种约定了明确存续期、流动性有限的资产来说不太适用。

当然,最近这段时间,市面上出现了由于急于套现,在距离敲入13%时,想要私下转让雪球份额的情况出现,匹配买家、流程复杂不说,最重要的是,不但要损失票息,甚至还要折价出让。

这种损失自身利益的转让更像是一种割肉,并不符合再平衡的要求。

这个时候,在市场低位的时候买入新的雪球,拉低平均持仓点位,这就成为了一种符合再平衡策略要求的重要举措。

尤其是在当前靠近年度最低点的位置,风险已经充分释放,充分利用保证金雪球带来的本金放大效应,就能够高效率的对冲首段早利票息可能拿不到的情况。

我近期和一个超高净值客户做过深入交流,他是一个很成熟,拥有逆向思维的投资人,和我进行再平衡策略的探讨后,就直接使用了这种策略。

在这里,我们以挂钩中证1000,无锁,24M,80/100,首段12m的早利雪球举个例子做个简单测算:

在这个策略中,我们发现,进行再平衡之前,占资1000w的雪球投资者,在很大概率拿不到首段票息的情况下,第18个月敲出时的票息收益为75万。而当采取再平衡措施后(考虑到两个产品的敲出期限不同,用于再平衡的保证金雪球需要循环敲出再买入),200W保证金雪球杠杆效应带来的高票息,基本上完全覆盖了1000w全保雪球首段早利较高票息的损失,实现了再平衡的最终目的。

四、尾声

每当市场下跌,最能检测出谁才是真正的成熟投资者。

中国的股市当前最主要的扰动,有70%来自海外流动性。而这个因素的调整已经处于临界点,随时可能发生逆转。

因此,在当年的年度低点,受情绪恐慌的影响而错过了进行再平衡的机会,那将是错上加错。

任何的投资理论都是相通的,对于提高长期投资收益来说,任何再平衡策略都会比什么都不做要好得多。

而当前,对于已经持有雪球产品大半年的投资人来说,无疑到了一个进行再平衡的关键节点。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。