作者:建榕量化研究

题图:建榕量化研究微信公众号

会议:开源证券2023年秋季策略会

议程:量化投资论坛主题演讲

日期:2023年9月5日

地点:上海浦东香格里拉酒店

主办:开源证券金融工程魏建榕团队

主题演讲:量化2023:机遇与挑战下的AI新趋势

特邀嘉宾:雷俊,长城基金总经理助理、量化与指数投资部总经理

发言实录:

大家好!感谢开源证券金融工程团队魏建榕博士的邀请。我今天演讲的主题是:量化2023——机遇与挑战下的AI新趋势。接下来,让我们谈一下三个方面:挑战、机遇和量化AI。

首先是挑战。根据标普全球市场的统计数据,这个图表展示了2014年和2022年各国市场主动管理基金跑输被动指数的比例,其中三个数字分别代表一年期、三年期和五年期。2014年时,成熟市场中主动管理基金有80%以上的概率无法跑赢指数。到了2022年,这个比例逐渐上升,除了去年美洲市场的情况有所不同。从全球视角来看,主动管理战胜被动指数的比例逐渐降低,尤其是在长周期。其中也对产品类型与相关指数做了比较,尽量减少幸存者偏差和跟踪基准的影响。

在国内,我们也进行了类似的分析,虽然情况相对较好,但近年来也出现了类似的趋势,即主动管理跑赢指数的比例逐渐降低,国内市场的波动周期更大。今年是ETF有史以来规模增长最快的一年,大量资金流入ETF市场。股票型ETF规模增速较快,现在达到13000亿。ETF在定价效率上有一定优势,使得我们在资金驱动的市场中更难战胜指数,这种大规模的资金流入实际上会对股票定价产生较大的影响。

机构投资者在大盘指数中的持仓比例逐渐提升。近十年的数据显示,机构投资者成为贝塔的主要力量,战胜市场的难度明显增加。十年前,沪深300的持仓结构与今天相比,金融地产占比更高,而机构对这部分是显著低配,这意味着机构可以通过错配,追逐高盈利和高增长的股票来战胜指数。但随着沪深300的结构变得更加机构化,当机构自己成为beta时,可以发现战胜指数变得更加困难。主动权益机构持仓占沪深300自由流通市值比例不断提升,到2022年达到阶段顶点,今年稍有回落,这与这两年市值下沉的投资需求有关。

第二个挑战是行业信息传递效率变高。自去年下半年以来,行业轮动速度迅猛,行业趋势难以捉摸。因此,我们开始思考如何描述这一现象,最终采用了两个指标。首先是行业轮动速度,我们使用中信二级行业,筛选每月收益排名前20的二级行业,然后计算其在下一个月排名的变化,排名变化相当大,从2013年的约6到7,增加到去年至今年的9左右。这意味着上个月排名靠前的行业,在下个月的排名平均绝对意义上的变化较大,表明市场没有形成一致的趋势。其次是行业截面波动率分化,计算每日标准差并取平均值,可以看到在机构化市场环境和去机构化市场环境下会有什么样的现象。在2019-2021年中,典型的牛市行业出现时,行业截面的波动会增加,而在去牛市化或震荡市场情况下,波动会收窄。然而,从更长的时间跨度来看,这种行业间横截面波动率的分化逐渐增加,也就是说日内行业与行业之间的差异也在增大。这从某种程度上也证实了我们最初的判断,即在当前信息传递效率较高的情况下,定价效率也非常高,很多信息可能在发布后不到十分钟就会被市场完全吸收,甚至可能在发布前十分钟就完成吸收。

第三个挑战是基本面因子的定价效率正在提高,因子收益正在下降。我们对这些因子的多空收益以及它们的多头表现进行了详细拆分。我们大致挑选了3个代理变量,分别是估值、盈利和成长,每个变量都选择了一个在长期内表现良好的因子。可以看到成长因子多空净值走势在2021年前较好,但在2021年之后基本上持平甚至下降;估值因子略好,因为在最近的市场情况下,大家普遍寻求安全边际,估值因子可能会表现更佳,在牛市进攻型市场中,估值因子会显著跑输市场;盈利因子在2020年触底之后,基本上一直处于调整阶段,这也可以印证传统机构更青睐白马股投资。多头的超额收益有一些差异,因为空头和多头的超额收益并不完全对等。但从趋势上看,传统量化用的较多的基本面因子,随着市场充分定价和充分消化,收益在收窄。这是我们发现的另一个重要挑战,即在市场充分定价和充分消化的情况下,传统的基本面投资可能会因缺少资金推动因素受到影响,从而趋势相对减弱。当然,这也与整体市场环境有关,因为没有足够的资金来推动市场。

总的来说,我们可以得出一些小结论。首先,市场倾向于配置被动型产品,导致了大量资金流入这些复制性产品,这使得不论是采用主动投资、量化投资还是指数增强策略,可能都难以超越这些产品,因为它们的资金规模远远超过个人的投资规模。其次,行业正在发生变化,行业更快地吸收信息。第三,基本面因子的有效性相对下降,这可能是因为使用这些因子的投资者越来越多,也可能是市场本身的原因。

关于量化的机遇,第一是投资广度回归、选股空间显著增大,这对于量化来说是极大的利好。我们对整个市场拆为5个指数,包括沪深300、中证500、上证50、万得偏股型基金指数、全市场等权,全市场等权代表了广度。按月再平衡,过去三年全市场等权表现基本优于不同指数,2019年大幅跑输了市场,包括万得偏股型基金指数。这五个指数反映了A股市场中不同参与者的心态,不同的参与者实际上关注不同的市场指数。2019年和2020年,传统的偏股混合指数更具优势,因为资金推动更为迅速。我们量化投资更多地希望获得广度收益,近年来市场为我们提供了很多机会。A股上市公司的结构变化来看,十年前大约有2000多家上市公司,而现在已经增加到5000多家。而且其市值普遍偏小,在注册制之后,总市值中位数在60亿左右,小盘股效应更加明显。从流动性的角度来看,对于我们量化投资者来说,这非常有利。不管是专注于小盘股、微盘股还是某一细分领域的投资,量化都是适用的。例如,今年我们推出了医药领域的指数增强产品。众所周知,按照中信医疗行业分类,医药领域拥有400多只股票,个人难以覆盖全部医药股票。在各类投资种类繁多、方向多样的情况下,量化投资在这些细分领域也能够发挥其作用。(风险提示:以上历史数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。)

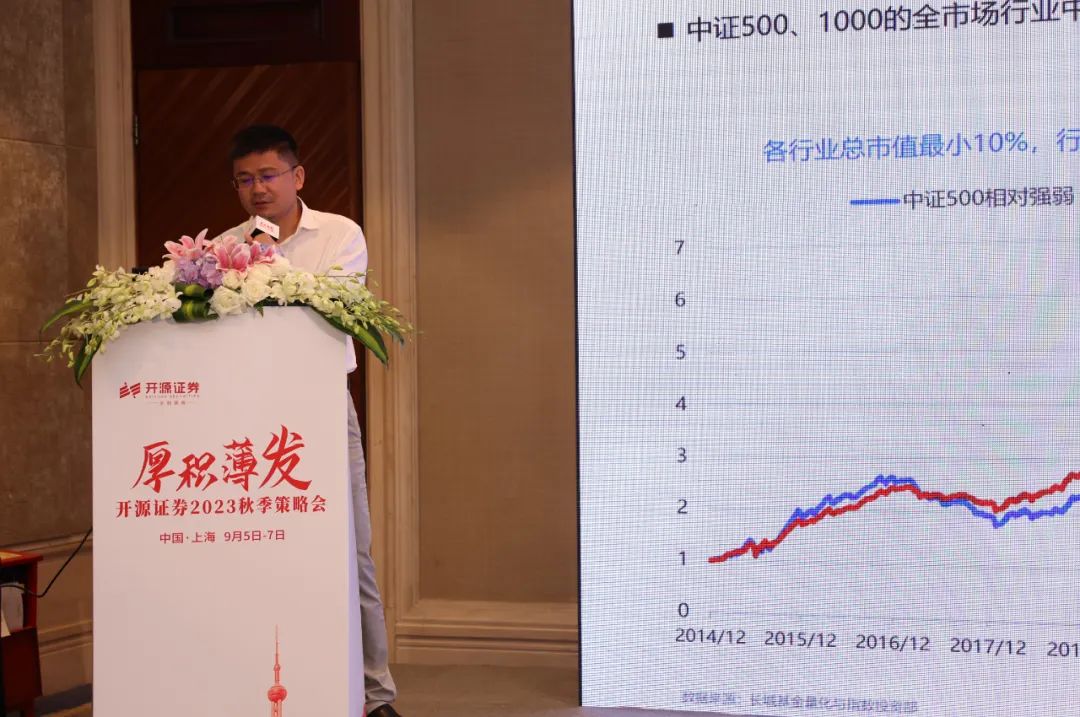

量化的机遇,第二是市值因子回归,这个现象在2017年之后变得明显,近年来表现更加显著。我们构建了一个相对简单的小盘投资组合,即基于中证500和中证1000成分股,从市值因子选最低的10%,构造全市场行业中性组合。截至8月29日,在不考虑管理成本的前提下,这个简单的策略相较于500指数可以得到20%的超额回报,对于中证1000指数而言,这种现象更加明显。我们可以观察到中证1000指数的超额净值曲线更为陡峭,且过去两年中超额净值曲线上升最快。无论公募还是私募型量化产品,市值因子都对这些产品贡献许多收益,特别是在全市场中进行投资的产品。中证500指数的阿尔法相对于前几年明显更难获取。在投资中,我个人认为最好的方法是追随趋势,尤其是在长期趋势下,或许可以更加舒适地获利。总之,市值风险因子的趋势较为明显。(风险提示:以上历史数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。)

我们计算了过去10年公募基金的风格配置情况,观察不同周期内收益或具备延续性的因子。在2012年到2016年这个周期,小市值暴露较为显著,特别是在2014年,公募基金大幅跑输了沪深300。而2017年到2021年是白马股的周期,市值逐渐变大,市场追逐白马股的资金较为庞大。在这个趋势中,很多行业盈利成长的长期性相对较强,如白酒、医药和新能源等。2022年至今,小市值趋势逐渐出现,从当前的情况来看,这种趋势可能会阶段存续。

关于资金募集和量化相对业绩之间的关系,在过去五年中,量化公募型产品在市场疲软时表现出色,排名相对较高,但在整个市场资金募集较为活跃时,公募量化产品比不过主动产品。目前市场环境相对较为平淡,但在存量市场下,量化仍然可以捕捉到一些不错的短期机会。

结构性市场中,价量因子表现更好。经过过去十年的高速增长后,公募基金市场进入高质量发展阶段,简单地复制分析师的工作不再能够获得良好的回报。存量市场下,量化因子的超额回报空间仍然广阔。虽然大多数传统因子在过去几年中表现平稳或下降,但价量传统因子,如换手率、波动率超额净值有所增长。

另外,降低印花税也是一个积极的消息,尤其对于公募量化。不同费率下,如设置印花税为千分之二与千分之五,中证500模拟策略今年的回报差异在8%左右。

最后,我想谈谈量化与人工智能的结合。我们传统量化,做了很多的正态、平稳、线性、正交的工作,基本上可以认为这个多因子模型再加上风险模型。在做残差的过程中,把很多的因子从收益变成风险,错失很多信息。很多时候无法用线性来描述市场,体现了非线性思维的欠缺,体现在因子的挖掘端和合成端。

机器学习则能通过构建非线性模型很好地解决这一点。当前来看,机器学习和人工智能相关的研究报告数量显著增加。这是一个大的趋势,我们从传统的巴菲特模式、FF3因子和BARRA风险模型等方面扩展到更多非线性数据挖掘,如文本和图像。通过文本挖掘因子化和图像挖掘因子化,我们可以在算力和数据充足的情况下,为量化投资带来新的赋能。

因子挖掘可以通过注意力机制和时间序列建模等方法增强收益。在非线性模型下,可以在因子合成和其他环节实现互补收益和研究特色。无论是深度学习还是传统因子,它们都在不同领域有着应用空间。对于深度学习,我们无法事前进行解释,但可以从后验角度观察其在风险理解和传统意义上的相关性。更重要的是,我们利用人工智能进行精细化的风险控制和因子挖掘。以前的做法是通过残差回归解决这个问题,而现在我们可以在网络结构的不同层中自由调整损失函数(loss function),来实现控制特定风险下的因子挖掘,力争更能够描述端到端的因子和风险的投资机会。

最后介绍一下长城基金量化团队,我们在过去几年经历了几个不同阶段,2018年团队成立,我们经历了传统多因子的阶段,聚焦景气成长,即偏主动融合的方向。2023年,我们在中小市值产品上全面拥抱AI,包括我们的中证500指增和小盘产品。

具体体会如下,拥抱AI之后,收益的稳健性较以往显著提升。到上周为止的数据,我们今年超中证500指数基准的胜率约73%,原来的多因子这些大概只能维持到 50%-60%(以上测算数据仅供示意,过往业绩不预示其未来表现,投资须谨慎)。如果做景气成长等偏主动方向,胜率会更低,波动特别大。所以通过AI,我们或许可以把一些定量的风险控制的更平稳。这对于我们去降低这种相对波动风险,增强投资者的体验是比较有帮助的。而且我们后续也会在这块做更大的投入,包括AI的风险模型等等。以上是我的分享,谢谢各位!

(全文结束)

(纪要整理:张权玮)

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。