作者:QUANT

题图:百度图片

近期随着一个个经济数据的披露,大家对经济复苏的进程又产生了怀疑,市场上“衰退”、“通缩”的话题也变得越来越多,悲观情绪导致市场不断调整。最近天风的一个图也在市场上引起了关注,股债性价比又再一次调整到了2倍标准差的位置,似乎也在提示着大家市场情绪已经走至冰点。除此之外,30年期中国国债收益率与10年期中国国债收益率的利差已压缩到历史极值附近,说明债券市场对经济的悲观预期也非常的大。基金市场又出现了基金滞销的情况,基金销售也达到了历史的冰点。多重数据都在告诉我们市场已经进入的情绪低点时刻,正所谓别人恐惧时我贪婪,或许这时候正是我们行动之时。

数据来源:天风证券

短期看指数、长期看超额,1000指增超额为何更高?

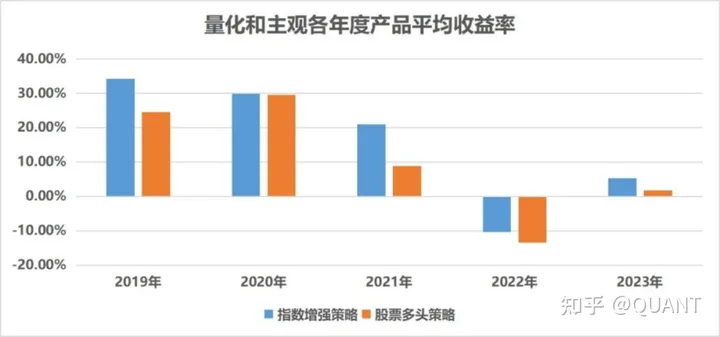

最近一段时间,随着主观多头的私募和公募业绩表现不尽如人意,“量化吊打主观”的话题又变得火热,自从私募量化大规模发展的几年中,从绝对收益和超额收益来看都跑赢了主观,投资人对量化的认可度也在不断的提升。从私募的挑选角度来看,投资人对于量化的评价似乎更容易。例如,主观多头的多数管理人需要更长期的维度来去评价,短期业绩表现不佳时,或许管理人在做一定的左侧布局,追求未来更高的弹性,但最后是否真的能上涨,或许需要一定的“信仰”。但对于量化来说,特别是指数增强基金,当产品的超额收益表现不好时,投资人很明显就能发现这个管理人策略是否失效,这也促使量化机构要做出业绩,量化行业的发展速度也不断在加快。

对于量化私募来说,以指数增强策略居多,指数增强策略即可获得指数的β收益,也可以获得管理人创造的α收益,平滑指数波动的同时,提升客户的持有体验感。对于指数增强策略,市场上也流传着一个说法:“短期看指数,长期看超额”,我们可以发现很多超额收益做的不错的管理人,拉长时间维度,或许指数没有发生很大的涨幅,但产品获得了非常好的收益,大部分收益来源是来自超额收益,这就说明超额收益对于指数增强策略的重要性。

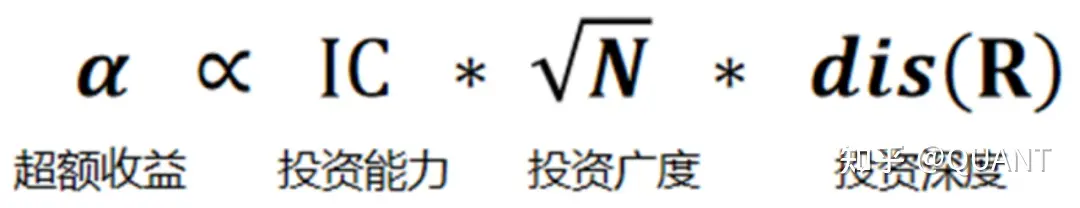

从过往的各大指数增强策略中,我们可以发现,其中中证1000指数增强策略的超额收益普遍要高于沪深300指数增强和中证500指数增强。究其原因或许要从下面这个“黄金法则”来聊一聊:

数据来源:Edward E. Qian and Ronald H. Hua and Eric H. Sorensen,Quantitative Equity Portfolio Management(2007), Chapman and Hall/CRC

黄金法则简单可以理解为超额收益与模型的预测能力、股票数量、波动率有着很强的关系。量化投资主要是去抓取那些短期市场不合理定价的钱,通过“广撒网”的方式,收益积少成多。对于中证1000指数而言,整体偏小盘股,小盘股通常研究覆盖度比较低,机构参与相对较少,更容易出现市场定价不合理的情况,更适合量化模型发挥其作用;此外,中证1000指数增强策略会选择更多的持仓标的,获取收益的机会也会变大;从指数的波动率来看,中证1000指数相较于沪深300和中证500来说,波动率更大,正所谓波动率就是超额收益的朋友,当波动率越大时,获取超额收益的机会就更多。这就是为什么中证1000指增的超额通常比中证500和沪深300指增强的原因。

稳博投资:高频起家,1000指增创辉煌

稳博投资成立于2014年,两位创始人殷陶和郑耀用十几万元入市,凭借自创的高频策略,千倍回报实现了原始资本的积累。从最开始的自营运作,到2020年启动资管业务,现如今管理规模已突破百亿,稳博快速的成长和其策略不断迭代优化有着密切关系。策略从最开始的股指期货高频,拓展到商品期货高频、T0,并逐渐加入机器学习和深度学习,基于自身高频的基因,逐步引入中低频和量化择时等策略。快速迭代的策略,让稳博在竞争激烈的量化市场中依然保持优异的业绩。

人员方面,创始合伙人殷陶,上海交通大学联读班,计算机专业本硕博,多年程序和算法设计经验,专注于数据分析与挖掘和人工智能前沿方向的实际落地应用。目前主要负责稳博的资管团队包含股票,期货和衍生品,带领数据,因子,模型,风险,人工智能团队不断优化完善创新现有框架。另一位创始合伙人郑耀,上海交通大学联读班,电子系本硕,和殷陶是同学,专注于各类策略算法开发、评估、实现,擅长从IT架构、算法优化、市场博弈、风险评估等维度将策略落地。两人分工明确,殷陶负责策略研发,郑耀主管技术研发,一同带领稳博前进。目前研究团队有50多人,IT和运维团队有20多人,核心人员90%都来自国内外知名高校。

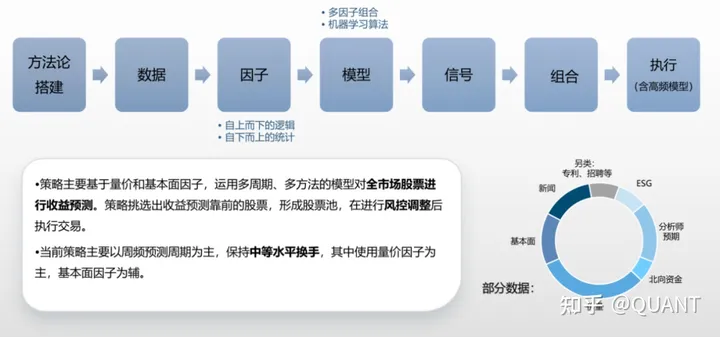

数据来源:稳博投资

稳博的Alpha策略主要基于量价和基本面因子,运用多周期、多方法的模型对全市场股票进行收益预测。策略挑选出收益预测靠前的股票,形成股票池,在进行风控调整后执行交易。目前因子库约1万个左右,实盘因子约700-800个,收益贡献中量价因子占比60%、高频统计量因子占比20%、一致预期因子和基本面因子各占10%。当前策略主要以周频预测周期为主,预测周期主要集中在3-10天。组合风险优化方面,一是运用归纳法,建立风险解释模型,控制对风格因子的暴露(行业、成长性、估值、动量、市值、分析师等),持续优化调整,控制超额波动,减小超额回撤。二是运用演绎法,核心逻辑是不干预策略运行,争取屏蔽确定性高的回撤;风险规避手段是因子拥挤度检测和剔除、滚动训练与控制管理规模;观测市场,主动降低风险度。

稳博的规模虽然已达百亿,但1000指增业绩依然表现优异,他们通过这种工匠精神,不断地更新迭代策略模型,用不懈的努力来打破传说中的“不可能三角”。市场进入低迷期,但投资就是要克服人性的恐惧,现在或许正是我们需要冷静思考的时刻。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。