抄底时刻?大宗商品三次历史大底模型5000字深度解析!

作者:老魏一凡

题图:老魏一凡微信公众号

(图片来自网络,如有侵权请联系删除)

什么是系统性思维?它要有广度,逻辑完整+闭环。

什么又是目标思维?它要有深度,要聚焦。

举个例子:

“减掉20磅是目标思维,正确得饮食习惯与作息规律则是系统思维,以目标为导向的人,充其量,处于成功前的连续失败状态。”(查理芒格)。

所以,减肥是比较难的,而且容易反复。

饿一周掉10斤,再后面,吃几顿烧烤,体重又回去了。

如果是改变了饮食习惯,那就是系统性思维了,而且体重控制好后,不容易反弹。

我们聊的是一种思维,也是认识。

说白了,就是考虑问题,即要全盘考虑+也要兼顾主要矛盾,两者都很重要。

就怕,想的不周全,只看到了一个点。

而且,这个点还不是主要矛盾,那就麻烦了。

咱们再回到商品上,回到期货的逻辑,也是要系统性思维看商品。

商品的系统性思维是宏观大逻辑!

一、如何处理宏观逻辑与产业逻辑的矛盾?

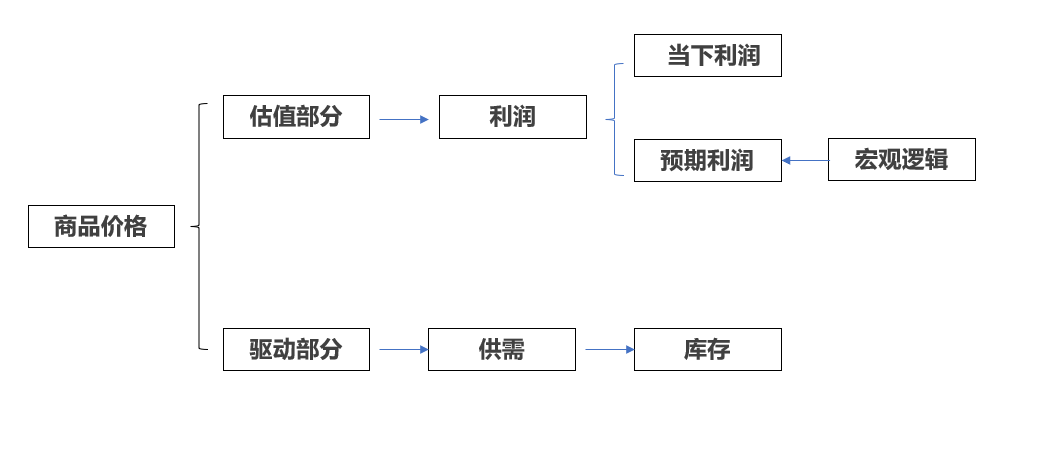

商品的价格轮动是一个系统,它受到宏观面估值的影响,又受到产业驱动的逻辑。

它实际上,也是很符合系统性思维的考虑方式。

商品的价格组成可以分成两部分:估值+驱动,如果有这样的系统性分类,我们考虑问题可能更简单一些。

(数据来源:渤海商品套利研究院)

对一个商品的估值用利润去表达,我想没有太多的争议。

关于商品的驱动,用供需去分析,应该也没有太多的争议。

问题是,宏观的部分是当作驱动,还是当做估值去理解?

我想会有很多的不同看法,放在驱动好像也很有道理,我们的逻辑中,关于宏观预期的部分,都是按估值去交易。

为什么?

它通常影响的是远月。

如果宏观预期是影响估值,影响远月,那么在价格上涨的过程中可能看到基差走弱。

(数据来源:渤海商品套利研究院)

这就是产业最不适应的矛盾点,我也是在化工产业近二十年,我们最适应的行情是看到:

1、现货价格上涨,库存降低,基差走强。

最不适应的行情是:

2、现货明明需求很差,库存累积,现货也涨,基差走弱。

最近基差率急剧下跌,却伴随着价格上涨。

这时候矛盾就产生了:

产业逻辑看现货很弱,价格却在涨,就想空。

宏观逻辑看预期很强,预期价格涨,买远月。

教员说过一句话:你打你的,我打我的。

最近专注于商品供需基本面的朋友,就被宏观面打压得很难受。

譬如,甲醇下游MTO停车,需求降低,内地现货疲软,产业圈纷纷看空。而期货价格却持续震荡走强。

再譬如,PP,PE,PVC等基本面弱的也是纷纷大涨。

再再譬如,前面焦煤看空者不乏其数,价格最近一路长虹。

如果我们只专注于单一目标,而不是系统性研究商品的价格,可能会有一些偏颇。

我们对商品估值+驱动的框架,对基差的理解,并不一定完全正确,但是我们把宏观当成估值去交易,能够理解盘面。

并且,能够很处理宏观与产业的部分矛盾。

二、处于是宏观与产业矛盾的工具有哪些?

我们有两个工具去解决这些问题:

1、解决宏观的矛盾,我们用库存周期。

2、解决产业的矛盾,我们用基差。

我们特别重视基差:从基差角度,判断大宗商品25年下半年方向!

2023年我们花了一年的时间,发表了5篇公众号文章详细描述宏观的大宗商品库存周期。

这是我们想解决宏观与产业矛盾的开始。

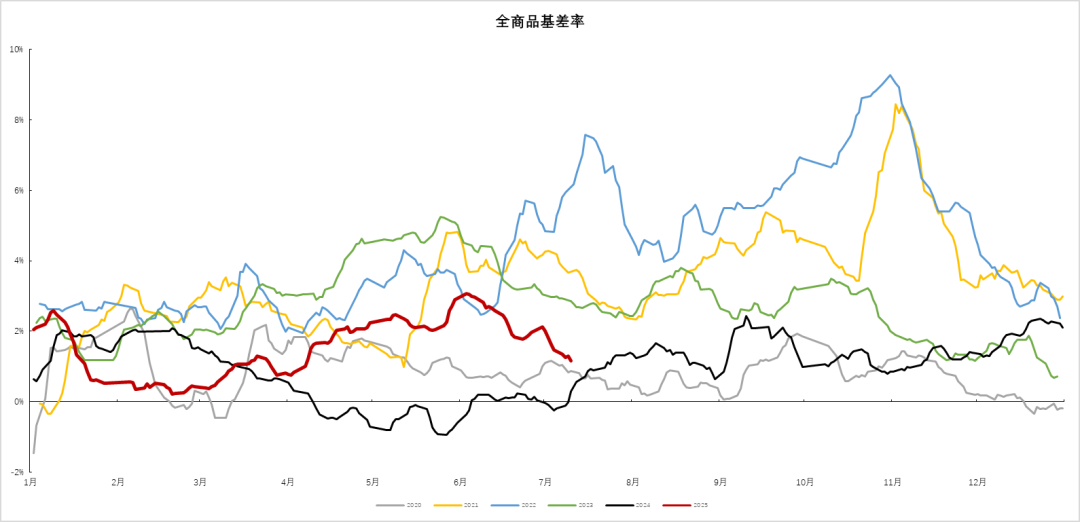

2024年我们开发了宏观商品基差率:

(数据来源:渤海商品套利研究院)

2024年上半年预期走宏观逻辑,基差走弱。

2024年下半年预期价格下跌,基差走强。

2025年上半年预期价格下跌,美国衰退,基差走强。

如何把宏观与产业的逻辑进行统一?

当然,这是一个比较大的题目。

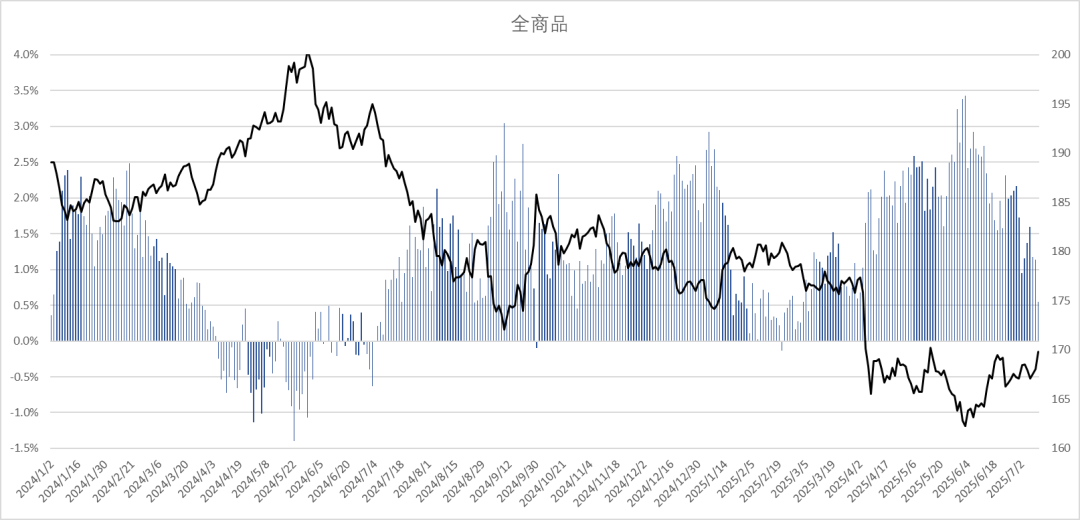

(数据来源:渤海商品套利研究院)

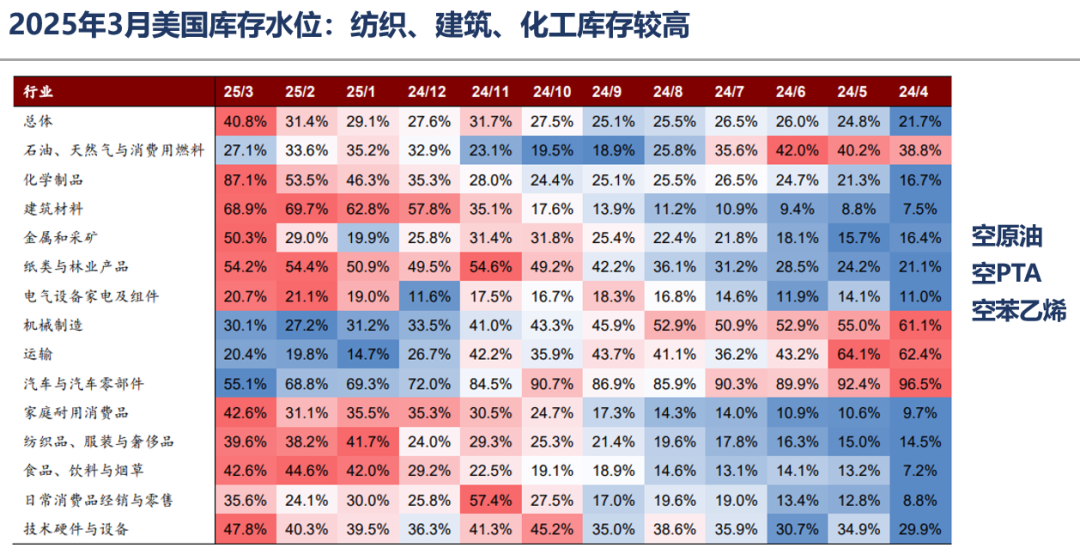

2025年3月份,我们看美国的库存问题很严重,所以整体上半年以交易美国去库存为主。

宏观的数据比较好分析,逻辑框架也比较简单。

但是,产业的分析实际上更难一些。

三、产业矛盾如何挖掘?

我们商品研究院坐标在上海,上海主要是私募基金为主,我们的客户群体以产业客户+私募基金两个大类。

私募基金对我们提出的要求,要研究清楚商品价格顶部与底部的模型,而且要深入产业。

因此,我们更加深入地开展商品套利研究,后期专注于商品对冲策略开发。

邀请基金经理做我们的顾问,按私募基金的要求配置研究员与研究体系。

我们是从甲醇产业圈开始的,商品要研究就是要深入。

譬如,我们对甲醇研究要求,要与全国主要的生产商,贸易商,库区,运输商,下游MTO建立紧密联系。

(数据来源:渤海商品套利研究院)

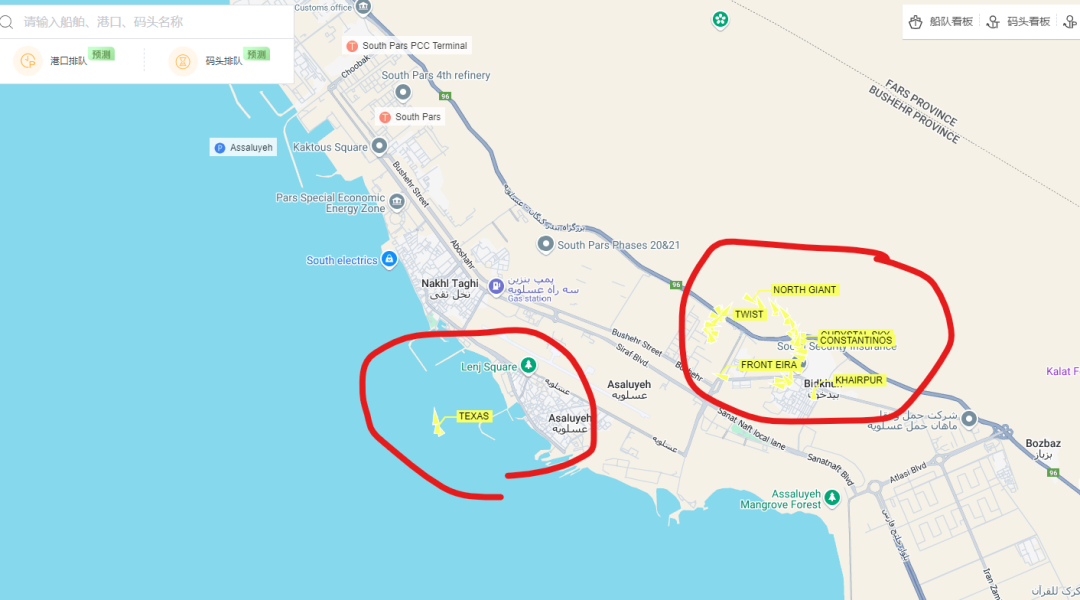

我们每天一早,要数一下,伊朗甲醇运输港口,阿萨鲁耶有几条船在装货,港口有哪几条船到港?上图中今天港口就没有船在排队。

我们再看一下伊朗与以色列战争期间:

(数据来源:渤海商品套利研究院)

图中很多黄色的船处于避险状态,伊朗甲醇装置全部停车,引发价格大幅上涨。

伊朗一共40多条甲醇船,每条船是卖给盛虹,还是卖给兴兴?还是入太仓库贸易环节?

(数据来源:渤海商品套利研究院)

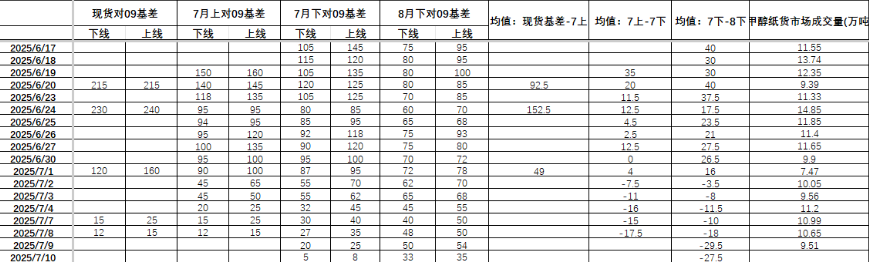

同样要每天跟踪甲醇的基差:

(数据来源:渤海商品套利研究院)

8月下的纸货基差35元,比昨天下跌20元。

9月基差是多少?为什么下降?8月与9月有没有套利空间?

如果只是用现货-期货主力,这基差数据就不完整,更不用谈深入的研究了。

宝丰装置哪条线要停了,内地今天甲醇竞拍有没有流标,成交如何?

需要每天及时更新这此数据,研究是0与1的区别,一定要有实事求是的精神。

四、大宗商品历史上三次底部剖析

写文章要表达明白一个意思不容易的。

得做好铺垫,有了上面分析商品的宏观逻辑的部分,我们接下来就可以讨论商品历史底部规律。

大的转折点,全部是交易宏观,也就是交易估值部分。

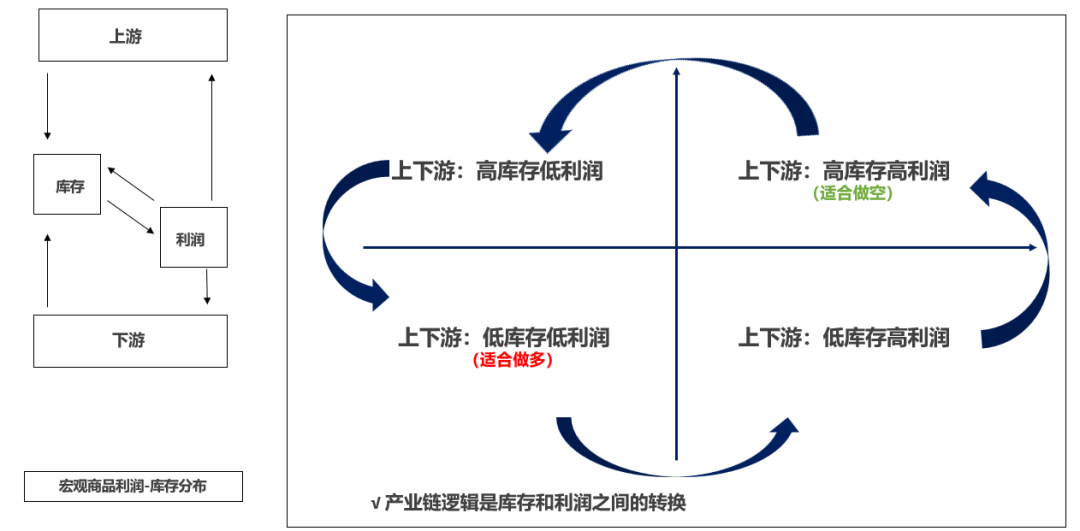

我们需要先有个模型,而且逻辑是闭环。

这便是下面的库存与利润模型,利润引发库存的转移,库存的变化引发价格的波动。

(数据来源:渤海商品套利研究院)

我们纵观历史上大底部,都是有一个显著的特征,上涨持续时间长,通常是新的需求启动。

下游企业开始获得利润,要么是内需拉动,譬如是房地产行业,要么是出口拉动,譬如欧美开始补库存。

(数据来源:渤海商品套利研究院)

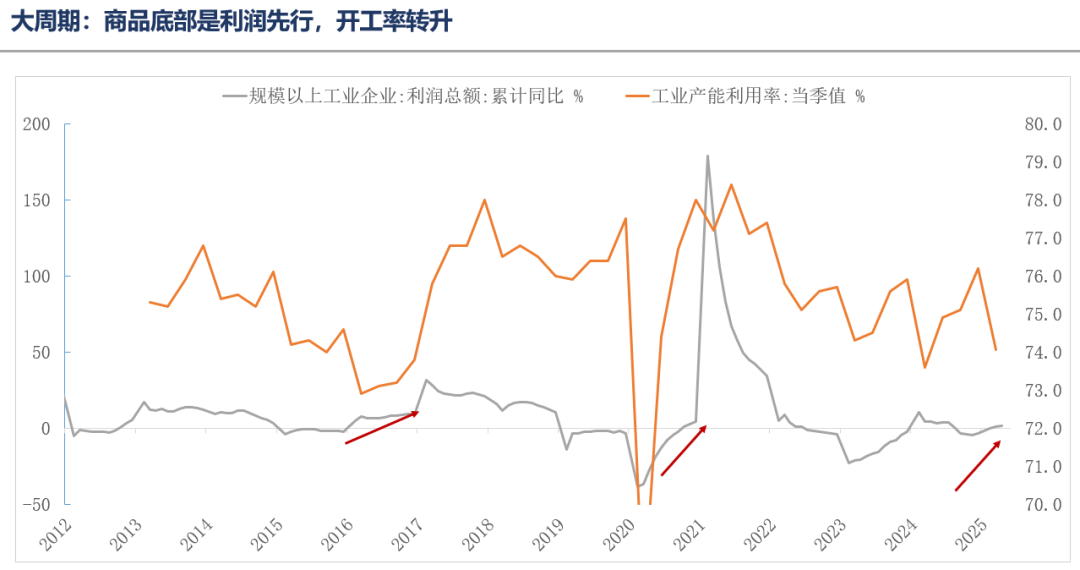

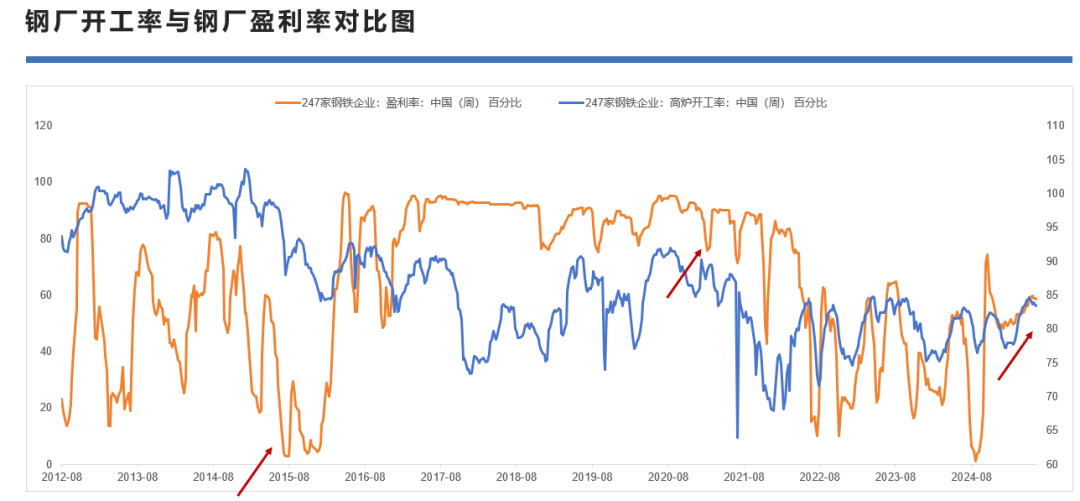

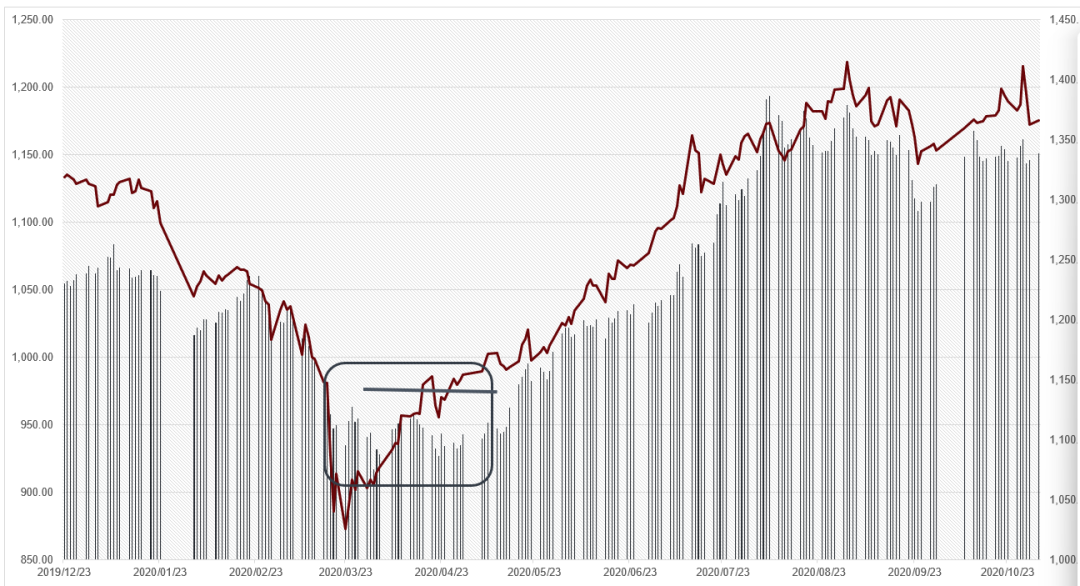

我们复盘从2008年,2015年,2020年三次历史上的底部,都是会看到工业利润率先上升。

然后,企业的开工率上升,整体经济进入正循环。

它是有一个特别大的需求拉动的,只有需求拉动的上涨,才是可持续的。

然后进入补库存周期开始,各个行业同时进行补库存。

(数据来源:渤海商品套利研究院)

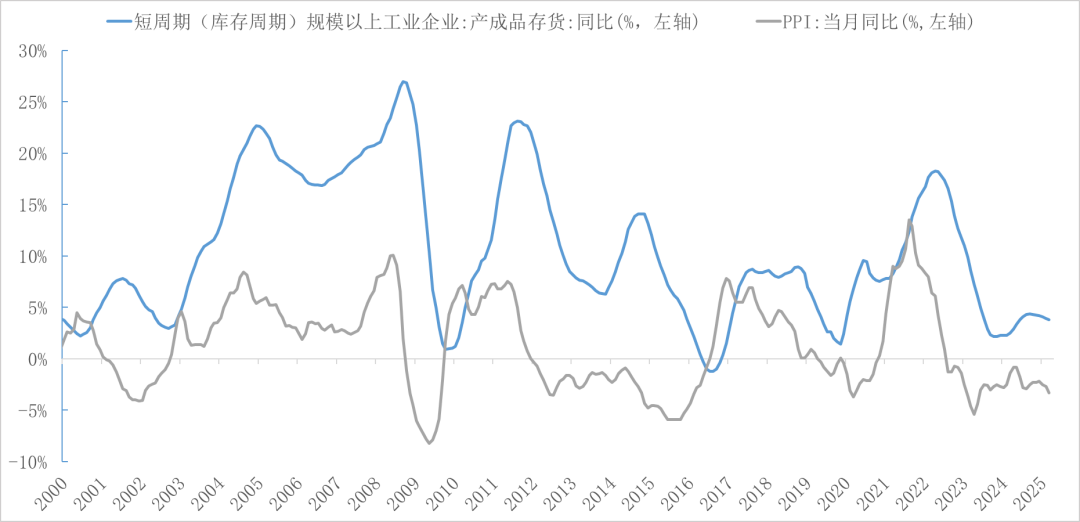

我们用PPI去代表工业品的价格底部或顶部,用工业产成品库存来表示补库存的过程。

2008年商品底部,工业产成品库存回到5%以下。

2015年商品底部,工业产成品库存回到0%以下。

2020年商品底部,工业产成品库存回到5%以下。

这个比较符合库存与利润模型,下游有利润,开始进入补库存阶段,价格开始上涨。

所有的经济复苏,都是从最小的单位开始。

这个单位是补库存周期,但是补库存是有需求为前提。

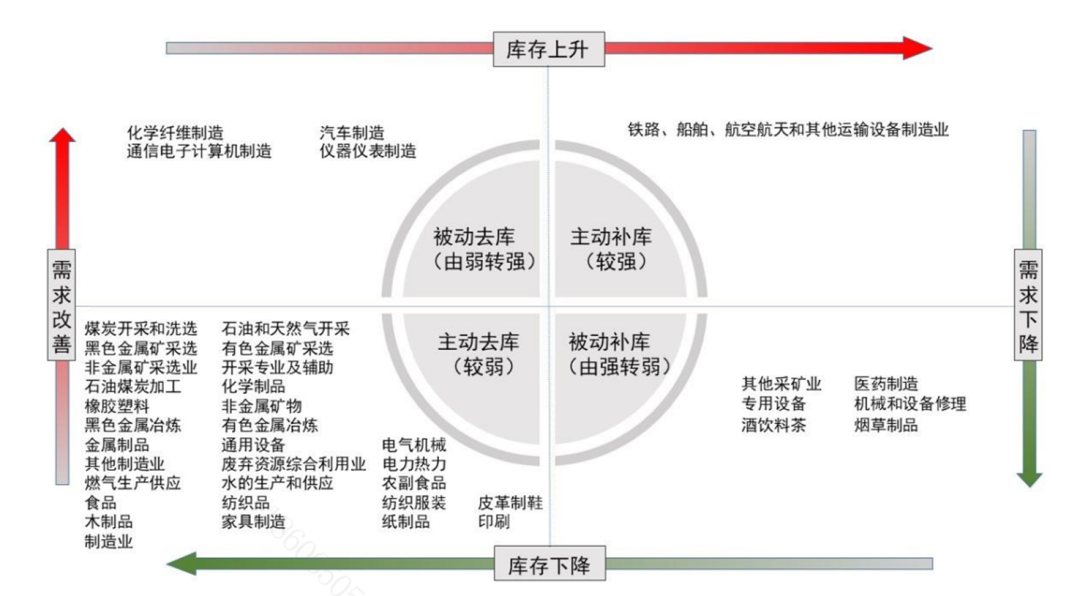

我们可以花时间分析到具体每个产业:

(数据来源:渤海商品套利研究院)

这是我们选择2023年底,新一轮补库存时,商品的轮动。

那个时间,新能源汽车很火,顺便带动了橡胶的大牛。

2025年,汽车进入去库存周期阶段,橡胶也熄火了。

(数据来源:渤海商品套利研究院)

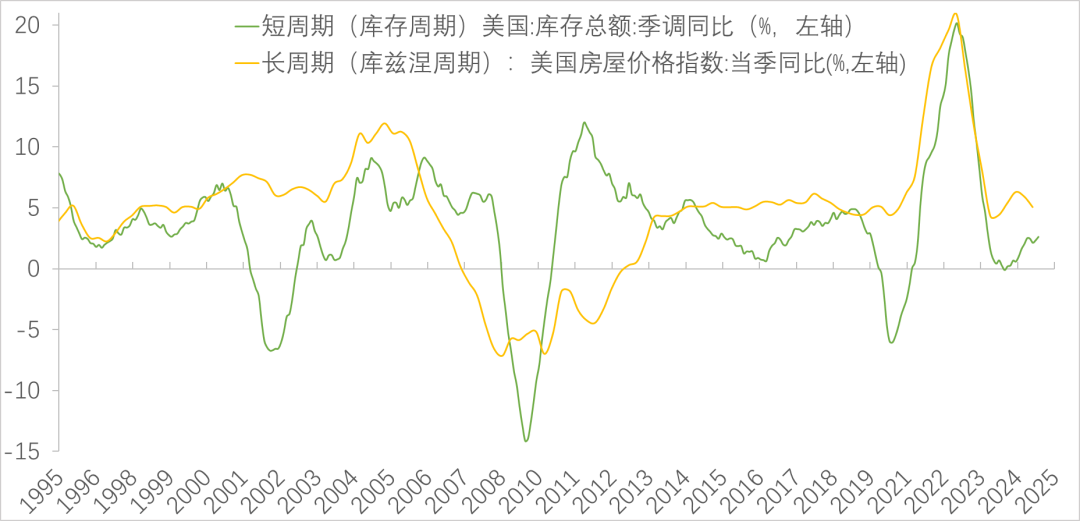

2025年开始,美国的房地产周期开始向下,同时库存进入高位。

意味着,2025年的美国是进入去库存周期。

由于外需下降,中国的库存周期从2024年1月份的补库存中断,转而同步去库存周期。

一定会有朋友说:

魏老师,但是我只是交易黑色一个板块,是否黑色也符合利润与库存周期模型?

(数据来源:渤海商品套利研究院)

钢铁行业在2015年底部的时候,我们看到盈利率先上升。

但是在2020年与2024、2025年并不是同样的逻辑。

这主要是在于钢铁行业的变化,当地条钢退出市场后,留下的都是偏国有企业或控股为主。

盈利能力比较强,同时钢铁行业受到政策的影响比较大。

但是化工板块是很符合逻辑的, 有兴趣的朋友可以复盘化工品利润、开工率、库存与价格的逻辑关系。

化工装置调节能力更强一些。

如果没有需求,仅靠上游煤炭与原油的成本推动,是否会引发商品大的上涨行情?

有的!

(数据来源:渤海商品套利研究院)

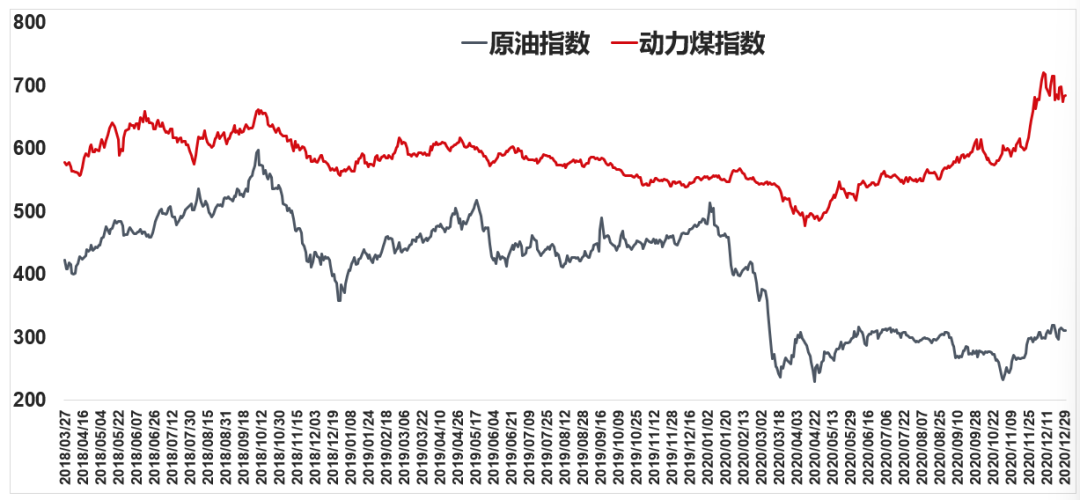

在历史上2021年煤炭爆涨,引发商品普涨。

后期原油大涨,引发商品比较大的上涨行情。

但是,仅靠成本推动的行情,很容易形成V形顶部。

五、大宗商品历史底部的板块轮动

我们前面写过一篇文章:大宗商品投资指南:长期主义与持有成本!

(数据来源:公开数据收集,如有侵权请联系删除)

商品是具有交换价值的,这意味着,当焦煤价格上涨的时候,同类的能源商品价格也会上涨。

铜上涨过多的时候,铝也会被带动。

PTA价格大涨,通常乙二醇都会跟。

从储存属性更容易分析是否已经形成历史大底:

这便是储存性更好的商品是先涨的!

由于资金抄底,更愿意抄底持有成本低的商品,我们发现在2008、2015、2020年历史三次底部中,有色商品是率先见底的。

在2020年白银更是引发有色板块的启动。

(数据来源:公开数据收集,如有侵权请联系删除)

2020年底部是煤炭先涨,原油是在2021年才启动大行情。

(数据来源:渤海商品套利研究院)

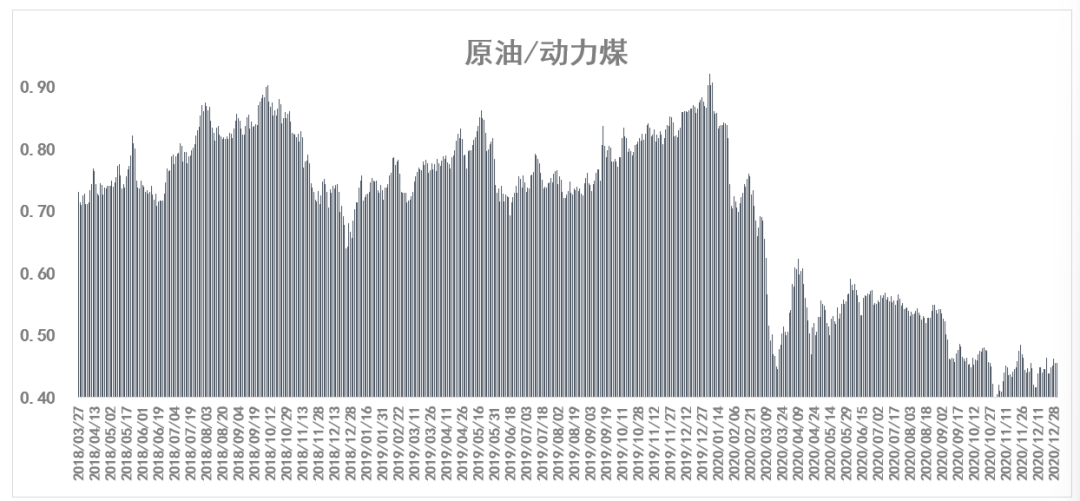

我们可以用一个指标来描述原油与动力煤的先后顺序:

(数据来源:渤海商品套利研究院)

在2020年底部,原油与煤炭的比值下跌到0.5左右,这是历史低位。

容易储存的商品除了煤炭,还有有色,在2015年是有色板块领先其它商品先到底部。

(数据来源:渤海商品套利研究院)

上图中是2015年商品的表现,灰色的柱子代表整体商品指数,深色的代表有色板块,有色比其它商品提前2个月率先启动。

六、当下是不是大宗商品历史底部

我们总结大宗商品历史底部的特征:

1、宏观上,有很大的产业需求开始拉动,每次都是房地产+出口。

2、由于需求开始,最靠近需求端的商品先涨,固体商品的,譬如有色,或塑料等。

3、需求拉动商品进入补库存周期,下一步看到商品的开工率与利润同步上行,进入良性循环。

4、最后经济复苏,价格上涨,各板块轮动上涨。

5、经济进入美林时钟的通胀阶段,滞胀,然后衰退,再萧条。

(图片来自网络,如有侵权请联系删除)

当下,我们还未看到特别大的需求领域发力,国外的需求仍然强劲,而且出口数据很不错。

当商品价格很便宜了,一定会刺激需求的出现,或许需要比较长的时间,但是需求总是会有,商品总归是有使用价值的。

如果你是交易宏观,那么用系统性思维看整体商品的底层逻辑。

如果你是专注于产业,那么可以等宏观扰动因素落地,交易基差回归逻辑。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。