如何识别股价跳跃?

作者:招商定量任瞳团队

题图:招商定量任瞳团队 微信公众号

本报告主要使用Jiang and Zhu (2017)的方法,通过分钟数据识别股价跳跃,并验证股价跳跃因子在A股市场的有效性。随后,我们将跳跃区分为正向跳跃与负向跳跃,隔夜跳跃与日内跳跃作进一步检验。最后,我们将股价跳跃与换手率相结合,对股价跳跃因子进行进一步的改进。本报告核心结论如下:

- 本文采用Jiang and Oomen(2008)和Jiang and Zhu(2017)的步骤来计算跳跃收益,该方法的好处是不仅能够识别当日是否发生价格跳跃,而且能够识别出日内所有价格跳跃发生的时段。

- 跳跃因子(Jump)因子与MOM因子相似,均呈现类反转的特性,与股票未来收益负相关。Jump因子的有效性要显著强于MOM因子:Jump因子在回测区间内的IC均值为-6.59%,t值为6.65,均较为显著。

- 区分跳跃的方向所得到的正跳跃因子(Pos_Jump)因子有效性强于负跳跃因子与原始跳跃因子。正跳跃因子回测区间IC均值为-9.50%,t值为-7.17。进一步区分隔夜和日内所发生的跳跃得到的日内正跳跃收益因子(OC_Pos_Jump),回测区间IC均值为-9.35%,t值为-7.45,均较为显著。

- 日内正跳跃标准差因子(OC_Pos_Jump_Std)、平均日内正跳跃收益因子(OC_Pos_Jump_Avg)同样与日内正跳跃收益因子(OC_Pos_Jump)均具有较好的有效性,但是三个因子相关性较高。

- 将每日的跳跃收益与其换手率结合起来所构建的平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)IC均值为-12.37%,t值为-7.55。因子在全A市场中分10组年化收益严格单调,多头组年化收益25.53%,多头夏普1.11,多空组合的年化收益43.47%,多空卡玛3.79,表现十分亮眼。

- 周频维度下,平均日内正跳跃收益因子(OC_Pos_Jump_Avg)与平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)均具有较好的表现。

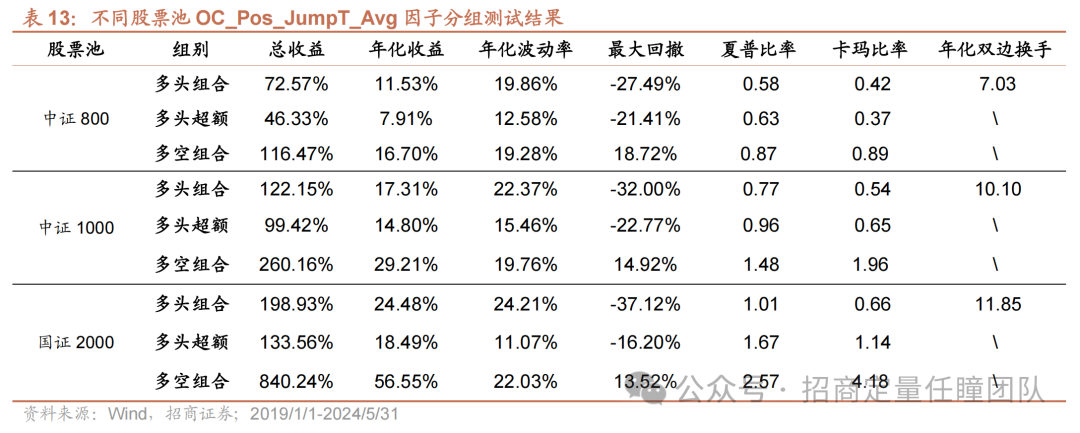

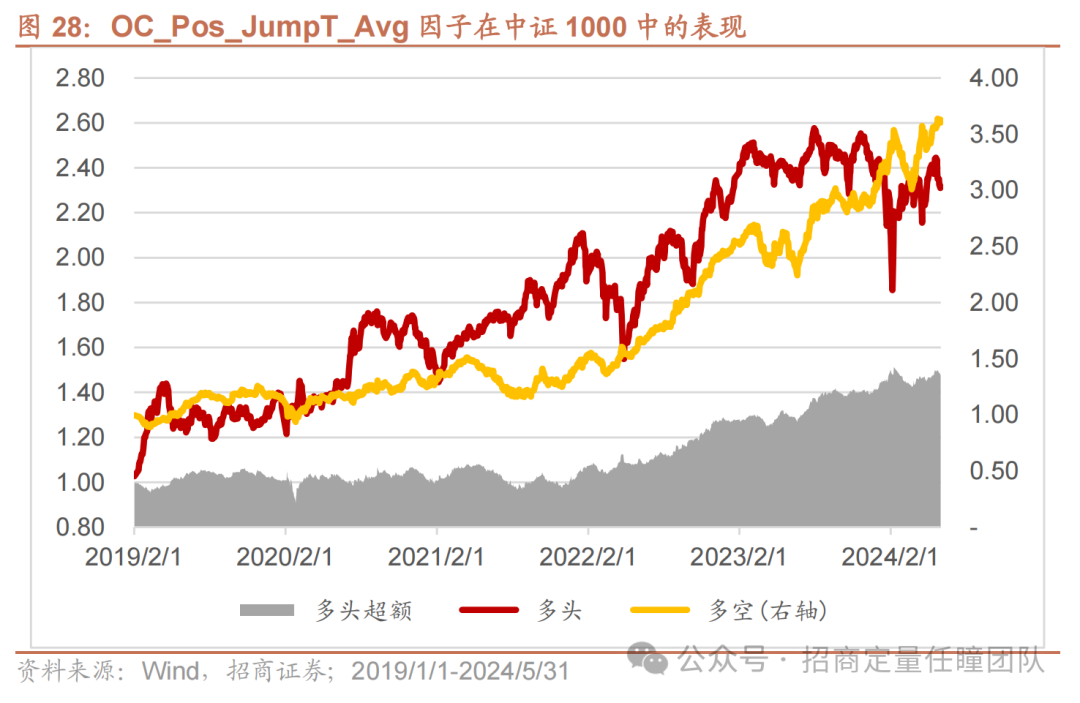

- OC_Pos_JumpT_Avg因子在中证800、中证1000以及国证2000的多头组合年化收益分别为11.53%、17.31%、和24.48%,多头超额年化收益分别为7.90%、14.80%和18.49%。整体来看,因子的表现均较为出色。

风险提示:本报告仅作为投资参考,基金产品过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。

I 引言

股价跳跃是信息冲击的直接体现。Fama(1991)认为短期内股票价格的大幅变化主要是由意外信息引起的。基于这一理论,近年来,学者们开始使用股价跳跃作为信息冲击的代理变量,研究投资者对信息冲击的反应。例如,Jiang and Zhu (2017) 研究了美股投资者对信息冲击的反应情况,发现投资者在1~3个月的短期内对股价跳跃存在反应不足的现象。

在A股市场中,徐龙炳和吴文彬(2023)研究了股价跳跃与动量/反转之间的关系。虽然动量效应在不同国家和不同资产上普遍存在,但在A股市场却并非如此。学者们认为,我国股票市场中散户投资者的占比较大。受限于散户投资者对信息的判断和反应能力,其非理性程度较高,对于信息过度敏感。对于信息冲击,A股市场的投资者往往过度反应,这导致A股市场反转效应比动量效应更明显。徐龙炳和吴文彬(2023)发现A股市场的反转效应主要是由于股价跳跃所带来的,扣除股价跳跃后的非跳跃收益则呈现动量效应。

此外,Meng et al. (2024)发现股价跳跃与投资者关注息息相关。当股价发生跳跃时,可能会吸引博彩偏好型投资者的关注,引起短期关注过热的现象。同时,市场关注度较高的个股,股价跳跃与未来收益的相关性越强。

本报告主要使用Jiang and Zhu (2017)的方法,通过分钟数据识别股价跳跃,并验证股价跳跃因子在A股市场的有效性。随后,我们将跳跃区分为正向跳跃与负向跳跃,隔夜跳跃与日内跳跃作进一步检验。最后,我们将股价跳跃与换手率相结合,对股价跳跃因子进行进一步的改进。

II 如何识别、计算跳跃收益

2.1 如何识别、计算跳跃收益

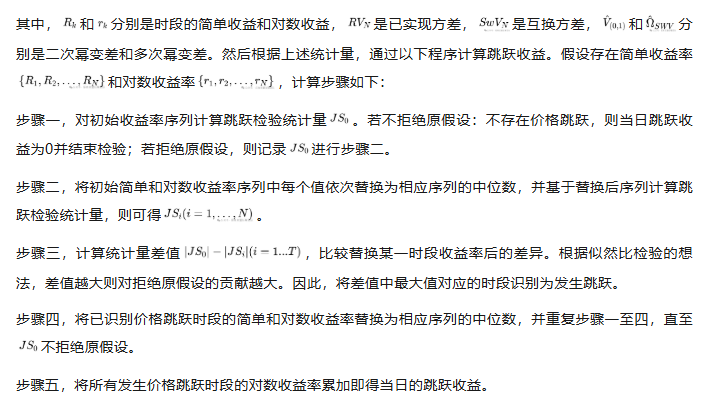

本文采用Jiang and Oomen(2008)和Jiang and Zhu(2017)的步骤来计算跳跃收益,该方法的好处是不仅能够识别当日是否发生价格跳跃,而且能够识别出日内所有价格跳跃发生的时段。

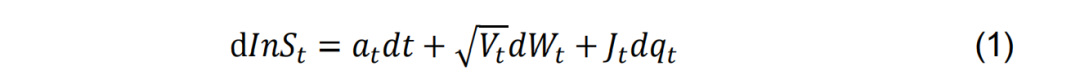

首先,股票价格的变化可以用跳跃-扩散模型表示:

其中表示在时间t的股票价格,表示瞬时价格漂移速率,表示没有跳跃时的瞬时方差,表示标准布朗运动,表示股票价格的跳跃,表示具有瞬时强度的计数过程。

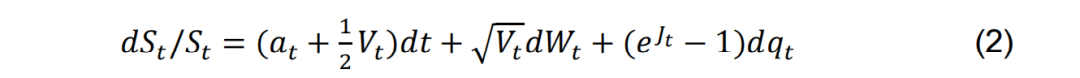

应用伊藤引理可以推导出:

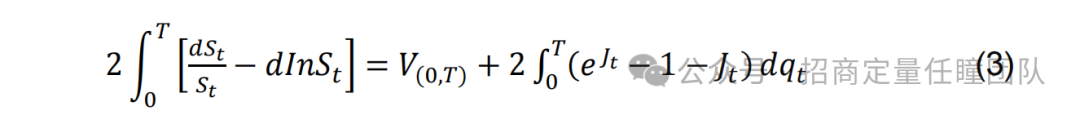

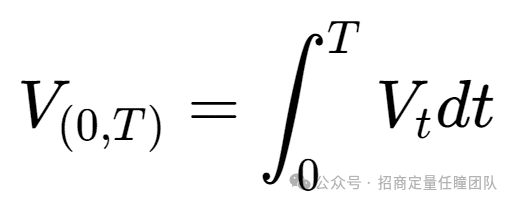

将(1)(2)式结合并积分可得:

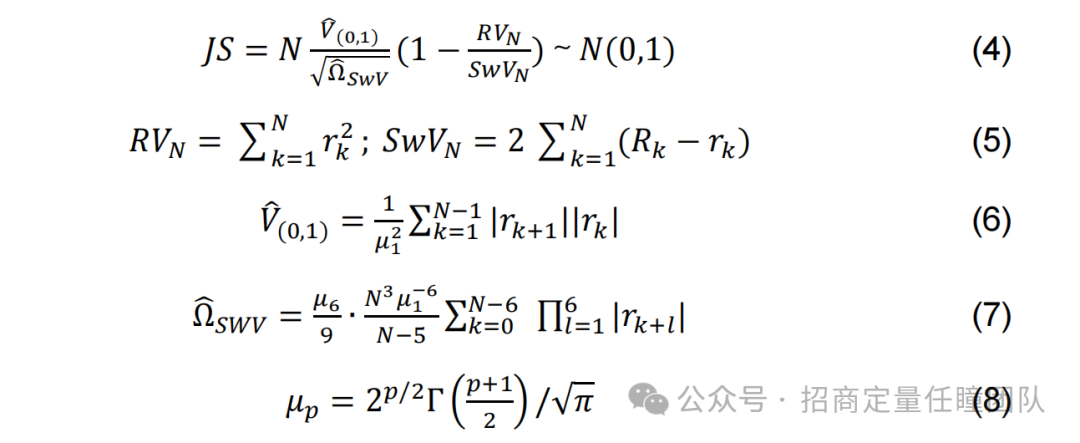

其 表示累积方差。基于式 (3),我们可以直观地了解跳跃检验的基础,在没有跳跃的情况下,等式右端第二项为 0,这意味着等式左边简单收益率与对数收益率之间的差值捕捉了瞬时收益方差的一半,也就是说我们可以通过计算等式左边项与瞬时收益方差的差值来检验股价是否发生了跳跃。基于这个想法,Jiang and Oomen(2008)据此构建了一个跳跃统计量(jumpstatistic,JS),如式(4)~(8)所示:

表示累积方差。基于式 (3),我们可以直观地了解跳跃检验的基础,在没有跳跃的情况下,等式右端第二项为 0,这意味着等式左边简单收益率与对数收益率之间的差值捕捉了瞬时收益方差的一半,也就是说我们可以通过计算等式左边项与瞬时收益方差的差值来检验股价是否发生了跳跃。基于这个想法,Jiang and Oomen(2008)据此构建了一个跳跃统计量(jumpstatistic,JS),如式(4)~(8)所示:

本文选择5分钟作为时间间隔,将隔夜收益视为一个单独的时间间隔,因此,每个交易日有49个时间间隔。跳跃检验的置信度则选取文献中常见的5%。

2.2 跳跃的分布情况

在上一节中,我们介绍了我们是如何识别并计算出股票每日的跳跃收益。在这一小节中,我们首先观察跳跃在不同主要宽基指数、不同一级行业中的分布情况。

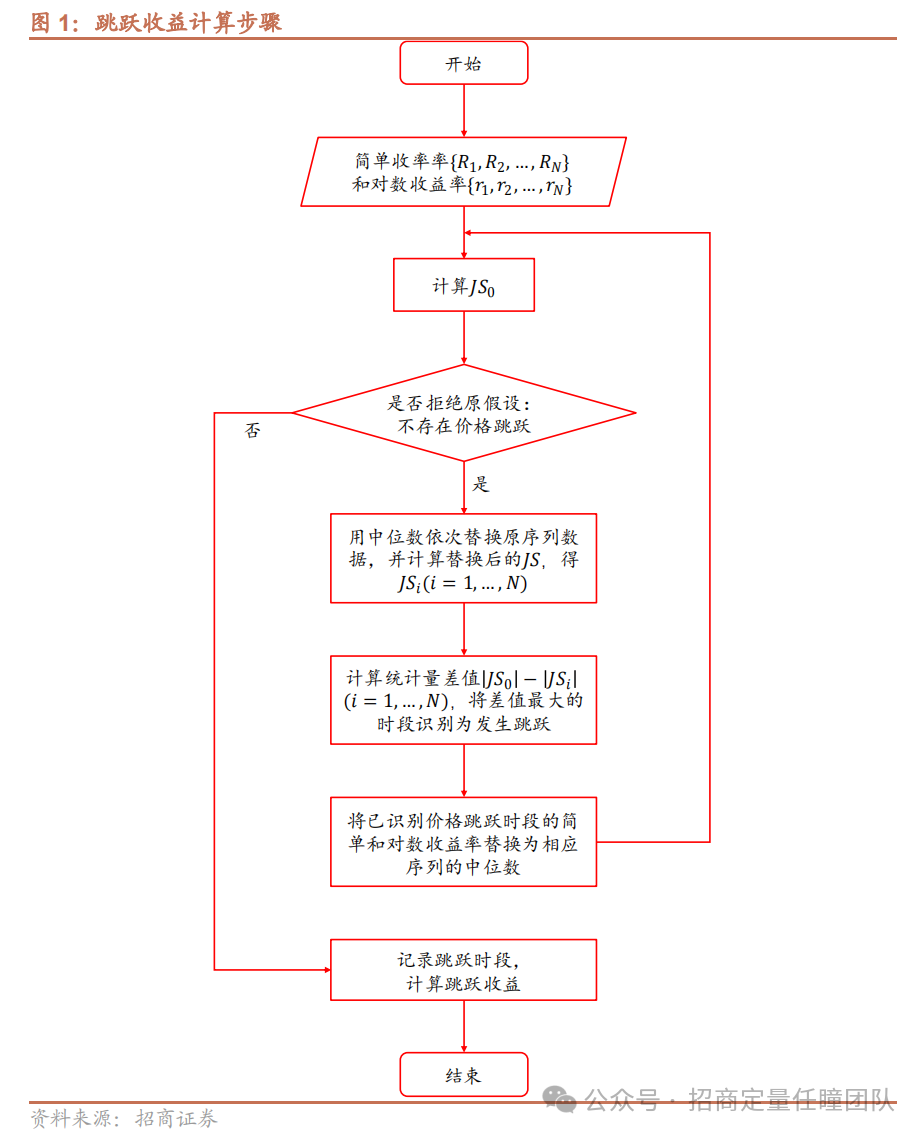

宽基指数

在图2中,我们统计了2019年以来在中证800、中证1000以及国证2000样本池中成分股每个月平均跳跃数。可以看到,整体来看国证2000成分股发生跳跃的平均次数最多,中证1000成分股次之,而中证800成分股发生跳跃的平均次数最少。有意思的是,当市场出现系统性风险,整体波动性较大时,例如2020年3月,三个指数成分股跳跃次数趋同。

在图3中,我们统计了每只股票月度的总跳跃,并在不同指数成分股中取中位值。从跳跃幅度来看,中证1000成分股与国证2000成分股的跳跃幅度较为接近,中证800成分股的跳跃幅度较小。

行业分布

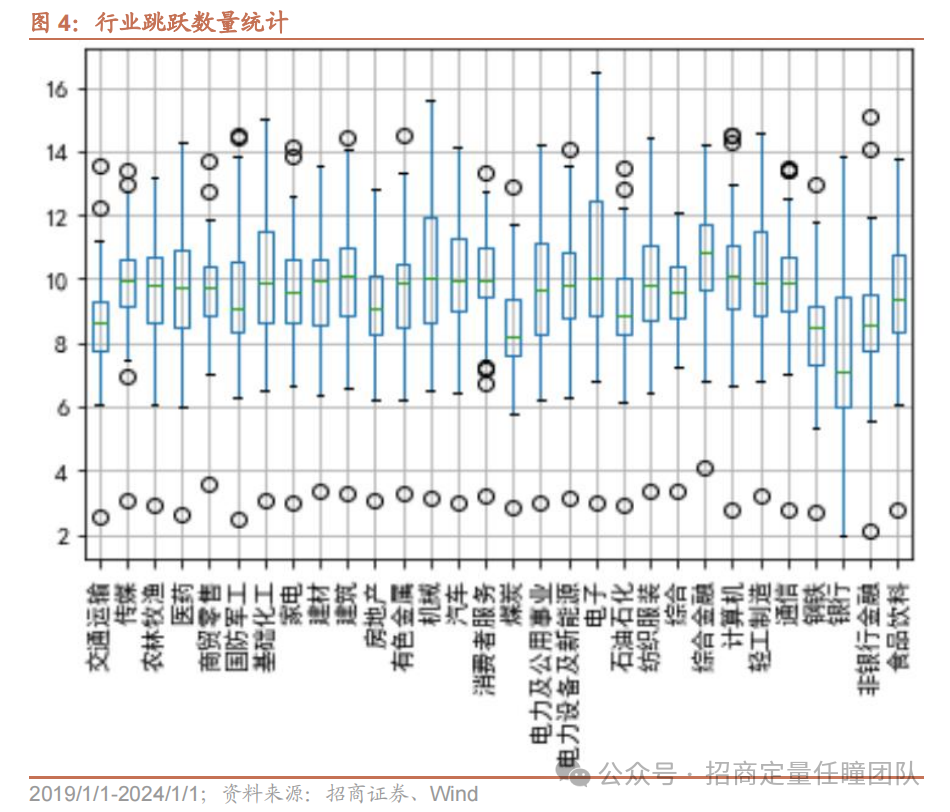

从不同行业来看股票跳跃的分布,图4中我们先算出每个月每只股票的总跳跃次数,对同一个行业公司的总跳跃次数取中位值,最后画出了不同中信一级行业每个月的跳跃次数分布。可以看到,从跳跃次数来看,交运、银行、非银、钢铁和煤炭行业要略低于其他行业,而像电子行业的股价跳跃次数较多。

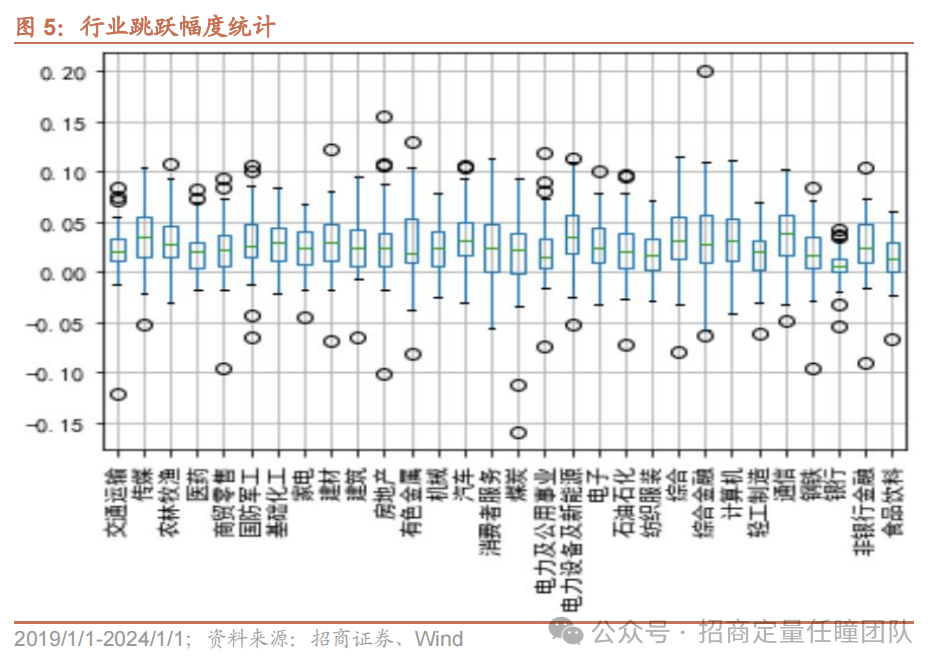

而从跳跃的幅度来看,整体来看,除了银行的跳跃幅度较为明显低于其他行业外,其他不同行业的跳跃幅度较为均匀。

III 跳跃因子有效性测试

3.1 跳跃收益与非跳跃收益

在2.1节中,我们介绍了我们是如何利用每日的5分钟股价数据去识别股价的跳跃,并由此计算出股票每日的跳跃收益与非跳跃收益。我们将过去20个交易日的跳跃收益之和与非跳跃收益之和分别定义为跳跃收益因子(Jump)与非跳跃收益因子(No_Jump)。

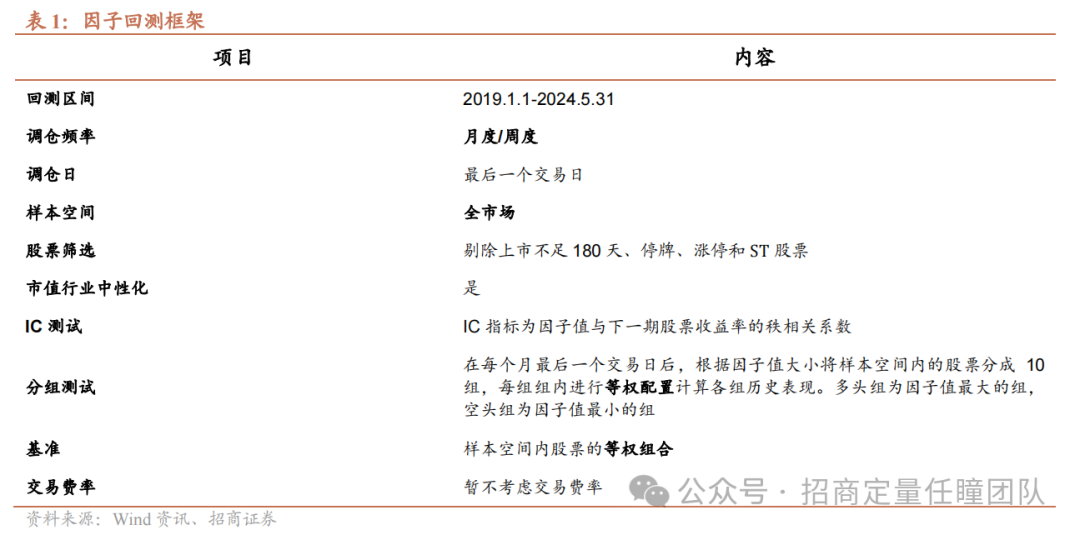

接下来,我们先简单测试跳跃收益因子与非跳跃收益因子的效果。为了方便对比,我们同时列出过去20个交易日收益率因子(MOM)的区间回测效果。下表我们列出了因子回测的框架。回测区间为2019年1月1日至2024年5月31日,每个月最后一个交易日进行调仓,股票权重为等权方式,股票样本池为全市场,剔除上市不足180天、停牌、涨跌停、ST股票。如无特殊说明,本文的因子测试均采用此因子回测框架。

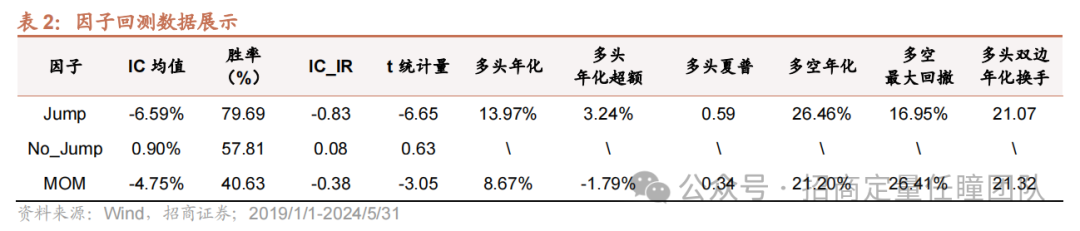

下表我们列出了三个因子的回测结果。可以看出,Jump因子与MOM因子相似,均呈现类反转的特性,与股票未来收益负相关,意味着过去跳跃收益较高的股票未来的收益较小。但是,Jump因子的有效性要显著强于MOM因子:Jump因子在回测区间内的IC均值为-6.59%,t值为6.65,均较为显著。多头组年化收益13.97%,多头超额年化收益3.24%,多空组合年化收益26.46%。而扣除掉跳跃收益后的No_Jump因子有效性较差,IC均值为0.90%,t值为0.63,均不显著。

下图我们列出了Jump因子的分组表现,可以看到Jump因子的单调性不算出色,尤其是后四组的单调性较弱,出现了第6组年化收益最高的情况。此外,从右图可以看到,Jump因子的多头超额稳定性较差,多头夏普0.59。

3.2 正跳跃收益与负跳跃收益

在2.1节中,我们介绍了我们利用股票的5分钟行情数据识别出股价的跳跃,再把每日跳跃收益相加,计算出每日的跳跃收益。当股票当日既出现正跳跃又出现负跳跃时,这样计算会导致正跳跃与负跳跃相互抵消,从而低估了股票每日的跳跃。因此,这里我们将股票每日股价的跳跃识别之后,将所有的正跳跃相加作为当日的正跳跃收益,将负跳跃相加作为当日的负跳跃收益。同样的,我们将过去20个交易日的正跳跃收益之和与负跳跃收益之和分别定义为正跳跃因子(Pos_Jump)与负跳跃因子(Neg_Jump)。

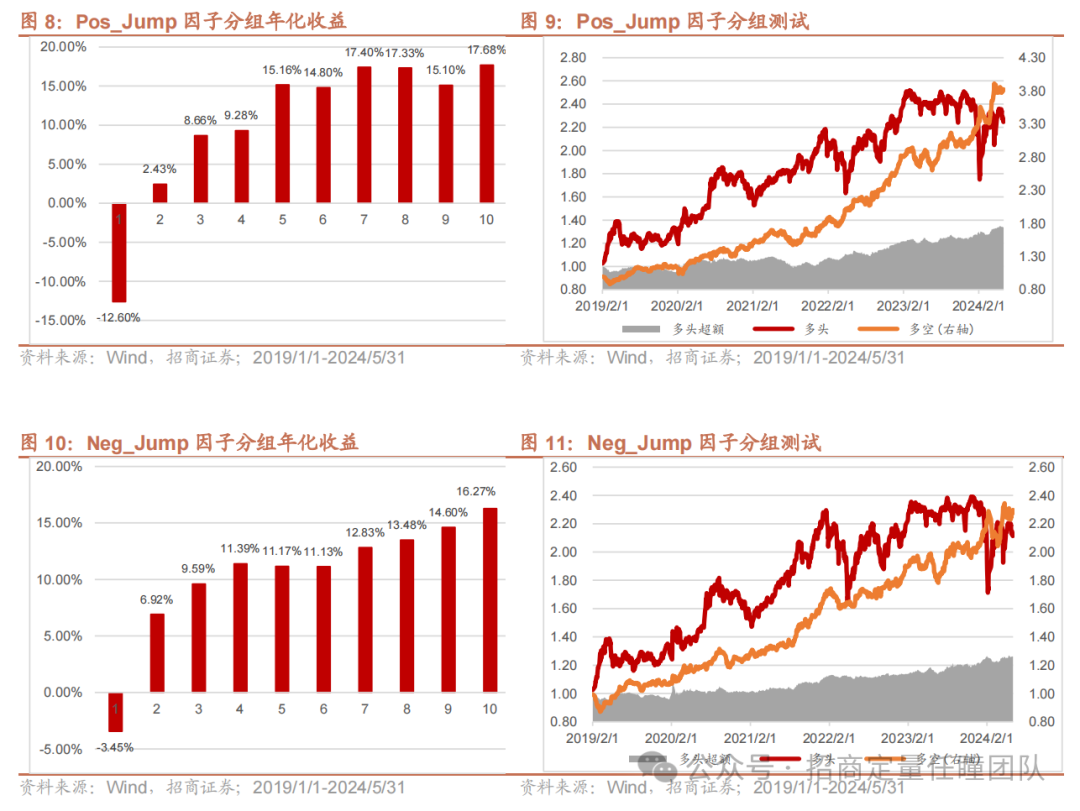

下表我们列出了三个因子的回测结果。可以看出,1)Pos_Jump因子与Jump因子相似,均呈现类反转的特性,与股票未来收益负相关,表示过去正跳跃收益较高的股票,未来的收益较小。2)Pos_Jump因子的有效性要显著强于Jump因子:Pos_Jump因子在回测区间内的IC均值为-9.50%,ICIR-0.90,t值为-7.17,均较为显著。相比Jump因子,Pos_Jump因子多头组年化收益提升到17.68%,多头超额年化收益提升到7.21%,多空组合年化收益提升到30.72%。3)Neg_Jump因子与股票未来收益正相关,表示过去负跳跃收益较大的股票,未来的股票收益较少。Neg_Jump因子在回测区间内的IC均值为6.23%,t值为5.43,均较为显著。Neg_Jump因子多头组年化收益16.27%,多头超额年化收益提升到5.81%,多空组合年化收益18.09%。

学者普遍认为跳跃因子的有效性是来源于投资者的过度反应,因此过去跳跃收益较高的股票在未来的收益较低。但是,当我们把正跳跃与负跳跃进行区分后,我们发现当正跳跃收益较高时,股票未来收益较小;而对于负跳跃,投资者则体现出一定的反应不足,也就是说过去负跳跃较大的股票,在未来仍会进一步下跌。

下图我们列出了Pos_Jump与Neg_Jump因子的分组,可以看到1)Pos_Jump因子的单调性同样不算出色,尤其是后5组的单调性较弱。但是,从右图可以看到,相比Jump因子,Pos_Jump因子的多头超额的显著性和稳定性有了一定的提升,多头超额提升到7.21%,夏普提升到0.84。2)Neg_Jump因子的分组单调性较好。Neg_Jump因子多头超额表现与Pos_Jump因子接近,但是多空组表现弱于Pos_Jump因子。

3.3 隔夜跳跃收益与日内跳跃收益

隔夜交易投资者和盘中交易的投资者可能是存在显著差异的。一般而言,相对专业的机构投资者和职业投资者倾向于在盘中进行交易,盘中交易的自由度高,报价也相对准确。而隔夜交易者中,短线交易的投资者占比较高,这其中噪音交易者的占比也会更高。因此,隔夜与日内的行情数据中往往蕴含有不同的信息。

接下来,我们将隔夜跳跃收益与日内跳跃收益进行区分,若股票从上一个交易日的收盘价到当日开盘价的股票价格发生跳跃,我们将其定义为当日的隔夜跳跃收益。我们将过去20个交易日的隔夜跳跃收益之和定义为隔夜跳跃收益因子(CO_Jump),将过去20个交易日的日内跳跃收益之和定义为日内跳跃收益因子(OC_Jump)。按照同样的逻辑,我们分别定义了日内正跳跃收益因子(OC_Pos_Jump)、隔夜正跳跃收益因子(CO_Pos_Jump)、日内负跳跃收益因子(OC_Neg_Jump)、隔夜负跳跃收益因子(CO_Neg_Jump)。

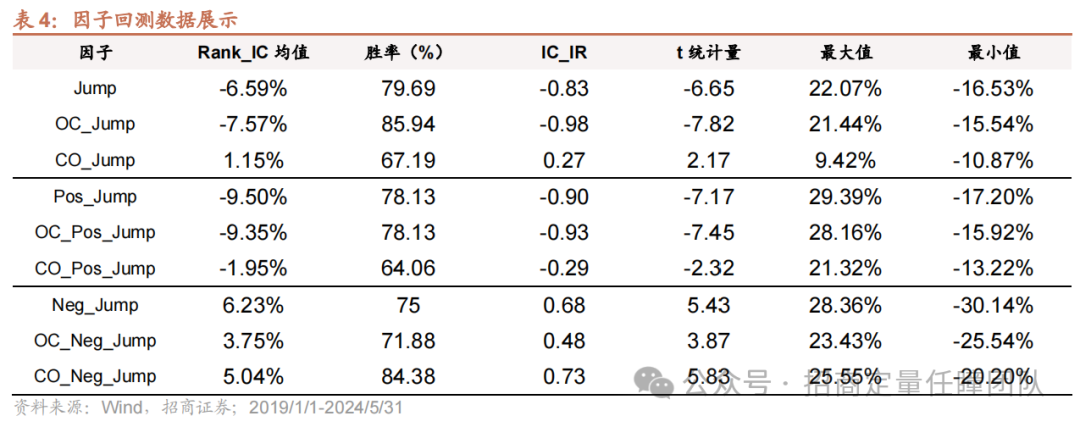

下表我们给出了这9个因子的IC测试结果。我们可以看到1)日内跳跃收益因子(OC_Jump)IC均值显著为负,OC_Jump因子在回测区间内的IC均值为-7.57%,t值为-7.82;而隔夜跳跃收益因子(CO_Jump)与股票未来收益呈现正相关,其在回测区间内的IC均值为1.15%,t值为2.17,但显著性较为一般。2)日内正跳跃收益因子(OC_Pos_Jump),相比Pos_Jump因子,在T统计量上有些许的提升,在回测区间内的IC均值为-9.35%,t值为-7.45。 3)日内负跳跃收益因子(OC_Neg_Jump)、隔夜负跳跃收益因子(CO_Neg_Jump)IC表现均弱于Neg_Jump因子。

下表我们给出IC测试中表现相对较好的OC_Pos_Jump因子的分组测试结果。OC_Pos_Jump因子多头组年化收益20.64%%,多头超额年化收益提升到10.17%,多空组合年化收益提升到33.44%。

3.4 其他跳跃因子

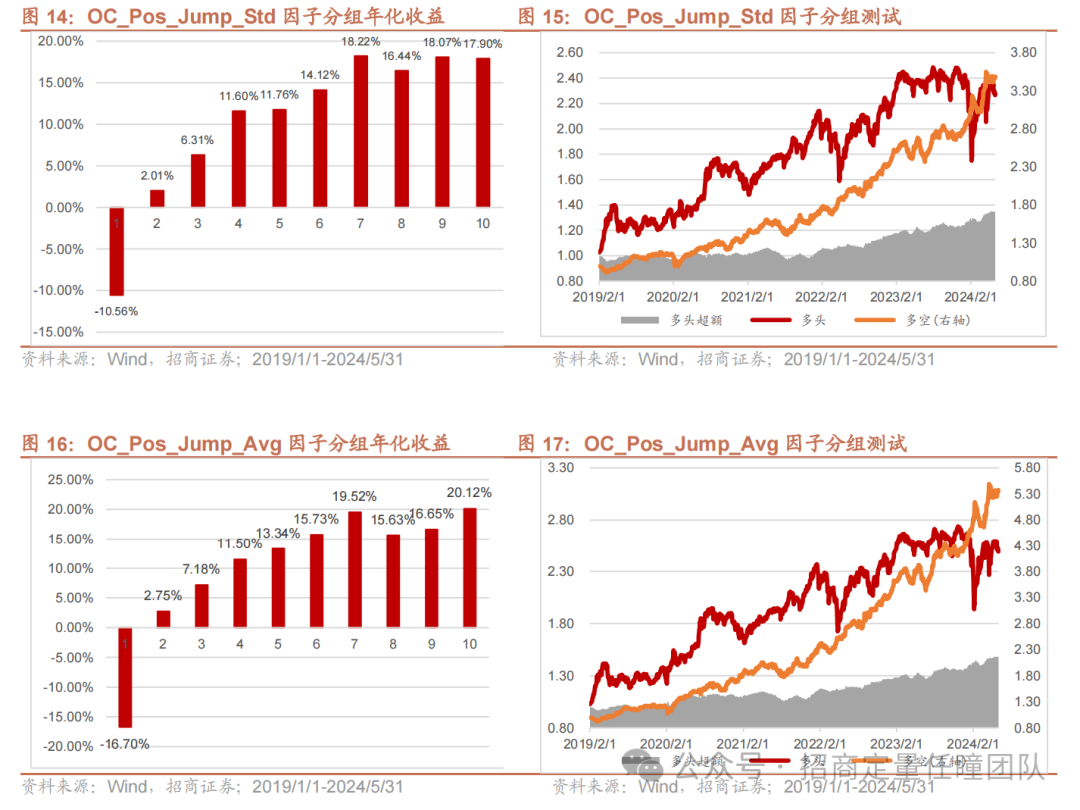

在前面的小节中,我们均是将过去20个交易日每日的跳跃收益进行加和,以此构建因子。在这一节中,我们尝试使用每日的跳跃收益构建不同的跳跃因子。我们将过去20个交易日的日内正跳跃收益的标准差定义为日内正跳跃标准差因子(OC_Pos_Jump_Std)。此外,考虑到距离调仓日越近的正跳跃收益相比离调仓日较远的正跳跃收益可能对股票的未来收益有更强的影响,我们将过去20个交易日的日内正跳跃收益的指数加权平均收益定义为平均日内正跳跃收益因子(OC_Pos_Jump_Avg),半衰期为10个交易日。

下表我们给出了这两个因子的测试结果。与OC_Pos_Jump因子对比,我们可以看到:1)日内正跳跃标准差因子(OC_Pos_Jump_Std)与OC_Pos_Jump因子在IC测试上的表现较为接近:OC_Pos_Jump_Std因子在回测区间内的IC均值为-9.88%,t值为-7.45;但是从分组测试来看,该因子多头及多空收益表现均略弱于OC_Pos_Jump因子。2)平均日内正跳跃收益因子(OC_Pos_Jump_Avg)在回测区间内的IC均值为-10.83%,t值为-7.94,优于OC_Pos_Jump因子。因子多头组整体表现与OC_Pos_Jump因子表现接近,但是多空组合表现优于OC_Pos_Jump因子。因子多空组合年化收益提升到39.91%。

考虑到这三个因子具有较高的相关性(因子相关性达到85%以上),因此在下文的研究中,我们主要以平均日内正跳跃收益因子(OC_Pos_Jump_Avg)为例进行讨论。

IV 结合换手率的跳跃因子

在第二章和第三章中,我们详细介绍了我们是如何识别并计算出股票每天的跳动收益,进一步把跳动收益区分为正向和负向的跳动收益,以及再进一步将跳动收益进行隔夜和日内的区分。

在接下来这一章中,我们将每日的跳跃收益与其换手率结合起来构建因子。我们认为,当股价发生跳跃的过程中,如果伴随有较高的换手率,说明该股票受到的市场关注度较高,那么在发生跳跃之后,其未来股价发生反转的可能性也就越高。Meng在报告《Information shocks and short-term market overreaction:The role of investor attention》(2024)中也同样论证了该想法。

4.1 结合换手率的跳跃因子

这里我们取第三章中综合表现较好的OC_Pos_Jump_Avg因子与换手率进行结合。具体做法是将每日的日内正向跳跃收益乘上当日的换手率,再取过去20个交易日的指数加权平均收益,半衰期同样为10天,将其定义为平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)。

下表我们列出了结合了换手率之后的日内正跳跃收益因子(OC_Pos_JumpT_Avg)的测试结果。可以看到该因子IC均值显著为负,因子在回测区间内的IC均值为-12.37%,ICIR-0.94,t值为-7.55。从分组测试来看,不同于前面介绍的跳跃因子,该因子在全A市场中分10组年化收益严格单调,多头组年化收益提升到25.53%,超额收益提升到15.06%,多头夏普1.11,多空组合的年化收益提升到43.47%,多空卡玛3.79,表现十分亮眼。

V 周频测试

在前面第二章和第三章中,我们均是在月频维度进行测算。接下来,我们尝试在周频维度进行测算,看看构建的这些因子能否在周频上有更好的表现。我们选取在月频上表现较好的平均日内正跳跃收益因子(OC_Pos_Jump_Avg)与平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)两个因子进行测试。回测框架沿用表1所示。

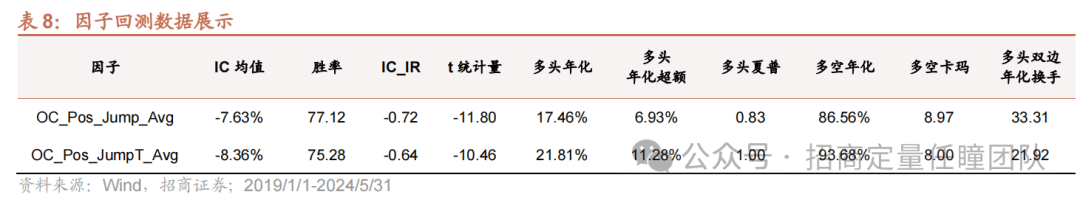

下表我们列出了两个因子的周频测试结果。从IC测试上看,平均日内正跳跃收益因子(OC_Pos_Jump_Avg)IC均值显著为负,因子在回测区间内的IC均值为-7.63%,t值为-11.80;而平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)在回测区间内的IC均值为-8.36%,t值为-10.46。

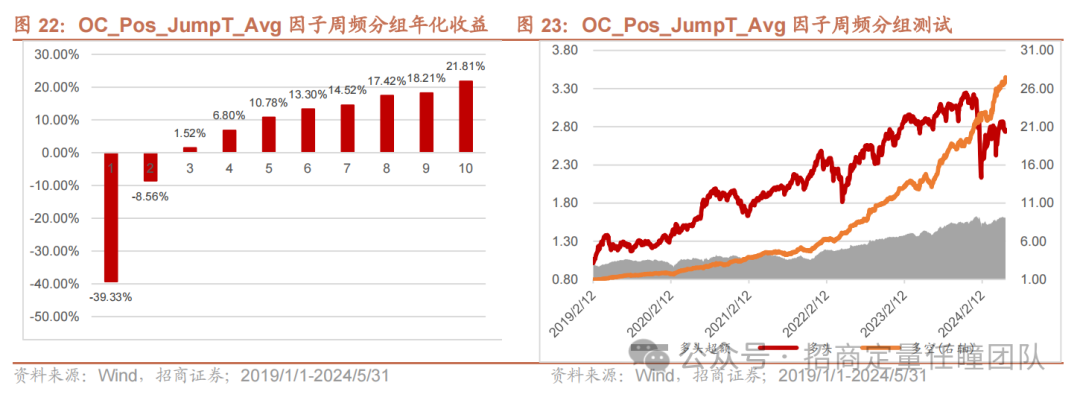

下图中我们列出了这两个因子的分组表现。我们可以看到1)平均日内跳跃收益因子(OC_Pos_Jump_Avg)单调性较好,除了第八组外严格单调;多头组年化收益17.46%,超额收益6.93%,多头夏普0.83,多空组合的年化收益86.56%,多空卡玛8.97。2)平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)分10组年化收益严格单调;多头组年化收益21.81%,超额收益11.28%,多头夏普1.00,多空组合的年化收益93.68%,多空卡玛8.00。3)对比两个因子月频与周频的表现,我们可以看到当调仓频率提升到周频时,多头组整体表现并没有得到提升,而空头组的表现得到了极大的提升。空头端的收益较为显著。

VI 因子测试

6.1 因子相关性分析

在引言中我们提到,在过去针对股价跳跃的研究中,部分学者认为股价跳跃来源于投资者对于信息到达的过度反应。此外,由于股价的跳跃,进一步吸引了具有博彩偏好投资者的过度关注,导致了短期的超买。

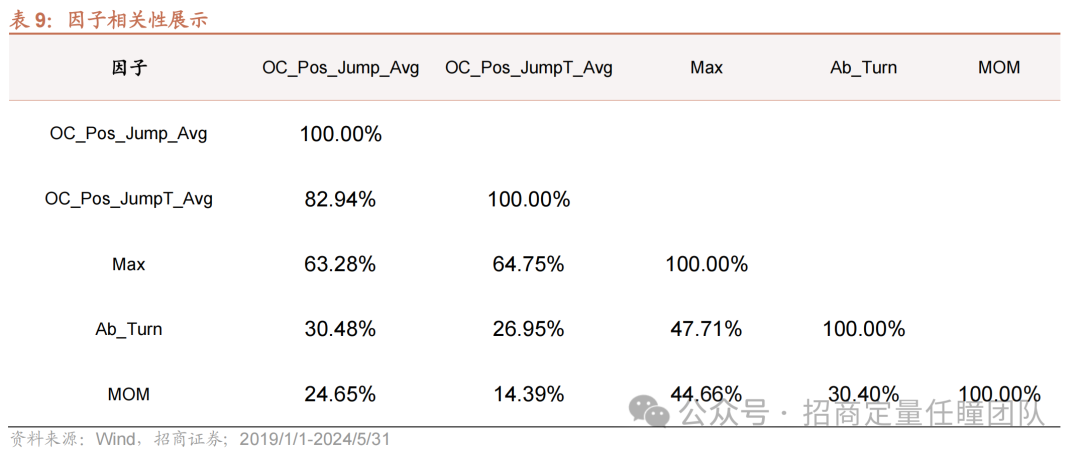

因此,我们在这一节中检验构造的两个因子,平均日内正跳跃收益因子(OC_Pos_Jump_Avg)和平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg),与其他具有相关逻辑因子的相关性。我们考虑了过去20个交易日中日度收益最高的5日的平均收益构建最大日收益因子(Max),过去20个交易日的平均换手率比去过去120个交易日的平均换手率构建的异常换手率因子(Ab_Turn)以及过去20个交易日的收益率因子(MOM)。

从下表可以看出,构建的两个跳跃因子与这三个因子具有一定的相关性,其中,与最大日收益因子(Max)的相关性最高,达到了60%以上。

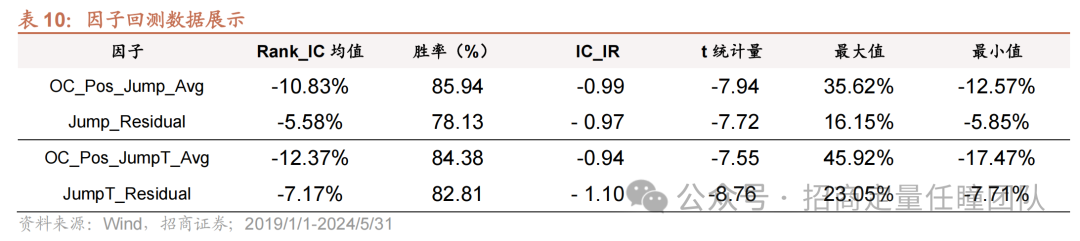

因此,我们进一步通过多元线性回归的方式将上述三个因子特征进行剔除,以回归残差作为剔除相似因子暴露后的残差因子Jump_Residual与JumpT_Residual,并对残差因子进行了IC测试。

从下表可以看到,和原始跳跃因子相比,剔除相似因子暴露后的残差因子有效性有所下降,IC均值分别从-10.83%下降至-5.58%,-12.37%下降至-7.17%。但尽管如此,因子的IC依然维持在较高的水平,且具有相当的显著性。

6.2 不同股票池中的因子表现

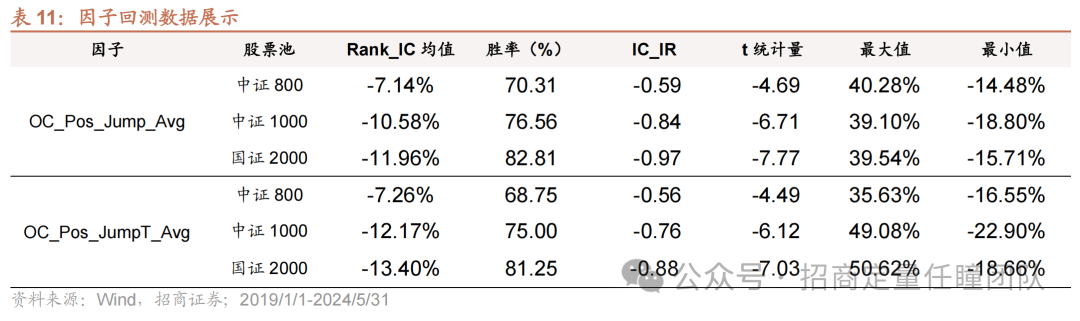

接下来,我们把平均日内正跳跃收益因子(OC_Pos_Jump_Avg)和平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)因子应用到不同的股票池中,包括中证800、中证1000以及国证2000,测试该因子在这些不同股票池中的有效性。

从下表可以看到,跳跃因子在不同的股票池中的有效性均较为显著,t统计量均在3以上。此外,跳跃因子的有效性与股票池的股票平均规模呈现负相关:在中证800股票池,其IC均值分别为-7.14%和-7.26%,t统计量-4.69和-4.49;而在中证1000股票池,其IC均值分别提升到-10.58%和-12.17%,t统计量-6.71和-6.12;在国证2000,其IC均值再次提升到-11.96%和-13.40%,t统计量-7.77和-7.03。

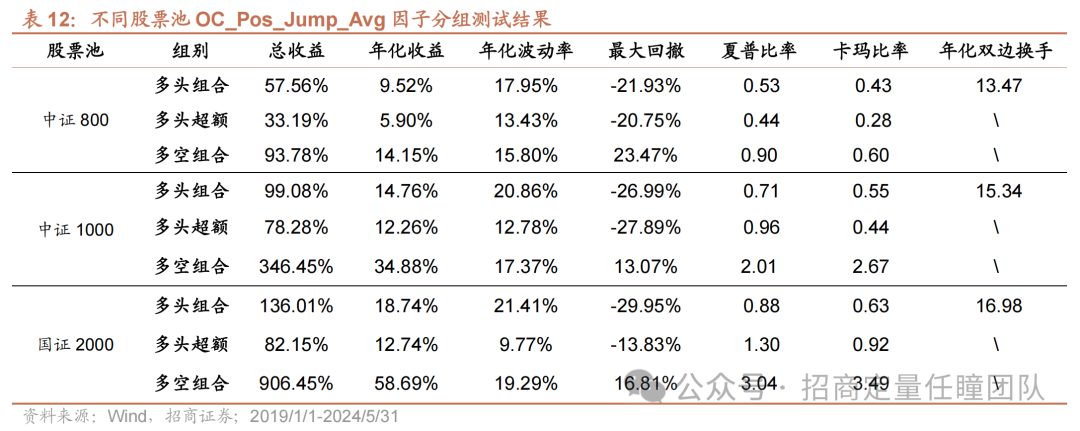

我们每期在三个股票池中分别选出OC_Pos_Jump_Avg因子值最小的前100只股票等权作为多头组合,以因子值最大的前100只股票作为空头组合。从下表我们可以看到,OC_Pos_Jump_Avg因子在中证800、中证1000以及国证2000的多头组合年化收益分别为9.52%、14.76%、和18.74%,多头超额年化收益分别为5.90%、12.26%和12.74%,多空组合年化收益分别为14.15%、34.88%和58.69%。整体来看,因子的表现均较为出色。

同样的,我们每期在三个股票池中分别选出OC_Pos_JumpT_Avg因子值最小的前100只股票等作为多头组合,以因子值最大的前100只股票作为空头组合。从下表我们可以看到,OC_Pos_JumpT_Avg因子在中证800、中证1000以及国证2000的多头组合年化收益分别为11.53%、17.31%、和24.48%,多头超额年化收益分别为7.90%、14.80%和18.49%,多空组合年化收益分别为16.70%、29.21%和5655%。整体来看,因子的表现均较为出色。

VII总结

本报告主要使用Jiang and Zhu (2017)的方法,通过分钟数据识别股价跳跃,并验证股价跳跃因子在A股市场的有效性。随后,我们将跳跃区分为正向跳跃与负向跳跃,隔夜跳跃与日内跳跃作进一步检验。最后,我们将股价跳跃与换手率相结合,对股价跳跃因子进行进一步的改进。本报告核心结论如下:

- 本文采用Jiang and Oomen(2008)和Jiang and Zhu(2017)的步骤来计算跳跃收益,该方法的好处是不仅能够识别当日是否发生价格跳跃,而且能够识别出日内所有价格跳跃发生的时段。

- 跳跃因子(Jump)因子与MOM因子相似,均呈现类反转的特性,与股票未来收益负相关。Jump因子的有效性要显著强于MOM因子:Jump因子在回测区间内的IC均值为-6.59%,t值为6.65,均较为显著。

- 区分跳跃的方向所得到的正跳跃因子(Pos_Jump)因子有效性强于负跳跃因子与原始跳跃因子。正跳跃因子回测区间IC均值为-9.50%,t值为-7.17。进一步区分隔夜和日内所发生的跳跃得到的日内正跳跃收益因子(OC_Pos_Jump),回测区间IC均值为-9.35%,t值为-7.45,均较为显著。

- 日内正跳跃标准差因子(OC_Pos_Jump_Std)、平均日内正跳跃收益因子(OC_Pos_Jump_Avg)同样与日内正跳跃收益因子(OC_Pos_Jump)均具有较好的有效性,但是三个因子相关性较高。

- 将每日的跳跃收益与其换手率结合起来所构建的平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)IC均值为-12.37%,t值为-7.55。因子在全A市场中分10组年化收益严格单调,多头组年化收益25.53%,多头夏普1.11,多空组合的年化收益43.47%,多空卡玛3.79,表现十分亮眼。

- 周频维度下,平均日内正跳跃收益因子(OC_Pos_Jump_Avg)与平均换手日内正跳跃收益因子(OC_Pos_JumpT_Avg)均具有较好的表现。

- OC_Pos_JumpT_Avg因子在中证800、中证1000以及国证2000的多头组合年化收益分别为11.53%、17.31%、和24.48%,多头超额年化收益分别为7.90%、14.80%和18.49%。整体来看,因子的表现均较为出色。

VIII参考文献

[1]. 徐龙炳, 吴文彬, 2023. 过度反应、跳跃收益与A股动量策略[J]. 中国管理科学: 1-15.

[2]. Barndorff-Nielsen O E, Shephard N, 2006. Econometrics of Testing for Jumps in Financial Economics Using Bipower Variation[J]. Journal of Financial Econometrics, 4(1): 1-30.

[3]. Jiang G J, Oomen R C A, 2008. Testing for jumps when asset prices are observed with noise–a “swap variance” approach[J]. Journal of Econometrics, 144(2): 352-370.

[4]. Jiang G J, Zhu K X, 2017. Information Shocks and Short-Term Market Underreaction[J]. Journal of Financial Economics, 124(1): 43-64.

[5]. Meng Y, Li X, Xiong X, 2024. Information shocks and short-term market overreaction: The role of investor attention[J]. International Review of Financial Analysis, 93: 103219.

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。