解读一下近期的理财产品

作者:表舅是养基大户

题图:表舅是养基大户微信公众号

封面图来自最近又一部讲银行的电视剧《前途无量》。

表舅当然没法像男主角这么牛逼,但看了几集后,也想趁着周末为理财经理朋友们做点事,做个对短期内,各类资产、各类理财产品的周度“测评”,今晚来不及看的,可以收藏一下,明天晨会的时候看。

做事,无非是三块,一是做事的动机,二是具体的行动,三是具体的对象。

开始咯,内容分三大块。

......

第一,先帮大家翻译一下,上周资产的变化情况。

给大家解释一下,这张图里,值得关注的4个点。

1、关于债券的“财富指数”,教大家如何识别“爱耍小聪明的管理人”。

先解释一个小知识点啊,可能除了做债券投资的人,大部分人都不是很清楚。

上面解释境内利率债和信用债的变化,用的是——XX财富(1-3年)指数,为啥有财富两个字?因为债券的指数,分为三种类型,一是净价指数,二是全价指数,三是财富指数。

净价指数,只考虑债券价格本身,不包括利息,债券价格长期来看围绕100的中枢波动,拉长看,指数表现和债券产品的收益相比,严重失真;

全价指数,包括了债券价格本身和债券的利息;

而财富指数,在全价指数的基础上,还包括了债券利息的再投资。

对于我们投资一个债券基金或者固收理财而言,应该去比较的是财富指数,因为你去投资债券,债券的利息和利息的再投资,本身就都是你的收益,如果有管理人,告诉你,我过去一年业绩跑了多少,跑赢“XX净价指数”、“XX全价指数”多少多少,那他就是在那儿坑你呢,用最弱的两个业绩基准去比较,他的超额自然就多了。

2、为何最近港股比A股跑得好?

很简单的解释,港股是用港币计价的,而港币和美元施行联系汇率机制,所以你可以理解为港币,就是可以用某一个固定比例换取美元的凭证,在这样的基础上,我们知道,股价=估值✖️盈利,估值又基于无风险利率的变化,所以港股市场,估值看的的是美债的利率变化,盈利看的是国内企业的基本面。

在美元的加息周期,国内的基本面22年开始又走弱,港股的估值和盈利一起承压,自然跌的稀里哗啦,而进入美元的降息周期,港股的估值压力至少缓解了,另一方面,正如我们周五解释保险行为的时候所提到的,港股相对于A股的流动性折价,使得今年以来,南向资金大量买入港股高股息标的,所以,现在大量的卖方和买方,都认为,阶段性来看,港股比A股的表现,可能会更好,从结果来看,恒生指数,最近一直跑赢上证。

3、最应该关注的是美元指数创一年来新低。

我们图中可以看到,美元指数已经到了100.68,实际已经创造了去年7月以来的新低,美元指数,实际就是美元,相较于全球一揽子货币的强弱变化,这主要是因为周五美联储主席鲍威尔,释放了明确的9月降息信号。

从整体来看,在美元主导的世界里,如果把全球想象成一个,只有美元一种货币的市场,你可以理解为,所有的资产都用美元计价,而美元的走弱,会使得,上面这张图里的所有资产,都受益走强(包括美股的地产金融等板块)。

4、为什么利率债涨,信用债跌?

也就是上面图中,为什么国债及政策性银行债财富(1-3年)指数,本周涨了0.07%,反过来,高信用等级债券财富(1-3年)指数,跌了-0.05%?

你可以理解为,每次债券的调整,总是低风险、高流动性的利率债先调整,先下跌,然后高风险、低流动性的信用债再调整、补跌,因为利率债对市场和政策最敏感,而这回债市调整的原因,又源于央妈卖债,所以前两周,利率债跌的多,这周,因为资金价格上升、理财和公募产品部分赎回等原因,以及债券市场交易清淡的情况下,有人会提前卖出信用债,防止后续潜在的交易折价,都导致信用债的调整幅度相对放大。

所以,从本周来看,信用债产品,相对比存单和利率债产品调整的幅度更大,而且很多理财子公司也发现了这点,你会发现,近期有大量理财子公司,发行同业存单相关的理财,大家都发现,震荡市,存单比信用债,要稳定得多。

表舅一直建议,在这个阶段(市场可能调整,且信用利差压缩的极低),主投存单的产品,比主投信用债的产品,更适合做流动性管理的工具。

......

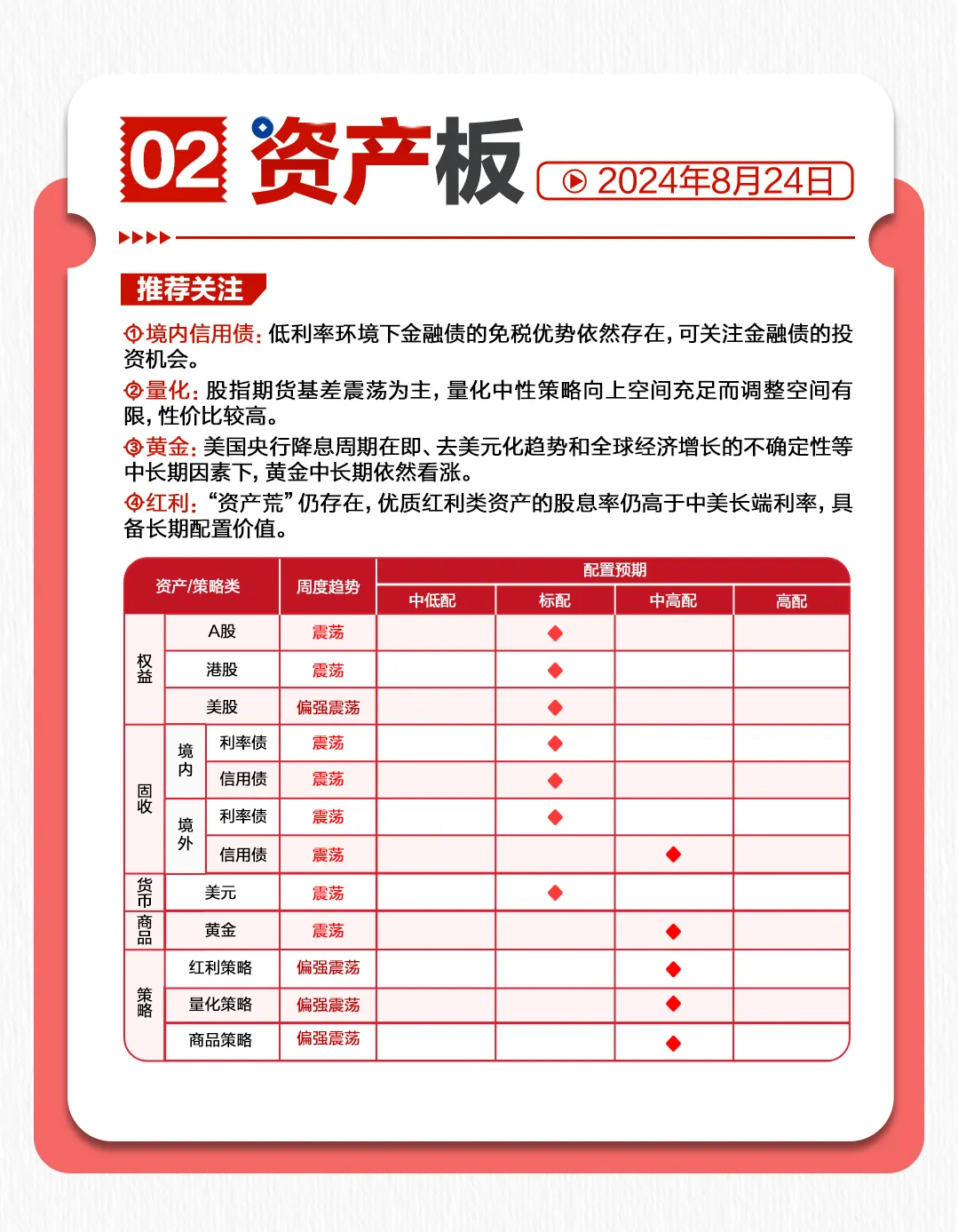

第二,我们再来帮大家理解一下,管理人现在看好什么。

招银的这块,做的特别清晰,而且很勇敢,把观点赤裸裸全露出来了。

我观察了几期下来,准确率确实还可以。

这里,分四个层次,中低配、标配、中高配、高配。

其中,中低配,其实就是看空了,因为你不能直接说你看空嘛,那就是中低配。

标配,就是说不准,上下都有可能。

中高配,就是我看好,我现在相对超配了,我也建议你买进来相关的产品,这样,我可以有更多的资金,去加仓,从而表达我的观点,并可能进一步强化资产价格的表现。

高配,就是非常非常看好了,类似于无风险套利的机会,你比如三个月到期的美债飙到6%,或者22年底,那种还剩几个月就到期的银行二级资本债到了5%以上的水平,那就是白捡的便宜,必须all in了,这种机会,最近不存在。

那么,好了,我们来看看,基于招银的视角,他们看好什么,表舅把自己的观点也跟在后面。

1、看好红利。

逻辑是红利的股息率依然高于全球主权债券代表的无风险利率,具备性价比。这点,表舅也认可,且衍生出去,对A股整体是标配的观点,对其中的红利中高配,两者的剪刀差,其实就代表了,对A股,招银可能整体还是觉得会呈现结构化的特征,愿意明确下手的板块,就是红利了,懂了吧。

2、看好量化。

量化策略的收益来自于两块,一是指数本身的向上弹性,以及获得超额的机会;二是对冲成本的高低。现在,招银认为,向上弹性够,对冲成本可控,所以推荐。

对于量化,我们最后一部分,给大家解释一下吧,现在应该如何卖量化策略。

3、看好商品。

这个就很简单了,招银图里没写,但商品CTA策略,赚的是什么钱?赚的是波动率的钱,向上向下其实都无所谓,所以看好的逻辑,就在于商品后续的波动率可能持续加大,我们在最后也会用自己的观察分析一下这块。

4、看好境外信用债。

图片里最上面文字写的是境内信用债,下面图里中高配的是境外信用债,不知道是不是没匹配。不过结论来看,它两个都看好。

看好境外信用债的逻辑很简单,所谓的境外信用债,就是中资美元债、或者表舅之前介绍的亚洲美元债等,他们大的逻辑,都在于降息周期中,因为票息高,所以下行幅度更大、资本利得更多,而中资美元债还有一层逻辑,就是债券供给严重不足,你说现在这个行情,买到就是赚到,也没啥问题。

5、看多黄金。

这就不用解释了,它总结的特别好,三个推动金价中枢上涨的要素,一是降息(美元弱、黄金强,两者是跷跷板关系),二是去美元化趋势(央行购金),三是全球经济增长的不确定性(避险属性),不用展开了,观点一致。

......

第三,结合一些市场热点,给大家一些卖理财的建议。

这块,我是这么想的。

不瞒大家说,表舅之前也在银行的网点做过一段时间的BA,也就是保安(BaoAn)啦,看过理财经理朋友们卖基金、卖理财、卖保险,也帮忙维护过上门来的大爷大妈,整体来讲,现在卖产品的难度,特别是卖理财产品的难度,要比10年前大多了。

一方面,是因为产品净值化转型了,原来是报价式产品,现在是各种策略都有,解释成本高太多了。

另一方面,自媒体越来越发达,客户能够接受的信息也很多,客户整体来看,更加难忽悠了。

再者,权益市场不好,很多客户买基金都是亏损的状态,交流的难度也大了,你要想用有限的营销时间,让客户认可下单,就得有更多吸引人的point,且需要short but solid(短促有力)。

所以呢,最后这部分,表舅是希望,通过一些市场的热点、热图,更有说服力的, 帮大家去营销一些,特定策略的产品,也算是多一个和客户聊天的谈资。

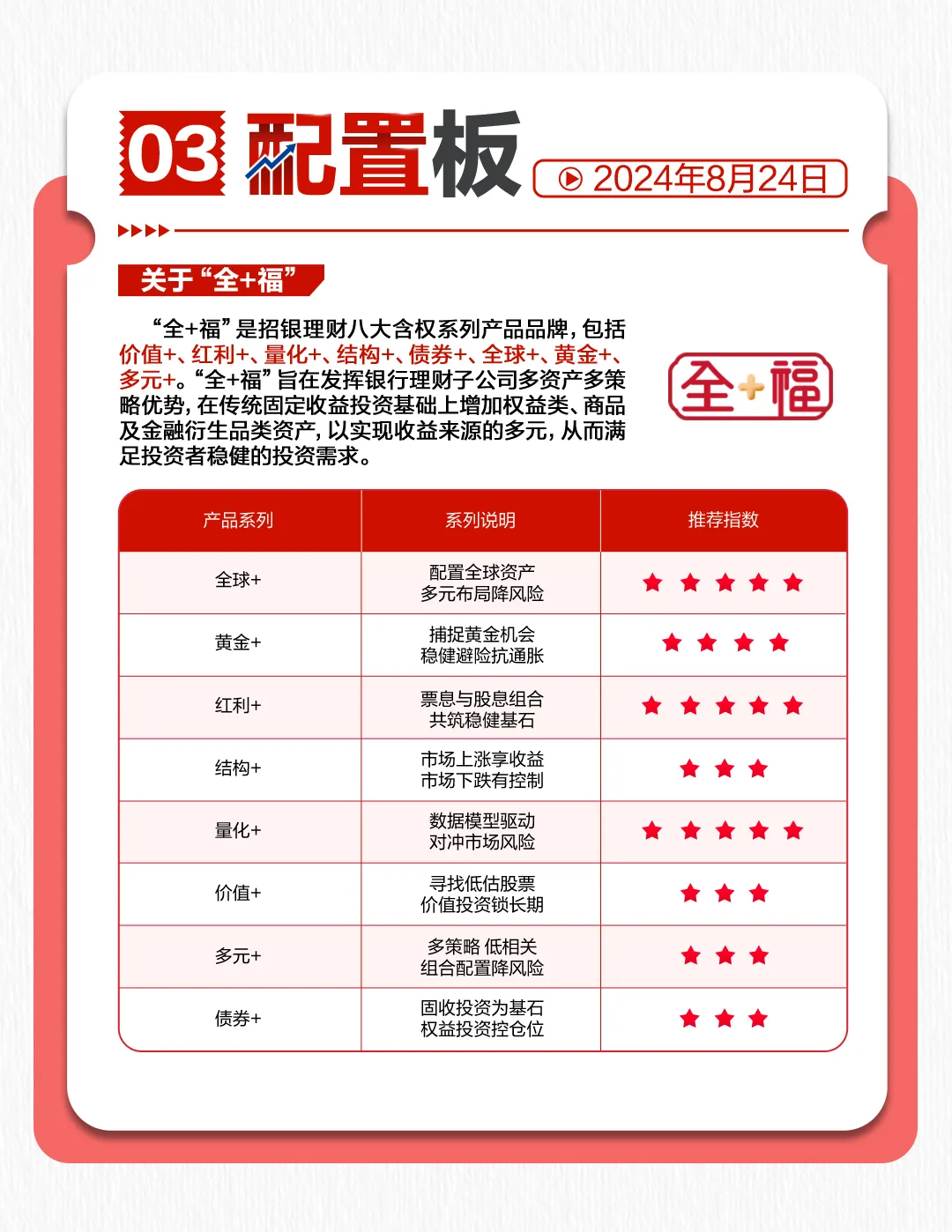

我们先看看,从招银的视角,他准备推什么产品。

“全+福”应该是招银理财围绕多资产多策略设计的框架性品牌,把不同的策略,扔进这个“筐”里,目前有八大类。

我们看他看好什么。

我理解,五颗星,就是很看好,希望客户买,希望理财经理推。

这里,五颗星的,包括投资海外的全球+,投资高股息股票的红利+,投资量化对冲策略的量化+。

而四颗星,就是比较推荐的,是投资黄金的黄金+,之所以是比较推荐,可能也是觉得,金价突破了2500美刀之后,虽然中期继续看好,但短期回调的概率还挺大的。

而三颗星的,就是一般般推荐的,买不买都行,包括了,类似雪球产品的结构+,捡烟蒂策略、买低估值股票的价值+,各个策略糅合在一起的多元+,以及主要投资于债券、国债期货、股票等的股债类产品。

我给大家找找热点和卖点哈,特别是对那些推荐等级高的策略品种。

1、全球+,五颗星。

逻辑就很清晰,主打一个美联储降息预期,最大的新闻,就是周五晚上鲍威尔的讲话,释放了明确的降息信号,最近美股的走势很明显,经济是软着陆的预期,基本面不太需要担心,所以,一旦降息预期抬升,就会拔估值,对美股有利,具体,可以让客户看这篇,《鲍威尔最新讲话全文(中英双语)》,体现你中英双语基本功,顺便让客户关注一下这个文章的公众号。

其次,给客户发一下,下面两个图,说的是啥呢?就是美股虽然仍然中长期值得看好,但是从近期和未来盈利预测看,可能会有风格轮动,就是医疗啊、金融啊,可能跑的比大科技好,这意味着,你去买一个,懂得行业轮动的管理人、或者投顾主理人,可能要比你,继续自己定投纳指啥的,表现更稳妥一点。

2、红利+,五颗星。

这个更简单,你把这篇,转给你的客户,《解读保险一哥的最新讲话》。

让他看第八条,为什么,红利、高股息,依然会是保险资金,最大比例投资的权益板块,告诉他,增量资金推动板块上涨的逻辑。

另外,如果理财经理朋友们在卖保险产品的,很有必要仔细看下这篇的全文,知道下你卖出去的产品,投资端目前的困境和出路,对你未来推荐产品的方向,可能也很会有启发。

3、量化+,五颗星。

还是用几张图啊。

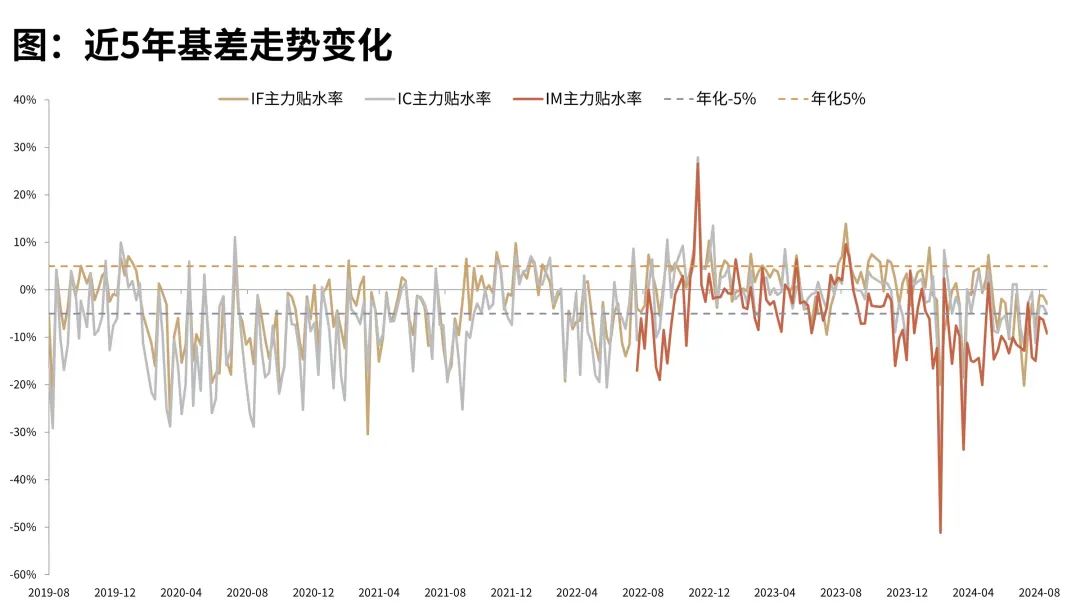

我们上面说过,量化策略的收益来自于两块,一是指数本身的向上弹性,以及获得超额的机会,股票通常占八成仓,这体现了管理人的选股能力;二是对冲成本的高低,也就是持有股指期货的成本,股指期货通常占一成仓。

指数本身有吸引力,这个大家都能理解,毕竟已经跌到这个份上,错杀的个股比较多,超额机会大。

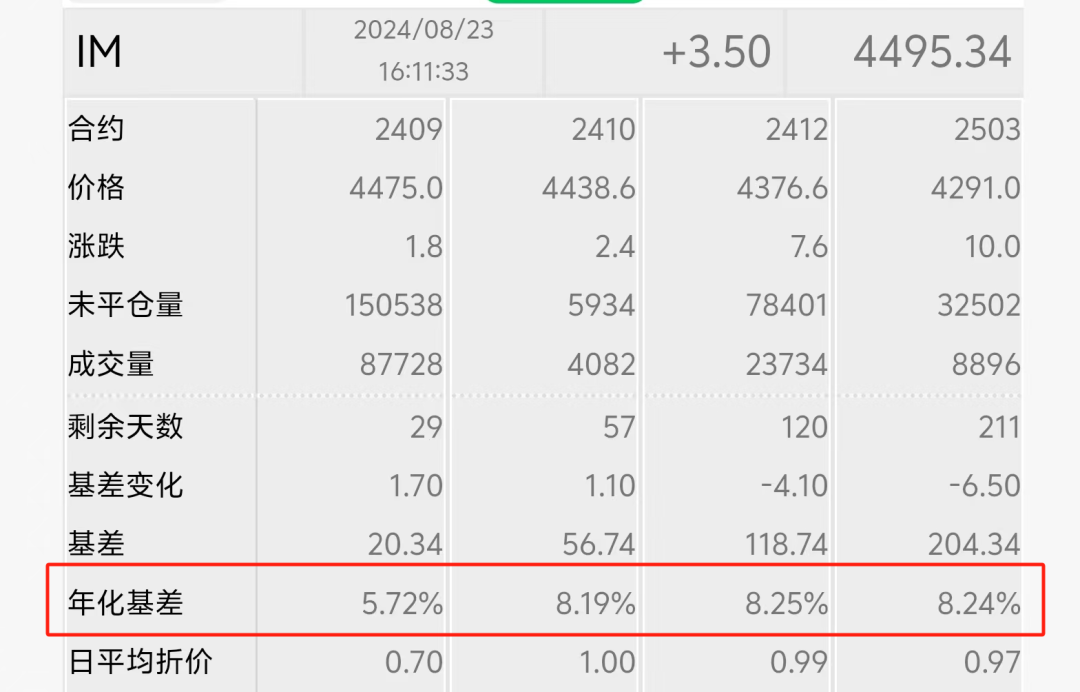

那么对冲成本这个事情,看的是,股指期货的基差,基差,就是股票指数(现货)与对应期货价格的差额。期货价格,有时候比现货贵,有时候比现货便宜,所以,基差时正时负。

当基差处于较低水平时,更适合申购产品,因为建仓成本低,且在未来基差走扩时,还可以获得收益。

比如当前,因为市场流动性问题,有很多优质个股被错杀,而沪深300、中证500、中证1000指数的基差,又处于历史较低位置,下图,因此,这个点配置量化中性策略产品的性价比就相对高。

举个例子,周五申购跟踪中证1000的量化中性策略产品,9月合约的年化基差是贴水5.72%,股指期货的空头持仓,咱按10%的仓位算,年化对冲成本就是-0.572%,持有到行情回暖,基差走扩,就还可以获得对冲收益。

注意,量化对冲这块,大多数理财,不会自己去做,而是去投资,策略成熟、更加专业的量化私募产品,只不过择时和筛选私募管理人的动作,由理财子公司来做。

这样清楚不?

4、黄金+,四颗星。

这个不展开了吧,懂得都懂,上面都说了。

就是有一个,你要知道的是,理财的黄金策略,很多都是用的黄金的看涨期权,从买固收+产品的角度出发,用黄金看涨期权,比用黄金ETF等,效果更好,因为更符合固收+产品,低波、绝对收益的特征和定义。

5、多说一嘴商品CTA策略,以及债券。

之所以现阶段,看多商品CTA,而债券的性价比一般。

逻辑,其实是同一个,都讲究的是,一个词——资产的确定性。

债券的不确定性,来自于监管,或者说央妈的意志,这点难以揣测。

同时,美联储降息预期确认后,外资对国内债券的投资,下周开始可能会有一波大的变化,方向未知。

且站在市场的角度,过去5年,债市在9月调整的可能性,远远超过其他几个月份(下图)。

三者相结合,短期来看,在债券相关的产品上,保守一点,尽可能选择活期化产品、选择存单类的产品,确定性更高(当然,债券即使调整,幅度也预计很有限)。

而商品CTA的相对确定性,来自于它的超额收益的来源——商品的波动率。

CTA策略,Commodity Trading Advisor,全称为商品交易顾问策略,是通过趋势跟踪和系统交易等策略,交易股票、利率、外汇、商品等为基础资产的期货及其他衍生品等各种资产,从市场波动中获利。

所谓的无畏涨跌,只看波动,之前表舅给大家举过一个路子。

“我们经常听到,不同的原油期货价格,比如布伦特原油,这是欧洲油,比如WTI原油,这是美国油,比如乌拉尔原油,这是俄罗斯油,因为这些原油期货,在不同的交易所上市,所以有不一样的名字,也会存在一定的价差。”

“ 俄乌冲突后,俄罗斯被制裁,以至于,俄罗斯的乌拉尔油可能流通受阻,价格大幅低于布伦特原油,但实际上,原油的品质是一样的,都是用桶装的黑色黏糊糊商品,不应该长期有这么大的价差,所以这时候的定价,是非理性的(一定会有中间商,绕过制裁,赚差价),这时候,CTA管理人,就可以做多乌拉尔原油期货,做空布特伦原油期货,虽然原油价格整体是涨是跌不确定,但是两个期货的价差缩小、回归是确定性的,最终就可以获得正收益。”

因此,它与股票策略最大的不同就是,无论市场涨跌,CTA策略都能有发挥作用的空间,并且,资产波动越大(上面的例子里,乌拉尔原油跌的越惨,修复的空间越大),越有利于CTA策略获取收益,所以,CTA策略也被视为“做多波动率”策略。

上周,商品市场先涨后跌,多数商品呈现反转走势,量价策略有所波动。但从中长期看,商品市场的波动抬升,确定性仍然比较高。

为啥呢,一是美国大选越来越近,两党的竞选形势变化会时刻影响商品走向;二是美国经济与美联储货币政策处于相爱相杀的状态,降的多市场担心经济,降的少影响资金面,所以越临近降息,商品市场波动越大;三是套息交易,美联储开始降息,会影响全球央行货币政策走向,进而影响现有的套系策略运行。

......

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。