作者:零城投资

题图:零城投资微信公众号

众所周知,红利策略这几年大放异彩,其实靠的就是一个非常简单的策略——买股息率高的股票。这个简单策略不仅大幅战胜了市场平均(万得全A),也战胜了主动选股的公募基金(万得偏股基金指数)。

2005-1-4至2024-5-21,数据来源:Wind

面对这样的结果,许多人也感到纳闷?红利策略能战胜市场平均也就算了,为什么专业选股的主动基金也跑输了红利策略?

客观原因是近几年的市场环境比较适合红利策略。而且近几年鼓励上市公司分红的政策不断出台,特别是新“国九条”发布,促使更多公司加大分红力度,相当于扩大了红利策略的选股范围,也有助于红利策略取得更好的效果。

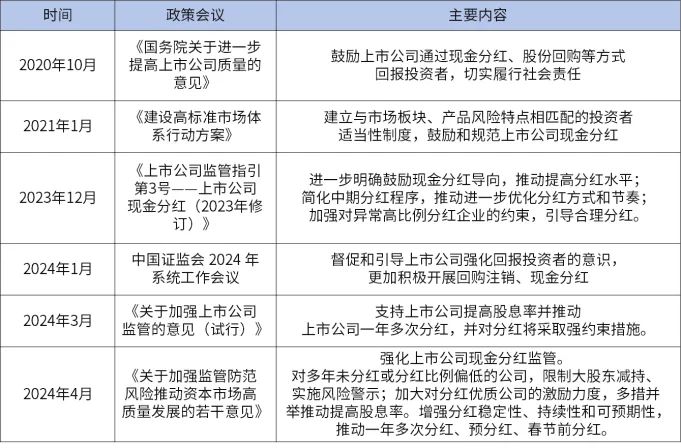

下表列举了一些近几年发布的鼓励分红的政策

这也告诉我们一个道理,投资中坚持一个简单有效的策略,有时可能比复杂多变更重要。

可是话又说回来,红利策略真的没有改进的余地了吗?以后我们真的就是只买指数基金吗?

我认为不是,目前市场整体的有效性并不强,主观选股还是有机会创造超额收益的。红利策略确实过于简单了,在红利策略上做一些改良,还是比较容易获取超额收益的。

下面我列举了一些“红利+策略”,长期来看,这些策略都跑赢了简单的红利策略。

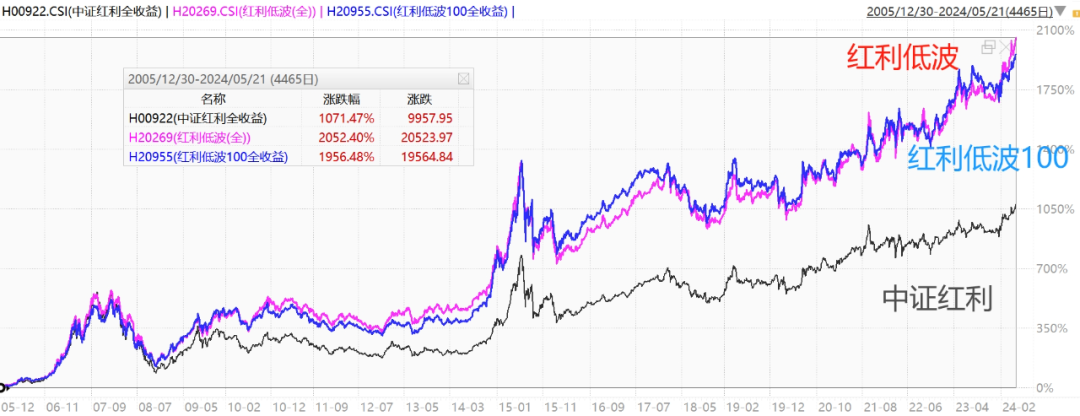

·红利+低波,大家比较熟知的是红利低波指数和红利低波100指数。低波动策略不仅提升了收益,还显著降低了波动和回撤。

2005-12-30至2024-5-21,数据来源:Wind

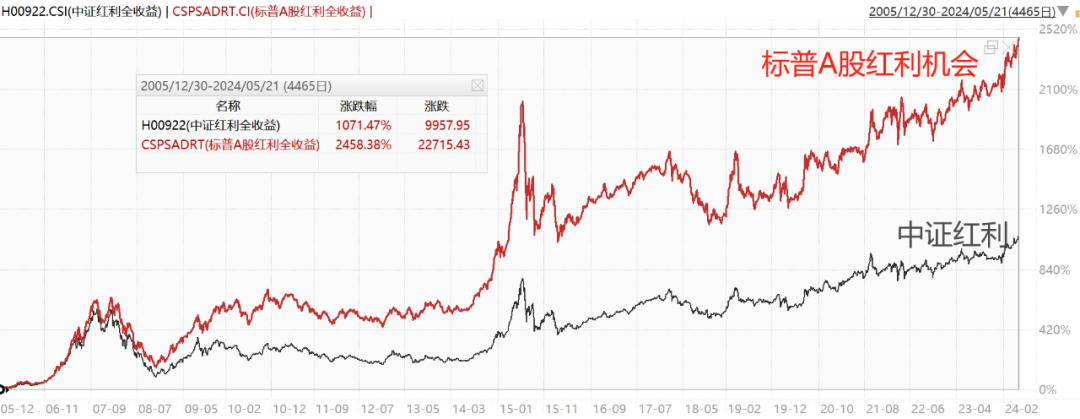

·红利+成长,代表性指数是标普A股红利机会指数,在上涨行情中进攻性更强。

2005-12-30至2024-5-21,数据来源:Wind

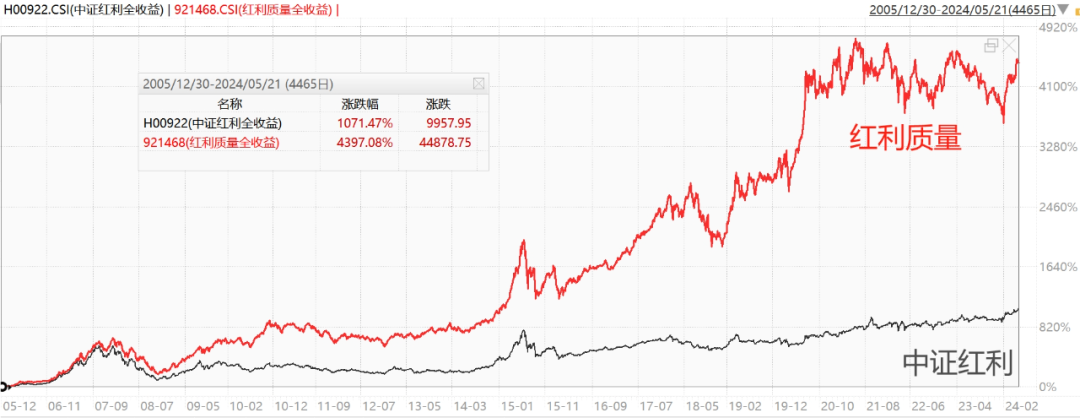

·红利+质量,代表性指数是龙头红利50和红利质量,既有红利的低波性,又有质量的可持续性。

2005-12-30至2024-5-21,数据来源:Wind

·其他红利+策略,比如300红利低波、东证红利低波、标普A股大盘红利50、红利成长低波、红利潜力等,也全都跑赢了中证红利。

2013-7-2至2024-5-21,数据来源:Wind

也就是说,在保持红利大方向的基础上,选股时增加质量、成长、大盘、低波、预期高股息等因子,长期都可以获取一定的超额收益。

此外,交易层面也有超额收益的机会,大部分红利指数都是每年调整1-2次成分股,但A股是一个波动非常高的市场,可能某个成分股的股价几个月内就会翻倍,股息率失去性价比。

按理说就应该卖出了,可是指数基金却会一直持有到下一个调样日期,非常损失资金效率。

可是下一个问题又来了,增加哪个因子最好呢?这对我们普通投资者来说是极难判断的。

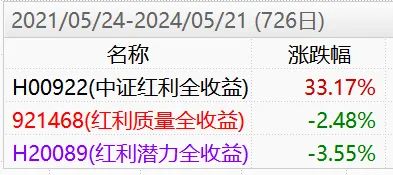

比如红利+质量,长期看起来不错,但是近3年,红利质量和红利潜力却大幅跑输中证红利,甚至还是负收益。

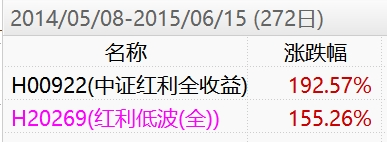

再比如红利+低波,也有过长时间跑输中证红利的阶段(上涨行情);

可是我们散户对市场风格变化又不太了解,这意味着向红利策略要超额收益有一定的难度。

如果有个基金,既能保证红利策略的基本β,又能在此基础上获取一些α(超额收益),那无疑是一个很好的投资品种。

我最近就发现了一只这样的基金——天弘红利智选(A类:020799;C类:020800)。

一、天弘红利智选的基金定位

天弘红利智选的定位是在中证红利基础上,通过量化选股增强收益;总体会保持红利风格的基础β,行业配置相对中性,跟踪但不局限于中证红利的成分股。

采用的策略肯定比我前面介绍的更加多样化,包括运用AI人工智能投资模型、基本面研究、高频价量、机器学习因子,以及通过优化交易成本模型增厚收益,力争获取持续稳定的α超额收益。

天弘基金目前的量化模型因子库中有超过400个Alpha因子,来自财务报表、市场行情、公司行为、机构持仓、另类等多种数据源。

天弘基金还有一个优势就是互联网基因,通过大数据全面、系统地记录了各种经济数据、市场数据与各类资产指数之间的历史关系,也有助于投资决策。

二、中证红利增强策略业绩回溯

为了更好检验这个红利+量化的策略,天弘基金对此进行了超过5年的回溯,按照既定策略生成了中证红利增强组合。

在回溯期内(从2019.01.04到2024.04.12),增强策略获得12.40%的年化超额收益,超额收益在时间序列上呈现出良好的稳定性。

注:增强策略组合历史表现回测,包含特定假设条件,不代表具体指数、具体产品未来的业绩表现和预测。

三、基金经理及天弘指数量化团队介绍

天弘红利智选的拟任基金经理是杨超,他是英国威尔士斯旺西大学数学与金融计算硕士,具有14年证券从业经验,9年指数增强&量化基金管理经理,现任指数与数量投资部总经理。

杨超的量化投资经验丰富,尤其擅长指数增强,其管理的指数增强类代表基金业绩情况如下:

数据来源:定期报告,截至20231231,*中证500指增统计区间为2019-8-12转型以来收益

天弘基金指数与数量投资部整体实力也比较强,团队人员共有15人,其中基金经理7人,平均从业年限超过10年。

目前天弘指数基金数量共有78只,包括宽基、行业、主题、策略、商品、跨境等,其他比较有特色的smart beta指数基金还有天弘中证红利低波动100ETF(159549)、天弘华证沪深港长期竞争力指数A(014153)等,有机会也可以给大家介绍。

在红利策略方面,天弘基金有齐全的“红利全+桶”产品线,包括红利低波100指数基金、天弘红利智选(主动量化增强,近期发行)、天弘中证央企红利50指数基金(目前已批待发)。

结语:目前红利板块拥挤度依旧低于历史均值,当前中证红利指数以成交额衡量的拥挤度位于近10年-1倍标准差附近。PE为7.22,位于近10年40%分位;股息率为5.1%,位于近10年74%分位。(数据来源:Wind,截至2024.5.23)

截至2024Q1公募基金重仓股中红利类股票的配置比例10%左右,远低于2017年底的高点(30%左右)(数据来源:中金公司)。

展望后市,经济复苏对顺周期占比较高的红利板块形成一定的利好,新会计准则的实施也将催生保险资金配置高分红股票,红利策略依旧有一定的配置价值,一方面适合作为组合稳健底仓,另一方面也适合与成长风格形成一定的对冲。

如果你看好红利策略,又希望获取一定的超额收益,可以关注一下这只基金:天弘红利智选(A类:020799;C类:020800),将于6月3日开始募集。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。