作者:小飞量化

题图:小飞量化微信公众号

量化周报(5.6-5.10)——基本面量化CTA的三个思考

紫金天风期货研究所

2024年5月14日

正文

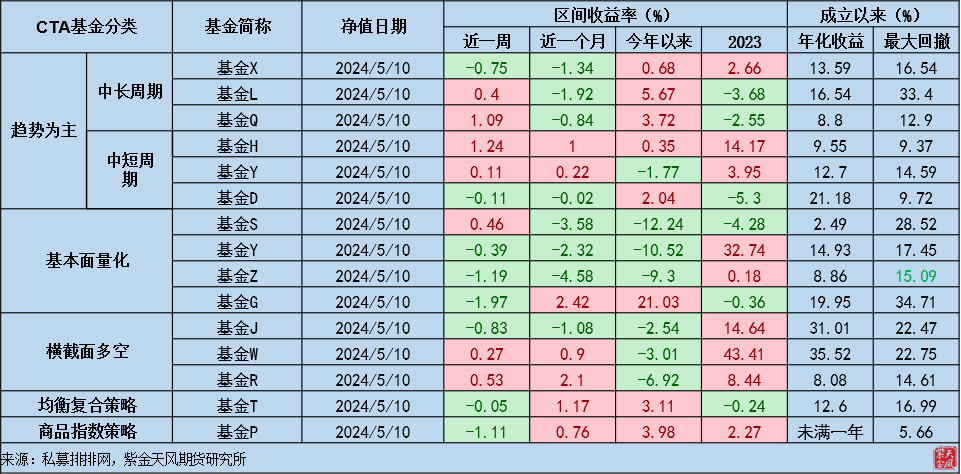

今年以来国内量化CTA中有一个流派如鲠在喉——基本面量化,我们周报中长期跟踪的三只相关基金平均下跌已超10%。本文,我们借助一系列的大宗监控指标,试图回答三个问题:1)今年以来的基本面之殇是不是正常现象(是);2)如果是正常现象,“劈叉”是否已经到位了,机会是否已经临近;3)如果是正常现象,下沉到板块,难道一个都不行吗(有一个)?

在此之前,我们有两点需要说明,第一上述所有问题的前提都是以平均水平来看。第二个是我们这里主要面向的是非对冲套利类的基本面策略。

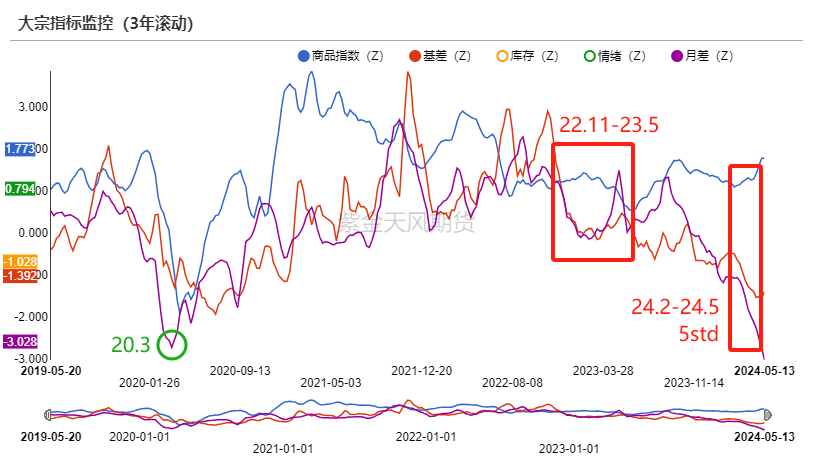

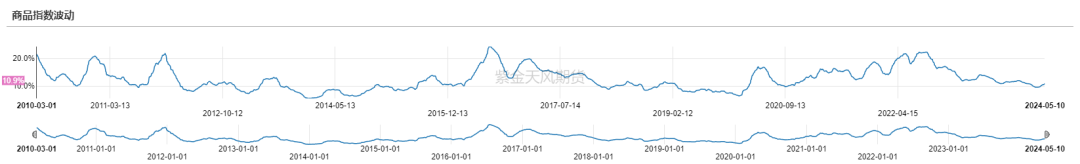

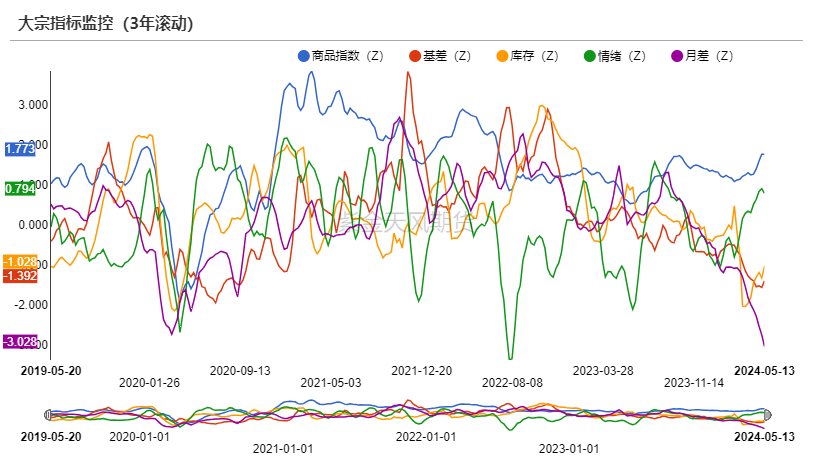

先看下面这张监控图,我们展示了大宗月差和基差与商品指数,均标准化。我们的跟踪周期超过十年,但为了清晰,这里只展示近五年(不影响结论)。我们从该图开始逐步回答三个问题。

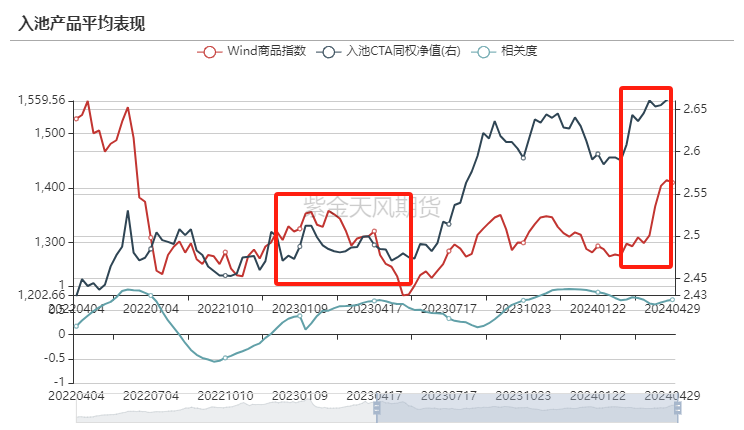

今年2月开始,商品资产和对应基本面持续劈叉,后者背离到接近2020年3月的低点,spread更是高到5个std。而类似的、最近的一次上演出现在22年底到23年5月。劈叉,就意味着基于基差和库存等因子的基本面量化都是反向策略,而事实就是去年上半年基本面量化的惨淡,甚至整个CTA的表现,大家都看到了,然后下半年劈叉收敛,收益回升。所以,第一个问题回答:是正常的,CTA基本面量化今年以来又失效了,但策略“没有问题”。

那同样是上半年,为何今年以来国内CTA整体表现、尤其是趋势跟踪类却是尚可的,至少有一个重要区别,去年是指数下跌,今年则是上涨。

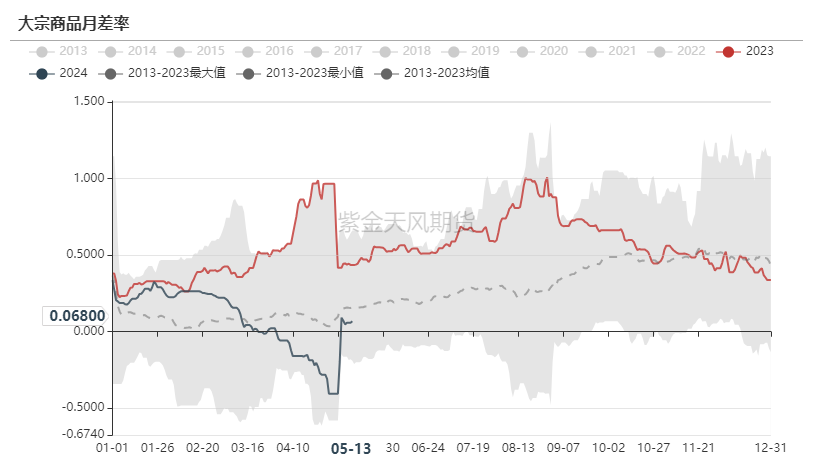

第二个问题,劈叉是否到位了呢?我们举例指数和月差的spread,今年以来的5个std实际已是过去十年的最高点,所以这么看确实到位。再到策略这端,假设spread会收敛,基本面会怎样,我们指出一种可能性:如果5月到9月大宗月差确实走出季节性上行,同时商品指数也在上行,但是速度慢于月差,我们认为就会有机会。合理性在于:指数今年以来已经上涨了近6%,去年也是上涨约6%,我们可以就用6%作估计,那今年接下来7个月的商品是中性的;其次,考虑到月差本身已经是-3std的极值,上行空间是很大的。

当然这里,基本面量化最大的风险提示,也是最糟糕的可能性:就是指数接下来大幅下行,carry上行,这样spread也会收敛。这一幕就回到了2023年二季度,也包括2022年6-7月,当时几个宏观因素重击了中国大宗商品。

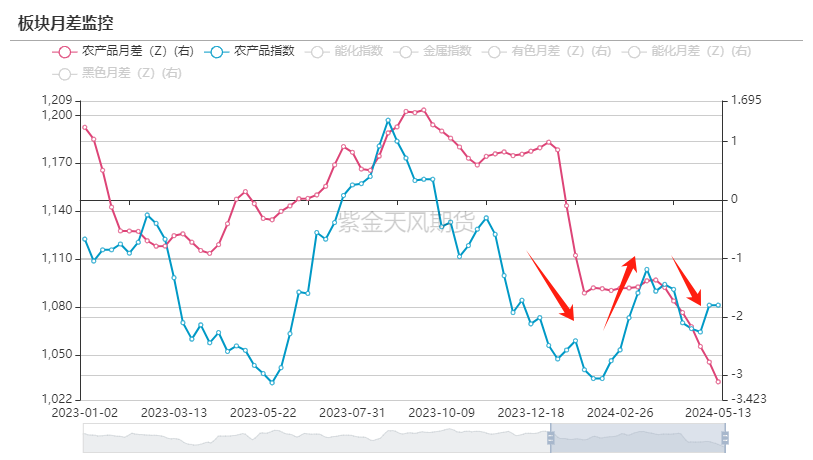

最后,今年以来基本面量化不是没有机会,只想问:难道所有板块都也是劈叉?我们同样的算法在板块内进行了复制,结果只有一个板块“幸存”:农产品,我们第三题的答案。拉近时间轴,我们还是月差为例,今年以来农产品月差和指数的走势大体都是:下行->上行->下行。

所以,今年以来国内CTA不是“大家都变好或者变差”,是整体上行,但具体投资风格是有显著偏好的,这可能会在未来成为常态。其中,这次,我们认为对基本面量化CTA这个赛道而言实属极端,但信心仍存在于一个比较大的商品板块中。完全的悲观,不至于。

大宗指标监控

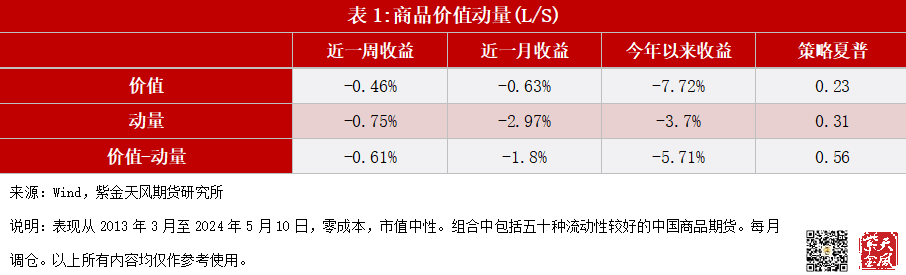

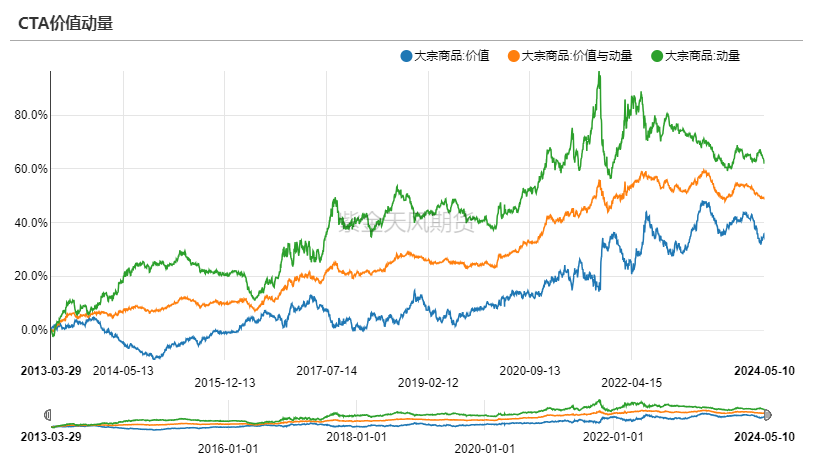

价值动量L/S

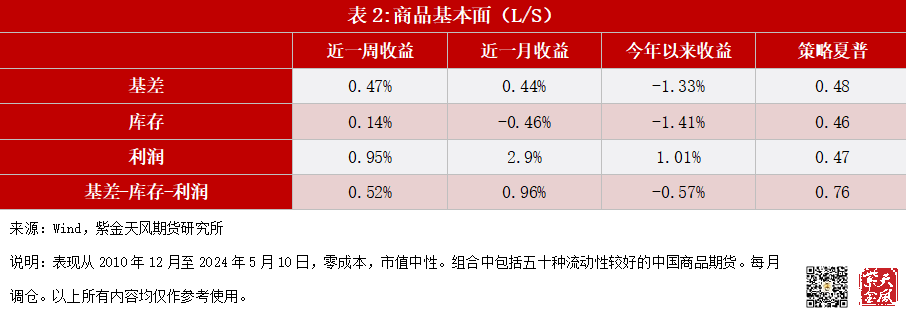

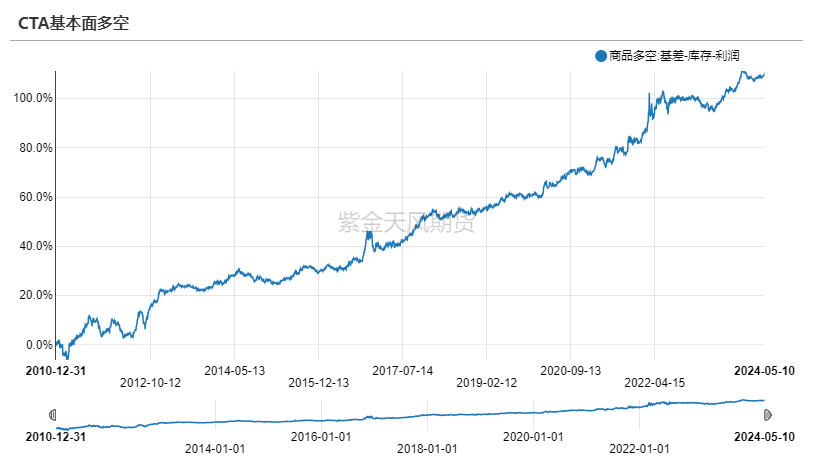

基本面L/S

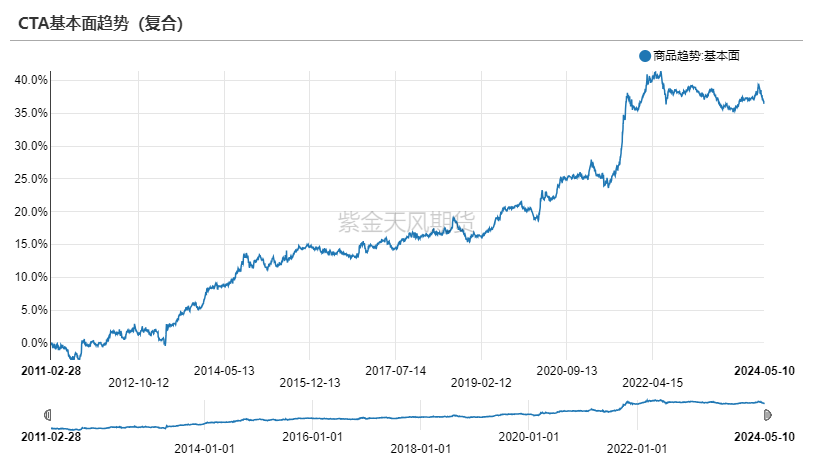

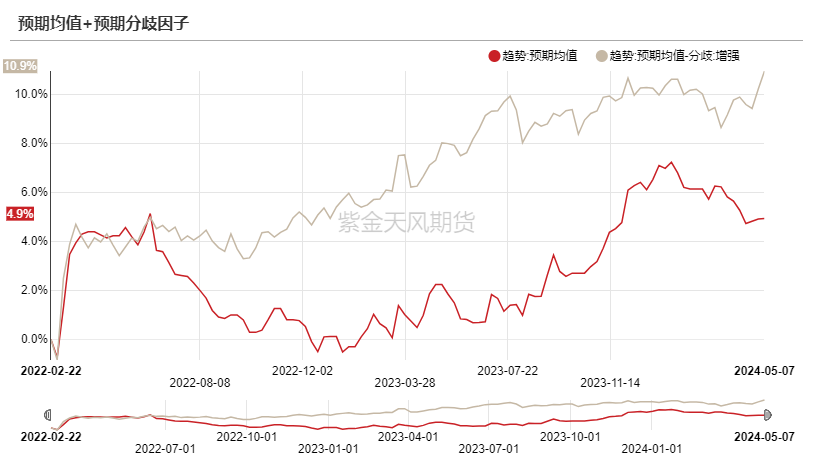

基本面TREND

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。