作者:建榕量化研究

题图:建榕量化研究微信公众号

摘要

在FOF投资中,选基因子研究是优选基金、构建组合的重要一环,能够帮助我们提升基金的覆盖广度和筛选效率。一套相对完善的选基因子体系应该满足:(1)涵盖指标多样性,系统性地评估基金的风险收益特征与能力评价;(2)指标保持稳定性,在多种市场风格中具有较好的鲁棒性和跨周期一致性;(3)可持续迭代新因子,动态筛选调整有效因子进行组合。

选基因子体系2.0迭代:八类评价维度,94个选基因子,4种回看期

基金评价类选基因子,核心是利用基金的特征或能力来预测基金未来收益。选基因子体系迭代体现在指标补充与多回看期计算,我们在适应能力、结构与规模、选股能力、交易能力四类中进行因子的修改与补充,同时分别计算3、6、9、12个月4个回看期的因子值,对因子进行因子IC检验与多空组合检验筛选。

选股alpha类选基因子,核心是利用选股alpha因子来预测基金的未来收益。我们使用独家的选股alpha测算中发现,该类因子对于基金未来1个月表现预测效果较弱,而对于基金未来3个月预测收益贡献主要来自空头端。从逻辑上看,基金持仓填补存在偏差、选股alpha有效性或存在衰减,两者串连叠加更容易导致选因子失效,因此暂不纳入我们选基因子体系之中。

选基因子合成比较:等权合成、动态合成、分域合成

我们分别从等权合成、动态合成、分域合成三类合成方式构建合成因子。

等权合成因子IC为16.97%,ICIR达到1.815,五分组多空收益10.58%。

动态合成因子中,动态等权合成IC损失最小但稳定性偏低;而最大化ICIR、最小化IC波动率合成均能相对动态等权合成提升ICIR及多空组合的夏普比率,但这两种方法均会小幅损失IC均值和多空年化收益。最小化IC波动率合成因子IC为12.10%,ICIR达到1.943,五分组多空收益6.63%。

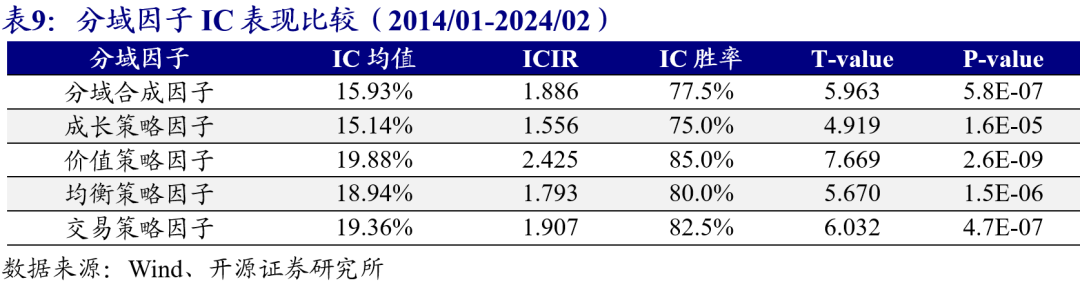

分域合成因子IC均值为15.93%,ICIR为1.886,五分组多空收益9.60%。

FOF组合构建应用:策略配置增强组合与指数选基增强组合

策略配置增强为战胜偏股基金(885001.WI),采用策略配置+分域选基方式构建FOF组合,扣费后年化收益15.44%,年化超额7.93%,信息比率1.615,最大相对回撤为5.86%。

指数选基增强为战胜中证800指数(000906.SH),采用指数成份股板块偏离约束构建FOF组合,扣费后年化收益15.44%,年化超额11.57%,信息比率1.623,最大相对回撤为12.57%。

01

选基因子的研究意义

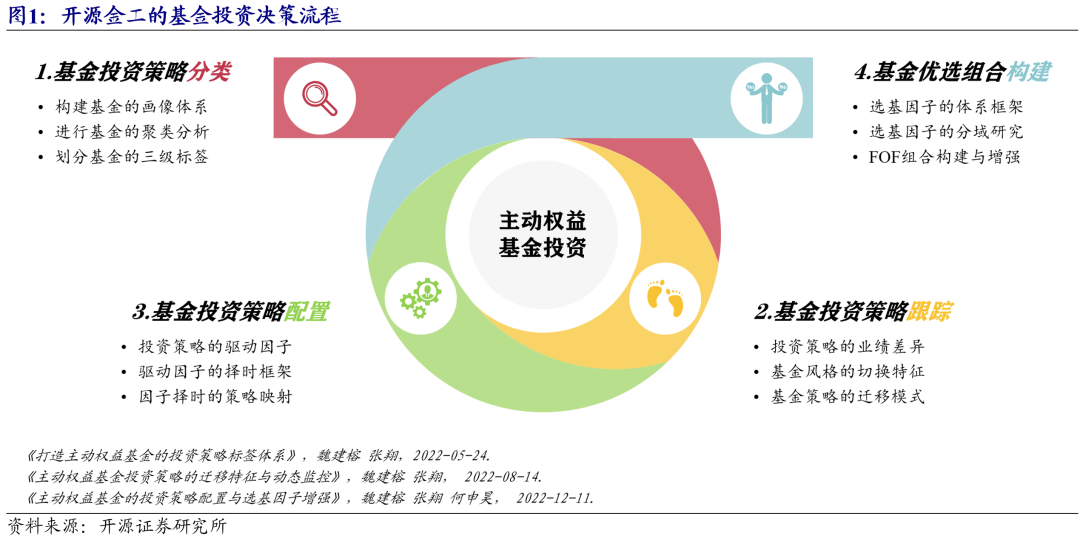

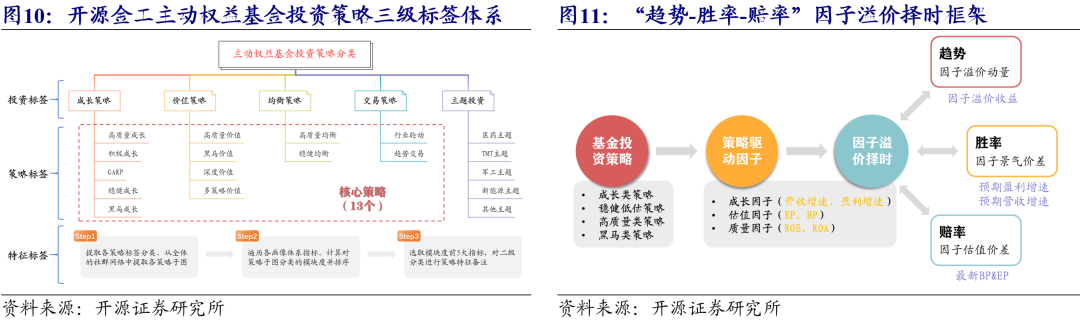

在主动基金策略研究系列报告中,我们提出了基于基金投资策略的FOF投资框架,主要包括基金投资策略分类、基金投资策略跟踪、基金投资策略配置、基金优选构建组合。而在这四步投资流程中,选基因子研究对最终基金组合的表现起到至关重要的作用。

无论是偏好模型驱动的定量FOF投资,还是偏好基金调研结合市场判断的定性FOF投资,投资者都需要或多或少地使用基金评价指标来辅助筛选基金,提升覆盖广度和筛选效率。而一套相对完善的选基因子体系,我们认为应该满足以下三点特征:

(1)选基指标的丰富度要高,能多方面系统性地评价基金的特征与能力,而不仅仅依赖单一指标或基金的历史业绩。

(2)选基指标有效性可持续,在多种市场风格和较长时间序列中能通过检验,具有较好的鲁棒性和跨周期一致性。

(3)选基体系要可持续迭代与动态应用。随着市场环境变化,持续补充有效的新因子,并且根据市场风格变化灵活调整指标使用,以获取稳健的超额收益。

目前市场中有很多关于选基因子方面的研究,虽然选基因子的研究可以类比借鉴选股因子研究方法论,但在一些底层逻辑和细节推敲上还有待商榷讨论、形成共识。本篇文章希望抛砖引玉,我们将从选基因子体系迭代、因子合成方式比较以及FOF组合应用三个方面展开讨论。

02

选基因子体系与迭代

选基因子的表现与其所处的基金池密切相关,因此在介绍选基因子前,我们需要先明确因子所对应的选基池。选基因子的回看期越长,能够覆盖的基金数量越少,为了统一因子之间的比较基准,我们做了3、6、9、12个月的四种回看期,并计算相应的基金池作为样本空间。

每月底选择在回看期之前已经成立或者转型的普通股票型、偏股混合型、灵活配置型、增强指数型基金,筛选基金在回看期内的权益仓位均不低于60%的初始份额作为主动基金池。

近10年主动基金数量出现快速增长,截至2024年2月底主动基金池数量达到3235只,且规模相对较小的基金数量在不断提升。为了可投资考虑,我们要求最新基金规模大于1亿的基金作为主动基金池,以此作为后续因子表现比较的范围。

选基因子本质是基金预期收益的预测指标,我们可以根据预测信息来源不同将选基因子分为两大类:第一类是基金评价类的选基因子,我们将从基金能力或特征维度出发构建基金业绩预测指标。第二类是选股alpha类的选基因子,我们从开源独家选股因子出发进行探索。

2.1、基金评价类体系迭代

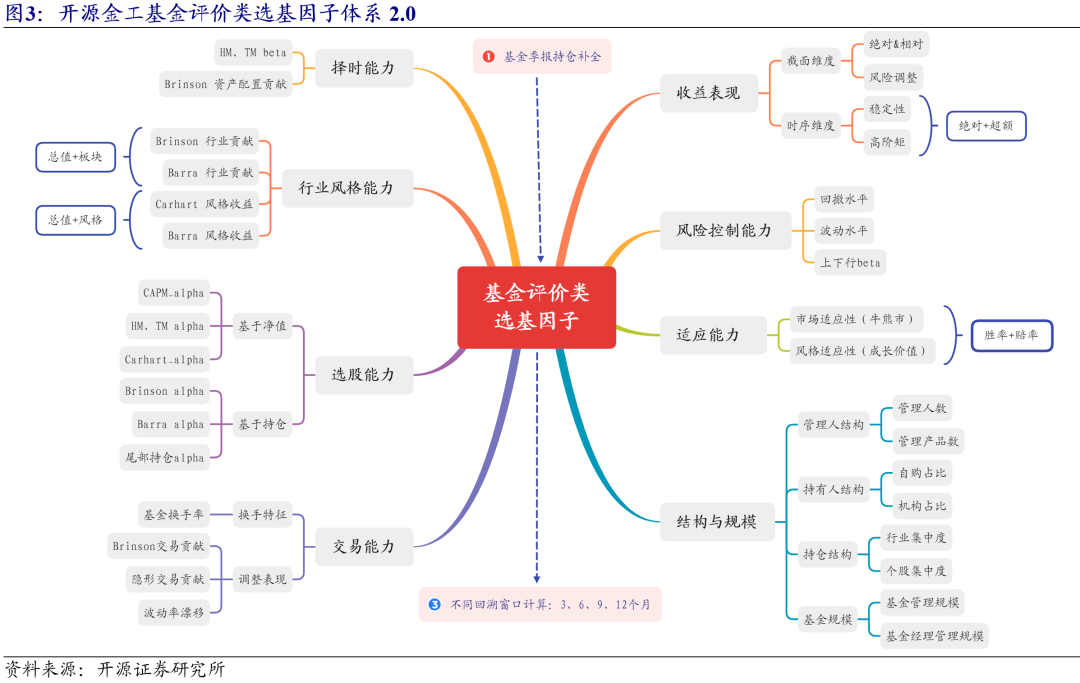

在《主动权益基金的投资策略配置与选基因子增强》报告中我们提出了基金评价类选基因子框架,主要包括八大类指标:收益表现、风险控制、适应能力、结构与规模、择时能力、行业风格能力、选股能力、交易能力,共计85个因子。同时将所有因子的回看期统一为12个月,预测期限为1个月。本次迭代我们将对选基因子进行补充,同时对因子的回看期限与预测期限进行讨论。

迭代后的基金评价类选基因子体系2.0仍保持八大类共计94个因子,本次指标迭代主要有以下4点变化:

(1)适应能力维度中,对市场风格划分从月度细分到日度,从而更精准的寻找市场风格变化拐点。

(2)结构与规模维度中,增加管理人结构、基金持仓集中度、基金经理管理规模三类因子。

- 对于管理人结构,我们参考文献《Crowding: Evidence from Fund Managerial Structure》构建了基金经理人数因子。实证发现,其具有负向的选基效应,即单一基金经理管理的基金相对多人共同管理的基金具备业绩优势。

- 对于基金持仓集中度,我们参考文献《On the Industry Concentration of Actively Managed Equity Mutual Funds》构建了基金重仓股的行业集中度因子。实证发现,在二级行业下的重仓股集中度具有显著负向的业绩预测效应,其原因可能是重仓股过于集中的基金能力圈范围较小。

- 对于基金经理管理规模,我们认为同一基金经理管理的基金往往使用非常相近的投资策略,应该合并考虑其规模报酬递减的效应。

- (3)选股能力维度中,新增加尾部持仓alpha因子,我们在报告《选基因子改进:基金持仓的尾部收益视角》中讨论过利用基金持仓的个股alpha贡献分布,改进基金的选股能力因子。

- (4)交易能力维度中,增加基金波动率漂移因子。该因子来源于文献《Risk Shifting and Mutual Fund Performance》,实证发现波动率管理稳定的基金未来业绩更好。

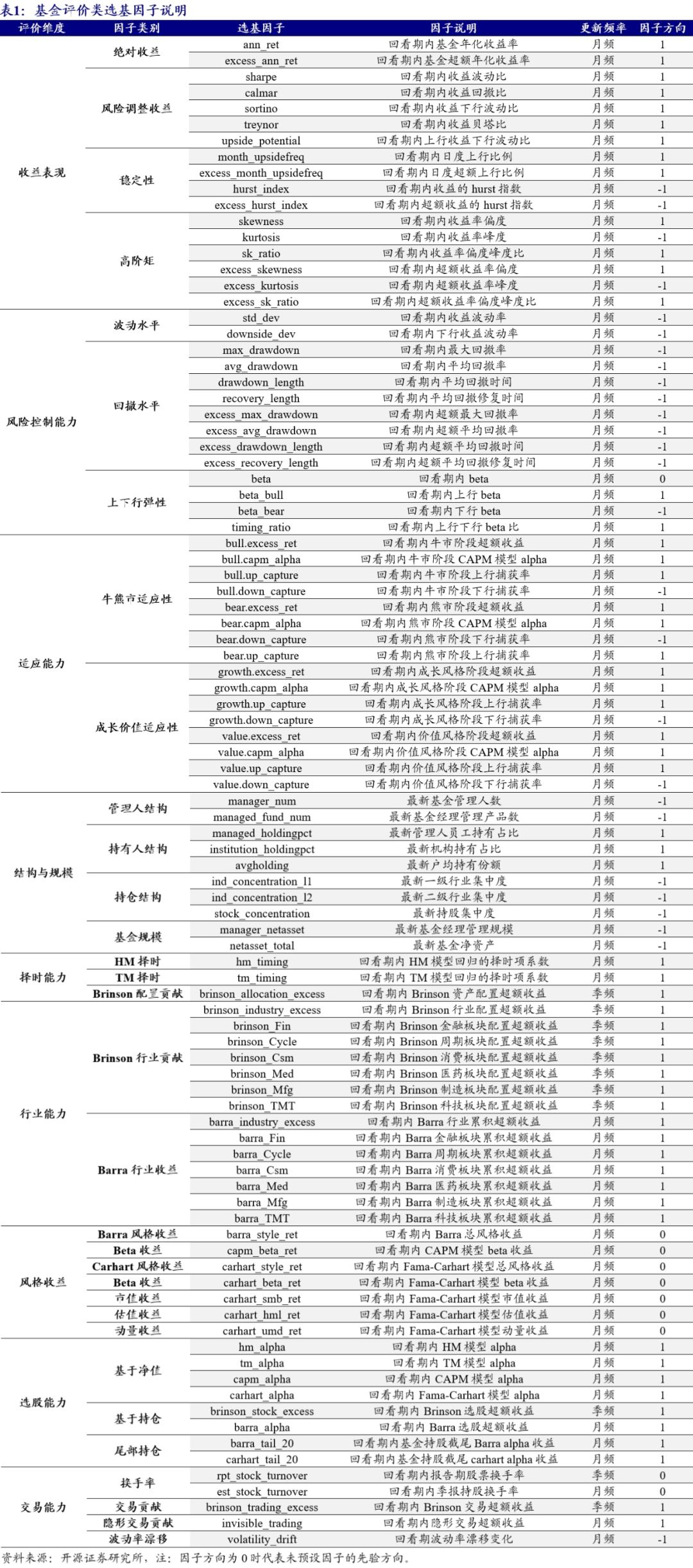

- 基金评价类选基因子介绍详见表1,其中因子方向为我们在构建因子时根据逻辑设定的先验方向。由于因子的更新最低频率为季频,我们会分别在3、6、9、12个月的回看期下计算各因子指标

选基因子有效性标准,我们采用因子IC检验与因子分组多空检验结合的标准进行筛选。因子IC检验,是指用每期因子值与未来基金收益相关性的时间序列检验,考察因子的预测基金收益的能力与稳定性。因子分组多空检验,是指用因子对基金进行分组构建组合,计算多头或空头组合的超额收益,考察因子的收益贡献。

我们筛选选基因子有效标准,对于因子IC的非零检验P值小于0.05,或因子五分组下多头或空头贡献在全部因子中排名在前25%。同时,要求因子的方向要符合先验逻辑方向一致,防止数据挖掘带来的过拟合。

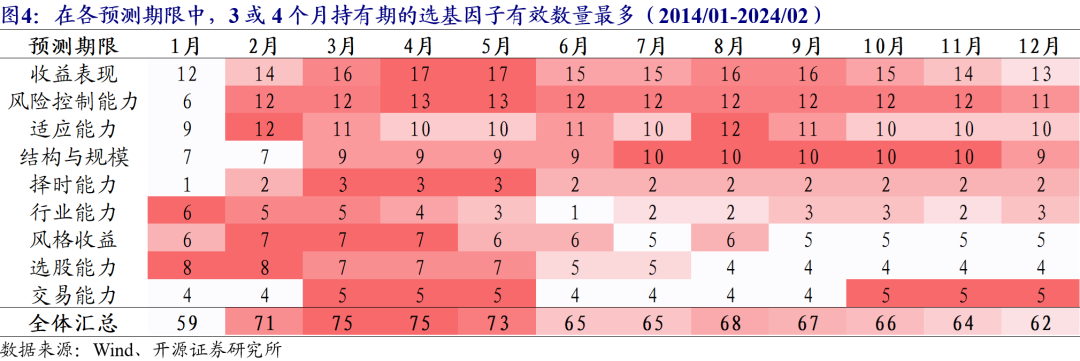

首先,先讨论因子“回看期”与“预测期”对因子有效性的影响:

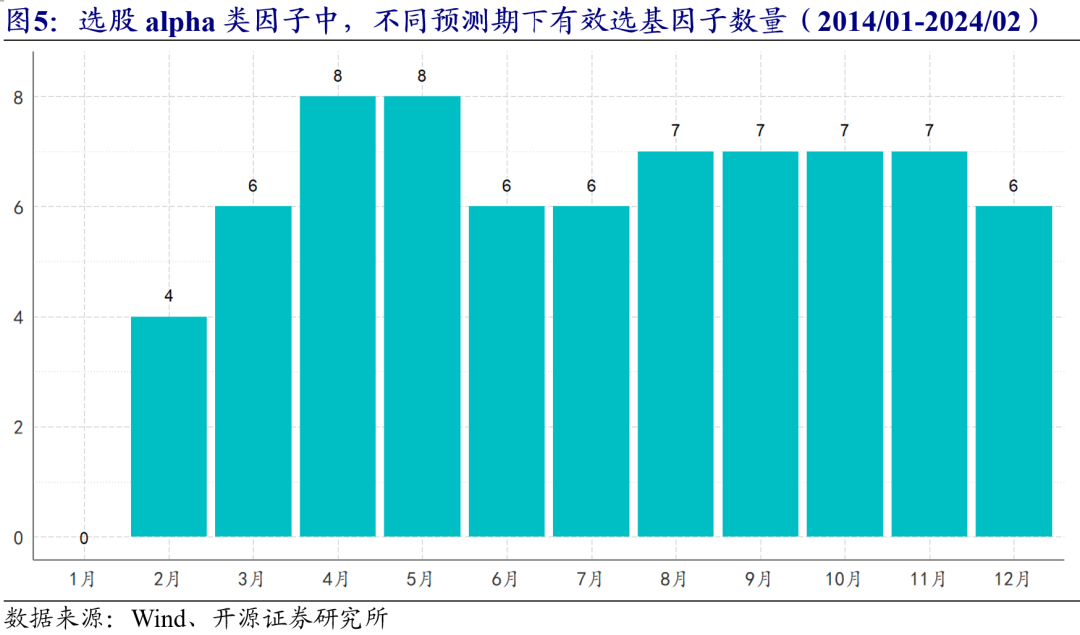

(1)我们对于不同预测期测试,若同一因子在3、6、9、12个月任意一个回看期上有效即算做该因子有效。在样本区间内,我们对不同预测期下有效因子数量进行比较,发现在3个月预测期下有效的选基因子数量达到最多。即在评价类因子框架下,季频调仓能更好利用因子信息,因此后续我们会采用季频方式构建选基组合。

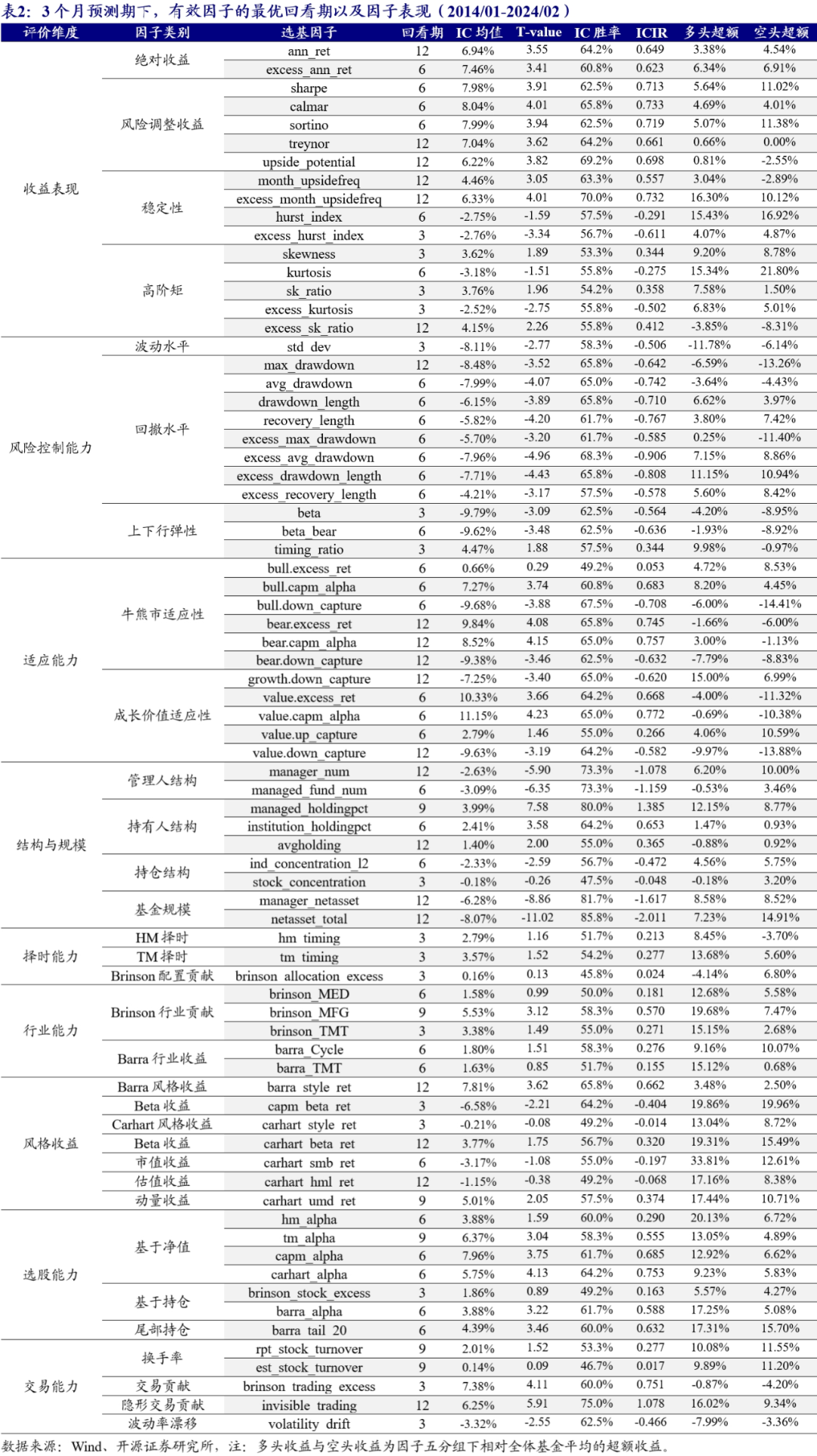

(2)在3个月预测期下,我们测试选基指标的表现,若同一因子在多个回看期均有效,我们选取P值最显著的回看期作为该指标的最优回看期。下表中展示了各因子的最优回看期以及因子测试表现。

从最优回看期来看,风险控制能力指标回看期主要集中在6个月以内,择时能力指标回看期主要为近3个月,选股能力指标回看期主要为6个月,其余指标在不同回看期上分布较分散。

从因子ICIR看,ICIR绝对值超过1的稳定因子共有6个,分别是内部管理人持有占比(managed_holdingpct, 1.385)、隐形交易贡献(invisible_trading, 1.078)、基金规模(netasset_total, -2.011)、基金经理管理规模(manager_netasset, -1.617)、基金经理管理产品数量(managed_fund_num, -1.159)、同管基金的经理数量(manager_num, -1.078)。

从多头与空头超额收益看,多头超额最高因子是市值风格收益(carhart_smb_ret,33.81%)与HM选股alpha(hm_alpha, 20.13%),空头超额最高的因子是基金收益峰度(kurtosis,21.80%)和Beta收益(capm_beta_ret,19.96%)。

2.2、选股alpha类因子探索

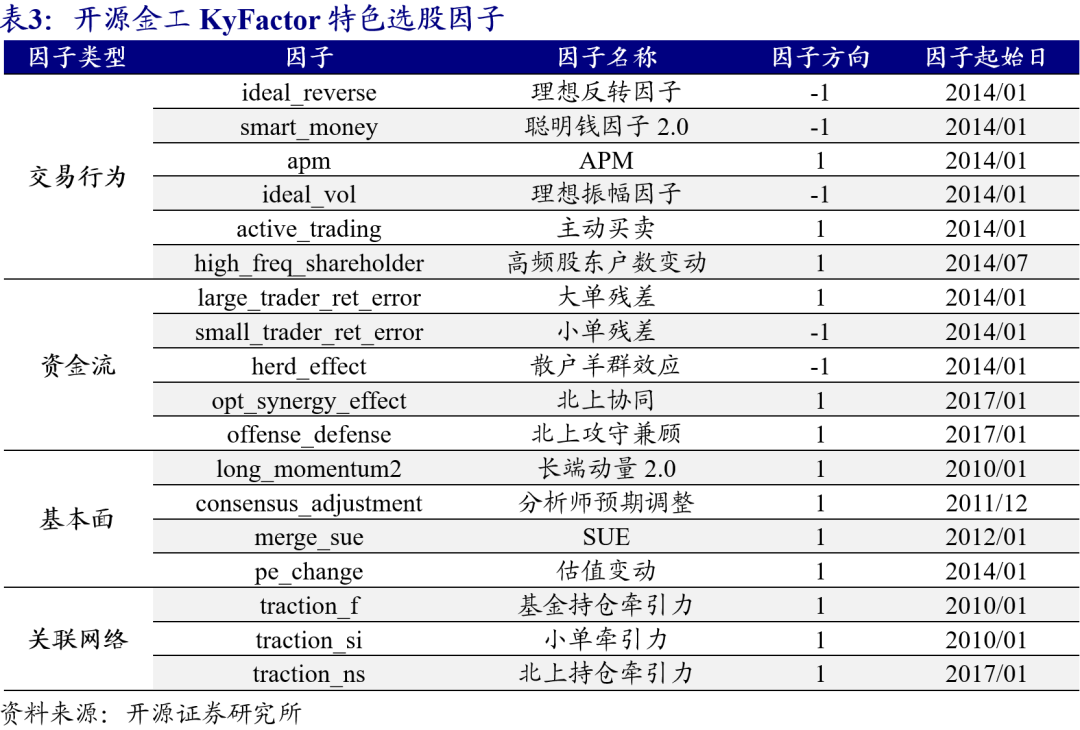

我们从选股alpha因子出发预测基金未来收益表现,核心思路是利用选股alpha因子对基金持仓进行打分并预测未来表现。我们以开源金工独家的选股因子为例做初步尝试,在《KyFactor特色因子体系与应用》报告中,汇总回顾我们在交易行为、资金流、基本面和关联网络四大类18个选股alpha因子的研究成果。

选股alpha类因子与基金评价类因子在预测基金的逻辑上存在明显差别,选股alpha类因子本质是利用股票alpha信息,评价类因子本质是对基金能力的刻画,前者更强调信息的及时性,后者更适用于较长周期的考察。因此,我们对于选股alpha类因子只需考虑最新一期的alpha因子值计算选基因子。

而在将选股alpha因子聚合到基金上时,首先需要对基金持仓进行填补,我们采用两步方式进行填补基金持仓,第一步利用前一期全持仓对一季报或三季报的尾部持仓进行填补,并对证监会行业进行对齐调整;第二步假设基金持仓不调整,每月底对持仓个股按照自然涨跌对仓位进行调整。

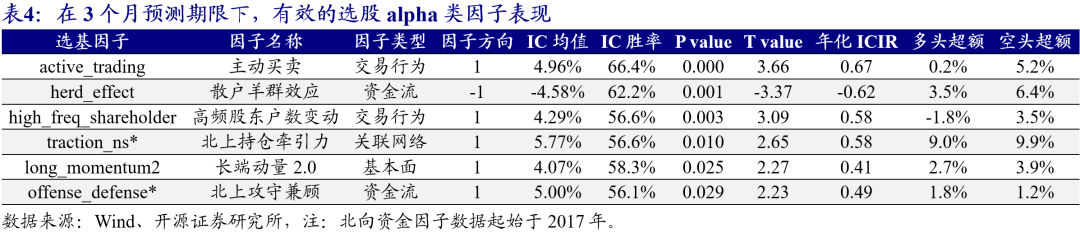

利用填补的基金持仓,我们可以获得各alpha因子的基金评分,按照因子IC检验规则,我们分别在不同预测期下的有效因子数量进行比较。选股alpha类指标在预测周期上看,一般对于未来1个月基金短期表现预测无效,长期3个月以上有效因子数量较稳定。我们仍以3个月为预测周期,IC检验有效的因子共有6个,主动买卖(active_trading)、散户羊群效应(herd_effect)、高频股东户数变动(high_freq_shareholder)因子均在空头上具有较明显贡献,而在多头上贡献较弱。

选股alpha类因子缺陷在于选基逻辑链偏长,一方面依赖于基金持仓估计,当基金出现调仓行为,基金持仓填补存可能存在误差;另一方面依赖于选股alpha因子稳定性,当选股因子拥挤走弱或失效时选基因子亦会失效。因此,持仓补全的误差与选股因子的潜在失效串连在一起,可能导致选股类因子长期表现不够稳定。故本文后续选基研究仅使用基金评价类因子,暂不使用选股alpha类因子。

03

选基因子合成研究

前面我们讨论了选基因子体系与有效因子筛选,进一步要将有效因子进行筛选合成基金评分,我们将分别从等权合成、动态合成、分域合成三类合成方式出发,研究合成方式的特点与合成因子的表现。

3.1、选基因子等权合成

选基因子的等权合成是在样本内将已知有效的因子进行合成。为了防止过拟合,我们仅采用等权方式进行合成,将75个有效的因子按照因子类别在内部先等权合成,再将各类别合成因子进行等权合成。

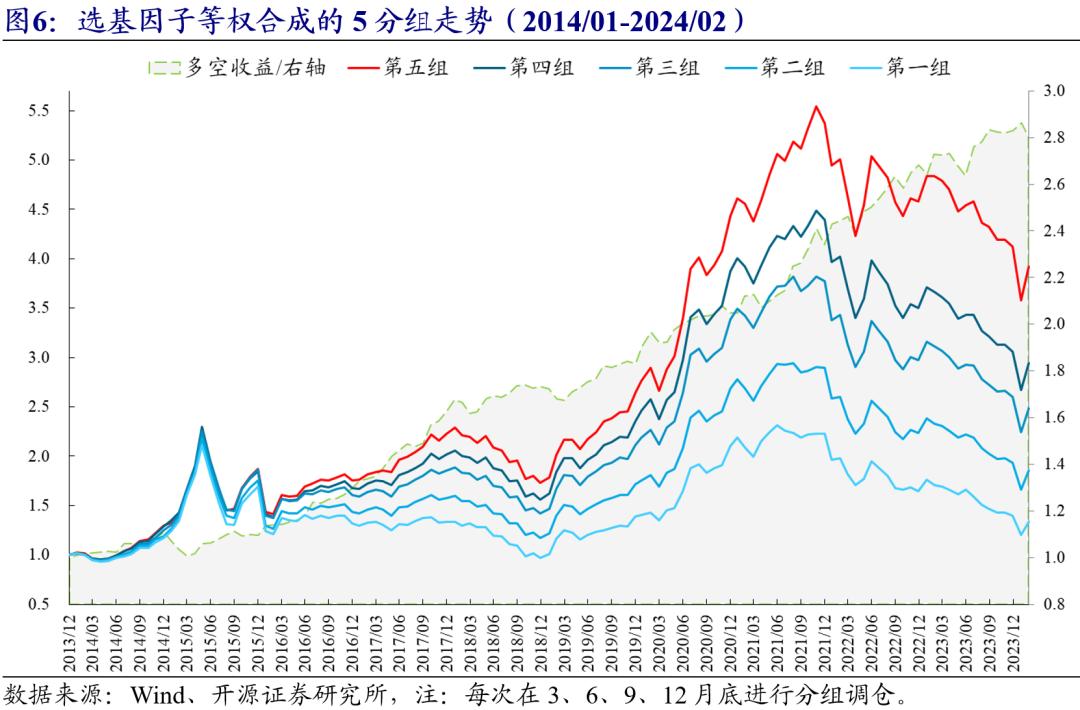

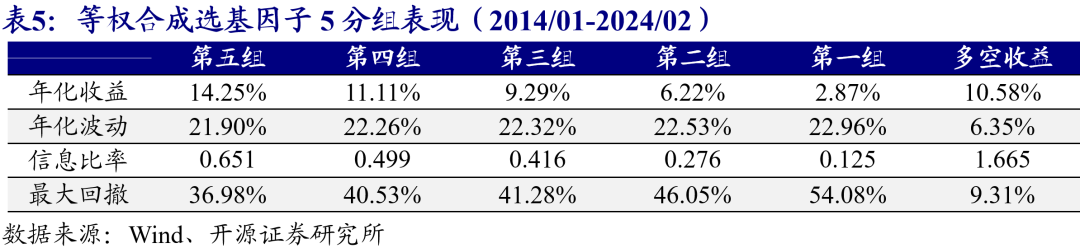

等权合成选基因子的回测表现如上图,五分组下多空年化收益10.58%,信息比率1.665。从合成因子的多空收益看,最大回撤为9.31%,出现在2015年1-3月;第二大回撤为3.68%,出现在2018年11月至2019年3月期间。

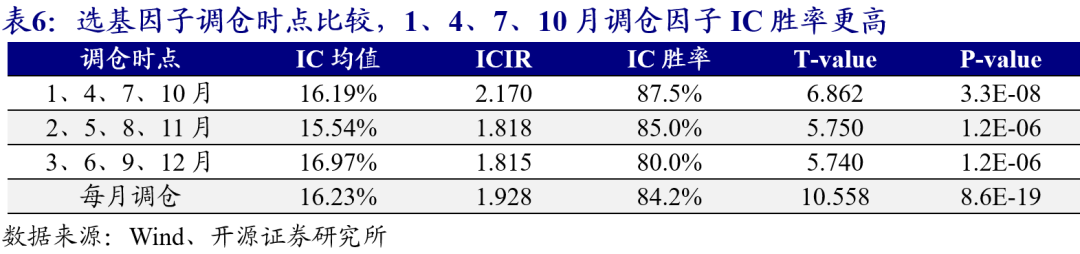

从基金季度调仓中我们会发现一个有趣且重要的现象,不同月份下调仓的表现会有明显差异。我们分别对在1、4、7、10月调仓,在2、5、8、11月调仓,在3、6、9、12月调仓和每月底均进行调仓进行IC测试比较,我们发现整体预测IC水平比较接近,但在1、4、7、10月份下调仓的ICIR和IC胜率会明显提高。我们猜测原因可能是由于1、4、7、10月底都刚好披露基金季报,在时效性上更为及时准确,因此调仓表现相对更稳定。

3.2、选基因子动态合成

上一节中我们筛选全区间有效的因子进行整体合成,而站在动态视角下合成更能反应合成因子样本外的表现。动态合成的误差来自两方面,一是未来有效果因子当前可能还未有效无法筛选到,二是当前有效的因子未来可能会失效,所以我们可以比较动态合成因子相对等权合成因子的衰减情况,来了解合成因子在样本外泛化的表现。

动态等权合成具体方式,在调仓月底分别回看过去5年和10年长期有效的因子取并集,先按照相同因子类别内指标等权合成,再将不同类别因子进行等权合成,记为动态等权合成因子。

除了动态等权合成方式,我们还可以使用因子的历史IC和因子间的相关性来提高因子合成后的信息比率,我们尝试了以下两种经典的线性因子合成方式:

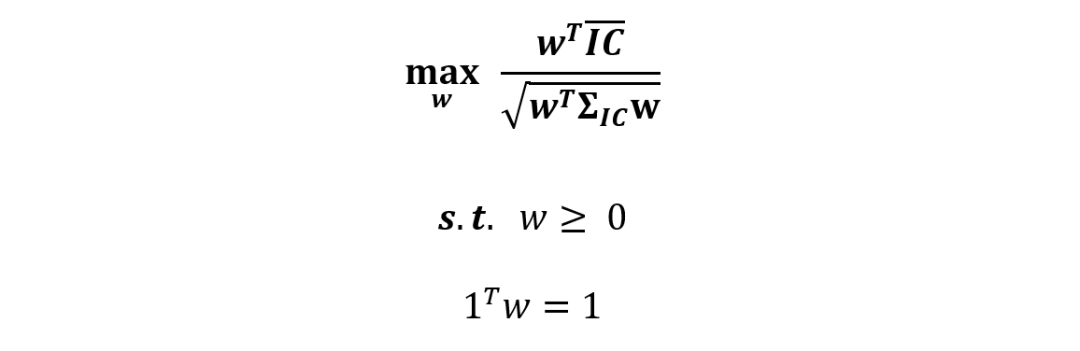

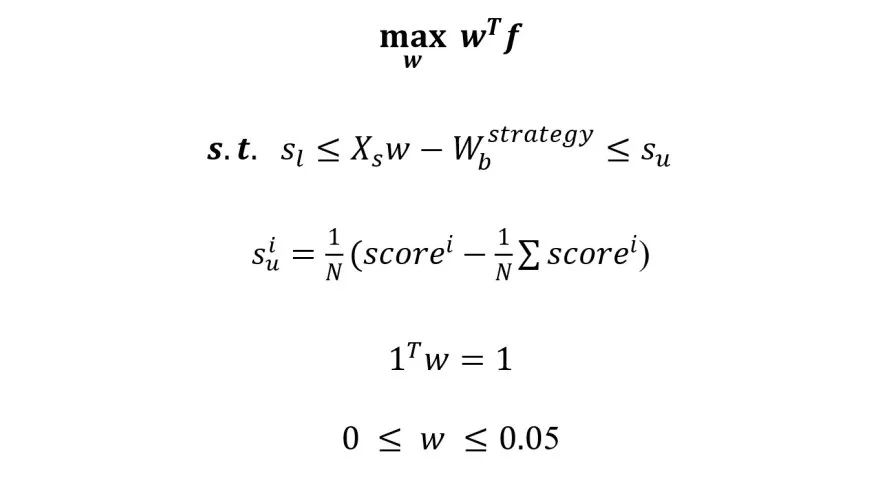

(1)最大化ICIR合成,其求解的具体优化问题为:

(2)最小化IC波动率合成,其求解的具体优化问题为:

公式中的 设定为5年回看期内各因子IC均值, 为IC序列的协方差阵, 为待求解的各因子权重。为了排除因子共线性的影响,我们首先将各因子的方向调整为正向,随后约束所有权重非负并且求和为1。

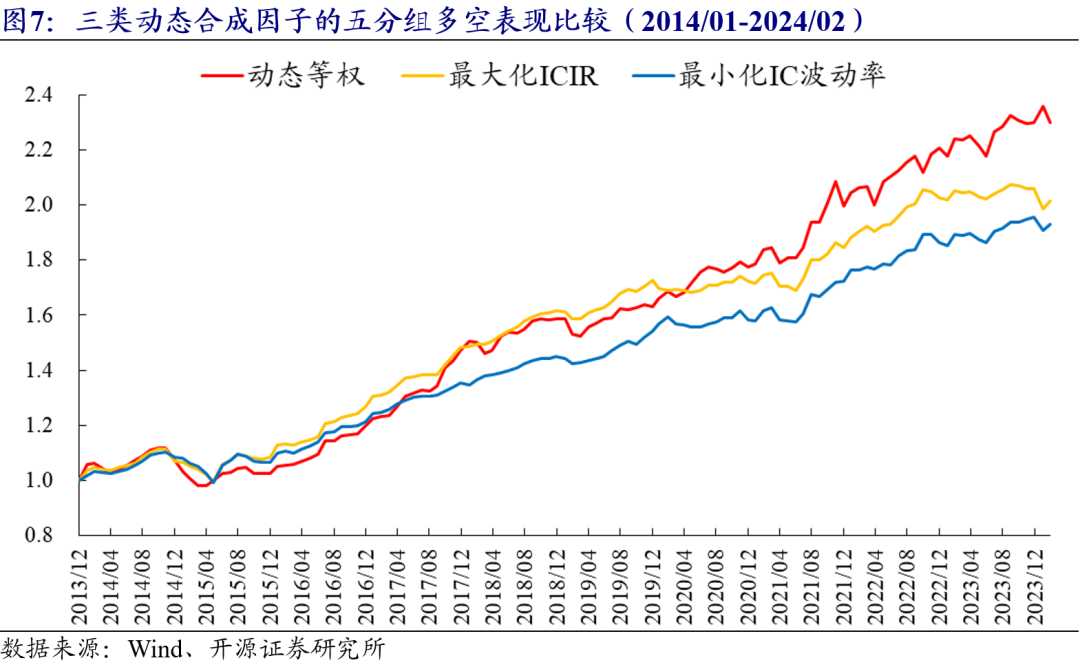

我们分别对三类动态合成因子进行了因子IC测试及分组多空组合测试,可以观察到动态等权合成IC损失最小但稳定性偏低;而最大化ICIR与最小化IC波动率合成均能提升ICIR、多空组合的信息比率。其中,最小化IC波动率合成因子的IC均值小幅下降至12.10%,ICIR上升至1.943,多空年化收益为6.63%。

由于市场风格切换,选基因子IC存在周期性失效特征,我们对于IC均值与IC协方差矩阵的估计存在误差,同时传统的线性因子合成方式在面对较多数量指标合成存在瓶颈,因此动态优化合成因子表现会弱于动态等权合成因子。

3.3、选基因子分域合成

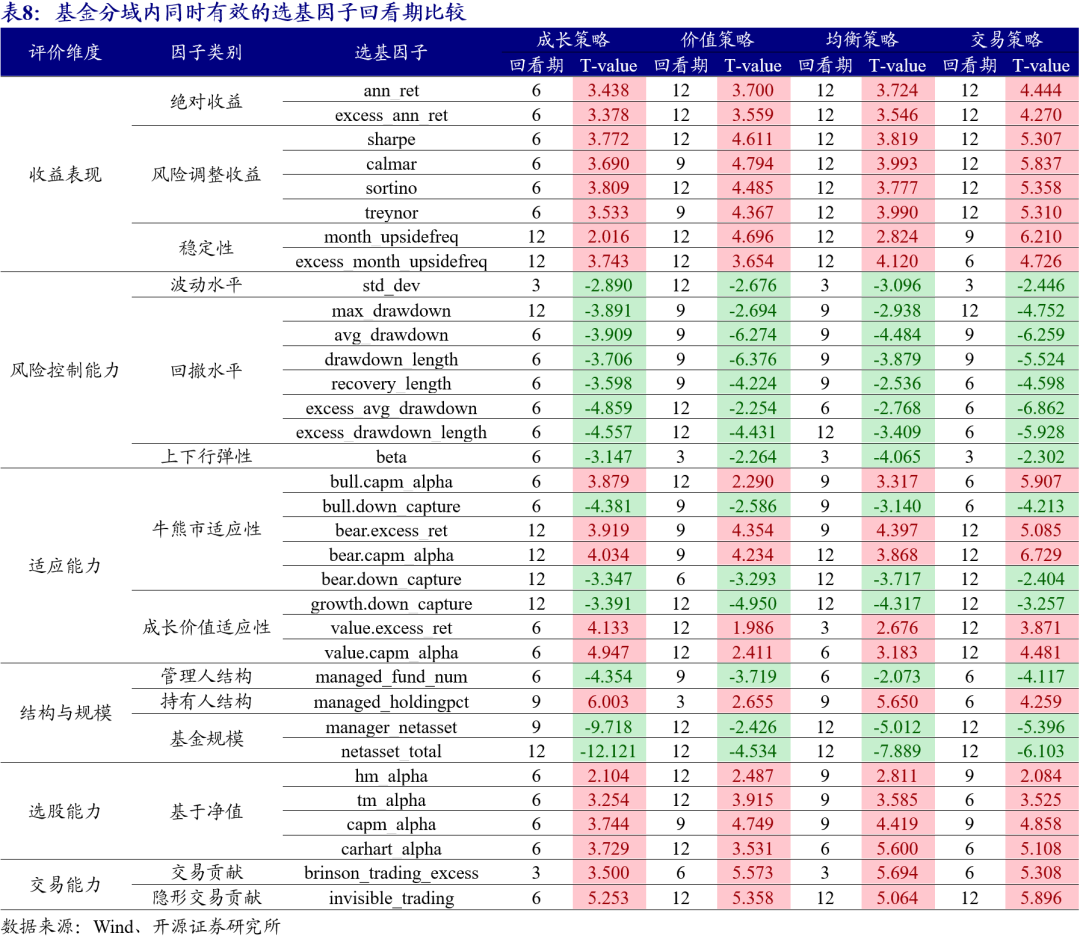

除了动态合成之外,我们可以将不同投资风格的基金进行分域,分别选取各分域基金池内有效的因子进行合成,共同构成分域合成因子。下表是我们分别在成长策略、价值策略、均衡策略、交易策略四类中同时有效的选基因子,我们同时可以对比各因子在不同分域内最优回看期的差异,可以发现成长策略因子回看期多数在6个月,整体短于价值、均衡、交易策略的回看期。

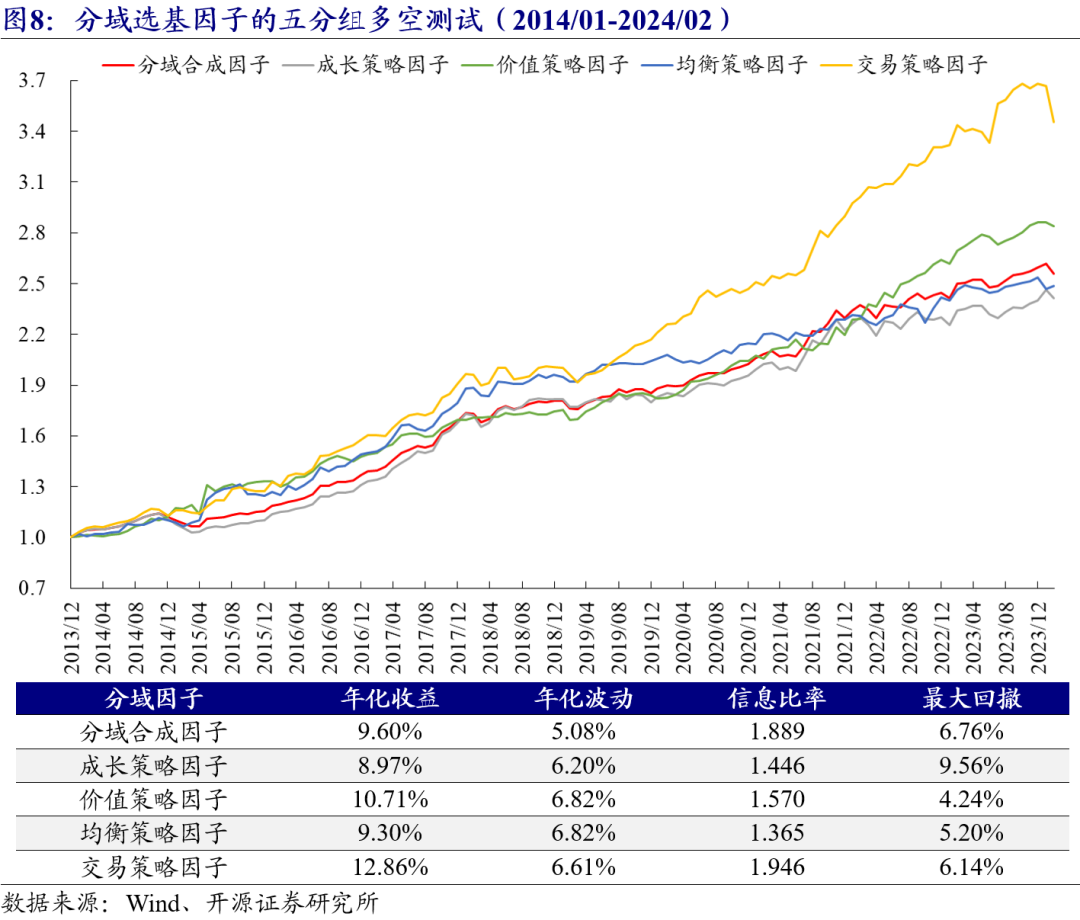

我们在分域内筛选有效因子,并参照等权合成方式在构建分域合成因子,该分域合成因子五分组多空年化收益为9.6%,信息比率为1.889,最大回撤6.76%。从五分组多空表现的稳定性看,在价值、均衡、交易策略的最大回撤均比整体回撤小。

从因子IC看,分域合成因子IC均值为15.93%,ICIR为1.886,IC胜率77.5%。其中价值策略因子表现最好,IC均值为19.88%,ICIR达到2.425,IC胜率为85%;而成长策略因子IC较弱为15.14%,ICIR为1.556,IC胜率为75%。

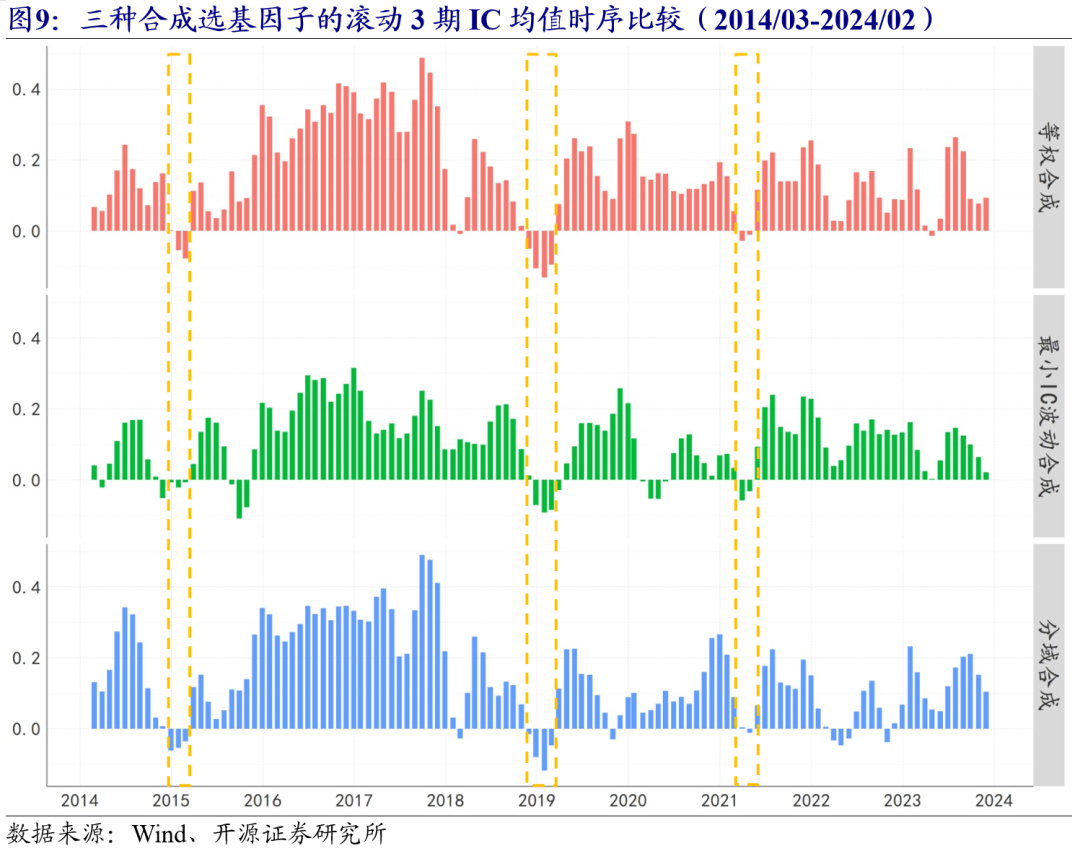

从等权合成、动态合成、分域合成的因子IC比较来看,最好的ICIR均在1.8左右,IC胜率在80%上下。我们将三种合成因子IC滚动3个月均值进行比较,发现几种合成方式同时在2015年初、2019年初和2021年初出现比较明显的失效,核心原因还是市场风格切换对选基因子带来的短期冲击。

04

选基因子组合应用

前文介绍了选基因子体系和因子合成的方式,本节我们利用选基因子构建FOF组合。构建相对收益的权益FOF组合,考核基准主要可分为战胜偏股基金(885001.WI)和战胜宽基指数如中证800(000906.SH)。我们下面分别从策略配置增强、指数选基增强两个思路展开,构建相对偏股基金指数和中证800指数的FOF组合。

4.1、 应用一:策略配置增强组合

在《主动权益基金的投资策略配置与选基因子增强》报告中,我们发现不同投资策略的表现呈现出受不同风格因子驱动的特征,为此我们提出统一的“趋势-胜率-赔率”因子溢价择时框架。根据因子择时观点,我们可以对各类基金策略进行高配或低配,将我们的配置观点融合进FOF组合之中。

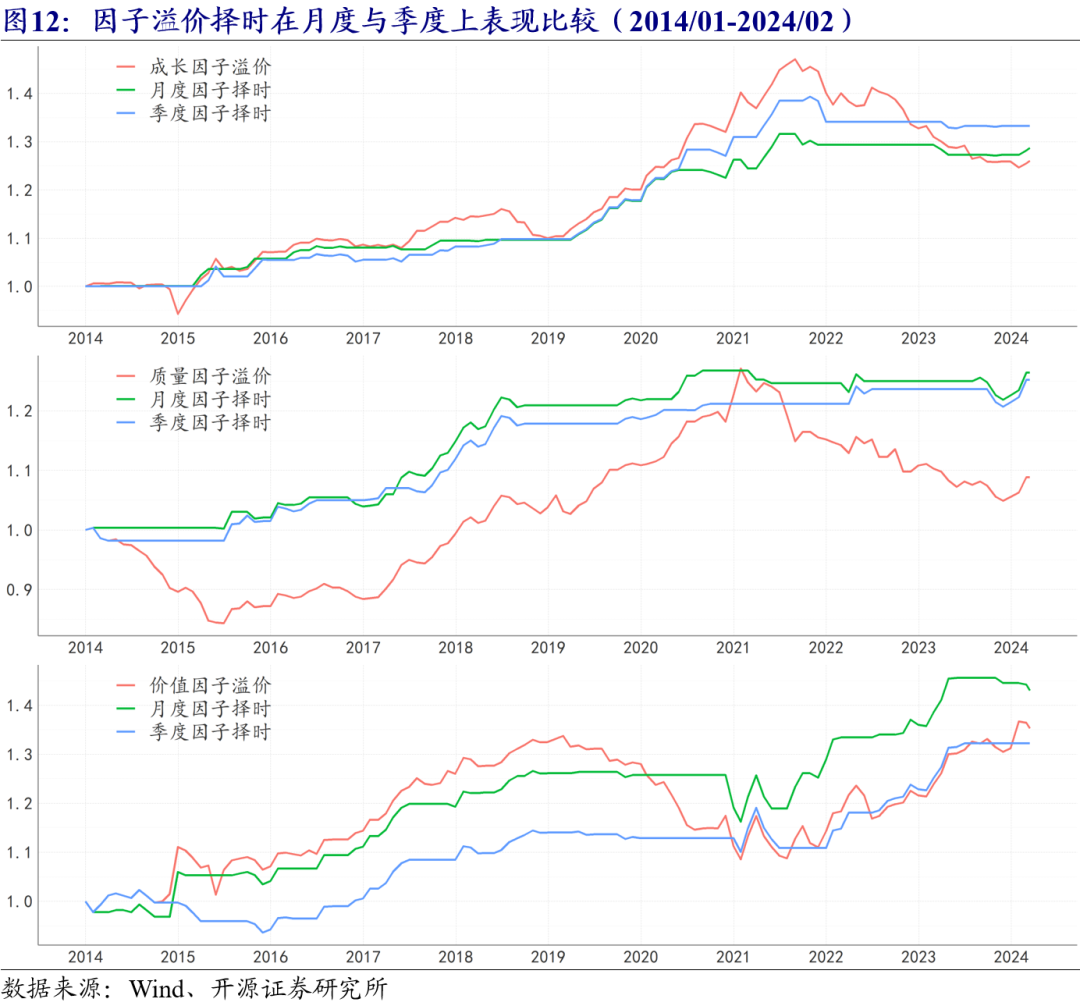

重要的区别是,我们之前对因子溢价择时的判断是月度频信号,如果在季度调仓的FOF组合上应用,我们需要将原有的月度因子择时信号降频到季度,观察成长、价值、质量三个因子在月度和季度择时的表现是否依然有效?

从上图的择时表现看,我们可以看出成长因子与质量因子在月度和季度择时接近;而价值因子的季度择时信号在2014年四季度中由于调整不及时而出现表现分化,其余阶段两中频率的择时表现接近。因此,我们可以采用季度信号进行策略配置,用分域选基因子构建组合,具体组合构建方式如下。

- 调仓时点:在3、6、9、12月末最后一个交易日。

- 交易费率:赎回费率为0.5%,卖出时一次性扣除。

- 基金要求:规模不小于1亿元,第一管理人管理不短于6个月。

- 组合优化:满足约束条件的前提下,组合的加权得分最大化。

其中 为待优化的基金权重,个基权重约束不高于5%; 为分域合成选基因子得分; 为投资策略哑变量矩阵, 为各个投资策略权重等权作为基准指数; 和 分别为因子择时对应的策略配置偏离的上下限,其中偏离下限 , 为投资策略i的看多(1)或看空(-1)观点。

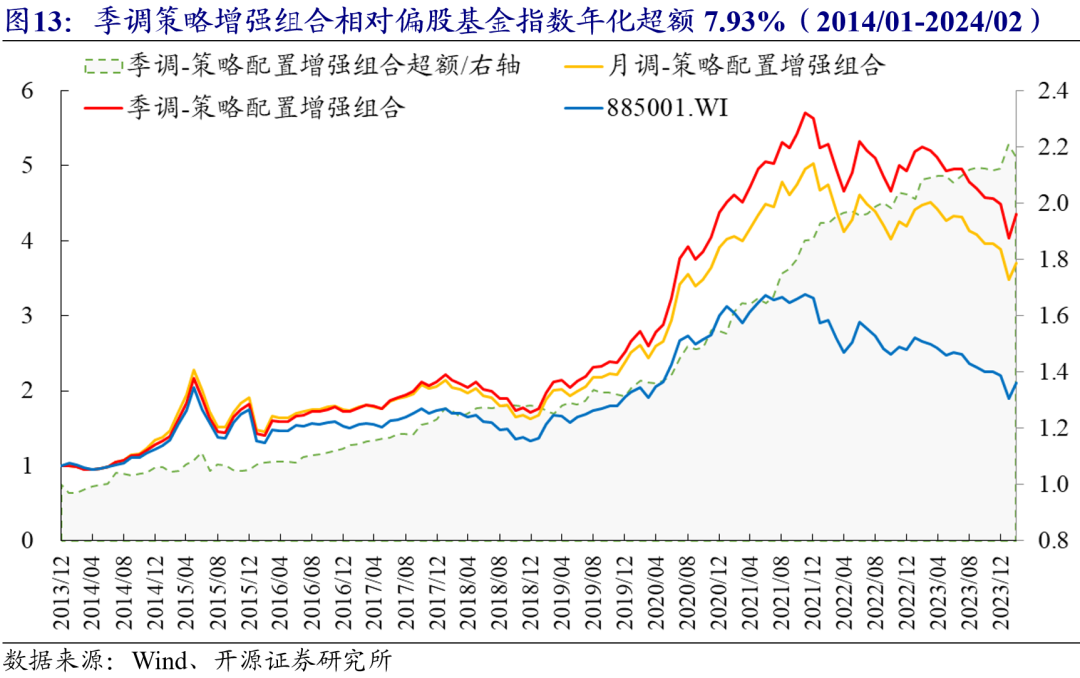

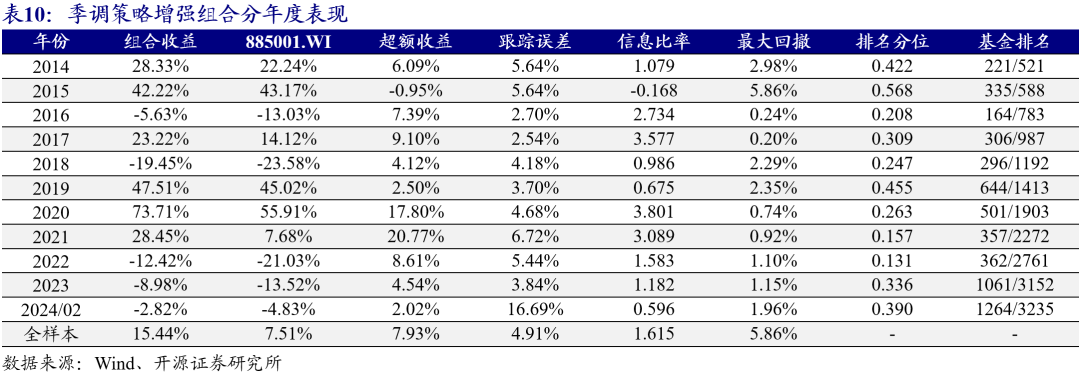

由于月度组合换手较高,在扣费后季调策略增强组合表现好于月调组合,区间年化收益15.44%,相对偏股基金指数年化超额7.93%,信息比率1.615,跟踪误差4.91%,相对最大回撤为5.86%。分年度来看,在2015年组合跑输基准指数0.95%,其余年份均跑赢基准指数,2024年1-2月组合超额为2.02%。

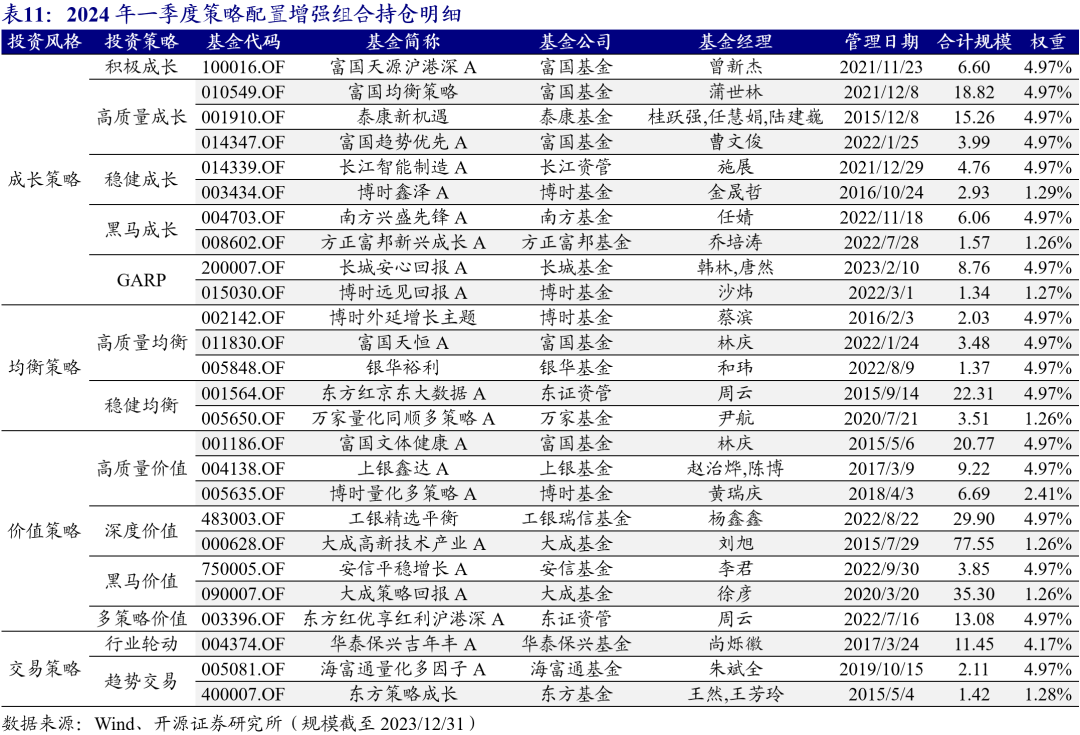

策略配置增强组合2024年一季度共持有26只基金,策略配置观点为超配高质量类策略,低配黑马类、高成长类、低估值类策略,持仓明细详见下表。

4.1、 应用一:策略配置增强组合

当我们对标指数构建增强组合时,我们可以约束基金组合与基准指数在各板块权重上的偏离幅度,同时最大化基金组合因子得分构建FOF组合。我们以中证800指数为例,用等权合成选基因子构建组合,板块分布按照行业属性分为消费、制造、医药、科技、金融、周期6大板块。

- 调仓时点:在3、6、9、12月末最后一个交易日。

- 交易费率:赎回费率为0.5%,卖出时一次性扣除。

- 基金要求:规模不小于1亿元,第一管理人管理不短于6个月。

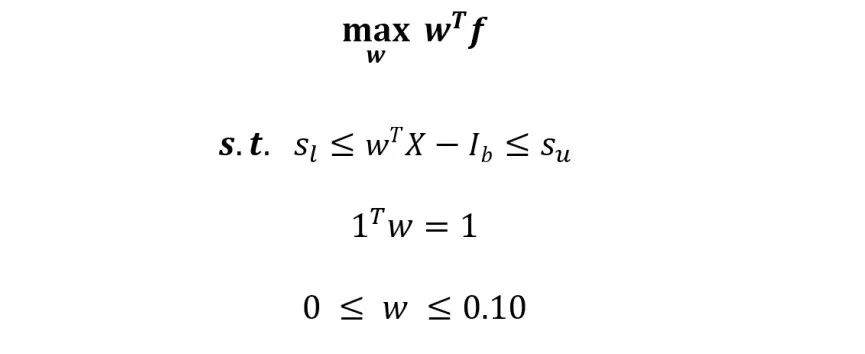

- 组合优化:满足约束条件的前提下,组合的加权得分最大化。

其中, 为待优化基金权重,个基权重约束为不高于10%; 为等权合成因子得分; 为各基金在各行业/板块权重矩阵,基金在各板块仓位估计,我们采用2.2节介绍的两步方式基金持仓填补方式计算; 为指数的各行业/板块基准权重; 与 为行业/板块的偏离上下限,此处我们分别约束偏离上下限为 %。

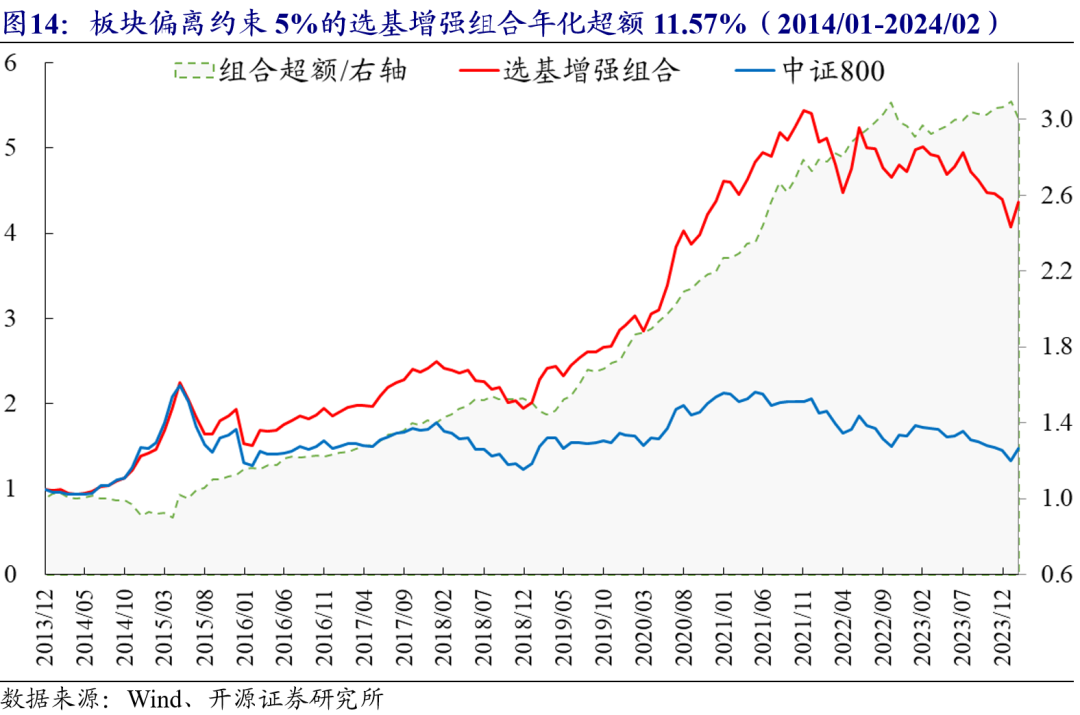

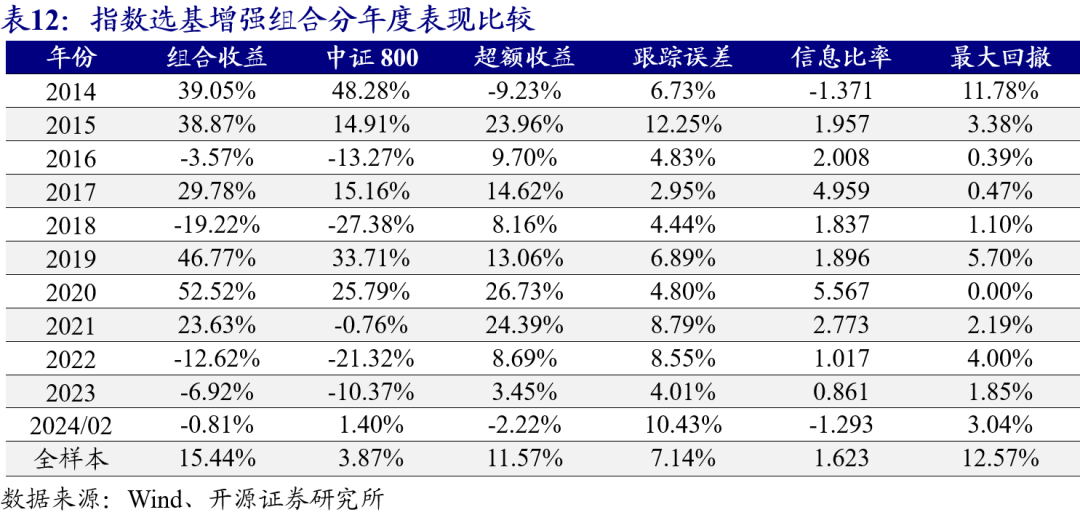

以中证800板块权重为基准,约束偏离不高于5%构建选基增强组合,组合年化收益为15.44%,相对基准年化超额11.57%,信息比率1.623,跟踪误差7.14%,相对最大回撤为12.57%。

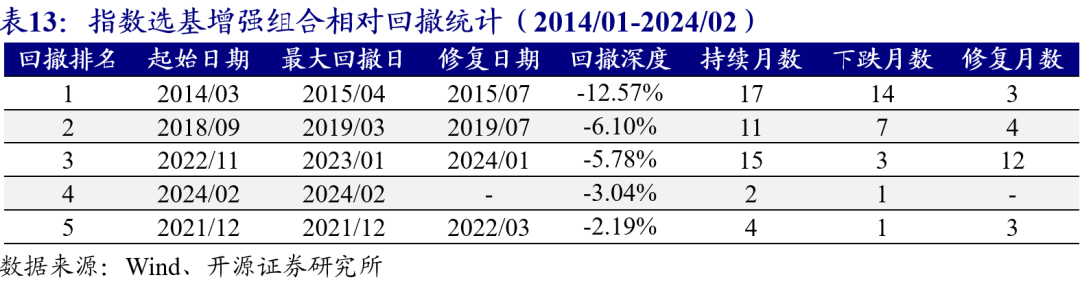

分年度来看,在2014年与2024年跑输基准,其中最大回撤为12.57%(2014/03-2015/04)。2014年跑输基准且出现较大相对回撤的原因,一方面是FOF增强组合整体权益仓位较低,快速上涨阶段较难跑赢基准;另一方面时估算板块仓位与基金真实持仓存在偏差,导致组合出现阶段性回撤。

从相对回撤看,组合第二大回撤为6.10%(2018/09-2019/03),第三大回撤为5.78%(2022/11-2023/01),其余回撤均发生在单独月份内。2024年一季度指数选基增强组合持仓明细,详见下表。

05

风险提示

选基因子、因子择时信号均基于历史信息测算,可能存在失效风险。基金投资策略分类基于对公开的历史数据的定量测算与统计,基金管理人真实投资理念可能与之存在出入。对基金产品和基金管理人的研究分析结论不能保证未来的可持续性,不构成对该产品的推荐投资建议。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。